уведомление об уменьшении ндфл иностранного работника

Заявление о подтверждении права на зачет авансовых платежей по НДФЛ

Оформление заявления о праве налогоплательщика на уменьшение НДФЛ за счет авансовых платежей происходит только в тех случаях, если плательщиком налога является иностранный гражданин, работающий по найму в российской организации по патенту.

Кто должен покупать патент на работу

Граждане других государств, прибывающие на работу в Российскую Федерацию должны приобретать специальный патент.

При этом патент доступен не всем иностранцам, а только выходцам из тех стран, с которыми у России установлен безвизовый режим.

Этот документ заменил собой ранее обязательное для всех разрешение на трудовую деятельность в нашей стране. В период действия патента его владельцы должны производить строго фиксированные авансовые платежи в Федеральную налоговую службу РФ.

Те же иностранные граждане, которые приехали на заработки в Россию из визовых стран, по-прежнему обязаны получать разрешение на работу.

Следует отметить, что патент необходимо приобретать вне зависимости от того, является ли иностранец предпринимателем и работает на себя лично или относится к наемному персоналу. Также не играет роли организационно-правовой статус его работодателя: в качестве такового может выступать как ИП, так и юридическое лицо.

Ни коммерческие, ни государственные предприятия не имеют права нанимать на работу иностранных граждан без специального разрешения, либо патента.

В противном случае им грозит серьезное административное наказание в виде довольно крупного штрафа.

Кто должен оформлять заявление на право уменьшения НДФЛ

Непосредственным подсчетом и перечислением НДФЛ в налоговую службу занимается обычно не сам иностранец, а его работодатель, который является прямым налоговым агентом. Он же и пишет заявление на сокращение суммы выплачиваемого налога за счет тех авансовых выплат, которые осуществил иностранец в качестве платы за патент.

При этом учитываются не все платежи, а только те, которые были произведены в текущем календарном году.

Здесь важно напомнить, что патент можно оплачивать как единовременно, так и частями, поскольку выдается он на срок от 1 до 12 месяцев. Все квитанции и чеки, подтверждающие произведенные выплаты необходимо сохранять.

Что надо для уменьшения НДФЛ за счет авансовых платежей по патенту

Для того, чтобы начать процедуру на уменьшение выплат НДФЛ за счет патентных авансовых платежей, нужно собрать пакет документов.

Он включает в себя:

Как получить уведомление

Для того, чтобы получить из налоговой уведомление о праве на уменьшение НДФЛ за счет авансовых выплат, работодателю иностранного гражданина нужно обратиться в местную налоговую службу с соответствующим запросом, который также оформляется в виде заявления по утвержденной форме.

В течение 10 дней после того, как данное заявление будет получено специалистами налоговой, они обязаны выслать требуемое уведомление.

Причем прежде чем его отправить налоговики должны удостовериться в том, что у ФМС существует доказательство заключения трудового договора между иностранцем и российским предприятием, а также в том, что также уведомление в отношения данного человека еще никому не высылалось.

Как оформить заявление и передать его в налоговую

Заявление пишется строго по образцу, разработанному и утвержденному Федеральной налоговой службой.

Бланк включает в себя сведения о работодателе и иностранном работнике, а также налоговой инспекции, в которую подается заявление, а вот размер НДФЛ в нем не отмечается.

После того, как заявление будет должным образом составлено, его нужно передать в налоговую инспекцию.

Сделать это можно любым удобным способом:

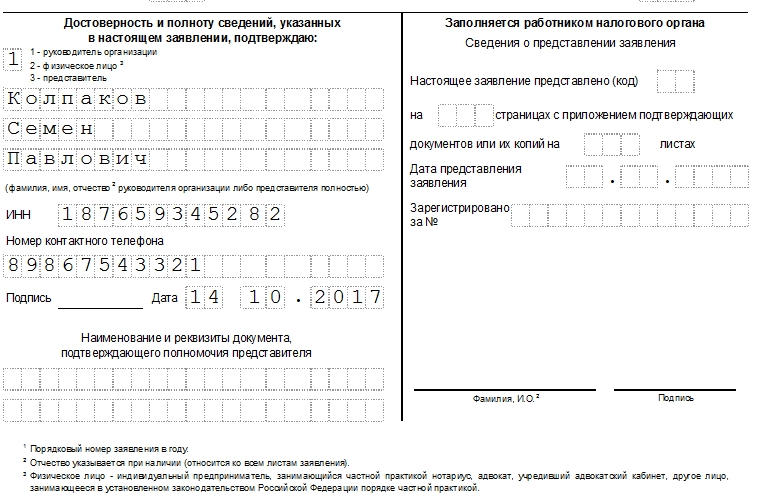

Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Структура бланка довольно проста и понятна, но все же некоторые моменты могут вызвать небольшие затруднения.

Заполнение сведений о налогоплательщике

Заполнение сведений о налогоплательщике находится в левом нижнем углу первого листа документа. Здесь вносятся данные о том человеке, который своей подписью подтверждает подлинность внесенных в заявление сведений: руководителем компании, его представителем, или ИП.

Нужно указать данные физического лица:

Справа отведено место для заполнения налоговым специалистом, здесь налогоплательщику ничего не нужно писать.

Образец заполнения второй старницы заявления

Следующая часть касается непосредственно того иностранного гражданина, который претендует на уменьшение НДФЛ за счет авансовых платежей по патенту. Тут надо вписать его личные данные:

Затем вся внесенная в заявление информация подтверждается подписью заявителя.

Уплата НДФЛ за иностранцев, работающих по патенту в 2021 году

Иностранные работники из «безвизовых» стран, временно пребывающие в России, обязаны получать патенты для работы у работодателей: организаций, ИП, или физических лиц (Федеральный закон от 24.11.14 № 357-ФЗ).

До 2015 года по патентам работали только мигранты, которые оказывали физическим лицам услуги непредпринимательского характера (няни, домработницы, водители и т п.)

Подробнее о патенте для иностранных работников из безвизовых стран читайте здесь.

Аванс по НДФЛ за иностранцев

С 2015 г. действует новая редакция ст. 227.1 НК РФ, регламентирующая начисление и уплату НДФЛ иностранными гражданами.

Иностранный гражданин при получении или продлении патента уплачивает НДФЛ в виде фиксированных авансовых платежей. Сумма платежа рассчитывается по формуле (п. 2 ст. 227.1 НК РФ):

1 200 рублей × коэффициент дефлятор × региональный коэффициент, где:

Таким образом, минимальная цена патента для иностранных граждан в 2021 году составит 1 200 × 1,864 = 2 237 рублей в месяц. Тут следует помнить о правиле округления до целых рублей — суммы до 50 копеек отбрасываются, а суммы более 50 копеек округляются до рубля.

Если патент выдали в 2020 году, а закончится он уже в 2021 году, то НДФЛ не придется пересчитывать с учетом повышенного коэффициента дефлятора (письма ФНС от 27.01.2016 № БС-4-11/1052, Минфина от 19.03.2018 № 03-04-07/17158).

Организация или предприниматель может оплатить патент за иностранца, это не запрещено. При этом порядок зачета фиксированных авансовых платежей у налогового агента не изменяется. Однако такой платеж будет признан доходом иностранца с патентом, поэтому с него нужно будет удержать НДФЛ и перечислить в бюджет.

Порядок уплаты НДФЛ работодателем за иностранцев

абз. 1 п. 6 ст. 227.1 НК РФ

Работодатель, налоговый агент, рассчитывает НДФЛ в общем порядке, но при его удержании из доходов работника зачитывает уже уплаченные им в соответствующем налоговом периоде авансовые платежи (п. 5 и 6 ст. 227.1 НК РФ).

Доходы временно пребывающих граждан с патентом, полученные от работы по трудовому договору, облагаются НДФЛ по ставке 13 % или 15 % после превышения суммы в 5 млн рублей (Письмо Минфина РФ от 16.03.2016 № 03-04-05/14470 ).

Для зачета авансовых платежей нужны:

абз. 2 и 3 п. 6 ст. 227.1 НК РФ

Уменьшить НДФЛ на сумму фиксированного авансового платежа в течение налогового периода может только один работодатель по выбору налогоплательщика. Этот момент контролирует ИФНС, выдавая уведомление только одному налоговому агенту в течение налогового периода.

Если уплаченные суммы авансовых платежей за период действия патента в соответствующем налоговом периоде превышают сумму исчисленного налоговым агентом НДФЛ за этот период, то сумма такого превышения не является излишне удержанным налогом и не подлежит ни возврату, ни зачету.

Как отразить уменьшение НДФЛ в учете и отчетности

Такое уменьшение работодатель должен показать в расчете 6-НДФЛ и приложении к нему (бывшей справке 2-НДФЛ). В расчете 6-НДФЛ сумма фиксированного авансового платежа указывается в Разделе 2 по строке 150 и соответствующем поле раздела 2 приложения к нему. Сумма в этих строках не должна быть больше суммы исчисленного НДФЛ.

В бухгалтерском учете для удержания НДФЛ мы используем проводку Дт 70 Кт 68-НДФЛ, а для перечисления в бюджет — Дт 68-НДФЛ Кт 51. Обе эти проводки должны быть составлены на сумму разницы между начисленным за период НДФЛ и суммой уплаченного фиксированного авансового платежа.

Пример. М. М. Дихтяренко в марте 2021 года купил патент на работу в Москве в течение полугода. Фиксированный авансовый платеж составил 32 046 рублей (1 200 рублей × 1,864 × 2,3878 × 6 месяцев).

25 марта иностранец устроился на работу с окладом 70 000 рублей. Он сразу написал заявление на уменьшение НДФЛ на сумму авансового платежа, работодатель направил своей заявление в ИФНС и получил уведомление о праве уменьшения налога. Уже с доходов за март НДФЛ можно будет уменьшить на сумму фиксированного платежа. Рассчитаем сумму налога к удержанию:

Март. Зарплата за отработанные 5 дней составит 15 217 рубля. НДФЛ — 1 978. Работодатель может не удерживать налог, так как он полностью покрывается фиксированным платежом. Остаток авансового платежа 30 068 рублей.

Апрель. Зарплата составит 70 000 рублей, НДФЛ — 9 100 рублей. НДФЛ по-прежнему можно не удерживать. Остаток авансового платежа 20 968 рублей. В мае и июне ситуация аналогичная.

К июлю остаток авансового платежа составит 2 768 рублей. Он уже не покрывает НДФЛ, поэтому работодатель уплатит налог в бюджет.

Июль. Зарплата составит 70 000 рублей, НДФЛ — 9 100 рублей НДФЛ к удержанию равен 6 332 рубля (9 100 — 2 768).

Получается, что с марта по июнь бухгалтер выплачивал Дихтяренко зарплату в полном размере, не удерживая налог. Первое удержание произойдет в июле. Для этого в учете нужны проводки:

| Суть операции | Проводка | Сумма |

|---|---|---|

| Начисляем зарплату | Дт 20 Кт 70 | 70 000 рублей |

| Удерживаем НДФЛ | Дт 70 Кт 68-НДФЛ | 6 332 рубля |

| Платим НДФЛ в бюджет | Дт 68-НДФЛ Кт 51 | 6 332 рубля |

| Выплачиваем зарплату | Дт 70 Кт 51 | 63 668 рублей |

Уплата НДФЛ за иностранцев, работающих по патенту в 2021 году

Согласно п. 6 ст. 227.1 НК РФ работодатель, принявший на работу иностранца с патентом, вправе уменьшить НДФЛ, исчисленный с его доходов, на сумму фиксированных авансовых платежей, уплаченных таким работником за период действия патента. При этом уменьшить налог можно только в том случае, если получит от налогового органа уведомление о подтверждении права на такое уменьшение. Для получения уведомления работодатель должен подать в налоговый орган соответствующее заявление.

Более подробно можно прочитать в этой статье.

Попробуйте поработать в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета, расчета зарплаты и отправки отчетности через интернет.

Порядок возмещения НДФЛ по иностранцам на патенте

Работодатели имеют право трудоустраивать безвизовых иностранцев при наличии у них патента. В каком порядке нужно возмещать НДФЛ по иностранцам на патенте?Какие должны быть соблюдены условия для уменьшения НДФЛ на сумму фиксированных платежей по патенту?

Безвизовым иностранным гражданам предоставлено право на осуществление трудовой деятельности по найму на территории РФ. Как правило, иностранцы самостоятельно перечисляют фиксированные авансовые платежи по НДФЛ, а работодатель как налоговый агент удерживает и перечисляет НДФЛ с их заработной платы.

Авансовый платеж перечислить за иностранца могут любые компании, ИП или граждане (абз.4 п.1 ст.45 НК РФ). В этом случае у иностранца возникает облагаемый НДФЛ доход в размере авансовых платежей по патенту, которые за него оплатило третье лицо, за исключением случая, когда оплата за иностранца произведена физическим лицом (Письма Минфина РФ от 20.03.2019 г. № 03-04-07/18414 и ФНС РФ от 02.11.2018 г. №БС-4-11/21422). Налоговый агент обязан удержать налог из любых причитающихся сотруднику выплат и перечислить их в бюджет (п.1, 2, 4, 6 ст.226 НК РФ).

Порядок исчисления и уплаты НДФЛ от осуществления трудовой деятельности по найму в РФ на основании патента, выданного в соответствии с Федеральным законом от 25.07.2002 г. № 115-ФЗ «О правовом положении иностранных граждан в РФ» (далее по тексту — Закон № 115-ФЗ), установлен ст.227.1 НК РФ.

Увеличение фиксированных авансовых платежей по НДФЛ в 2020 году

Фиксированные авансовые платежи по НДФЛ за иностранцев, которые работают по патенту, в 2020 году запланировано увеличить на новый коэффициент-дефлятор — 1,813 (утвержден приказом Минэкономразвития РФ от 21.10.2019 г. № 684 (против 1,729 — в 2019 году)).

Фиксированный платеж ежегодно индексируют на региональный коэффициент, который устанавливается в каждом субъекте РФ на календарный год.

Например, Правительством г. Москвы установлен региональный коэффициент, отражающий региональные особенности рынка труда на территории г. Москвы на 2020 г. — 2,4591 (в 2019 году — 2,4099 — Закон г. Москвы от 20.11.2019 г. № 29 «Об установлении коэффициента, отражающего региональные особенности рынка труда на территории города Москвы»).

Фиксированный авансовый платеж по НДФЛ для получения патента на работу в г. Москве будет рассчитываться в следующем порядке:

1 200 руб. x 2,4591×1,813* = 5 350 рублей.

На момент написания статьи известно, что Минэкономразвития РФ подготовило проект приказа о внесении изменений, согласно которому коэффициент дефлятор будет уменьшен с 1,813 до 1,810. В том случае если приказ пройдет регистрацию в Минюсте РФ в установленном порядке, все установленные к этому времени размеры фиксированных авансовых платежей по патенту на 2020 год изменятся.

Если патент выдан в 2019 году, но его срок заканчивается в 2020 году, то пересчитывать НДФЛ с учетом коэффициента-дефлятора на 2020 год не нужно. Данный вывод подтверждается разъяснениями контролирующих органов (Письма ФНС РФ от 27.01.2016 г. №БС-4-11/1052, Минфина РФ от 19.03.2018 г. № 03-04-07/17158).

Условия для уменьшения НДФЛ на сумму фиксированных платежей по патенту

После трудоустройства иностранца НДФЛ с его доходов рассчитывает и удерживает налоговый агент — его работодатель по ставке составляет 13 процентов независимо от того, является ли иностранец резидентом или нет (абз.3 п.3 ст.224 НК РФ).

Сумма НДФЛ уменьшается на сумму фиксированных авансовых платежей за период действия патента (п.6 ст.227.1 НК РФ, письма ФНС РФ от 20.06.2019 г. №БС-4-11/11881@, Минфина РФ от 20.03.2019 г. № 03-04-07/18414 (доведено до сведения налоговых инспекций письмом ФНС РФ от 11.04.2019 г. №БС-4-11/6803)).

Для того чтобы уменьшить сумму НДФЛ на фиксированные платежи по нему у работодателя должны быть на руках следующие документы:

-уведомление от налоговой инспекции;

-заявление от иностранца;

-документы, подтверждающие оплату «патентного» НДФЛ (п.6 ст.227.1 НК РФ, письма ФНС РФ от 14.03.2016 г. №БС-4-11/4184@, от 23.09.2015 г. №БС-4-11/16682@).

Уведомление налоговиками должно выдаваться на каждый налоговый период (п.6 ст.227.1 НК РФ). Если иностранец оплатил «переходящий» патент, то и уведомление нужно получить на каждый год.

При положительном решении уведомление выдается налоговиками в течение 10 рабочих дней. Налоговая инспекция вправе отказать в выдаче уведомления, если:

-иностранцу уже выдавалось в этом же налоговом периоде уведомление;

-в базе данных инспекции отсутствует информация о заключении трудового или гражданско-правового договора с этим иностранцем и выдаче ему патента.

При отказе в выдаче уведомления работодатель не вправе уменьшать сумму НДФЛ на перечисленные фиксированные авансовые платежи (п.2 ст.226, ст.227.1 НК РФ, письмо ФНС РФ от 07.09.2018 г. №БС-4-11/17454).

Порядок возмещения суммы НДФЛ по патенту

При расчете НДФЛ возможно два варианта:

Платеж по патенту суммы НДФЛ, исчисленной с заработной платы.

Возможна ситуация, когда сумма уплаченных фиксированных авансовых платежей за период действия патента в налоговом периоде больше суммы НДФЛ, исчисленной с дохода работника за этот же период.

ПРИМЕР № 2.

Иностранец трудоустроился в компанию в январе 2020 г. и в этом же месяце было получено уведомление на уменьшение НДФЛ.

Сумма оплаченного патента за 3 месяца составила 5 350 рублей х 3 = 16 050 руб.

Заработная плата иностранца за январь 2020 г. составила 25 000 руб. Ставка НДФЛ — 13% (п.3 ст.224 НК РФ).

Сумма НДФЛ за январь 2020 г. составила:

25 000 руб. х 13% = 3 250 руб.

Сумма исчисленного НДФЛ меньше уплаченного фиксированного авансового платежа за месяц:

16 050 руб. — 3 250 руб. = 12 800 руб.

За январь — март 2020 г. сумма начисленного НДФЛ составит:

25 000 руб. х 3 мес. х 13% = 9 750 руб.

С учетом зачета фиксированного платежа сумма НДФЛ составит:

9 750 руб. — 9 750 руб. = 0 руб.

Если сумма НДФЛ с доходов иностранного работника получилась меньше уплаченных им фиксированных авансовых платежей, то такая разница не будет считаться переплатой.

То есть полученная разница 6 300 руб. (16 050 руб. — 9 750 руб.) не считается излишне оплаченной иностранцу (п.7 ст.227.1 НК РФ, Письмо ФНС РФ от 16.03.2015 г. №ЗН-4-11/4105). А значит, работодатель не должен возвращать иностранцу разницу НДФЛ и иностранец самостоятельно вернуть сумму также не может (Письма УФНС по г. Москве от 16.10.2015 г. № 20-15/109294, ФНС РФ от 26.09.2016 г. №БС-4-11/18086@).

Возмещение суммы НДФЛ в случае миграции иностранца

Можно ли уменьшить НДФЛ на сумму фиксированных авансовых платежей, уплаченных иностранцем за патент, в случае его перевода на работу в другой субъект РФ в течение налогового периода?

Работодатель вправе уменьшить НДФЛ на сумму фиксированных авансовых платежей за период действия патента вне зависимости от места уплаты фиксированных авансовых платежей (Письма ФНС РФ от 26.09.2016 г. №БС-4-11/18086@, от 16.03.2016 г. №БС-3-11/1096@, от 26.11.2015 г. №БС-4-11/20700@).

При переводе иностранца в течение налогового периода в другое подразделение компании на территории другого субъекта РФ работодателю не нужно получать в налоговой инспекции новое уведомление.

О подразделении, куда иностранец подает на уменьшение НДФЛ на сумму авансовых платежей

Заявление иностранного гражданина о подтверждении права на уменьшение НДФЛ на сумму авансовых платежей представляется по месту учета обособленного подразделения, в котором он трудится.

Общая сумма НДФЛ с доходов иностранных граждан, осуществляющих деятельность в РФ на основании патента, исчисляется налоговыми агентами и уменьшается на сумму фиксированных авансовых платежей, уплаченных ими за период действия патента.

Уменьшение производится только у одного налогового агента при условии получения от налогового органа уведомления о подтверждении данного права.

Уведомление выдается при наличии в налоговом органе информации, полученной от территориального органа МВД, о факте заключения с таким гражданином трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи патента.

Территориальный орган МВД направляет указанную информацию в налоговый орган, находящийся на территории того субъекта РФ, в пределах которого иностранный гражданин осуществляет трудовую деятельность на основании выданного патента.

По месту нахождения головной организации может отсутствовать такая информация, в связи с чем возникает риск отказа в выдаче уведомления.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 10 декабря 2019 г. N БС-4-11/25288@

О НАЛОГООБЛОЖЕНИИ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ

Федеральная налоговая служба в связи с участившимися запросами налогоплательщиков и налоговых органов направляет для сведения и использования в работе разъяснения по вопросу порядка выдачи уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей в случае осуществления деятельности на основании патента в обособленном подразделении российской организации.

Пунктом 6 статьи 227.1 Кодекса установлено, что общая сумма налога с доходов указанных граждан исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду.

Уведомление выдается налоговым органом при наличии в налоговом органе информации, полученной от территориального органа МВД, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента.

В соответствии с положениями Федерального закона N 115-ФЗ территориальный орган МВД направляет указанную информацию в налоговый орган, находящийся на территории того субъекта Российской Федерации, в пределах которого иностранный гражданин осуществляет трудовую деятельность на основании выданного патента.

В соответствии с пунктом 1 статьи 226 Кодекса установлено, что налоговыми агентами признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы.

Вместе с тем, в случае представления заявления о получении Уведомления в налоговый орган по месту нахождения головной организации, отличному от места нахождения обособленного подразделения, сотрудником которого является иностранный гражданин, возникает риск отказа в выдаче Уведомления в связи с отсутствием в налоговых органах соответствующей информации от территориального органа МВД.

Пунктом 7 статьи 226 Кодекса установлено, что совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, уплачивается в бюджет по месту учета (месту жительства) налогового агента в налоговом органе, если не установлен иной порядок.

При этом перечисление сумм исчисленного и удержанного обособленным подразделением налога на доходы физических лиц осуществляется по месту нахождения такого обособленного подразделения.

Таким образом, Кодексом предусмотрено налоговое администрирование обособленных подразделений, осуществляющих удержание и перечисление сумм налога на доходы физических лиц с выплат наемным работникам, по месту нахождения непосредственно таких обособленных подразделений.

Кроме того, форма Уведомления содержит реквизит «Код причины постановки на учет» в целях возможности указания в нем реквизитов как самой организации, так и ее обособленных подразделений.

Учитывая изложенное, по мнению ФНС России, в случае осуществления иностранным гражданином трудовой деятельности в обособленном подразделении организации, находящимся на территории субъекта Российской Федерации отличного от места нахождения головной организации, заявление о получении Уведомления может быть представлено в налоговый орган по месту учета непосредственно обособленного подразделения.

Доведите данное письмо до нижестоящих налоговых органов.