указанный инн не зарегистрирован в качестве плательщика нпд мой налог

Как стать самозанятым в 2021 году: особенности спецрежима и регистрация самозанятости

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

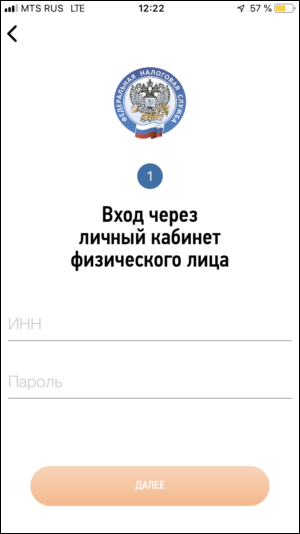

№3 – через ЛК на официальном ресурсе налоговой:

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

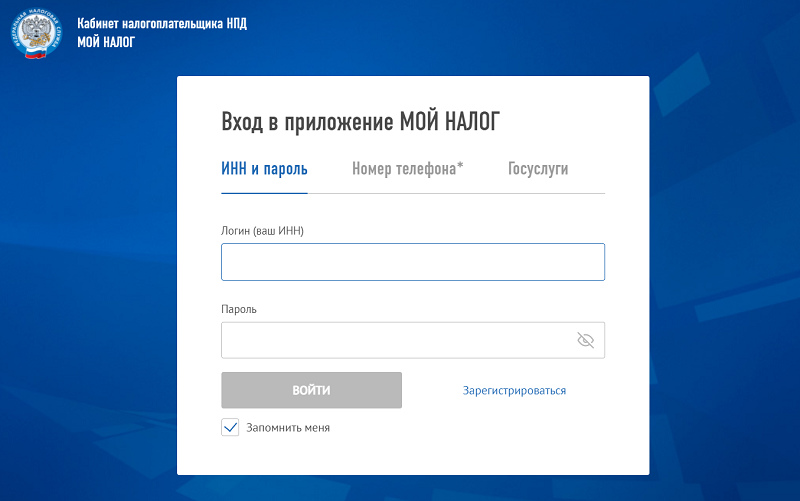

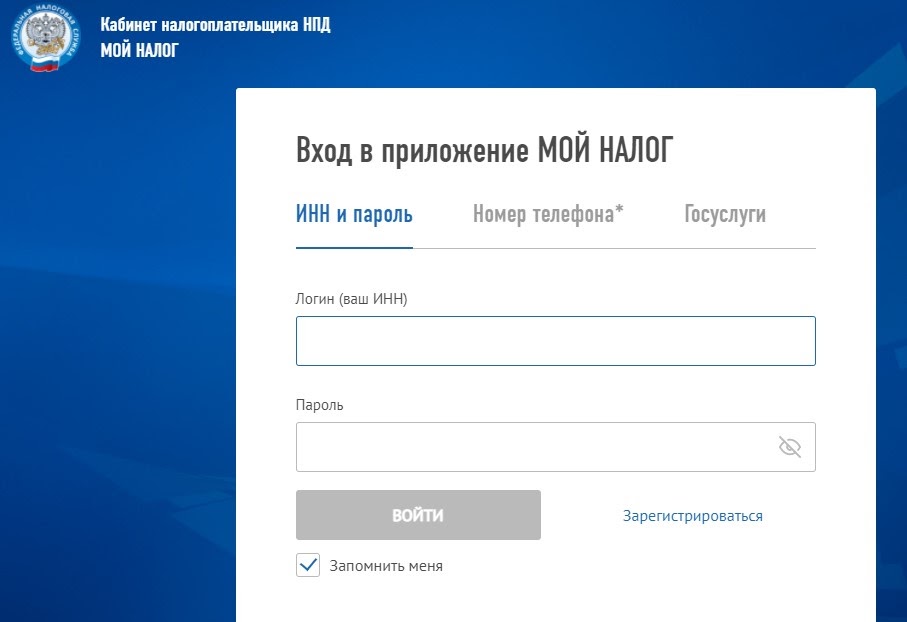

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

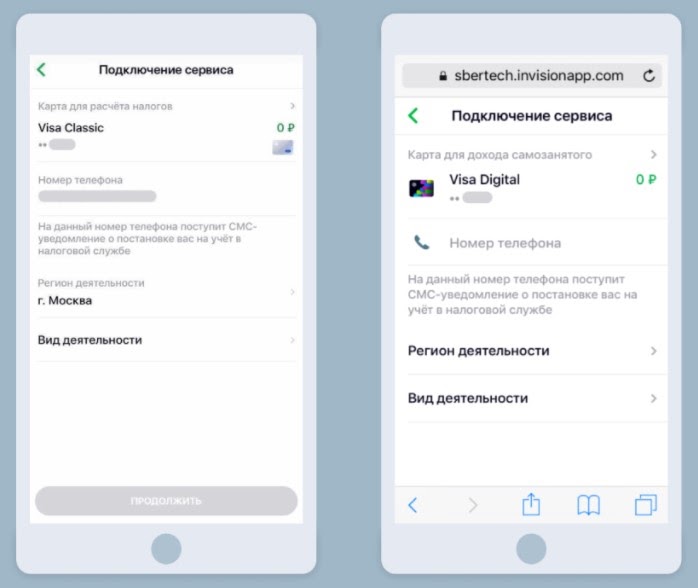

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

В налоговой

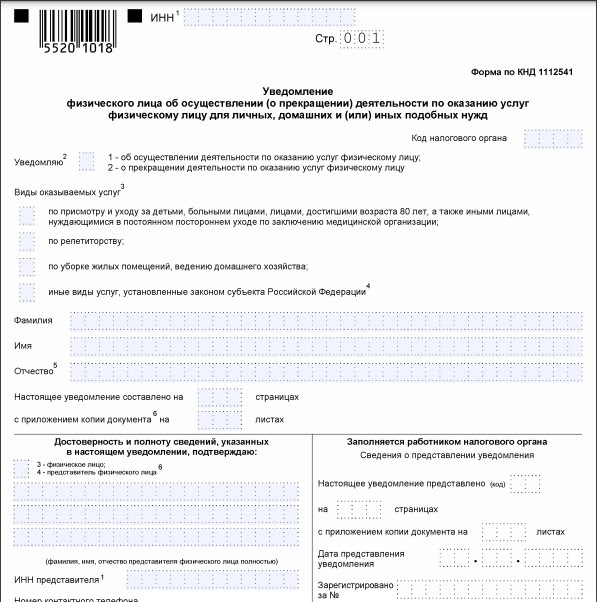

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Как оформить самозанятость через приложение «Мой налог»

Показываем, где скачать приложение «Мой налог», в каком порядке и куда нажимать, чтобы стать самозанятым.

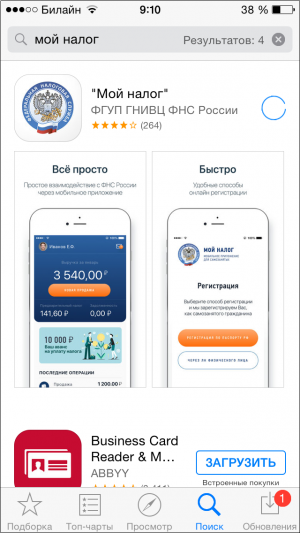

Шаг 1. Скачать приложение «Мой налог»

Чтобы оформить самозанятости нужно скачать приложение «Мой налог» в апсторе для айфонов или в гуглплее для остальных марок телефонов. Можно скачать по ссылкам или вбить в поиск в каталоге приложений «Мой налог»:

В каталогах приложений есть похожие вроде «Налоги», «Самозанятость», «Моя самозанятость», но нужно скачать одно с названием «Мой налог» и такой иконкой:

Затем нужно открыть приложение и согласиться на обработку персональных данных.

Шаг 2. Согласиться на обработку персональных данных

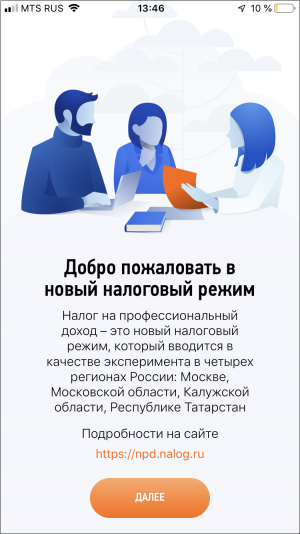

Нужно открыть приложение и на первом экране нажать кнопку «Далее».

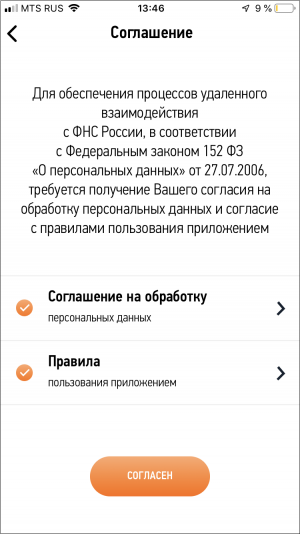

Затем нужно дать согласие на обработку персональных данных и принять правила приложения. Без согласия на обработку персональных данных оформить самозанятость не получится.

В приложение нужно вводить персональные данные: номер телефона, фамилию, имя, паспортные данные. И в соглашении пользователь дает налоговой право эти данные собирать, хранить и передавать другим государственным органам.

Чтобы перейти к оформлению самозанятости, пользователю нужно проставить галочки и нажать «Согласен».

Затем появится экран, на котором можно будет выбрать способ регистрации.

Шаг 3. Оформить самозанятость через Госуслуги или по паспорту

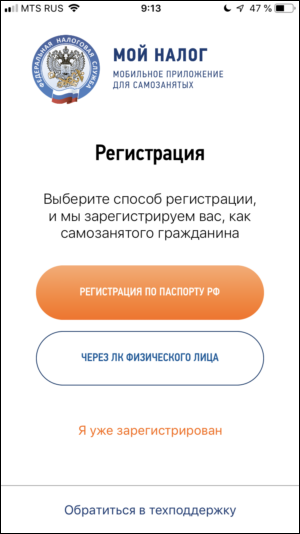

В приложении «Мой налог» самозанятость можно оформить тремя способами: по паспорту, через Госуслуги или через личный кабинет физического лица на сайте налоговой.

Разберем все три способа.

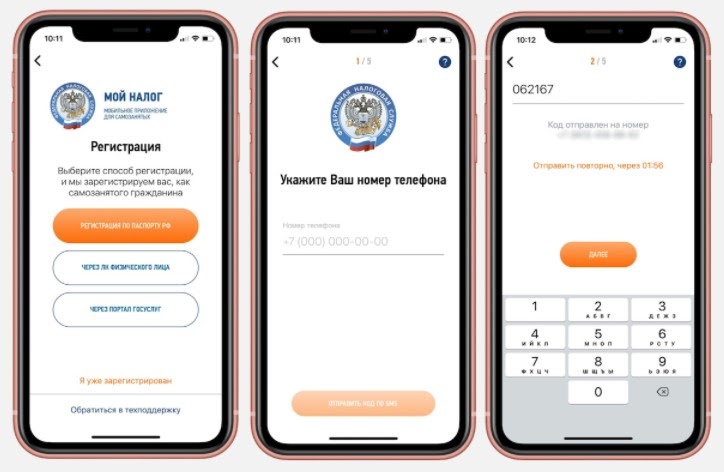

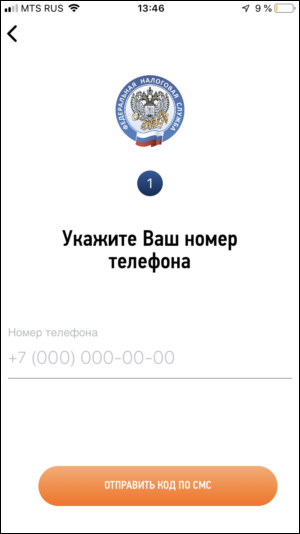

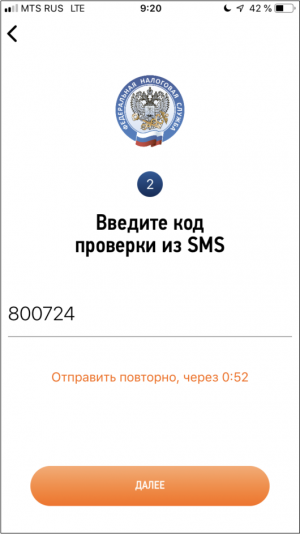

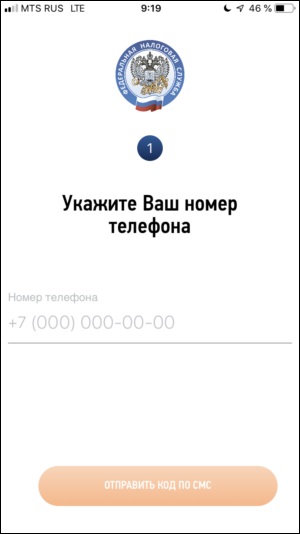

В приложении нужно выбрать «Регистрация по паспорту РФ», затем ввести номер телефона и код из смс, который на него придет.

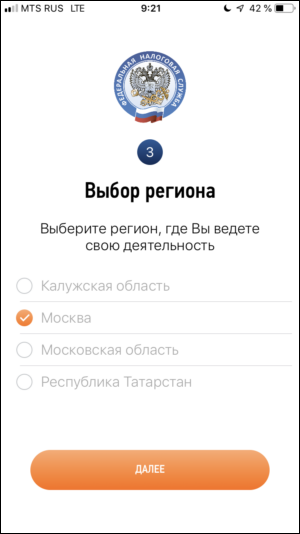

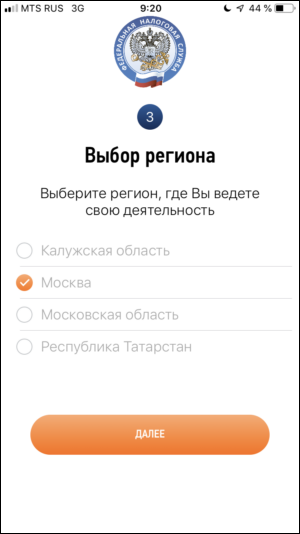

Затем нужно выбрать регион, в котором будет работать самозанятый, и отсканировать паспорт:

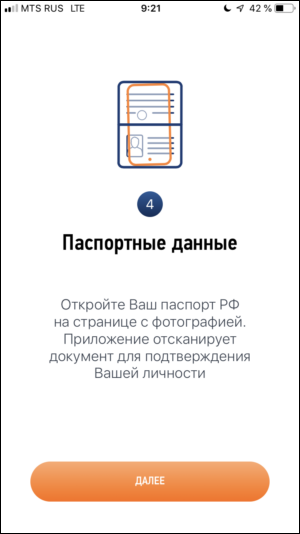

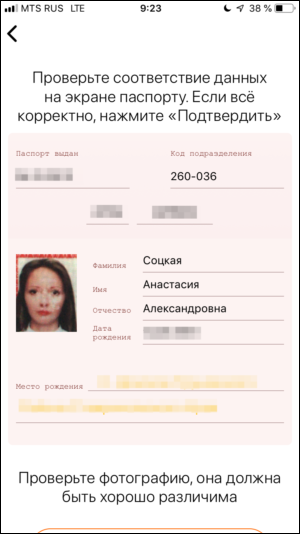

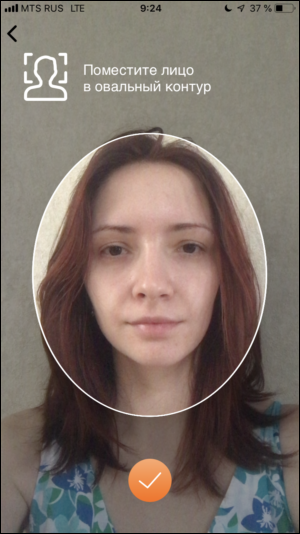

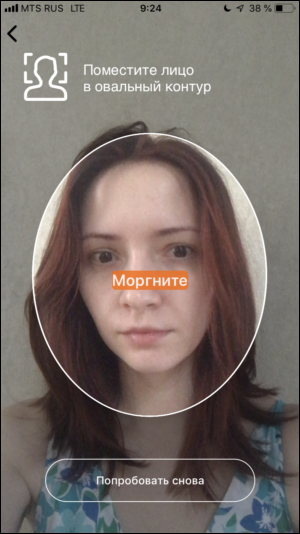

Приложение распознает паспортные данные, но их нужно проверить: все ли цифры верные, нет ли ошибки в фамилии или дате рождения. Если всё верно, можно нажать «Подтвердить», а затем добавить или сделать фотографию, чтобы подтвердить личность:

Если учетная запись есть и она подтверждена, можно оформлять через нее самозанятость. В приложении на экране регистрации нужно выбрать «Через Госуслуги», затем ввести логин и пароль учетной записи на Госуслугах.

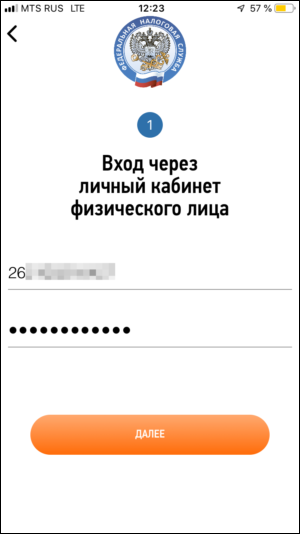

Через ЛК физического лица — это оформление самозанятости на сайте налоговой. Логин и пароль для этого кабинета можно получить в любой налоговой или через подтвержденную учетную запись на Госуслугах.

Логин и пароль в налоговой могут получить и иностранные граждане, поэтому им подходит регистрация самозанятости через ЛК физического лица.

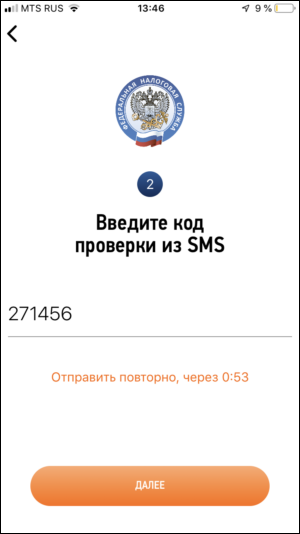

Процесс регистрации почти не отличается от оформления самозанятости через Госуслуги: нужно войти в личный кабинет налогоплательщика, подождать, ввести номер телефона и код.

Если у пользователя есть подтвержденная учетная запись на Госуслугах или логин и пароль от личного кабинета налогоплательщика, проще оформлять самозанятость через них. Если же нет, подойдет регистрация по паспорту — это будет быстрее, чем идти в МФЦ или налоговую.

Самозанятость можно оформить без приложения

Есть способ оформить самозанятость без приложения — зарегистрироваться через личный кабинет налогоплательщика НПД. Но для регистрации понадобится логин и пароль с сайта налоговой, который можно получить лично в налоговой или через подтвержденную учетную запись на Госуслугах.

Логином будет ИНН. Для регистрации нужно зайти в личный кабинет налогоплательщика НПД, ввести ИНН, пароль и нажать кнопку «Зарегистрироваться». Как и в приложении, нужно будет согласиться на обработку персональных данных, а потом нажать «Далее» и «Подтвердить».

Для физических лиц на этом всё, а ИП после регистрации в качестве самозанятого нужно будет подать в налоговую уведомление об отказе от другого специального налогового режима, например упрощенки. Подробнее об этом мы рассказывали в другой статье.

Как ИП перейти на самозанятость

Сервис Модульбанка для работы с самозанятыми

Автоматическое формирование чеков, защита от штрафов и проверка надежности подрядчиков

Регистрация самозанятых через «Мой налог»: пошаговая инструкция

С 1 января 2019 года в России появился новый спецрежим — налог на профессиональный доход (НПД), предусмотренный для самозанятых граждан. Изначально работать на нем могли граждане и ИП только 4 регионов страны: Москвы, Московской и Калужской областей и Республики Татарстан. С 2020 года режим ввели на своей территории еще 19 субъектов РФ. О том, как самозанятым физлицам из этих регионов стать плательщиком налога на профдоход, читайте ниже.

Приложение «Мой налог» для самозанятых: инструкция по регистрации

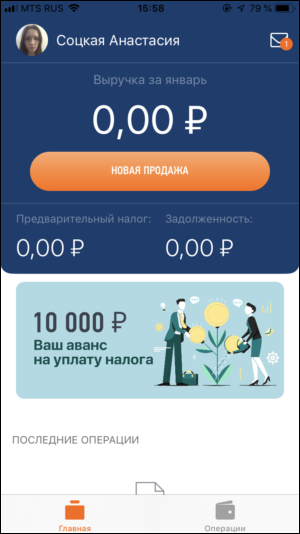

Для взаимодействия самозанятых с ФНС существует приложение «Мой налог»:

С его помощью можно:

Приложение можно скачать в AppStore и Play Маркет.

Мы регистрировались через AppStore.

Обратите внимание: в сети есть приложения-подделки. Правильные ссылки указаны выше.

Для других мобильных операционных систем работа с приложением недоступна. Но вы можете зарегистрироваться в качестве плательщика НПД на сайте налоговой, используя персональный компьютер и данные от личного кабинета физлица на сайте ФНС.

Кроме того, законом предусмотрена возможность регистрации плательщика НПД через банки-партнеры. Список банков, предоставляющих такую услугу, размещен здесь.

Шаг 1

Скачиваете и устанавливаете приложение.

После его запуска необходимо ознакомиться с Соглашением на обработку персональных данных и Правилами пользования мобильным приложением, нажать кнопку «Согласен».

Шаг 2

Выбираете способ регистрации: по паспорту или через личный кабинет налогоплательщика.

Рассмотрим оба способа подробнее.

«Мой налог» для самозанятых: регистрация по паспорту

Для регистрации по паспорту понадобится разворот вашего паспорта с фотографией и камера на телефоне. Приложение попросит также указать номер телефона.

Укажите ваш действующий номер телефона — на него придет код для подтверждения доступа.

Далее вам нужно выбрать регион, в котором осуществляете деятельность.

Ваше фактическое место проживания значения не имеет: наш эксперт зарегистрировался как плательщик НПД в Москве, хотя сам прописан и проживает в Ставрополе.

Если вы осуществляете деятельность в нескольких регионах, выбирайте один регион как основной.

Если паспорта под рукой нет, то для приложения достаточно и четкой фотографии паспорта, хранящейся на другом устройстве.

Приложение попросит доступ к камере и отсканирует паспортные данные.

Затем внесет их в соответствующие поля.

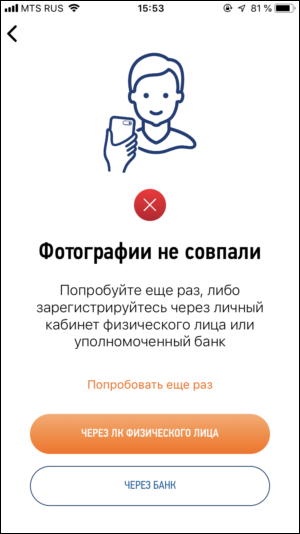

На следующем этапе приложение попросит у вас сделать селфи, чтобы сопоставить ваше фото в паспорте с фотографией того лица, на чьем телефоне устанавливается приложение «Мой налог».

Если фото приложение не распознает, можно сфотографироваться снова.

Должно быть достаточно света: на лице не должно быть очков, а на волосах — головных уборов.

Отлично! Все получилось.

Что делать, если приложение не может сопоставить вашу фотографию в паспорте и нынешнее фото? ФНС утверждает, что оно способно распознавать фотографию, даже если внешность изменилась. Но гарантировать, что это получится, к сожалению, невозможно.

Если у вас не получилось зарегистрироваться в качестве самозанятого по паспорту, пройдите регистрацию, используя ИНН и пароль для доступа в личный кабинет налогоплательщика. Доступ к личному кабинету можно получить в любой налоговой инспекции.

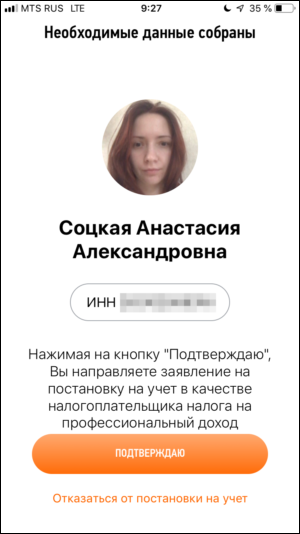

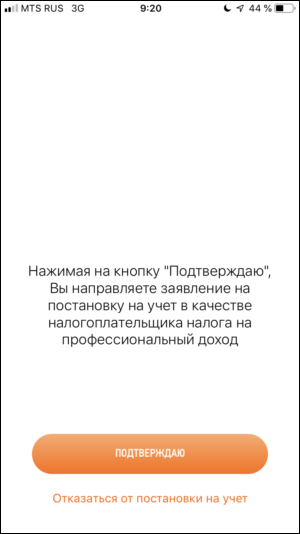

Если же приложение вас «узнало», то появится ваша фотография, номер ИНН и кнопка «Подтверждаю».

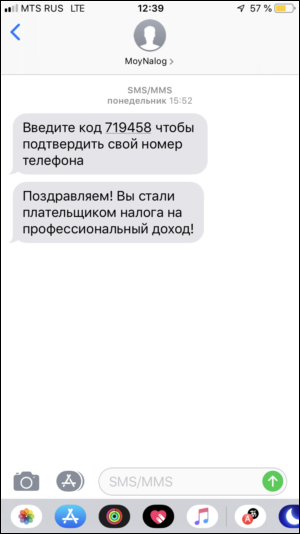

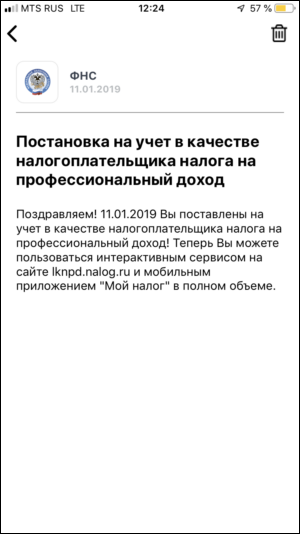

Нажав ее, вы завершите процедуру регистрации в качестве плательщика НПД. На телефон вам придет через некоторое время СМС с уведомлением о постановке на учет (у нас это заняло 2 минуты).

Аналогичное уведомление появится в интерфейсе приложения «Мой налог».

У налоговой есть до 6 дней на проверку вашего права перейти на уплату нового налога. В течение этого времени может быть указано, что вы используете приложение в тестовом режиме. Но обычно ответ ФНС дает практически сразу.

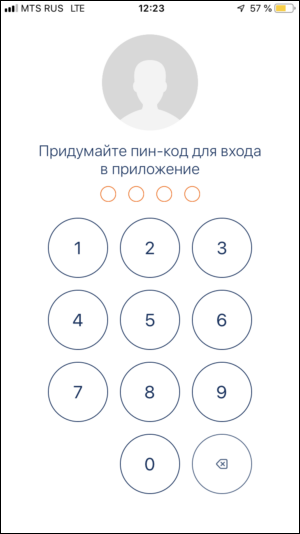

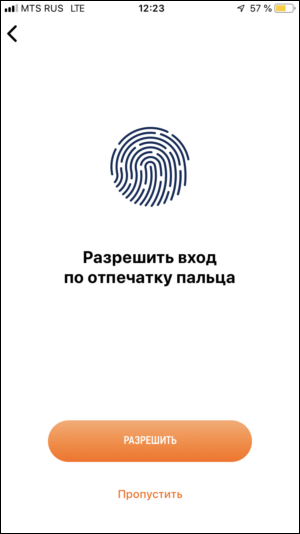

Для защиты информации в «Мой налог» вам нужно придумать пароль.

Если телефон поддерживает вход по отпечатку пальца или сканеру лица — вам предложат включить эту опцию в приложении.

Все, можете пользоваться приложением!

Регистрация самозанятого через личный кабинет в приложении «Мой налог»

Для регистрации вам понадобится ваш ИНН и пароль от личного кабинета налогоплательщика на сайте nalog.ru. В этом случае приложение также попросит у вас номер телефона и пришлет одноразовый код для его подтверждения.

Вводим полученный код.

На следующем этапе вам предложат выбрать регион осуществления деятельности.

Затем появится окно, в которое нужно ввести ваш ИНН и пароль от личного кабинета налогоплательщика.

Вводим требуемые данные.

Далее требуется ваше подтверждение для отправки заявления на постановку на учет в качестве плательщика НПД.

Затем нужно придумать пароль для защиты информации в приложении и решить, будете ли вы пользоваться входом по отпечатку пальца или сканеру лица (если, конечно, такая функция предусмотрена в вашем телефоне).

В итоге на телефон придет смс, подтверждающее вашу регистрацию в качестве плательщика налога на профдоход. В интерфейсе приложения также будет сформировано сообщение о постановке на учет.

Самозанятому аннулировали учет на НПД: что делать дальше

Процесс регистрации в качестве самозанятого плательщика НПД крайне прост. Однако быстрая регистрация, которую можно пройти, не вставая с дивана, не означает, что быть налогоплательщиком НПД может кто угодно.

Есть определенные критерии и требования, которым надо соответствовать. В противном случае либо постановка на учет может быть аннулирована (если права быть самозанятым у человека изначально не было), либо снятие с учета в принудительном порядке произойдет позже (если нарушены требования Федерального закона № 422-ФЗ).

Этот пост своего блога я посвящу вопросу аннулирования регистрации самозанятых (принудительному снятию с учета).

Когда возможно аннулирование

Снятие с налогового учета по инициативе налогового органа, при отсутствии заявления плательщика НПД о снятии с учета, осуществляется:

Например, регистрация будет аннулирована, если ИП перешел на НПД, но не отказался от УСН.

Также слететь с НПД можно из-за превышения лимита дохода (2,4 млн рублей).

Напомню, кто не вправе применять НПД:

Каковы последствия аннулирования? Рассмотрим некоторые «узкие» вопросы.

«Мой налог»

Налоговый орган уведомляет о снятии с учета по своей инициативе через мобильное приложение «Мой налог«/веб-кабинет и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет через банк).

После снятия с учета по инициативе налогового органа налогоплательщику предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

Расходы заказчиков

А что если самозанятый контрагент утратил право на применение НПД? Можно ли учесть расходы на основании выданного им чека?

Да, можно, разъясняет ФНС.

Утрата физлицом, в том числе ИП, права на применение НПД или аннулирование налоговым органом его постановки на учет в качестве налогоплательщика НПД не является основанием для непризнания в составе расходов затрат, осуществленных заказчиком, при условии наличия чека, подтверждающего оплату товаров (работ, услуг) и соответствующего требованиям.

Это конечно хорошо, что расходы можно принять. Но беда в том, что эти расходы существенно вырастут из-за потери исполнителем права на НПД.

Если самозанятый утратил право на применение НПД, с этой даты юрлицо или ИП, выступающие заказчиками, обязаны удерживать НДФЛ и платить страховые взносы на сумму вознаграждения такому исполнителю.

После принудительного снятия с учета по НПД можно сразу перейти на УСН. Уведомление надо подать в течение 20 дней с даты потери права на НПД.

Для уведомления налогового органа о переходе на УСН рекомендуется применять форму 26.2-1 (КНД 1150001).

ИП, переходящий на УСН с даты снятия с учета в качестве налогоплательщика НПД, в уведомлении указывает код признака налогоплательщика «3» — индивидуальные предприниматели, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на УСН.

Об этом сообщается в письме ФНС № СД-4-3/25577@ от 26.12.2018.

Повторная регистрация

Налогоплательщик после снятия с учета в качестве плательщика НПД по инициативе налогового органа вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу.