учет расчетов с подотчетными лицами шпаргалка

Бухгалтерский учет расчетов с подотчетными лицами

Бухгалтерский учет расчетов с подотчетными лицами необходим в любой организации как для контроля денежной наличности и учета реально произведенных затрат, так и для правильного расчета налогов. Какие документы и как должны оформляться в этом случае?

Кто считается подотчетным лицом

Очень часто в ходе хозяйственной деятельности затраты на нужды предприятия приходится осуществлять работникам по указанию руководителя организации. В таком случае работнику дают деньги под отчет, т. е. за этим следует его обязанность представления отчета за полученные и потраченные суммы. Такой работник для бухгалтерии является подотчетным лицом.

Деньги подотчетникам могут быть выданы:

Учет подотчетных сумм (их поступление, списание, отражение остатка или перерасхода) проводится на бухгалтерском активно-пассивном счете 71 «Расчеты с подотчетными лицами».

Аналитический учет бухгалтер должен вести по каждой сумме, выданной под отчет.

Организация бухгалтерского учета расчетов с подотчетными лицами

Выдаются средства под отчет согласно п. 6.3 указания Банка РФ от 11.03.2014 № 3210-У на основании завизированного руководителем (или ИП) заявления работника с прописанными в нем суммой и сроком, на который берутся деньги. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) такое заявление не является обязательным, и выдача может быть осуществлена без заявления на основании распоряжения руководителя (или ИП). Выдачу наличных из кассы осуществляют по расходному кассовому ордеру.

За подотчетные деньги работник должен отчитаться. Для этого существует такой документ, как авансовый отчет, в котором отражается полученная сумма средств и то, на что она была потрачена.

К отчету также необходимо также приложить документы, подтверждающие произведенные расходы. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно, требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Нюансы командировочных расходов

Служебная командировка — это выезд сотрудника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Оформление документов, на основании которых нужно вести бухгалтерский учет расчетов с подотчетными лицами в этом случае, должно проводиться в соответствии с постановлением Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749.

Выдача денег для поездки в командировку рассчитывается исходя из стоимости проезда туда и обратно, расходов на жилье и суточных.

При этом нужно учесть, что:

Для правильного расчета налогооблагаемой базы по НДФЛ суточные учитывают в пределах норм, установленных законом: 700 руб. по России и 2500 руб. — в загранкомандировке (абз. 12 п. 3 ст. 217 НК РФ), для расчета налога на прибыль в расходы включается сумма в пределах размера, оговоренного внутренними документами работодателя (трудовым договором, приказом, положением о командировках).

Та часть суточных, которая выплачена сверх нормы, установленной законодательством, считается доходом работника, и облагается НДФЛ и страховыми взносами.

Проводки для ведения учета на счете 71

Согласно разделу VI инструкции по применению плана счетов (приказ Минфина РФ от 31.10.2000 № 94н), счет 71 «Расчеты с подотчетными лицами»:

Суммы, за которые работник не отчитался, он должен вернуть работодателю — такая операция будет записана по кредиту счета 71 и дебету денежных счетов 50, 51.

Если остаток денег числится в долгу у работника, то его следует учесть по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 71. Такая задолженность может быть удержана из зарплаты сотрудника, в этом случае будет проведена проводка Дт 70 Кт 94. Когда у работодателя нет возможности удержать долг из зарплаты, используется счет 73 «Расчеты с персоналом по прочим операциям», и проводка будет выглядеть так: Дт 73 Кт 94.

Обратите внимание! Если сотрудник потерял (или забыл взять) подтверждающие расход документы, то решение о возмещении расходов работнику принимает руководитель компании. Подтверждающим документом будет приложенная к авансовому отчету объяснительная записка от сотрудника, а основанием для принятия авансового отчета — приказ директора фирмы.

Обобщим информацию о том, с какими счетами может корреспондировать счет 71.

Счет 71 «Расчеты с подотчетными лицами» корреспондирует:

Учет расчетов с подотчетными лицами — проводки

Требования к оформлению кассовых операций, в том числе и к выдаче подотчетных сумм, установлены указанием ЦБ РФ от 11.03.2014 № 3210-У (далее — указание № 3210-У).

Указание 3210-У было изменено указанием Банка России от 05.10.2020 № 5587-У, вступившим в действие с 30.11.2020. Так, например, ребование о 3-х дневном сроке представления авансового отчета с 30.11.2020 исключено.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Подотчетники — это лица, получившие денежные средства от предприятия или ИП на определенные хозяйственные (целевые) нужды и обязанные в установленный срок отчитаться по расходованию таких средств (или вернуть их остаток, если не все средства потрачены).

Подотчетными могут быть:

Может ли подотчетное лицо передавать подотчетные суммы другому лицу? Ответ на этот вопрос вы найдете в КонсультантПлюс. Пробный доступ к правовой системе вы можете получить бесплатно.

Денежные средства предприятия в подотчет выдаются:

Бухгалтерский учет подотчетных операций имеет широкий спектр возможных проводок. Наиболее часто используемые при расчетах с подотчетными лицами проводки представлены в таблице:

Описание операции

Первичные документы

Выдача денег под отчет из кассы предприятия

Расходный кассовый ордер

Списание затрат в расходы предприятия согласно представленному авансовому отчету

Авансовый отчет, чеки, накладные, акты приемки-сдачи услуг или работ, другие документы, подтверждающие произведенные расходы

Оприходованы матценности на основании авансового отчета

Товарные чеки, кассовые чеки, накладные, иные документы, подтверждающие материальные расходы подотчетного лица

Средства, направленные на устранение брака производства или гарантийное (пост-гарантийное) обслуживание

Договор о гарантийном обслуживании, гарантийный талон, акт выполненных работ, чек, иные документы

Оплата налоговых платежей через подотчетное лицо

Чеки, квитанции об оплате, банковские платежные документы

Отражение прочих расходов предприятия, оплаченных подотчетным лицом

Первичные документы, подтверждающие расходы

Возврат неиспользованных подотчетником средств в кассу предприятия

Приходный кассовый ордер, авансовый отчет с расчетом суммы остатка средств, подлежащих возврату в кассу

Как правильно оформить приходный или расходный кассовый ордер, можно узнать из статей:

Примеры с проводками по расчетам с подотчетными лицами

Счета

Сумма, руб.

Описание операции

Первичные документы

Выданы наличные средства под отчет Иванову И. И. на приобретение автомобильного масла

Заявление Иванова И. И., РКО № 253 от 21.09.20ХХ

Получено на склад масло автомобильное «МОБИЛ» от Иванова И. И.

Авансовый отчет, товарный чек, кассовый чек на 1 500 руб.

Проводки с подотчетными лицами, направленными командировку.

Счета

Сумма, руб.

Описание операции

Первичные документы

Выданы наличные средства под отчет Иванову И. И., направленному в командировку

Приказ о направлении в командировку, РКО № 243 от 12.09.20ХХ

Отражены расходы на командировку Иванова И. И. (менеджера по продажам) в коммерческих расходах предприятия

Авансовый отчет (чек из гостиницы на 1 500 руб., суточные на 1 000 руб.), приказ об установлении суммы суточных расходов

Возврат Ивановым И. И. неиспользованных подотчетных средств в кассу

ПКО № 214 от 15.09.20ХХ

См. также:

Итоги

В настоящей статье приведены чаще всего встречающиеся проводки по учету расчетов с подотчетными лицами. Главным нормативным документом, регулирующим правила оформления выдачи и возврата подотчетных средств через кассу, является указание ЦБ РФ № 3210-У. При иных вариантах выдачи средств подотчетным лицам необходимо руководствоваться положениями закона «О бухучете» от 06.12.2011 № 402-ФЗ, российскими бухгалтерскими стандартами, внутренними распорядительными документами предприятия.

Учет и контроль расчетов с подотчетными лицами

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

Учет и контроль расчетов с подотчетными лицами

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Многие организации сталкиваются с необходимостью выдавать деньги сотрудникам на те или иные цели. Наличные могут понадобиться, если сотруднику поручили приобрести какие-либо товары или материалы. Или – когда его отправили в командировку. Между тем, правила выдачи денег под отчет и их контроля строго регламентированы. Несоблюдение этих правил может привести к излишним тратам организации, а также претензиям со стороны контролирующих ведомств.

На что можно выдать деньги под отчет

Как правило, денежные средства выдают сотрудникам под отчет в следующих случаях:

Как выдать деньги под отчет

Независимо от того, на какие цели выдается аванс, основанием для его выдачи служат:

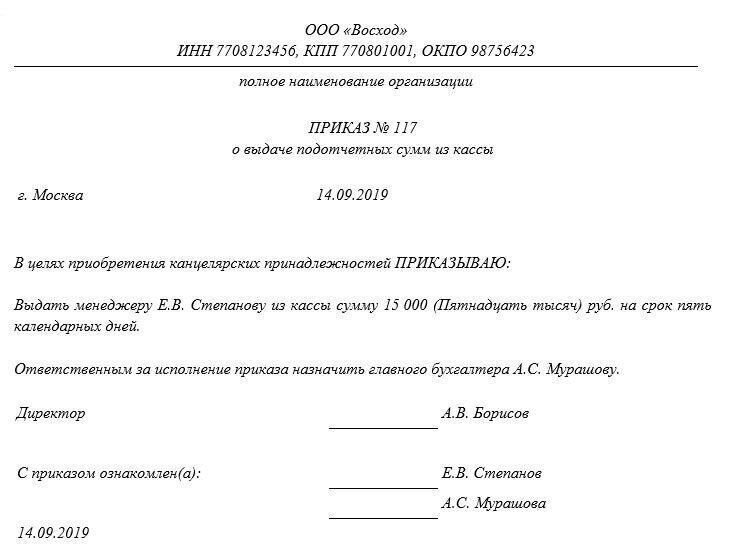

На практике, как правило, составляют приказ руководителя организации. Его можно оформить, например, так:

Если есть приказ, требовать от работника заявление о выдаче подотчетных сумм необязательно.

На основании приказа руководителя (либо заявления работника) бухгалтер выписывает расходный кассовый ордер. Документ составляют по унифицированной форме № КО-2 (утверждена постановлением Госкомстата России от 18.08.1998 № 88). И по этому документу выдает работнику наличные средства. Такие правила установлены пунктом 6.3 указания ЦБ от 11.03.2014 № 3210-У

Законодательство не запрещает выдавать денежные средства под отчет путем их перечисления на банковскую карту такого работника. При этом не имеет значения, личная ли это карта работника, открытая им самостоятельно, или так называемая «зарплатная» карта, оформленная на работника в рамках соглашения работодателя с банком для перечисления на нее заработной платы.

Оформлять новый подотчет можно даже в том случае, ели сотрудник не отчитался по предыдущим подотчетным суммам.

Если речь идет о выдаче аванса на командировку, то здесь есть один нюанс. Сумма аванса должна быть выдана с тем расчетом, чтобы покрыть затраты:

Такой порядок предусмотрен статьей 168 ТК РФ.

Контроль подотчетных сумм на хозяйственные нужды

Выполнив задание организации, сотрудник обязан отчитаться о потраченных деньгах. Срок отчета – три дня с окончания срока, на который был выдан аванс. Работник представляет в бухгалтерию:

На лицевой стороне авансового отчета сотрудник указывает: фамилию и инициалы, должность, назначение аванса и т. д. На оборотной стороне он перечисляет все расходы за счет аванса и указывает реквизиты подтверждающих документов. Подтверждающие документы сотрудник прикладывает к авансовому отчету. Бухгалтер при поступлении авансового отчета заполняет в нем расписку (отрывную часть отчета) и передает ее сотруднику. Она нужна для подтверждения, что отчет принят к проверке.

Проверка авансового отчета

Проверяют авансовый отчет по такому алгоритму.

Во-первых, проконтролировать целевое расходование денег. Для этого надо посмотреть, на какие цели сотрудник получил деньги от организации. Эти данные указаны в документе, который послужил основанием для выдачи подотчетных сумм. Например, в расходном кассовом ордере, приказе, заявлении и т. д. Затем нужно сравнить цель с результатом по документам, которые сотрудник приложил к своему отчету. Если они совпадают, значит, деньги использованы по целевому назначению.

Во-вторых, необходимо проверить саму израсходованную сумму. Здесь возможны такие варианты:

Если работник не израсходовал всю сумму аванса, то остаток он должен вернуть. Проверка авансового отчета, его утверждение и окончательный расчет по нему осуществляются в срок, установленный руководителем (п. 6.3 Указания ЦБ от 11.03.2014 № 3210-У). То есть вернуть неизрасходованные суммы сотрудник должен в этот срок. Сотрудник вносит их в кассу организации. При этом нужно оформить приходный кассовый ордер по унифицированной форме № КО-1 (утверждена постановлением Госкомстата России от 18.08.1998 № 88).

Пробивать чек ККТ при возврате неизрасходованного аванса не нужно – это следует из статьи 1.1, пункта 1 статьи 1.2 Закона от 22.05.2003 № 54-ФЗ.

Если сотрудник допустил перерасход средств, то его нужно возместить. Но лишь в том случае, когда перерасход обоснован.

Перерасход аванса считается обоснованным, если работник:

Если хотя бы одно из указанных условий не выполняется, деньги сотруднику можно не возмещать.

Такие правила следуют из ст. 22 ТК РФ, пунктов 6–6.3 указания ЦБ от 11.03.2014 № 3210-У.

Суммы, которые сотрудник израсходовал сверх полученных под отчет, ему выдают из кассы. Для этого оформляют расходный кассовый ордер.

Возместить подотчетнику сумму перерасхода по авансовому отчету можно в безналичном порядке, перечислив деньги на его банковский счет.

В-третьих, бухгалтер должен убедиться в наличии оправдательных документов, которые подтверждают расходы, а также проверить правильность их оформления и подсчет сумм.

Оправдательные документы такие:

После того, как бухгалтер проверил авансовый отчет, его утверждает руководитель организации. Сделать это нужно в разумный срок, который также устанавливается руководителем. Так сказано в пункте 6.3 указания ЦБ от 11.03.2014 № 3210-У.

Контроль подотчетных сумм на командировку

Вернувшись из командировки, сотрудник обязан отчитаться о потраченных командировочных. Срок отчета – три дня после возвращения из командировки. Отсчитывать надо рабочие дни. Если сотрудник вернулся из поездки в выходной день или в праздник, то трехдневный срок считают с того дня, когда он вышел на работу. Такой порядок следует из пункта 26 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, и пункта 6.3 указания ЦБ РФ от 11.03.2014 № 3210-У.

Работник представляет в бухгалтерию:

В принципе, механизм проверки авансового отчета по командировке тот же, что и в случае закупок для хозяйственных нужд. Но есть ряд особенностей, на которые следует обратить внимание при контроле подтверждающих документов.

Расходы на проезд в командировку

Билет на проезд является бланком строгой отчетности, подтверждающим расходы. Важно помнить, что с 1 июля 2019 года изменились требования к БСО – типографские бланки применять нельзя. После этой даты бланки должны быть напечатаны только через онлайн-кассу в фискальном режиме (ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ, в редакции от 03.06.2016). Это касается также авиакомпаний и железнодорожного транспорта.

Если работник приобрел электронный билет, при возвращении из командировки он прилагает к авансовому отчету его распечатку, а также подтверждает оплату билета.

Форма электронного билета зависит от вида транспорта:

Оплату билета подтверждает один из документов:

Если работник отправился в командировку на самолете, то в дополнение к билету необходимо потребовать с него посадочный талон с отметкой о досмотре для перелета.

Такой вывод следует из пункта 84 Правил, утвержденных приказом Минтранса от 28.06.2007 № 82, и писем Минфина от 06.06.2017 № 03-03-06/1/35214, от 01.09.2016 № 03-03-07/50992, от 19.06.2015 № 03-03-07/35548.

Расходы на проживание в командировке

С 1 июля 2019 года применять типографские БСО вместо кассового чека гостиницы не вправе. Они должны применять ККТ или автоматизированную систему БСО. Если гостиница применяет ККТ, то документом, подтверждающим расходы на проживание, будет кассовый чек. В него гостиница может включить часть реквизитов БСО (например, даты заезда и выезда).

Дополнительно к чеку гостиница может выдать и типографский БСО. Если гостиница использует бланки строгой отчетности, то они должны быть отпечатаны с помощью онлайн-ККТ или автоматизированной системы БСО в фискальном режиме (ст. 4, 4.2, абз. 3 п. 1 ст. 4.3 Закона от 22.05.2003 № 54-ФЗ).

Таким образом, бухгалтер должен проконтролировать, чтобы документы гостиницы соответствовали новым требованиям законодательства.

Суточные

Порядок и размер (норматив) возмещения суточных коммерческая организация устанавливает самостоятельно, оформив это приказом руководителя или закрепив в коллективном (трудовом) договоре (ст. 168 ТК РФ). Каких-либо законодательных ограничений на размер суточных нет. Суточные – это дополнительные расходы, которые связаны с проживанием вне места постоянного жительства. Их командированный работник тратит по своему усмотрению, никаких требований и запретов нет. Чаще всего сотрудники тратят суточные на питание.

Суточные – не целевой расход, за который нужно отчитаться. Соответственно, работник не должен предъявлять никаких документов о том, на что он потратил суточные. Такой порядок следует из статьи 168 ТК и положения, утвержденного постановлением Правительства от 13.10.2008 № 749.

Есть нормы, в пределах которых суточные не облагаются НДФЛ и взносами: 700 руб. – для командировок по России и 2 500 руб. – для загранкомандировок (пп. 12 п. 1 ст. 264, п. 2 ст. 422 НК РФ, Письма Минфина от 16.06.2016 N 03-04-06/35135, ФСС от 17.11.2011 N 14-03-11/08-13985).

Суточные сверх норм облагаются НДФЛ и взносами в части превышения.

Дополнительно отметим, что налоговые инспекторы при проверках уделяют авансовым отчетам по командировкам особо пристальное внимание.

Если авансовый отчет не соответствует установленным требованиям (а необходимые приложения к нему отсутствуют или оформлены неверно), то выплаты по нему не будут признаны компенсацией командировочных расходов. А значит, инспекторы исключат их из состава расходов при расчете налога на прибыль. Кроме того, с этих сумм придется начислить страховые взносы и удержать с сотрудника НДФЛ.

Вот какие требования налоговики предъявляют чаще всего:

Как учитывают подотчетные суммы

Учет расчетов с подотчетными лицами ведется на одноименном счете 71.

По дебету этого счета отражаются:

По кредиту этого счета, в частности, учитывают:

Принимать НДС к вычету по товарам (работам, услугам), приобретенным подотчетным лицом, по кассовому чеку или бланку строгой отчетности без оформленного счета-фактуры опасно, даже если сумма налога выделена в них отдельной строкой.

Учет и контроль расчетов с подотчетными лицами – один из самых важных и трудоемких участков бухгалтерии. Поэтому в крупных компаниях, особенно там, где имеют место постоянные командировки, на этот участок часто выделяют целый штат бухгалтеров. Между тем, работа на этом участке требует определенных качеств. В частности – предельной внимательности и ответственности.

Инструкция для подотчетников

Специалисты 1C-WiseAdvice разработали специально для наших клиентов наглядную и понятную инструкцию для подотчетных лиц. Скачать документ можно здесь >>>

Передача участка на аутсорсинг решает массу проблем. Мы не только возьмем на себя все рутинные операции, но и поможем вам убедить руководство в целесообразности такого шага.

Учет расчетов с подотчетными лицами

Автор: Фурагина О., эксперт информационно-справочной системы «Аюдар Инфо»

Подотчетные лица – лица, получившие денежные суммы под отчет для последующего осуществления расходов в интересах выдавшей их организации. Деньги, выданные подотчетным лицам, называют подотчетными суммами. Еще раз напомним основные моменты, на которые необходимо обратить внимание бухгалтерам при организации учета подотчетных сумм.

Выдача денег под отчет

Согласно п. 213 Инструкции № 157н денежные средства (денежные документы) выдаются подотчетному лицу на основании его письменного заявления, в котором должны быть указаны:

обоснование (расчет) размера аванса;

срок, на который выдается аванс;

сумма выдаваемых денежных документов.

Не допускается выдача денежных средств подотчетному лицу в случае, если он не отчитался за полученную ранее подотчетную сумму (п. 214 Инструкции № 157н).

Сумма превышения принятых к учету расходов подотчетного лица над ранее выданным авансом (сумма утвержденного перерасхода) отражается на соответствующих счетах учета расчетов с подотчетными лицами и признается принятым перед подотчетным лицом денежным обязательством (п. 216 Инструкции № 157н). Таким образом, если фактические расходы подотчетного лица превысили размер выданных денежных средств, учреждение обязано выплатить ему данный перерасход. При этом сумму перерасхода можно возместить сотруднику путем перечисления на его банковскую карту (Письмо Минфина РФ от 08.07.2013 № 02-06-10/26266).

Необходимо указать также то, что в правила организации и ведения бюджетного учета с подотчетными лицами, закрепленные в учетной политике, могут включаться положения, предусматривающие расчеты с с подотчетными лицами как в наличном, так и в безналичном порядке, в частности, с применением расчетных (дебетовых) банковских карт работников (Письмо Минфина РФ от 05.10.2012 № 14-03-03/728).

Деньги, которые учреждение выдает сотрудникам под отчет, могут перечисляться на их расчетные (банковские) карты платежной системы «Мир» в рамках «зарплатных» проектов для осуществления операций, связанных с оплатой расходов учреждения на поставку товаров, выполнение работ, оказание услуг, с командировочными расходами и компенсацией сотрудникам документально подтвержденных расходов (Письмо Федерального казначейства от 16.07.2018 № 07-04-05/05-14896).

Учреждение вправе предусмотреть порядок выдачи денежных средств внештатным сотрудникам и оформления их документами (отчетами) (Письмо Минфина РФ от 02.07.2012 № 02-06-10/2476).

Аванс в иностранной валюте. Учет задолженности подотчетных лиц по выданным в иностранной валюте авансам одновременно ведется в соответствующей иностранной валюте и рублевом эквиваленте на дату выдачи денежных средств под отчет (п. 215 Инструкции № 157н).

Переоценка расчетов по выданным в иностранной валюте авансам осуществляется на дату совершения операций по возврату ранее произведенных выплат в соответствующей иностранной валюте.

Переоценка задолженности по принятым обязательствам в иностранной валюте осуществляется на дату совершения операций по оплате обязательства в иностранной валюте и на отчетную дату (на дату формирования регистра бухгалтерского учета).

При этом положительные (отрицательные) курсовые разницы, возникшие при расчете рублевого эквивалента, относятся на увеличение (уменьшение) расчетов по принятым обязательствам в иностранной валюте с отнесением курсовых разниц на финансовый результат текущего финансового года от переоценки активов.

Счет учета подотчетных сумм

Напомним, для учета расчетов с подотчетными лицами по суммам денежных средств и (или) денежных документов, выдаваемых им учреждением под отчет, предназначен счет 208 00 000 «Расчеты с подотчетными лицами» (п. 212 Инструкции № 157н).

Группировка расчетов с подотчетными лицами осуществляется в разрезе видов выплат, утвержденных сметой учреждения, по аналитическим группам синтетического учета объекта учета:

10 «Расчеты с подотчетными лицами по оплате труда, начислениям на выплаты по оплате труда»;

20 «Расчеты с подотчетными лицами по оплате работ, услуг»;

30 «Расчеты с подотчетными лицами по поступлению нефинансовых активов»;

60 «Расчеты с подотчетными лицами по социальному обеспечению»;

90 «Расчеты с подотчетными лицами по прочим расходам».

В 1 – 17-м разрядах номера счета указывается соответствующий код бюджетной классификации РФ, в 24 – 26-м разрядах номера счета – подстатья КОСГУ, соответствующая экономической сущности осуществляемого факта хозяйственной жизни (отражаемого объекта бухгалтерского учета).

В рамках формирования учетной политики учреждение вправе с учетом требований законодательства РФ, органов, осуществляющих функции и полномочия учредителя, устанавливать в составе рабочего плана счетов дополнительную группировку расчетов с подотчетными лицами в разрезе видов расходов (выбытий) – дополнительные аналитические коды номеров счетов бухгалтерского учета.

Аналитический учет расчетов ведется в разрезе подотчетных лиц, видов выплат и видов расчетов (расчетов по выданным денежным средствам, расчетов по полученным денежным документам) в карточке учета средств и расчетов (ф. 0504051) либо журнале по расчетам с подотчетными лицами (ф. 0504071).

Расчеты по выданным внештатным сотрудникам подотчетным суммам также могут осуществляться на счете 208 00, в том числе с применением дополнительного аналитического разреза (Письмо Минфина РФ от 02.07.2012 № 02-06-10/2476).

Расчеты с подотчетными лицами: счета и содержание операций

В соответствии с п. 84 Инструкции № 162н операции по расчетам с подотчетными лицами оформляются следующими бухгалтерскими записями:

Содержание операции

Дебет

Кредит

Выданы денежные средства, денежные документы подотчетным лицам

1 201 34 610

1 201 35 610

1 304 05 000**

1 201 21 610

Приняты к бюджетному учету суммы произведенных расходов

1 105 00 000*

1 106 00 000*

1 109 00 000*

1 302 00 000*

1 304 03 830**

Возвращены остатки подотчетных денежных средств, денежных документов

1 201 34 510

1 201 35 510

Получены подотчетным лицом наличные денежные средства через банкомат с использованием карт, оплачены

подотчетным лицом приобретенные услуги, работы, товары с использованием карт

Возвращены остатки неиспользованных подотчетных сумм на расчетную (дебетовую) банковскую карту через банкомат

Отражена курсовая разница по суммам, выданным под отчет в иностранной валюте:

Приняты обязательства по компенсации произведенных подотчетным лицом расходов при увольнении сотрудника

Списаны с балансового учета задолженности по принятым к бюджетному учету суммам произведенных подотчетным лицом расходов, не востребованным подотчетными лицами

1 208 00* 567

Забалансовый счет 20***

Отражены получателями средств, за которыми не закреплены полномочия по администрированию кассовых поступлений в бюджет, суммы средств, поступивших в доход бюджета в погашение дебиторской задолженности прошлых лет (основание – извещение (ф. 0504805))

1 209 36 000**

1 208 00* 667

Отражены суммы налога, предъявленные учреждению поставщиками (подрядчиками) по приобретенным нефинансовым активам, выполненным работам, оказанным услугам либо фактически уплаченные при ввозе нефинансовых активов на территорию РФ, не включаемые в стоимость таких нефинансовых активов (работ, услуг)

Отражено списание дебиторской задолженности, нереальной к взысканию

Отражено списание кредиторской задолженности, не востребованной кредиторами

1 208 00* 567

Забалансовый счет 20

* По соответствующим счетам аналитического учета, подстатьям КОСГУ.

** По соответствующей подстатье КОСГУ.

*** Задолженность учреждения, не востребованная кредитором, принимается к забалансовому учету для наблюдения в течение срока исковой давности в сумме задолженности, списанной с балансового учета (п. 371 Инструкции № 157н).

Минфин в Письме от 24.01.2020 № 02-07-05/4304 рассмотрел вопрос о бюджетном учете приобретения полиса ОСАГО через подотчетное лицо и разъяснил, что такую ситуацию необходимо отразить проводками:

1) приобретен полис ОСАГО:

Дебет счета 1 302 00 000 «Расчеты по принятым обязательствам»

Кредит счета 1 208 00 000 «Расчеты с подотчетными лицами»

2) одновременно отражены указанные расходы:

Дебет счета 1 401 50 000 «Расходы будущих периодов»

Кредит счета 1 302 00 000 «Расчеты по принятым обязательствам»

Минфин пояснил, что затраты, произведенные учреждением в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются по дебету счета 1 401 50 000 «Расходы будущих периодов» и подлежат отнесению на финансовый результат текущего финансового года (по кредиту счета) в порядке, устанавливаемом учреждением (равномерно, пропорционально объему продукции (работ, услуг) и др.), в течение периода, к которому они относятся.

Приобретение полиса ОСАГО отражается по КВР 244 «Прочая закупка товаров, работ и услуг».

Авансовый отчет

Сумма произведенных подотчетным лицом расходов отражается на счетах учета расчетов с подотчетными лицами согласно утвержденному руководителем учреждения (уполномоченным им лицом) авансовому отчету подотчетного лица и прилагаемым к нему документам, подтверждающим произведенные расходы (п. 216 Инструкции № 157н).

Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) авансовый отчет с прилагаемыми подтверждающими документами.

Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии – руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем (п. 6.3 Указания ЦБ РФ № 3210-У).

Для учета расчетов с подотчетными лицами применяется авансовый отчет (ф. 0504505) (Указания № 52н).

Подотчетное лицо приводит сведения о себе на лицевой стороне авансового отчета и заполняет графы 1 – 6 на оборотной стороне о фактически израсходованных им суммах с указанием документов, подтверждающих произведенные расходы.

Например, товарный чек является одним из первичных документов, на основании которых покупатель может подтвердить факт оплаты товара, приобретенного по договору розничной купли-продажи (Письмо Минфина РФ от 16.08.2017 № 03-01-15/52653). Кассовые чеки, квитанции также являются документами, подтверждающими прием денежных средств за соответствующий товар, услугу (Письмо Минфина РФ от 06.05.2015 № 03-11-06/2/26028).

Минфин в Письме от 08.05.2018 № 02-07-05/30993 по вопросу о заполнении граф 1 – 3 лицевой стороны авансового отчета привел следующие пояснения.

Исходя из сути и назначения авансового отчета в графах 1 – 3 на лицевой стороне отражаются бухгалтерские корреспонденции о расходах, целесообразность которых подтверждена документами и которые принимаются учреждением к бухгалтерскому учету.

Наличие дополнительных к указанным бухгалтерским корреспонденциям бухгалтерских записей по сумме выданных (полученных) авансов в графах 1 – 3 на лицевой стороне авансового отчета не является ошибочным.

Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете.

Авансовый отчет утверждается руководителем учреждения или лицом, им уполномоченным.

На оборотной стороне авансового отчета графы 7 – 10, содержащие сведения о расходах, принимаемых учреждением к бухгалтерскому учету, и бухгалтерские корреспонденции заполняются лицом, на которое возложено ведение бухгалтерского учета.

Суммы, выплаченные в иностранной валюте, учитываются как в иностранной валюте, так и в рублевом эквиваленте. Авансы, полученные подотчетным лицом, отражаются с указанием даты их получения.

Рекомендации по проверке расчетов с подотчетными лицами

При проверке расчетов с подотчетными лицами Федеральное казначейство рекомендует:

1. Изучить вопросы наличия правовых актов, регламентирующих порядок выдачи денежных средств под отчет, и положения о направлении в командировки (на стажировки, в экспедиции), провести анализ положений указанных документов. Определить перечень актов объекта контроля, устанавливающих размер компенсации дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточных, полевого довольствия).

2. Проверить, соответствует ли итоговая сумма данных учета в карточке учета средств и расчетов (ф. 0504051) по расчетам с подотчетными лицами оборотной ведомости и показателям, отраженным в бюджетной отчетности.

3. Проверить соблюдение порядка выдачи денежных средств и денежных документов под отчет, своевременность представления подотчетными лицами авансовых отчетов, наличие документов, подтверждающих произведенные расходы, соблюдение сроков возврата остатка неиспользованного аванса.

4. Проверить обоснованность выдачи и использования средств на командировочные расходы, соблюдение норм командировочных расходов.

5. Проверить правильность ведения учета операций по расчетам с подотчетными лицами и отражения их в регистрах бухгалтерского учета.

6. Проверить наличие дебиторской задолженности по расчетам с подотчетными лицами – руководителем и его заместителями, членами совета (наблюдательного совета) и другими аффилированными лицами.

7. Установить наличие (отсутствие) случаев необоснованного списания дебиторской (кредиторской) задолженности.

8. Проверить, что по расчетам с подотчетными лицами проведена инвентаризация в соответствии с действующим законодательством РФ и порядком, установленным объектом контроля.

9. Проверить, своевременно ли отражены выявленные в результате инвентаризации расчетов с подотчетными лицами отклонения в учете и отчетности.

10. Проверить, произведены ли записи в регистрах бухгалтерского учета по расчетам с подотчетными лицами на основании первичных учетных (оправдательных) документов и оформлены ли в соответствии с требованиями нормативных правовых актов.