дневной таймфрейм что это

Дневной таймфрейм что это

Что такое дневной таймфрейм

Этим термином называют определенный временной интервал, который используется для того, чтобы сгруппировать ценные котировки для создания минимального элемента графика цены (свечи или бара), где каждый бар – это диапазон движения цены за 1 день.

Все примеры торговли, которые приводятся в обучающих пособиях, обычно строятся на дневных графиках, и это не случайно. Этот таймфрем является самым популярным благодаря легкости, с которой проходит работа с рынком валюты.

Почему выбор временного интервала так важен?

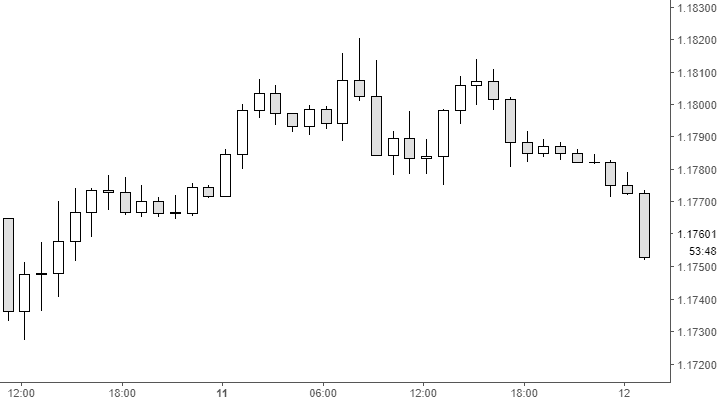

В соответствии с распределением часовых поясов трейдеры торгуют в разное время. Если эта разница оставляет около часа, существенного влияния это не оказывает, в отличие от ситуации, когда вы имеете дело с дневным или четырехчасовым графиком. Они выглядят абсолютно по-разному, и это зависит от времени, когда открываются и закрываются свечи.

На рисунке ниже представлены графики с разницей в 2 часа. Как можно заметить, они похожи, однако разница все же есть.

Как же выбрать графики с правильным временем?

Дело в том, что неверное время открытия или закрытия свечей влечет за собой искажение показаний индикаторов и приводит к тому, что происходит неправильная интерпретация моделей и фигур. Это может стать причиной того, что входы и выходы из сделок будут неуместными, и, следовательно, результат торговли будет плохим.

Для выбора графика с оптимальным временем, который позволит проводить правильный анализ дневных свечей, необходимо следовать одному правилу. Нужным для вас является время, когда дневная свеча закрывается в то же время, что и закрывается нью-йоркская сессия. Это соответствует двум часам ночи зимой и часу ночи летом. Часовой пояс идентифицируется по Москве.

Во избежание искажения сигналов технического анализа не смотрите на показания компаний, у которых на графике возникает 6 дневных свечей за неделю.

Правила торговли на дневном графике

Опытные трейдеры советуют выбирать именно этот таймфрейм, потому что он лишен рыночного шума, который часто встречается на младших временных интервалах. На дневном графике лучше работают стратегии торговли, а количество ложных сигналов сведено к минимуму.

Графический анализ не ведет к мгновенной прибыли, которую можно получить за короткий срок, поскольку необходимые основные фигуры формируются достаточно долгое время. Также требуется запастись терпением, чтобы дождаться сигналов, подтверждающих наличие важных для вас условий. Но несмотря на перечень этих недостатков, графический анализ отлично помогает определить все главные тенденции и дает возможность составить глобальный прогноз трендов.

Кроме того, в список очевидных преимуществ графического способа на дневных графиках входит также тот факт, что у вас появляется возможность войти на рынок в самом начале большого тренда. Это дает шанс получить высокую прибыль.

Еще один плюс дневного таймфрейма состоит в большой экономии на комиссиях брокера. Все дело в том, что вы заключаете одну сделку, длящуюся долгое время. Это гораздо эффективнее, чем вступать в несколько краткосрочных сделок, поскольку фиксированная комиссия не принимает во внимание вид ордера. Таким образом, экономия вашего бюджета налицо.

Учитывая все плюсы и минусы графического анализа, трейдеры, которые умеют запасаться терпением, за одну сделку получают месячную норму прибыли.

Важно, что здесь отсутствует необходимость находиться возле компьютера, постоянно отслеживая изменение ситуации на рынке. В долгосрочной торговле нет большого количества сделок, их число в неделю едва ли достигает высокой отметки. Вам достаточно 1-2 раза в день проверять их при условии, что, открывая ордер, вы поставили стоп лосс и тейк профит.

Выставление стоп лосса и тейк профита

Для дневного графика существует определенная норма пунктов, соответствующая величине стоп лосса. В стратегиях, используемых на этом таймфрейме, эта величина составляет около 70-100 пунктов, причем тейк профит при этом удерживается в зоне 250-300 пунктов.

Учтите, что если сделка, в которую вы собираетесь войти, предполагает стоп лосс больше, чем этот показатель, или тейк профит меньше, чем 250-300 пунктов, то входить на рынок в данный момент не стоит.

Так ли важно выставлять стоп лосс?

Несомненно. При столкновении с сильными движениями без отката ваш депозит будет обнулен. Не имея достаточного опыта, новички тяжело закрывают сделки, несущие только убытки. Именно по этой причине необходимо выставить стоп лосс.

Индикаторы для дневных таймфреймов

В этом временном интервале торговля обычно ведется по тренду, а сделки заключается после отскока от мощных ценовых уровней. Два этих метода являются классическими, поэтому при торговых действиях используются индикаторы, которые представляют собой инструменты, показывающие, куда направлено движение цены.

Вот список этих инструментов:

1. Индикатор Envelopes. Он четко показывает направление тренда и силу изменчивости котировки за указанный промежуток времени.

2. Индикатор Commodity Channel Index. Он не только показывает, куда направлено движение тренда, но и занимается фиксацией моментов, когда цена оказывается в зоне перекупленности или перепроданности.

3. Индикатор Force Index. Помимо тех функций, которые выполняют предыдущие инструменты, этот еще и показывает, в каком диапазоне происходит изменение котировок. Кроме того, индекс силы (как его еще называют) дает полное представление об объемах денежных средств, которые используются в рамках определенного движения цены.

Какой таймфрейм выбрать для торговли?

Это частый вопрос для трейдеров — какой выбрать таймфрейм? Если бы ответ был однозначным, можно было бы им и ограничиться. Однако у каждого из нас свой стиль торговли, свое количество свободного времени и свои предпочтения в трейдинге. Для некоторых трейдеров привычно испытывать волнение по несколько раз в день, открывая и закрывая свои позиции. Другие трейдеры готовы удерживать свои сделки в течение нескольких дней или даже недель, лишь изредка поглядывая на графики.

Это приводит нас к одному неопровержимому выводу — лучший таймфрейм — это тот, который лучше всего подходит именно вам. Другими словами, здесь нет правильного или неправильного ответа, кроме того, который вы считаете правильным или неправильным для самого себя. Поэтому вам придется экспериментировать, чтобы найти наиболее подходящий для себя таймфрейм.

Не существует лучшего таймфрейма, каждый таймфрейм может быть по-своему полезным. Я лишь могу рассказать, какой таймфрейм оказался наиболее подходящим для меня и на каком таймфрейме лучше всего торговать по прайс экшен.

Какие таймфреймы доступны для торговли?

Все графики, которые мы используем в торговле, имеют свои временные рамки. Если мы возьмем свечной график, одна свеча будет соответствовать выбранному таймфрейму.

Посмотрим на часовой график. Каждая свеча соответствует одному часу.

Мы можем заметить, что когда закрывается одна свеча, сразу же открывается следующая.

В трейдинге вы можете использовать тиковые графики, которые будут отражать каждое колебание цены. Или месячные графики, в которых каждая свеча открывается в начале месяца и закрывается в его конце. Трейдеры используют весь диапазон таймфреймов для своей торговли.

По умолчанию вам доступны девять различных стандартных таймфреймов:

Со стандартными таймфреймами у вас есть множество вариантов. Если этого недостаточно, существуют торговые платформы, которые предоставят вам возможность торговать на нестандартных таймфреймах, вроде 6 часов или 8 часов. Даже в MetaTrader вы сможете изменить доступные по умолчанию таймфреймы.

Однако я не рекомендую вам этого делать и торговать на нестандартных таймфреймах.

Причина, по которой технический анализ работает, заключается в том, что большое количество трейдеров одновременно видят одно и то же на своих графиках. Например, если достаточное количество трейдеров наблюдают за одним и тем же ключевым уровнем в сочетании с одним и тем же сигналом прайс экшен, существует большая вероятность, что рынок будет расти по мере того, как эти трейдеры начнут открывать длинные позиции.

Когда вы отказываетесь от наиболее используемых таймфреймов, вы изолируете себя от остального мира. Предположим, что 1000 трейдеров наблюдают за формой бычьего пин бара на ключевом уровне поддержки на 4-часовом графике. Но только 100 трейдеров наблюдают подобный паттерн на другом рынке на 8 часовом графике. Как вы думаете, какой пин бар будет более успешным? Если вы считаете, что тот, за которым наблюдают 1000 трейдеров, тогда вы правы.

Какой таймфрейм выбрать?

Трейдеры-новички часто терпят неудачу, потому что торгуют на таймфреймах, которые не соответствуют их типу личности.

Часто начинающие трейдеры хотят быстро заработать, поэтому они начинают торговать на 1-минутных или 5-минутных графиках. Однако подобные таймфреймы требуют большого опыта в трейдинге, хорошего самоконтроля и умения быстро ориентироваться в текущей рыночной ситуации

Некоторые трейдеры чувствуют себя наиболее комфортно, торгуя 1-часовых графиках. На этом таймфрейме будет меньше сигналов, однако не слишком мало. У вас появится больше времени для анализа рынка и принятия торговых решений.

С другой стороны, есть трейдеры, для которых торговля на 1-часовом таймфрейме кажется слишком быстрой. Им не нравиться в течение дня наблюдать за рынком и каждый час смотреть на графики. Поэтому они выбирают для своей торговли дневные или недельные графики, которые дают возможность тратить на трейдинг всего 15 минут в день.

Самое важное для вас — это найти свой таймфрейм, на котором вы будете чувствовать себя наиболее комфортно в соответствии со своим типом личности. Вы должны понять, какая частота торговли для вас наиболее приемлема, а также учесть свою занятость в течение дня и свое желание торговать.

Вы также должны учитывать сумму денежных средств, которую вы будете использовать для торговли. Более короткие таймфреймы позволяют иметь более плотные стоп-лоссы, поэтому маржинальные требования и риски для них будут меньше.

Часто начинающие трейдеры постоянно меняют таймфреймы в поисках своего стиля торговля. Это нормально. Поэтому отличным решением будет сначала торговать на демо-счете.

Преимущества и недостатки различных таймфреймов

Рассмотрим преимущества каждого типа таймфреймов.

Долгосрочные (дневные или недельные)

Сделки удерживаются от нескольких дней до нескольких недель или даже месяцев.

Не нужно наблюдать за рынком в течение дня. Меньшее количество сделок означает меньше денег, потраченных на спред. У вас будет достаточно времени, чтобы основательно обдумать открытие новых позиций.

Вам нужно быть очень терпеливым, чтобы выдерживать большие движения и откаты, не закрывая при этом сделки заранее. Также вам потребуется больше денежных средств, так как размер стопов и рисков будет больше. Меньшее количество сделок означает, что некоторые месяцы могут быть убыточным, и реальная статистика торговли будет видна только по прошествии года.

Краткосрочные (четырехчасовые и часовые)

Сделки удерживаются от нескольких часов до дней.

Большее количество торговых возможностей. Больше сделок. Можно торговать без убыточных месяцев в году.

Больше денег будет уходить на спред. Перенос позиций через ночь может стоить дополнительных рисков.

Дейтрейдинг (от минутных до 15 минутных)

Большое количество торговых возможностей. Нет необходимости удерживать сделки на ночь.

Существенное количество средств будет уходить на оплату спредов. Психологически гораздо труднее открывать много сделок в течение дня. Не получится забирать прибыль с больших трендовых движений.

Какие таймфреймы я использую и почему?

Исходя из своего опыта, я могу вам сказать, что два лучших таймфрейма для торговли — это дневной и 4-х часовой. Это не значит, что вы не сможете стать прибыльным трейдером, торгуя на другом временном интервале, но именно эти два таймфрейма лучше всего работают со стратегией прайс экшен, которую я использую.

Преимущества торговли по старшим таймфреймам:

Давайте рассмотрим каждое преимущество более подробно.

Действуют как естественный новостной фильтр

Само собой разумеется, что диапазон свечей на дневном графике гораздо больше, чем на 5-минутном графике. Однако не столь очевидно, что старшие таймфреймы действуют как естественный новостной фильтр. Что это означает? Давайте рассмотрим две скользящие средние — с более коротким и с более длинным периодом.

5-минутный график с применением 10-периодной скользящей средней:

5-минутный график с применением 100-периодной скользящей средней:

Давайте представим, что 10-периодная скользящая средняя представляет 5-минутный график, а 100-периодная скользящая средняя представляет — дневной. Обратите внимание, насколько более гладкой является 100-периодная MA. Теперь предположим, что наш стоп-лосс находится на одной стороне каждой скользящей средней на двух графиках.

На каком графике, по вашему мнению, цена с большей вероятностью достигнет вашего стоп-лосса? Очевидно, что цена с большей вероятностью достигнет 10-периодную скользящую, которая гораздо более волатильна и изменчива.

Это связано с тем, что более старшие таймфреймы позволяют цене «нормализоваться» в течение дня. Что создает гораздо более гладкий и спокойный рынок для торговли по сравнению с младшими таймфреймами. Поскольку 5-минутный график состоит из 5-минутных периодов, у рынка не так много времени для нормализации. Что делает ваш стоп-лосс на 5-минутном графике гораздо более уязвимым во время новостных событий, чем на дневном графике.

Движения цены наиболее четкие и очевидные

Из-за того, что дневной график позволяет вам наблюдать за гораздо большим периодом времени, движения цены на нем гораздо более четкие и очевидные. Существует причина, по которой трейдеры, торгующие на более низких таймфреймах, используют более высокие таймфреймы для определения уровней поддержки и сопротивления. Почему они это делают?

Потому что гораздо легче определить ключевые уровни поддержки и сопротивления на старших таймфреймах. Кроме того, уровни на старших таймфреймах имеют больший вес по сравнению с уровнями на младших, так как на образование этих уровней уходит гораздо больше времени.

Предоставляют качественные торговые установки

Более высокие таймфреймы обычно обеспечивают лучшее качество торговых установок, чем младшие. Это связано с тем, что на старших таймфреймах появляется гораздо меньше торговых сетапов. Например, качественный пин бар может появиться всего лишь один или два раза в течение месяца на одном инструменте. При этом вы спокойно сможете найти пять-десять пин баров на 5-минутном графике в течение 24 часов.

Чаще всего большее количество торговых настроек равняется более высокому проценту ложных сигналов.

Уменьшают частоту торговли

Поскольку на страший таймфреймах торговых настроек меньше, вы будете вынуждены торговать реже. А чем меньше вы торгуете, тем ваша торговля будет более качественной. Чтобы увидеть хорошие торговые настройки, вы должны оставаться спокойным и непредвзятым в своем восприятии рыночной ситуации. А если вы постоянно совершаете сделки и кусаете ногти, когда цена движется против вас, вы не сможете спокойно мыслить.

Поговорка «меньше значит лучше» отлично подходит к трейдингу. Вам не нужно совершать 20 или 30 сделок в месяц, чтобы получать прибыль. Все, что вам нужно, это две-три отличных сделки в месяц, чтобы заработать значительную сумму денег, даже на дневном графике. Это особенно справедливо, если вы используете правильное соотношение риска к прибыли.

Наиболее частые возражения против торговли на старших таймфреймах

Ниже приведены два наиболее распространенных возражения, которые приводят трейдеры, когда речь заходит о торговли на старших таймфреймах.

У меня недостаточно денег для торговли на старших таймфреймах

Если у вас есть достаточно денег, чтобы открыть торговый счет, у вас будет достаточно денег, чтобы торговать на более высоких таймфреймах. Вам не нужен счет в 10 000$ для торговли на дневном графике. Вам даже не нужен счет в 1000$.

Из-за кредитного плеча даже счет в 100$ может быть использован для торговли на дневных графиках. Все дело в расчете правильного размера позиции относительно размера вашего депозита.

Само собой разумеется, что вы не сможете зарабатывать 1000$ на одной прибыльной сделке, торгуя на небольшом счете. Но вы сможете торговать на более старших таймфреймах и постепенно увеличивать размер своего депозита. Вашим девизом должны стать слова: «медленно и спокойно».

В конце концов, вы можете использовать центовый счет, который предоставляют некоторые брокеры, и начинать даже с 10$.

Торговля на старших таймфреймах скучна

В трейдинге зарабатывать деньги должно быть скучно. Задайте себе вопрос:

Почему вы занимаетесь трейдингом?

Вы делаете это ради острых ощущений? Или для того, чтобы зарабатывать деньги? Я убежден, что большинство трейдеров, хотят увеличить свой достаток, чтобы жить более комфортной жизнью.

Как выбрать таймфрейм для трейдинга?

Содержание статьи

В этом обзоре мы разберем, как выбрать таймфрейм для вашего стиля торговли. Выбор таймфрейма является важной составляющей частью формирования торговой стратегии.

Что такое таймфрейм?

Таймфрейм (от англ. time frame) – это временной интервал отображения движения котировок на графике цены. Движение цены на графике представлено, как правило, в виде свечей (или баров), которые имеют одинаковый временной период, соответствующий выбранному таймфрейму. Чем выше таймфрейм, тем больший «объем» движения цены заключен в каждой свече на графике.

При желании можно настроить любой таймфрейм для отображения графика цены, но обычно для торговли используют основные, общепринятые таймфреймы:

Таймфрейм для отображения графика цены выбирается непосредственно в торговом терминале. В популярных терминалах МetaTrader 4 или МetaTrader 5 на Панели инструментов расположена таблица с активными кнопками основных таймфреймов. Нажатием левой клавиши мыши на эти кнопки можно быстро переключаться с одного таймфрейма на другой.

Как выбрать таймфрейм?

Для анализа графика цены используется обычно не один, а сразу несколько таймфреймов. Анализируя движение цены на разных таймфреймах, трейдер получает возможность более широко оценивать динамику финансового инструмента. Это помогает составлять прогноз движения цены на различные временные периоды, в зависимости от той или иной торговой стратегии.

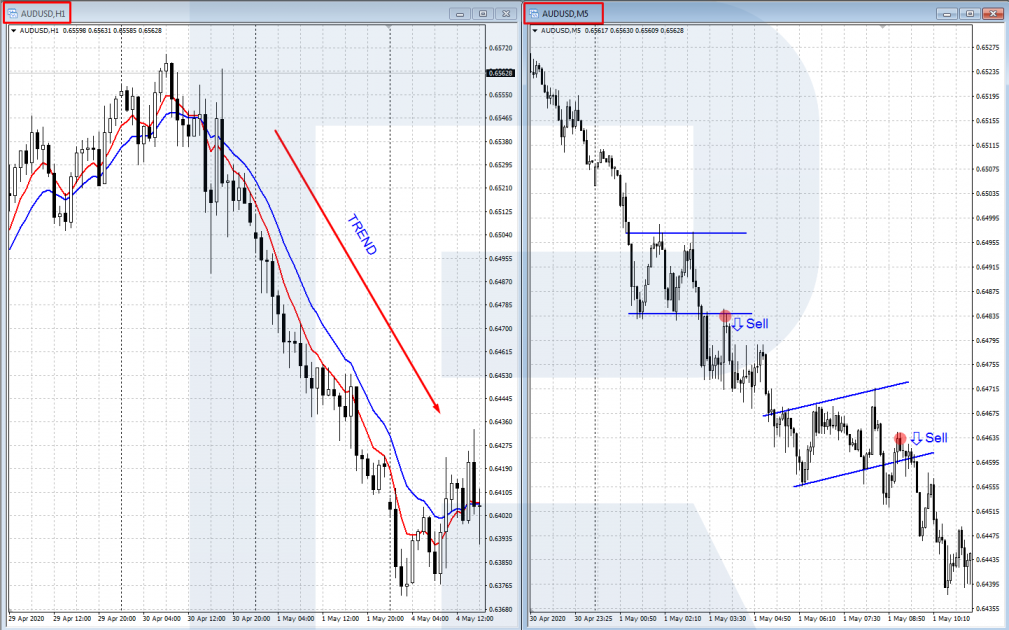

Если для общего анализа динамики финансового инструмента можно использовать сразу все таймфреймы, то для совершения сделок нужно немного «сузить горизонт». Для многих трендовых стратегий, основанных на главных постулатах теханализа, характерно использование двух рабочих таймфреймов:

Для того, чтобы определить какие таймфреймы взять за основу для торговли, нужно понять, какой стиль торговли вам больше подходит. Для этого нужно учесть два важных критерия:

Сочетание этих двух критериев показывает, какой стиль торговли для вас будет наиболее предпочтителен: долгосрочная, среднесрочная или краткосрочная торговля. В редком случае удачного сочетания большого количества свободного времени и солидного депозита можно выбирать любой стиль торговли, который окажется для вас наиболее комфортным и/или прибыльным.

Таймфрейм для долгосрочной торговли

Долгосрочная торговля подразумевает относительно небольшое количество сделок, которые находятся в рынке в течение продолжительного времени – от нескольких недель до нескольких месяцев. Этот стиль торговли, по сути, схож с инвестированием: выбирается инструмент с перспективой большого движения, решения принимаются чаще всего на основе фундаментального анализа.

Критерии для долгосрочной торговли:

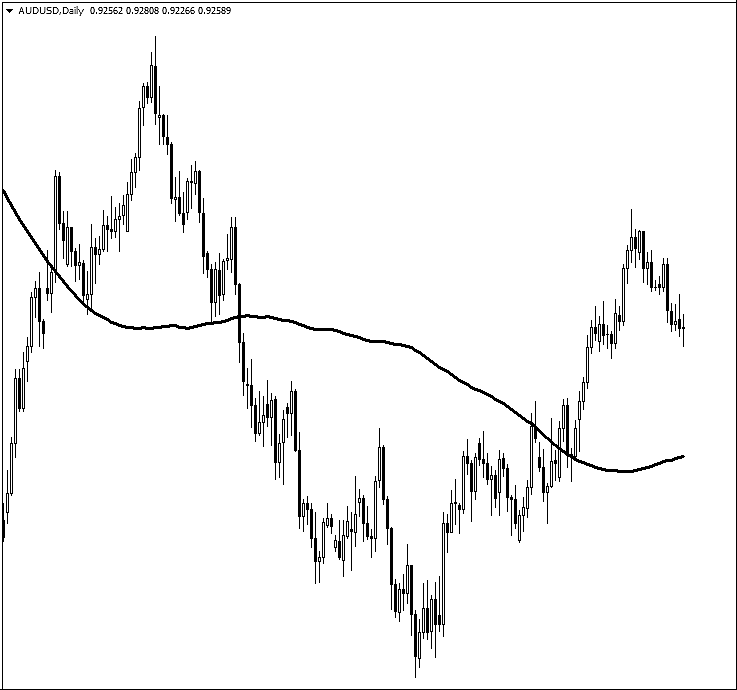

Для долгосрочной торговли в качестве основного таймфрейма, на котором будет определяться направление главного тренда и цели движения, подойдет месячный (MN) или недельный (W1). В качестве дополнительного таймфрейма для поиска оптимальных точек входа можно использовать дневной (D1). Пример сочетания этих таймфреймов для торговли показан на рисунке:

Таймфрейм для среднесрочной торговли

Среднесрочная торговля использует горизонт планирования начиная от одного дня до месяца. Увеличивается количество сделок по сравнению с долгосрочной торговлей, при этом они становятся менее длительными. Суть среднесрочной торговли – поймать хороший дневной импульс движения цены, забрать прибыль и дожидаться возникновения нового движения.

Критерии для среднесрочной торговли:

В среднесрочной торговле в качестве основного таймфрейма для определения главного тренда и целей движения подойдет дневной (D1) или 4-часовой (H4). В качестве дополнительного таймфрейма с меньшим периодом для оптимального входа можно взять 4-часовой (H4) или часовой (H1). Пример использования в торговле этих таймфреймов показан на рисунке:

Таймфрейм для краткосрочной торговли

Краткосрочная торговля является, пожалуй, самым распространенным стилем трейдинга. Она более доступна благодаря возможности использования даже небольшого депозита, но требует большего количества времени и жесткой дисциплины. К краткосрочной торговле можно отнести такие разновидности трейдинга, как:

Критерии для краткосрочной торговли:

Для краткосрочной торговли диапазон для выбора основного и дополнительного таймфреймов более широкий. Основным таймфреймом можно взять наиболее подходящий из М30, H1, H4, D1. Для дополнительного таймфрейма подойдут М1, М5, М15, М30, H1. Пример краткосрочной торговли с использованием двух рабочих таймфреймов показан на рисунке:

Заключение

Выбор таймфрейма является важной составляющей при создании своей торговой системы. При общем анализе рынка можно использовать все доступные таймфреймы, для совершения сделок нужно выбрать наиболее подходящие для вашего стиля торговли. Зачастую в торговых стратегиях используется сочетание двух рабочих таймфреймов: основного и дополнительного.

В качестве примера использования в торговле сочетания основного и дополнительного таймфреймов можно ознакомиться с известной торговой стратегией «Три экрана Элдера». Эта стратегия разработана успешным трейдером и автором популярных книг по трейдингу Александром Элдером (Alexander Elder).

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Дневной график и его преимущества в трейдинге

Вы находитесь в поисках рабочей торговой стратегии и постоянно стремитесь получать прибыль с рынка? Я убежден, что лучшим подходом будет использовать дневной график. Начав торговать на дневных таймфреймах, вы резко увеличиваете свои шансы на успех. В трейдинге любое статистическое преимущество, которое вы можете получить, должно быть для вас в приоритете.

Это вовсе не означает, что вам не понадобится рабочая торговая стратегия для достижения успеха. Однако если вы изо всех сил пытаетесь торговать на внутридневных таймфреймах, ваши шансы всегда будут меньше, чем при торговле по дневным графикам.

Новички рвутся торговать на маленьких таймфреймах из-за жадности и желания быстро заработать деньги. Однако вскорое при таком стиле торговли они сливают свои депозиты и разочаровываются в трейдинге. Тут их нетрудно понять: непросто сидеть целый день перед монитором и напряженно зарабатывать по 10 пунктов, а затем всё потерять.

Дневной график содержит множество ценной информации, которую нельзя упускать из виду. Прочитав эту статью, вы должны четко понять, почему дневной таймфрейм является лучшим помощником трейдера, и как вы можете включить дневной график в свою собственную торговлю.

Также я расскажу, почему я предпочитаю использовать дневной график для своей торговли, а также расскажу обо всех их преимуществах и недостатках данного таймфрейма.

Дневной график: преимущества и недостатки

В трейдинге у всего есть свои преимущества и недостатки, в том числе и у дневных графиков. Однако вы обнаружите, что указанные ниже недостатки на самом деле не являются критичными и во многом их можно назвать даже преимуществами.

Давайте посмотрим, как торговля на дневных таймфреймах может улучшить вашу торговлю. Но для начала вспомним слова Эда Сейкоты:

Постоянно смотреть на графики — это всё равно, что играть в рулетку. Вы закончите тем, что целый день проведете за игрой. Я проверяю свои графики только раз в день после закрытия рынка.

Вы учитесь быть терпеливым

Терпение — это ключевое качество, которое необходимо для успеха в трейдинге. Если вы торгуете по дневным графикам, вам придется научиться терпению. Это увеличит ваши шансы на успех и позволит вам использовать только самые надежные и прибыльные точки входа.

Целый день вы сможете заниматься своими делами

В трейдинге вам придется пожертвовать не только своим временем, но также подвергнуть риску часть своих денежных средств. Когда вы торгуете на дневных графиках, у вас остается целый свободный день, чтобы заниматься своими делами и зарабатывать деньги. Это позволит вам не полагаться только на трейдинг и диверсифицировать свои доходы.

И здесь есть большой плюс: вы будете уверены в том, что в случае неудачи в трейдинге вы не будете сидеть со шляпой в руках перед входом в метро, а будете продолжать ходить на свою постоянную работу и зарабатывать деньги.

Вы автоматически фильтруете рыночный шум

В течение дня могут происходить самые разные события, которые будут влиять на движение цены. Дневной график позволяет вам фильтровать внутридневные всплески волатильности и сфокусироваться только на цене закрытия торговой сессии, не отвлекаясь ни на что другое.

Технические сигналы и паттерны, которые появляются на этих более высоких таймфреймах, гораздо более надежны, чем паттерны, с которыми вы сталкиваетесь на младших таймфреймах. Во многих случаях движение цены на младших таймфреймах просто является рыночным шумом.

Надежность

Уровень закрытия цены, который является результатом целого дня борьбы покупателей и продавцов, является надежным сигналом о текущем состоянии рынка. В принятии своих торговых решений всегда стоит обращать внимание на сигналы от старших таймфреймов.

Многие начинающие трейдеры, которые приходят на финансовые рынки, стремятся к краткосрочной торговле на внутридневных таймфреймах. Эти трейдеры считают, что, торгуя на младших таймфреймах, у них появляется больше торговых возможностей, и, таким образом, они могут получить больше прибыли в долгосрочной перспективе.

Хотя теоретически этот тип мышления может звучать логично, на самом деле это всего лишь миф. Вы должны осознать тот факт, что уровни поддержки и сопротивления, фигуры на графике, паттерны прайс экшен, сигналы индикаторов гораздо более надежны на старших таймфреймах.

Движение цены на дневном графике более плавное, и вы обычно можете получить реальное представление о том, куда движется рынок. Это немного сложнее сделать на младших таймфреймах.

Анализируя рынок в конце дня, вы сможете оценить свой риск и потенциальную прибыль с гораздо большей вероятностью, чем на часовом или 15-минутном графике. Колебания спроса и предложения, которые возникают на дневном графике, намного более точны, чем на более низкие временные рамках.

Стоимость торговли

Спреды и комиссии вашего брокера одинаковы, независимо от того, хотите ли вы совершить сделку с прибылью в 20 пунктов или с прибылью в 200 пунктов.

Например, если вы хотите заключить сделку по паре USDCHF, и у нее есть спред в 2 пункта, то вам придется заплатить 10% прибыли при тейк-профите в 20 пунктов против 1% прибыли при тейк-профите в 200 пунктов. Это огромная разница в стоимости.

Таким образом, если вы краткосрочный трейдер, вы не должны недооценивать стоимость спредов и коммиссий, которые вам придется постоянно платить вашему брокеру.

Вы избегаете переторговки

Переторговка — это одна из главных проблем, с которой сталкиваются трейдеры. Когда вы используете дневной таймфрейм, вы сосредотачиваетесь на глобальной картине рынка, и вам незачем постоянно открывать новые сделки. Вы можете выбирать только самые лучшие сетапы.

Некоторые трейдеры зависимы от торговли и испытывают психологическую потребность постоянно входить и выходить из рынка. Это как выброс адреналина, в котором они постоянно нуждаются. Очевидно, что это может оказаться контрпродуктивным и даже привести к сливу всего депозита.

Есть другой тип трейдеров, которые склонны постоянно следить за своими позициями и анализировать графики. Эти трейдеры очень активны, и им бывает очень трудно заключить сделку. Они также обычно являются эмоционально трейдерами, склонными действовать по интуиции.

Лучший совет, который я могу дать любому трейдеру, которому трудно контролировать свои эмоции на рынке, это анализировать рынок только раз в день.

Вы находите самые сильные тренды

В трейдинге вы всегда должны стараться идти по пути наименьшего сопротивления. Это означает, что если рынок движется в определенном направлении, цена скорее всего продолжит свое движение в данном направлении, пока не появятся факторы, указывающие на разворот.

Дневной график может помочь вам в анализе реальных тенденций на рынке. Как правило вам понадобится просмотреть 120-150 свечей. Это приблизительная цифра, которая работает для моей ежедневной стратегии анализа потенциальных тенденций.

Вот несколько простых методов для определения новых и устоявшихся трендов на рынке с использованием дневного графика.

Колебания максимумов и минимумов — во время восходящего тренда рынок будет делать более высокие максимумы и более низкие минимумы. И наоборот, во время нисходящего тренда рынок будет делать более низкие минимумы и более низкие максимумы.

SMA с периодом 50 и 200 — две наиболее часто просматриваемые скользящие средние на дневном графике — это простые скользящие средние за 50 и 200 периодов. Сравните, как цена относится к этим средним значениям. Следите за моментами, когда цена пересекает данные уровни, поскольку это может стать подсказкой к будущим движениям цены.

Линии тренда — как бы просто они ни были, линии тренда неоценимы, когда дело доходит до выявления трендов и потенциальных точек разворота. Будьте внимательны к пробоям линии тренда, поскольку это может оказаться ранним предупреждением о развороте.

Вам потребуется лишь 15-30 минут для анализа рынка

Вам не придётся проводить перед монитором целые торговые сессии и анализировать рынок в режиме робота, что обычно приводит к его переанализу. Вы спокойно можете взглянуть на график и определить, есть ли сигнал на вход в рынок или нет, а после этого разместить ордер на открытие сделки.

Вы сможете использовать самые разные торговые инструменты

Это относится к разряду тех преимуществ, которые помогают диверсифицировать риски, а следовательно, облегчают управление капиталом.

Уменьшаются возможные риски

Каждый трейдер должен иметь подробный план управления рисками. В рамках данного плана управления рисками вы должны учитывать такие факторы, как средний риск на сделку, соотношение риска к прибыли, как вы будете справляться с просадками, а также максимальный размер кредитного плеча, который вы будете использовать.

Некоторые начинающие трейдеры считают, что они не могут торговать на дневных графиках, потому что им пришлось бы размещать стоп-лосс на относительно большом расстоянии в пунктах по сравнению с меньшим таймфреймом. Они думают, что будут слишком рисковать относительно размера своего небольшого счета.

Однако это предположение совершенно неверно. Даже если средний дневной диапазон торгового инструмента будет намного выше часового или четырехчасового диапазона, единственное, что трейдеру необходимо сделать в этом случае, — это уменьшить размер позиции, чтобы приспособиться к потенциально большему стоп-лоссу. И, таким образом, вы фактически уменьшите свое кредитное плечо, что, в свою очередь, уменьшит вашу общую подверженность риску.

Давайте проиллюстрируем это с помощью примера.

И сценарий A, и сценарий Б имеют одинаковые 300 долларов риска, но в A мы торгуем полным лотом, а для Б используем 0,2 лота. Итак, сценарий Б использует 1/5 кредитного плеча по сравнению со сценарием A.

Теперь предположим, что мы открываем каждую позицию в пятницу и удерживаем ее в выходные. На новой недели EURUSD откроется на 200 пунктов ниже при большом гэпе.

Ну, если бы это произошло, в сценарии А мы бы потеряли 2000$, а в сценарии Б — всего 400$. Это большая разница из-за кредитного плеча.

Уменьшение вероятности попадания в эмоциональное состояние

Психологический аспект трейдинга играет важную роль в общем результате, поэтому так много было написано о психологии торговли. Торгуя на дневных графиках, вы ищите вход в рынок со свежими мыслями, а значит, увеличиваете вероятность открытия прибыльной позиции.

На старших таймфреймах вы сможете научиться быть более дисциплинированным. Наш человеческий фактор работает против нас, особенно когда мы слишком активны на рынках. Дневной график помогает нам снизить темпы и помогает нам торговать меньше.

У вас остается много времени для наслаждения жизнью

Разве не ради этого мы начали заниматься трейдингом? Глупо отрицать тот факт, что почти все приходят на биржу ради денег и финансовой независимости. А приковывание самого себя к экрану монитора на 8 часов может забрать у вас то, к чему вы так стремились.

Для того, чтобы быть эффективным трейдером, вы не нужно проводить целый рабочий день анализируя графики. На самом деле, более редкая и избирательная торговля может привести к лучшим результатам. И в качестве дополнительного бонуса вы также можете сохранить свою повседневную работу, чтобы у вас всегда был дополнительный источник дохода.

Какие существуют недостатки у дневных графиков?

Однако насколько существенны эти недостатки? Давайте рассмотрим несколько наиболее распространенных возражений, которые я слышал, когда речь заходила о торговле на более высоких таймфреймах.

Я не могу торговать на дневном графике, потому что…

Я постоянно слышу возражения против торговли на старших таймфреймах. Вот самые частые аргументы.

На дневных графиках слишком мало торговых возможностей

Никто не спорит, что каждый день существует масса торговых возможностей на всех таймфреймах. Однако насколько они качественные? Если оне не качественные, тогда они не стоят риска.

Любой трейдер, который торговал сначала на младших таймфреймах, а затем переключился на старшие, скажет вам, что качество сетапов намного важнее их количества.

Размер моего депозита слишком мал

Этот аргумент уже давно потерял свою актуальность. Благодаря возможности торговать микро-лотами, а также использовать центовые счета дневной таймфрейм стал доступным для всех.

Хотя удержание каждой позиции может занять гораздо больше времени, чем на младших таймфреймах, вам не понадобится слишком много времени, чтобы преумножить свой торговый счет.

Не забывайте, если вы потеряете 50% от своего депозита, вам потребуется 100% прибыли, чтобы вернуться в безубыток. Выбирая качество, а не количество, вы одновременно защищаете свой капитал.

Стоп-лосс в 100 пунктов? Это слишком много!

На самом деле, расстояние от вашей точки входа до вашего стоп-лосса не имеет значения. Важны только две вещи: соотношение риска к прибыли и размер позиции. Более широкий стоп-лосс не означает больший риск. К тому же, размер вашей прибыли может быть в 200, 300 или даже 400 пунктов.

Также вы можете изменять размер своей позиции в соответствии с текущей торговой настройкой.

Торговать на дневном графике скучно

На самом деле, я обожаю скучную торговлю. Трейдинг не должен быть захватывающим. На самом деле, если ваша торговля не скучная, возможно, вы что-то делаете не так.

Достижение стабильных результатов в трейдинге — это постоянный поиск того, что стабильно работает, а не чего-то быстрого и увлекательного. Для поиска подобных ощущений лучше отправится в казино. Если вы хотите расти как трейдер, вам нужно принять идею, что медленно и скучно — это значит хорошо.

Как торговать по дневному графику?

Являетесь ли вы краткосрочным дневным трейдером или среднесрочным свинг трейдером, вы всегда должны обращать внимание на дневной график для анализа рынка. Дневной таймфрейм — это наиболее часто просматриваемый период времени со стороны профессиональных хедж-фондов, дилинговых банков, крупных трейдеров и других крупных игроков рынка, которые обычно могут вызывать серьезное движение цены.

Дневной график на форекс предоставляет валютному трейдеру незаменимое представление о рынке, из которого можно составить картину долгосрочного направления рынка. Это ценная информация, которая поможет вам оставаться на верной стороне рынка.

Ваш ежедневный анализ графиков позволит вам определить, есть ли на рынке большее давления со стороны покупателей или продавцов, а также поможет вам избежать покупок в основных зонах сопротивления и продаж в основных зонах поддержки. Вы должны проанализировать последние несколько месяцев движения цены на дневном таймфрейме и постараться понять:

Убедитесь, что во время прохождения вашего контрольного списка вопросов вы одновременно наносите на график ключевые уровни поддержки и сопротивления. После того, как вы проанализируете рынок на основании всех этих вопросов, вы сможете торговать более уверенно и совершать лучшие сделки.

Анализ рынка от большего к менешему

Торговля с использованием анализа сверху вниз — это то, что должен делать каждый начинающий трейдер. При таком типе анализа вы обычно начинаете с анализа более старших временных рамок, таких как месячные или недельные графики. И постепенно вы опускаетесь на более младшие. Только после того, как вы это сделаете, вы можете анализировать внутридневные таймфреймы.

Данные подход с несколькими временными рамками может помочь трейдеру в выборе лучших сделок и в фильтрации потенциально убыточных сделок. Один из наиболее важных временных периодов, которые следует учитывать при анализе нескольких временных рамок — это дневной график. Именно здесь основные участники рынка проводят большую часть своего анализа. И именно здесь вы найдете лучшие уровни поддержки и сопротивления.

Большинство профессиональных трейдеров хотят знать, что происходит на дневном таймфрейме, независимо от того, на каком тайрейме они торгуют. Неважно, являетесь ли вы дневным трейдером или свинг трейдером, вы должны попытаться торговать в направлении преобладающего тренда.

Если вы полагаетесь только на один таймфрейм для торговли, вы снижаете свои шансы на успешный исход вашей торговли. Например, вы можете торговать коррекцию, которая будет недолговечной и упустить сильные тренды.

Давайте для примера обсудим возможность объединения дневного графика и использования таймфрейма H4. Данный стиль торговли подойдет под определение свинг трейдинга. Свинг-трейдеры обычно удерживают сделки от 2 до 7 дней. Свинг трейдинг предоставляет трейдерам широкие возможности для регулярного взаимодействия с рынком, сводя при этом к минимуму операционные издержки.

Вы можете начать с построения основных уровней пна дневном графике, включая уровни поддержки и сопротивления, линии тренда, уровни Фибоначчи. Затем вы можете уменьшить масштаб до H4, чтобы проанализировать взаимодействие цены с данными уровнями и найти точку для входа в рынок.

Торгуйте как менеджер хедж-фонда

Каждый из нас хочет достичь таких же успехов как Джорджа Сорос, Билл Липшуц или Стэнли Дракенмиллер. Однако большинство трейдеров сами лишают себя возможности заработать, продолжая торговать на 5-минутных графиках, что является полной противоположностью тому, как торгуют эти великие трейдеры.

Даже если вы используете 1-часовые графики, ваша торговля все равно будет отличается от торговли крупных компаний и маркет-мейкеров. Можете ли вы представить, как Джордж Сорос рискует миллиардами долларов на 1-часовой таймфрейме? Как насчет скальпинга на 5 минутках?

Я не утверждаю, что торговля на старших таймфреймах — это единственный способ заработать в трейдинге. Как однажды сказал Джек Швагер:

Существует миллионы способов заработать деньги на финансовых рынках.

Однако речь не идет о том, что возможно. Речь о том, что наиболее реально. На дневных графиках ваши шансы на успех будут гораздо выше.

Не изобретайте велосипед

Если мы знаем, что большинство рыночных стратегов-миллиардеров основывают свои решения на дневных и недельных графиках, почему же тогда многие трейдеры продолжают использовать 5-минутный график?

Наверное, они считают, что более низкие таймфреймы приведут к большему количеству торговых настроек и, следовательно, к большей прибыли? Или они чувствуют необходимость соответствовать имиджу трейдера, который обязан постоянно открывать и закрывать сделки?

Однако всегда есть исключения из правил. Я большой сторонник поиска торгового стиля, который больше всего подойдет вашей личности. Все, что вы делаете как трейдер должно резонировать с вашей индивидуальностью. Если вам нужен более низкий временной интервал и только на нем вы чувствуете себя комфортно, пусть будет так.

Но просто знайте, что большие деньги всегда были и будут на дневных и недельных графиках.

Один вопрос напоследок

Есть ли у вас зависимость от торговли? Как только вы поймете, что открываете слишком много сделок, переходите к дневным графикам и ограничивайте свою торговлю несколькими сделками в неделю.

Цель этой статьи — не отговорить вас от использования младших таймфреймов. Поиск таймфрейма и торговой стратегии, которые больше всего подойдут вашей индивидуальности и вашему образу жизни, имеет решающее значение для вашего успеха.

Однако слишком многие трейдеры продождают игнорировать дневные графики. Большинство из них думает, что более низкие таймфреймы приведут к большему количеству сделок и к более высокой ежемесячной прибыли. Однако это далеко от истины.

Лучшие трейдеры в мире основывают свои решения на дневных и недельных графиках. Это дает им наилучшие шансы получить прибыль с рынка в течение длительного периода.

Все мы знаем, что приблизительно 90% трейдеров не могут получать стабильную прибыль. Мы также знаем, из-за различных форумов и telegram-чатов, что большинство трейдеров застряли на 1-часовом или 5-минутных графике. Это простое совпадение? Я так не считаю.

Попробуйте переключиться на дневной график на один месяц, начните использовать прайс экшен и посмотрите на свои результаты.

Заключение

В этой статье мы коснулись всего, что важно знать про дневной график. На самом деле, переход от анализа рынка по меньшими временным рамкам к анализу по более старшим временным рамкам — это самый быстрый и эффективный способ увеличить вашу общую прибыльность.

Попробуйте провести ручное тестирование с помощью тестера стратегий на дневном графике, а затем сравнить эти результаты с более низкими таймфреймами, такими как 60 минут или 30 минут. Я готов поспорить, что в подавляющем большинстве случаев вы увидите лучшие результаты именно в первом случае.