узнать прошла ли форма ифнс

Как проверить регистрацию ООО в налоговой?

Можно съездить в налоговую инспекцию, позвонить на единый номер налоговой службы или посмотреть статус проверки в специальном онлайн-сервисе

Леонид Яковлев

Читатель Максим спрашивает: «Я подал заявление в налоговую на регистрацию ООО. Прошло три дня, а мне еще не прислали ответ. Как мне самостоятельно проверить, зарегистрирована ли моя компания?»

Есть три способа: лично в налоговой инспекции, по телефону или онлайн

Проверить, зарегистрирована ли компания, можно одним из трех способов: прийти в налоговую инспекцию, позвонить в контакт-центр или воспользоваться онлайн-сервисом.

Лично в налоговой инспекции. Нужно приехать в ту инспекцию, где подавали заявление на регистрацию. Если вы отправляли его через интернет, можете узнать адрес регистрирующей службы в специальном сервисе на сайте налоговой.

По телефону. Так можно узнать статус заявления, только если подавали его лично в налоговой инспекции. Для этого нужно позвонить в контакт-центр налоговой и назвать оператору данные из расписки о получении документов: дату приема и входящий номер.

Этот вариант работает не всегда. Сотрудник налоговой может отказаться давать информацию о регистрации компании по телефону, потому что так он не может вас идентифицировать.

С помощью онлайн-сервиса. На сайте налоговой службы есть специальный сервис для проверки регистрации ООО. Чтобы узнать, зарегистрирована компания или нет, достаточно ввести ее название. Чтобы облегчить поиск, можно указать форму документа — Р11001, налоговую инспекцию, в которую он был подан, и примерные сроки подачи.

После ввода данных сервис покажет, на какой стадии находятся документы: «в обработке», «готовы к выдаче» или «выданы».

Если регистрация компании прошла успешно, налоговая пришлет в электронном виде лист записи ЕГРЮЛ и свидетельство о постановке на учет. А если в документах есть ошибки или нарушения, причину отказа укажут в решении. После исправления ошибок можно будет подать заявление повторно.

Регистрация ООО в Тинькофф

Бесплатно зарегистрируем ООО с одним учредителем:

Сейчас читают

Что такое УИН и где его взять

УИН — специальный идентификатор, указанный в платежном документе. По нему госорганы определяют, от кого и за что пришли деньги

Как учредителю вывести прибыль из ООО через дивиденды?

Дивиденды можно вывести деньгами или в натуральной форме — имуществом

Когда ИП пора регистрировать ООО?

Регистрировать компанию нужно, когда бизнес ведут несколько партнеров, его нужно разделить, масштабировать или продать как единое целое. Еще ООО открывают, когда решили заняться деятельностью, недоступной для ИП

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Узнать прошла ли форма ифнс

Государственная

онлайн-регистрация

бизнеса

Подготовка и направление документов для регистрации бизнеса с получением результата госуслуги без уплаты госпошлины и без посещения налоговой инспекции

Взаимодействие с регистрирующим органом без посредников

Круглосуточный доступ к сервисам для решения задач бизнеса

Простые формы, которые умеют подсказывать

Заполните поля формы и выберите вид деятельности, а сервис сам сформирует заявление и подскажет, какие еще действия необходимо сделать и направит документы в регистрирующий орган

Укажите данные индивидуального предпринимателя, которые необходимо изменить в ЕГРИП

Укажите ОГРНИП и направьте заявление в регистрирующий орган

Заполните поля формы и выберите вид деятельности, а сервис сам сформирует заявление и подскажет, какие еще действия необходимо сделать и направит документы в регистрирующий орган

Заполните соответствующие разделы заявления новыми сведениями, которые необходимо внести в ЕГРЮЛ, а сервис поможет сформировать заявление, необходимый комплект документов и направить в регистрирующий орган

Если вы решили ликвидировать юридическое лицо, наш сервис подскажет какие шаги необходимо для этого предпринять. Поможет правильно составить заявление и направит документы в регистрирующий орган

Полезное для индивидуальных предпринимателей

Полезное для юридических лиц

Личный кабинет индивидуального предпринимателя

Личный кабинет юридического лица

Создай свой бизнес

Уплата налогов и пошлин

Уплата налогов и пошлин

Предоставление сведений ЕГРЮЛ/ЕГРИП

Федеральная информационная адресная система

Часто задаваемые вопросы

Запись на прием в инспекцию

Адрес и платежные реквизиты вашей инспекции

Доверять, но проверять: как ФНС России контролирует достоверность сведений ЕГРЮЛ

Какие организации могут попасть под подозрение специалистов ФНС России как сообщившие о себе недостоверную информацию и как налоговые органы проверяют представленные при регистрации компаний сведения рассказал порталу ГАРАНТ.РУ начальник Управления регистрации и учета налогоплательщиков ФНС России Виталий Колесников.

Виталий Григорьевич, что на практике чаще всего становится причиной проверки достоверности сведений, содержащихся в ЕГРЮЛ?

В значительном количестве случаев основанием для проведения проверки сведений, включаемых или включенных в ЕГРЮЛ, является наличие у нас информации о недостоверности таких сведений. Так, нередко, в ходе осуществления налогового контроля ФНС России получает информацию об отсутствии организации по указанному в ЕГРЮЛ адресу или о непричастности руководителя (участника) организации к ее деятельности. Однако нередки случаи, когда в налоговые органы поступают заявления либо возражения заинтересованных лиц. К примеру, участник организации, владеющий значительным количеством голосов, может подать возражения относительно внесения в ЕГРЮЛ изменений о руководителе организации, мотивируя это тем, что он не принимал соответствующего решения.

Отличаются ли основания для проведения проверки сведений, уже содержащихся в ЕГРЮЛ, и сведений, представленных заявителем при регистрации юрлица?

Да, напомню, что все эти основания перечислены в приказе ФНС России от 11 февраля 2016 г. № ММВ-7-14/72@. Так, причиной проверки достоверности сведений, включаемых в ЕГРЮЛ, установлены п. 2 Оснований, условий и способов проведения мероприятий (далее – Основания проверки сведений), а для проверки достоверности сведений, уже включенных в ЕГРЮЛ, – п. 4 этого документа. При этом оснований для проверки сведений при их включении в реестр предусмотрено больше, чем в случае с уже имеющимися данными. К примеру, к ним относятся письменное возражение заинтересованного лица, несоответствие сведений, содержащихся в документах, имеющимся у территориальных органов ФНС России, представление в налоговый орган информации об адресе юрлица, являющийся адресом пяти и более юридических лиц и т. д. Во втором случае сведения подвергнутся проверке при наличии заявления заинтересованного лица об их недостоверности, а также несоответствие этих сведений данным, полученным территориальными органами ФНС России.

Следует также отметить, что проверка достоверности сведений, включаемых в ЕГРЮЛ, при представлении документов в связи с созданием юридического лица (кроме случая создания организации путем реорганизации), осуществляется только посредством изучения документов и сведений, имеющихся у регистрирующего органа, в том числе возражений заинтересованных лиц, а также документов и пояснений, представленных заявителем (п. 8 Оснований проверки сведений).

Кроме того, указанные проверки отличаются и по срокам их проведения. Проверка достоверности сведений, включаемых в ЕГРЮЛ, проводится в пределах срока, установленного для осуществления соответствующего вида государственной регистрации. В случае если этого срока недостаточно, регистрирующий орган может принять решение о приостановлении государственной регистрации на срок, не превышающий одного месяца. При этом следует учитывать, что решение о приостановлении государственной регистрации не принимается в случае представления в регистрирующий орган документов для государственной регистрации юридического лица при создании (п. 1 ст. 8 Закона № 129-ФЗ, п. 7 Оснований проверки сведений).

В свою очередь, проверка включенных в ЕГРЮЛ сведений длится не более одного месяца после истечения 7 рабочих дней со дня получения заявления о недостоверности информации об юрлице. В случаях, установленных законом, указанный срок может быть увеличен до двух месяцев (п. 9 Оснований проверки сведений).

Однако п. 4.2 ст. 9 Закона № 129-ФЗ предусматривает помимо изучения документов также такую форму проверки сведений, как проведение осмотра объектов недвижимости. Что подразумевается под таким осмотром?

Осмотр объекта недвижимости регламентирован п. 14 Оснований проверки сведений. Он проводится территориальным органом ФНС России по месту нахождения объекта, в присутствии двух понятых либо с применением видеозаписи. По результатам мероприятия составляется протокол, в котором отражаются результаты проверки. Протокол осмотра подписывается должностным лицом территориального органа ФНС России, проводившим проверку, а также понятыми в случае, если при проведении осмотра не применялась видеозапись. О применении видеозаписи в протоколе делается отметка.

Следует также учитывать, что при проведении проверки достоверности сведений налоговые инспекторы имеют право получать объяснения любого физического лица, которому могут быть известны какие-либо обстоятельства, имеющие значение для проведения проверки достоверности сведений, включаемых или включенных в ЕГРЮЛ (п. 12 Оснований проверки сведений).

Помогают ли такие проверки обнаруживать «фирмы-однодневки«, зарегистрированные по адресу массовой регистрации?

Да, проводимая работа по проверке достоверности сведений, включенных в ЕГРЮЛ, позволяет выявлять значительное число юридических лиц, относительно которых в ЕГРЮЛ содержатся недостоверные сведения об адресе.

Какие вы можете привести самые распространенные нарушения, которые выявляются инспекторами при проверке предоставленных сведений?

Чаще всего выявляется недостоверность сведений об адресе юридического лица, что выражается в указании адреса без намерения использовать его для осуществления связи с юридическим лицом.

Что грозит юрлицам, если вдруг инспекторы выявят нарушения?

Следует учитывать, что если в ходе налоговой проверки будет подтверждена информация о недостоверности сведений, представленных в налоговый орган, то нами принимается решение об отказе в государственной регистрации (п. «р» ч. 1 ст. 23 Закона № 129-ФЗ). Если же недостоверность сведений установлена в ходе проверки уже включенных в ЕГРЮЛ сведений, в данный реестр в порядке п. 6 ст. 11 Закона № 129-ФЗ может быть внесена запись о недостоверности таких сведений.

В этом году ФНС России отменены бланки свидетельств о госрегистрации и постановке на учет юрлиц и ИП. С чем были связаны такие нововведения, и что это дало в первую очередь бизнесу?

С 1 января 2017 года выдаваемые налоговыми органами свидетельство о постановке на учет российской организации и физического лица в налоговом органе оформляются без использования типографских бланков. При регистрации юридических лиц, ИП, крестьянских (фермерских) хозяйств теперь вместо свидетельства о госрегистрации выдается лист записи ЕГРЮЛ или лист записи ЕГРИП.

Дело в том, что в соответствии с п. 3 ст. 11 Закона № 129-ФЗ документы, подтверждающие факт внесения записи в государственный реестр, могут направляться заявителю или нотариусу в форме электронных документов. Таким образом, эти изменения приняты в целях повышения эффективности электронного взаимодействия заинтересованных лиц с налоговыми органами.

Чем отличается лист записи, выданный налоговым органом, от существующих ранее свидетельств?

Лист записи отличается от свидетельства о государственной регистрации по форме и содержанию В листе записи содержатся все сведения, которые были включены в ЕГРЮЛ, тогда как в свидетельстве такие сведения отсутствовали. В то же время следует учитывать, что как ранее выдаваемое свидетельство о государственной регистрации, так и выдаваемый в настоящее время лист записи являются документами, подтверждающими внесение записи в ЕГРЮЛ (ЕГРИП), и обладают одинаковой юридической силой.

Какие нововведения планируются в сфере регистрации юрлиц и ИП в ближайшем будущем?

В октября текущего года Госдума приняла поправки к Закону № 129-ФЗ, касающиеся взаимодействия регистрирующего органа с МФЦ 1 [31 октября Президент РФ подписал закон – ГАРАНТ.РУ]. Этот законопроект исключит дублирование документов на бумажных носителях при взаимодействии регистрирующего органа с МФЦ. Предполагается, что такой обмен документами будет осуществляться в электронной форме с использованием единой системы межведомственного взаимодействия.

Законопроект также предусматривает, что независимо от способа представления документов в регистрирующий орган – непосредственно (лично либо через представителя), по почте, в электронном виде, через МФЦ либо через нотариуса, регистрирующий орган направляет соответствующий принятому решению документ (документы) в электронном виде по адресу электронной почты юридического лица или ИП (при наличии таких сведений в ЕГРЮЛ или ЕГРИП) и адресу электронной почты, указанному в заявлении о государственной регистрации.

То есть, если документы поступили в ФНС России через МФЦ или их направил нотариус, регистрирующий орган направит соответствующий документ не только по адресу электронной почты заявителя, юрлица или ИП, но и в электронном виде в МФЦ либо нотариусу. По запросу заявителя налоговый орган выдаст ему или его представителю документы на бумажном носителе, подтверждающие содержание электронных документов.

Налоговая служба рассказала, где найти информацию по организациям и физлицам

| ra2studio / Depositphotos.com |

ФНС России дала разъяснения по вопросу получения информации о юридических и физических лицах (письмо ФНС России от 17 июня 2020 г. № ПА-19-6/133).

Так, например, представленную в налоговую службу отчетность организаций, а также аудиторские заключения по ней можно найти на государственном информационном ресурсе бухгалтерской (финансовой) отчетности. Ресурс является общедоступным – размещенная в нем информация доступна для просмотра и скачивания всем заинтересованным пользователям. Более того, отчетность можно скачать с сайта с электронной подписью ФНС России с той же юридической значимостью, что и заверенная печатью налогового органа. Для анализа большего объема данных можно получить абонентское обслуживание, подав соответствующий запрос на сайте ФНС России.

Если банкам необходимо получить информацию о наличии (отсутствии) задолженности по уплате налогов, сборов, пеней и штрафов за нарушение законодательства Российской Федерации о налогах и сборах, то они могут воспользоваться соответствующим сервисом в системе межведомственного электронного взаимодействия.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Сведения по доходам физлиц по форме 2-НДФЛ с указанием соответствующих кодов доходов налогоплательщик может получить в личный кабинет на ЕПГУ. Подтвердить постановку на учет, а также получить информацию о сумме полученных доходов, облагаемых НПД, самозанятые могут в мобильном приложении «Мой налог» и в веб-кабинете «Мой налог», размещенном на сайте налоговой службы. Достоверность сведений, содержащихся в предоставляемых документах, подтверждается электронной подписью налогового органа.

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова главный бухгалтер-консультант

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова

главный бухгалтер-консультант

Кому подходит эта статья: ИП на общей системе налогообложения и гражданам, которые продали имущество (машину, землю, квартиру и т.д.), либо претендуют на получение налогового вычета.

Индивидуальные предприниматели на общей системе налогообложения, некоторые категории иностранных граждан и все физлица с дополнительным доходом или желающие получить налоговый вычет – далеко не полный список тех, кто должен сдавать декларацию по форме 3-НДФЛ. Камеральная проверка налоговой декларации при этом обязательна. Как она проходит, какие у нее могут быть итоги и последствия для налогоплательщика – читайте в нашей статье.

Кто сдает 3-НДФЛ

Декларацию по форме 3-НДФЛ представляют не только отдельные категории российских граждан, но и в двух случаях – налоговые резиденты РФ, если:

Отметим, что некоторые категории физлиц по определению самостоятельно рассчитывают и платят НДФЛ, это:

Источники дополнительных доходов, о которых обязательно узнают налоговики – это:

Резиденты РФ, пройдя дорогостоящее лечение (например, имплантацию) могут полностью возместить лечение за счет возврата удержанного (начисленного) НДФЛ. Конечно, если годовая сумма этого налога не будет меньше стоимости лечения.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

При этом возврат налога действует лишь для ставки НДФЛ 13%. Именно поэтому на него могут претендовать только налоговые резиденты.

Помимо резидентства, на возврат налога могут действовать следующие ограничения:

Так, при покупке жилья можно применить вычет только один раз в жизни, но при этом возврат налога возможен в режиме переходящего остатка. Вычеты за лечение и образование переходящего остатка не имеют, но их можно использовать за каждый год, когда такие услуги были оплачены.

Сроки сдачи декларации по форме 3-НДФЛ

Отчетный период по НДФЛ – год и только после его окончания можно сформировать отчетность, без каких-либо исключений для возврата налога. Под исключение из правила подпадает только прекращение деятельности, доход от которой физлицо получает самостоятельно, без какого-либо налогового агента.

В случае прекращения деятельности отчетный период также исчисляют с начала года, но не до его завершения, а до момента прекращения деятельности. С этого момента необходимо отсчитать пять дней для определения срока на предоставление 3-НДФЛ.

Кроме того, декларация должна быть представлена им не позднее чем за один месяц до выезда за пределы территории РФ.

Если деятельность не прекращалась, то стандартный срок отчетности – до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Например, за 2018 год ИП на общей системе сдают 3-НДФЛ до 30 апреля 2019 года.

После камеральной проверки налоговой, которая осуществляется в течение 3-х месяцев после подачи декларации и заявления, заявитель должен получить письменное сообщение. Оно должно содержать положение о предоставлении вычета или об отказе в нем. Поэтому после подачи декларации и заявления, а также принятия ИФНС положительного решения можно рассчитывать на возврат суммы излишне уплаченного налога в течение 1 месяца.

В том случае, если налоговая не перечисляет имущественный вычет в срок, то есть по истечении 4 месяцев, можно подать жалобу. Налог обязаны вернуть при условии, что у ИФНС нет претензий к документам и декларации, в ином случае срок возврата может затянуться.

Применить налоговый вычет возможно только в трехлетний срок, после осуществления льготируемых расходов (п. 7 ст. 78 НК РФ). Так, заявить о своем праве на возврат налога со стоимости лечения, оплаченного в 2018 году, можно до конца 2021 года.

Как заполнить декларацию 3-НДФЛ

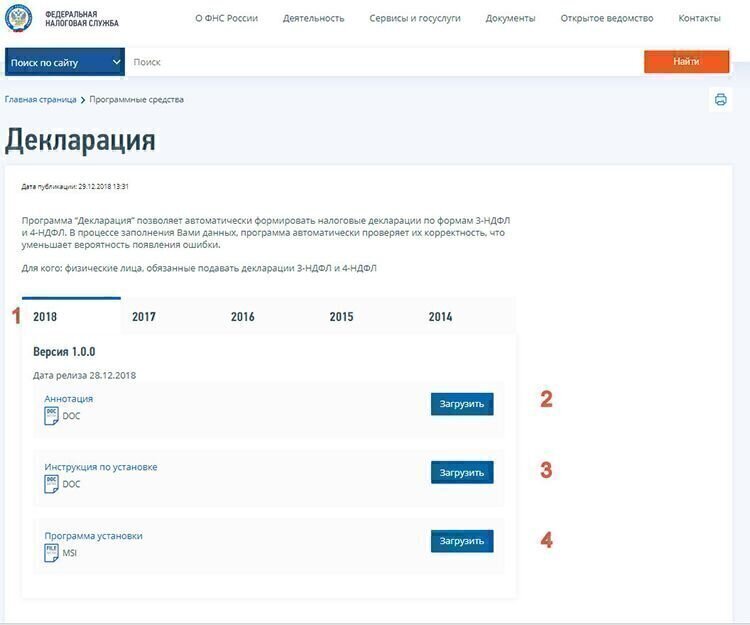

Наиболее оптимально использовать специальную бесплатную программу от ФНС. Найти ее можно, выполнив действия, пронумерованные на рис. 1 от 1 до 3:

На открывшейся странице также выполните последовательные действия, которые на рис. 2 пронумерованы как 1-4:

На открывшейся странице необходимо выбрать год, за который вы хотите сдать декларацию по форме 3-НДФЛ, нажав на него. На рис. 3 выбран 2018 год (действие № 1). Далее необходимо загрузить предложенные файлы (действия №№ 2-4).

Внимательно изучите скачанные файлы и точно следуйте им.

Декларация по форме 3-НДФЛ для представления в 2019 году за 2018 год существенно упрощена по сравнению с формами за прежние годы ( Приказ ФНС России от 03.10.2018 № ММВ-7-11/569@ ).

Упрощение, как и усложнение форм, – это, прежде всего изменения. Использовать ранее установленные программы недопустимо!

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт www.order.nalog.ru или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

Как проходит налоговая проверка 3-НДФЛ

Рассмотрим важные этапы проверки декларации инспекторами камерального отдела.

Правильность заполнения декларации

Проверочные алгоритмы, аналогичные прописанным в программе «Декларация» с сайта ФНС, основаны на регламентированных контрольных соотношениях ( Письмо ФНС России от 20.12.2018 № БС-4-11/24887@ ). Эта проверка – автоматическая, как и сверка, например, с 2-НДФЛ.

Расхождения возникают по разным причинам. От банальной забывчивости бухгалтера работодателя, не сдавшего 2-НДФЛ или сдавшего с ошибками, до ошибок самого декларанта. Так, налогоплательщики нередко забывают перенести из 2-НДФЛ в 3-НДФЛ следующие показатели:

На контрольные соотношения эти ошибки не влияют. Однако программа зачтет НДФЛ как не удержанный налоговым агентом.

При декларировании продажи имущества физлица могут забыть указать итоговые суммы дохода, но никогда не забывают об имущественном вычете, тем самым занижая налог.

Приобретая лишь долю, заявители указывают в 3-НДФЛ всю стоимость жилья, хотя вычет всегда пропорционален доле.

В отличие от лечения и образования, например, покупка жилья допускает переходящие остатки по вычетам при недостаточной сумме НДФЛ. Соответственно, необходимо сверить остаток, указанный в предыдущей декларации.

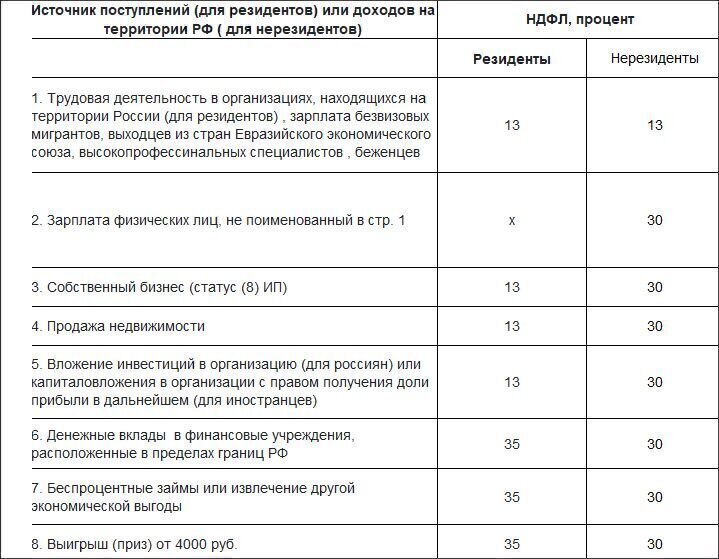

Правомерность применения ставок, льгот

В таблице 1 приведены ставки НДФЛ за 2018 год в зависимости от статуса налогоплательщика, которые будут проверены при камеральной проверке.

Таблица 1. Ставки НДФЛ – 2018

Помимо уже рассмотренных вычетов, позволяющих уменьшить сумму НДФЛ и даже целиком вернуть ее, есть возможность в принципе не сдавать 3-НДФЛ. Такая обязанность отсутствует при продаже личного имущества, если срок собственности на проданные объекты, не задействованные в деятельности физлица в качестве ИП, составил:

Начиная с 2019 года, бизнес-использование имущества ИП для льготы – не препятствие при соблюдении определенных условий (ст. 217 НК РФ в ред. Федерального закона от 27.11.2018 № 425-ФЗ).

Проверка приложенных к декларации документов

Документы, которые необходимы как основания для применения налоговых вычетов, перечислены в Письме ФНС России от 22.11.2012 № ЕД-4-3/19630@. В ходе проверки инспекторов будет интересовать и комплектность, и достоверность документов. Этот параметр уточняют обычно в рамках встречных проверок. Особенно тщательно налоговики проверяют дорогостоящее лечение.

Сколько длится камеральная проверка 3-НДФЛ

ИП на общей системе и все, кто не претендует на вычет, заинтересованы в сокращении сроков проверки налоговой декларации не слишком сильно. Однако, если речь идет о возврате налога, то срок имеет не просто значение, но и очень важен. Ведь от него зависит, когда бюджетные деньги будут отправлены на счет налогоплательщику.

Камеральная налоговая проверка 3-НДФЛ длится 3 месяца со дня представления 3-НДФЛ в инспекцию (п. 2 ст. 88 НК РФ).

При почтовом отправлении дата сдачи декларации (т.е. дата получения ИФНС документов, отправленных по почте) считается дата почтового отправления по почтовому штемпелю.

Подача уточненной налоговой декларации может в любой момент прервать незаконченную камеральную проверку первичной 3-НДФЛ. В этом случае сроки будут аннулированы и пойдет новый отсчет, уже в отношении уточненной декларации (п. 2 ст. 88 НК РФ). Нарушение сроков камеральной проверки – явление довольно редкое, как правило проверка налоговой декларации проходит очень оперативно, если у инспекции нет претензий к представленным документам и декларации.

Как ускорить проверку по 3-НДФЛ

Налогоплательщик не имеет законных рычагов влияния на скорость работы инспектора с налоговой декларацией. Можно влиять лишь косвенно, досконально проработав:

Для того чтобы проверяющий мог оперативно уточнить информацию, обязательно укажите свой актуальный телефонный номер. Если изменились контакты образовательных (медицинских) организаций или других лиц, от которых получены подтверждающие документы, – сообщите об этом в инспекцию.

Нередко инспекторы в целях ускорения проверки предпочитают звонить для уточнения нюансов. Более того, нередко идут даже на небольшие нарушения при проведении встречных проверок.

Так, проверяющие иногда сами звонят в медицинскую организацию и просят прислать им по факсу необходимые документы, подтверждающие достоверность выданных пациенту справок. Как правило, медики, заинтересованные в дальнейшем обслуживании пациента, не станут настаивать на соблюдении процедуры и получении запроса через ту инспекцию, где они стоят на учете.

В остальных случаях об ускорении можно говорить лишь, если произошла задержка проверки. Чтобы сдвинуть проверку с мертвой точки можно обжаловать бездействие инспекции, напомнив о необходимости соблюдать сроки.

Как отследить статус проверки

Фраза о том, что вы хотите узнать результат проверки по ИНН, поможет вам узнать:

Однако такой способ отнимает немало времени на дозвон. Даже если вы звоните через горячую линию ФНС, и они соединяют вас с нужным отделом вашей инспекции.

Ответ на официальный письменный запрос в налоговую придет тоже нескоро – в лучшем случае через месяц. Проще всего проверить статус проверки декларации через личный кабинет на сайте ФНС (раздел «Статус проверки 3-НДФЛ»):

Если статус проверки налоговой декларации отсутствует – необходимо обратиться за разъяснениями в налоговую инспекцию.

Результаты проверки 3-НДФЛ

Если речь идет об ИП на общей системе и других случаях подачи 3-НДФЛ, не связанных с возвратом налога, то лучший результат камеральной проверки – отсутствие каких-либо сообщений из ИФНС. Дело в том, что налоговики составляют акт камеральной проверки только если были выявлены нарушения. Его оформляют в течение 10 дней с момента окончания проверки (п. 1 ст. 100 НК РФ).

Если декларация 3-НДФЛ была подана для возврата налога, то ИФНС обязательно вынесет решение в зависимости от содержания которого можно:

Решению об отказе в возврате налога обязательно будет предшествовать требование о внесении изменений и/или представлении полного комплекта необходимых подтверждающих документов. Также налоговики могут:

Если на требования не отреагировать, то налоговики либо доначислят НДФЛ, либо, если налогоплательщик ожидает возврат НДФЛ, примут отрицательное решение.