уведомление о контролируемых сделках образец заполнения

Уведомление о контролируемых сделках

Законодательство РФ требует от организации и предприятий предоставления отчетности по контролируемым сделкам. Передача необходимых сведений должна производиться в виде специального уведомления.

Что относится к контролируемым сделкам

Перечень контролируемых сделок определяется законом. В частности к ним относятся:

Нужно отметить, что не все получаемые организацией доходы признаются результатом контролируемых сделок и нуждаются в том, чтобы их вносили в документ. Например, не требуют уведомления:

Куда передавать уведомление

Заполненный по всем правилам и подписанный должным образом бланк необходимо передавать в территориальное отделение налоговой службы (по месту регистрации фирмы или месту жительства физического лица).

Какие санкции последуют, если не подать уведомление

Уведомление относится к обязательным документам, поэтому если организация или гражданин уклоняются от его подачи, им грозит административное наказание в виде достаточно крупного штрафа.

Сроки подачи уведомления

Период, в который налогоплательщики должны передать уведомление о контролируемых сделках в государственные надзорные органы строго установлен – он продолжается до 20 мая года, следующего за отчетным.

Как передать заполненный бланк

Уведомление можно передать несколькими способами:

Правила заполнения документа

Бланк уведомления имеет строго унифицированную форму, применение которой обязательно. Составляется оно один раз в году, в конце отчетного периода.

При формировании уведомления следует помнить о нескольких простых, но важных правилах:

Заполнять бланк можно как от руки (с использованием ручек любого темного цвета), так и на компьютере.

Ошибки, помарки и исправления в бланке недопустимы.

Поэтому все вносимые в уведомление данные должны быть актуальными и проверенными, если же так случилось, что неточность вскрылась уже после отправления уведомления в налоговую службу, следует сформировать и переслать туда уточненный отчет.

В тех строках, где речь идет о суммах, значения нужно указывать в рублях (цифры до 50 копеек не учитываются, после 50 — округляются до рубля).

Вносить информацию в рублях нужно даже о тех сделках, которые проводились с использованием иностранной валюты.

Каждую страницу документа надо пронумеровывать и подписывать (причем подпись должна быть только «живой»).

Проштамповывать бланк следует только в том случае, если применение печатей или штампов прописано во внутренних нормативно-правовых бумагах фирмы. Листы уведомления скреплять между собой не нужно.

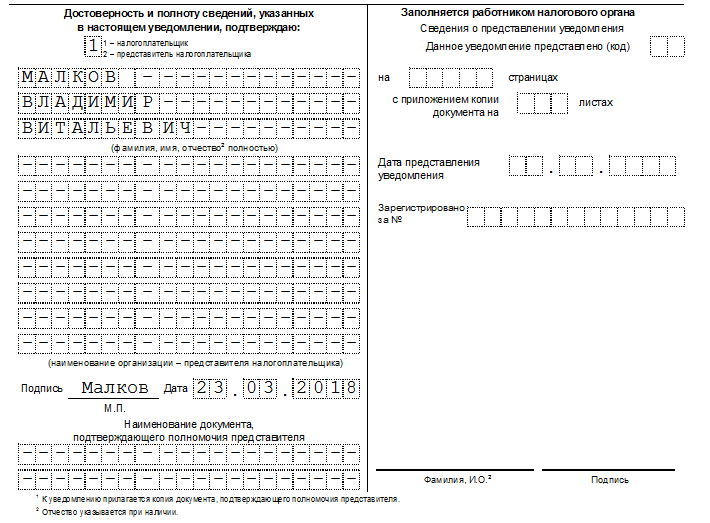

Титульный лист

Вначале документа находится титульный лист. Сюда вносятся сведения о налогоплательщике:

Если уведомление пишется от имени физического лица, не зарегистрированного как ИП, то ИНН ставить не надо, достаточно внести на титульный лист персональные данные, в том числе сведения из паспорта или иного документа, удостоверяющего личность.

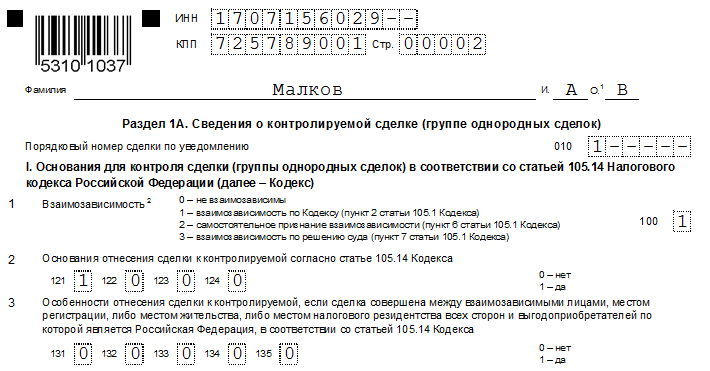

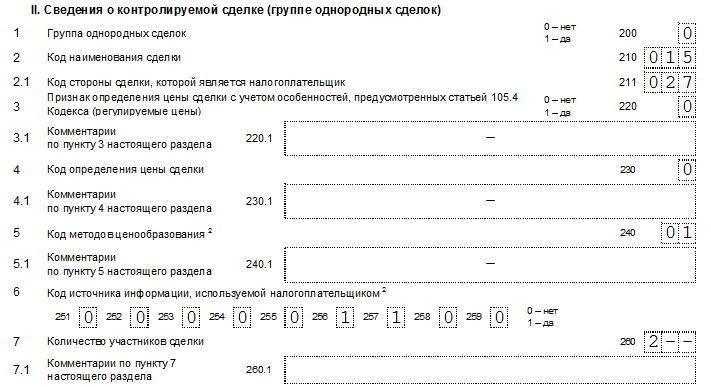

Раздел 1А

Этот раздел уведомления нужно заполнять, предварительно, при необходимости, разделив сделки на группы по признакам однородности и идентичности. При этом, разделяя сделки не нужно полагаться на интуицию, следует руководствоваться конкретными нормами НК РФ (п. 5 ст. 105.7, 105.5).

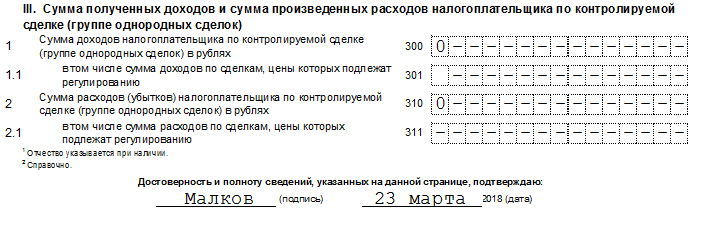

По каждой группе сделок прописываются совокупные сведения о них, а также о размерах доходов, полученных в результате их реализации (берутся из бухгалтерской отчетности). Если разделения на группы нет, то число заполненных блоков в этом разделе должно быть равным числу исполненных контролируемых сделок.

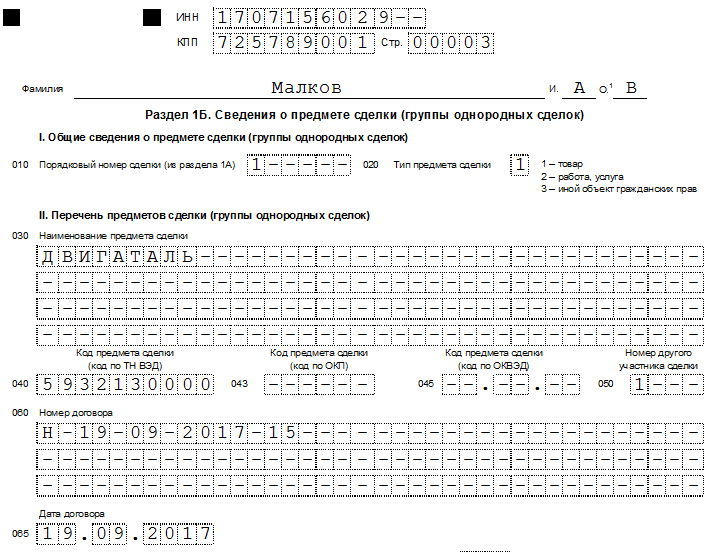

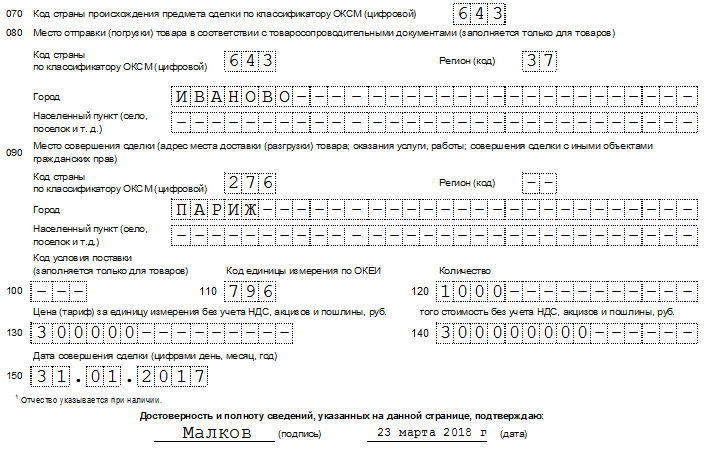

Раздел 1Б

Тут число заполняемых блоков находится в прямой зависимости от предыдущего раздела. Связано это с тем, что он является дополнительным, и сюда вносится информация о выполненных работах или оказанных услугах, поставках товарно-материальных ценностей, отгрузках-погрузках и т.п.

В этой части документа прописывается:

При этом приплюсовывать проходящие по одной контролируемой сделке товары друг к другу нельзя, они должны быть указаны отдельно.

Разделы 2, 3

Эта часть уведомления дает представление о сделках в отношении предприятия (при этом информация раздела 1Б не принимается во внимание). В случаях если у налогоплательщика отсутствовали сделки с контрагентами, подлежащие учету, эти листы можно оставить пустыми.

Контролируемые сделки

Контролируемым сделкам посвящена целая глава Налогового кодекса — глава 14.4. Данная глава включает три статьи, которые дают представление о контролируемых сделках, описывают их критерии, порядок подготовки документации и уведомления для ФНС. В данной статье расскажем о нюансах контролируемых сделок в России.

Таблица. Критерии контролируемых сделок 2020

На признание сделки контролируемой влияет несколько факторов. В том числе доход по сделке, налоговый режим компании, вид деятельности, характер отношений между участниками сделок. Для вашего удобства мы собрали основные критерии в таблицу (ст. 105.14 НК РФ). Изучите ее, чтобы определиться, нужно ли вам отчитываться по контролируемым сделкам 2020 года в 2021 году. Эти же критерии действовали для сделок, совершенных в 2019 году, и будут действовать для сделок 2021 года.

Характер контролируемой сделки

Признаки, указывающие на контролируемую сделку

Сумма сделки для признания ее контролируемой

Сделки с посредниками, которые:

Сделку между взаимозависимыми лицами резидентами РФ можно признать контролируемой, если выполняется хотя бы один из перечисленных в соответствующем разделе таблице критерий. При этом не считаются контролируемыми сделки, которые соответствуют указанным критериям, но стороны которых:

Эти критерии применяются для сделок, доходы и расходы от которых признаются для расчета базы по налогу на прибыль с 1 января 2020 года. При этом не имеет значения дата заключения договора. Однако, если вы оплачивали налог до начала 2020 года, перерасчеты проводить не нужно.

Таблица. Критерии контролируемых сделок 2017 и 2018

Характер контролируемой сделки

Признаки, указывающие на контролируемую сделку

Сумма сделки для признания ее контролируемой

Порядок заполнения уведомления о контролируемых сделках

Уведомление о контролируемых сделках подают юридические и физические лица, которые совершали такие операции в отчетном году. Исключение — посредники, они отчитываются только по посредническим договорам, которые признаны контролируемыми.

Форма уведомления включает: традиционный титульный лист и три раздела, при этом первый раздел включает два подраздела с буквенным обозначением А и Б.

В подразделах 1А и 1Б нужно отразить информацию о сделке и ее предмете. Разделы 2 и 3 расскажут об участниках сделки.

Подраздел 1А заполняется отдельно на каждую прошедшую сделку или совокупность однородных сделок. Например, если в рамках договора купли-продажи не только поставили товар, но и организовали его транспортировку и хранение, раздел 1А заполняется по каждой такой операции.

Подраздел 1Б является дополнением и расшифровкой информации из подраздела 1А. Здесь отчитывающееся лицо указывает наименование товаров/работ, реквизиты договоров, страну происхождения и стоимость предмета сделки и т.п.

Одному разделу 1А может соответствовать несколько разделов 1Б. Например, если у вас 1 договор на 10 поставок идентичного товара, то можно заполнить 1 лист 1А и 10 листов 1Б на каждую отгрузку или 1 лист 1 А и 1 лист 1Б с объединенными показателями.

Разделы 2 и 3 содержат регистрационные данные о лицах, с которыми заключены сделки. Отличие лишь в том, что в разделе 2 указывают участников — юридических лиц, а в разделе 3 участников — физических лиц.

Полная инструкция по заполнению уведомления находится в Приказе ФНС от 07.05.2018 № ММВ-7-13/249@.

Уведомление о контролируемых сделках за 2020 год

По контролируемым сделкам, которые были в 2020 году, следует сдать уведомление в ФНС до 20.05.2021. Организации направляют его в налоговый орган по месту своего нахождения, физические лица — по месту жительства.

Отчитаться можно в бумажной и электронной форме.

Структура данных в уведомлении о контролируемых сделках в форме ФНС и в «1С»

В соответствии с п. 2 ст. 105.16 НК РФ субъекты контролируемых сделок (или приравненных к таковым) должны направлять в ФНС уведомление, отражающее информацию по данным сделкам, до 20 мая года, следующего за отчетным.

В 2021 году 20 мая выпадает на рабочий четверг, а значит переносов не будет и отчитаться нужно точно в срок.

Какова ответственность за несвоевременную подачу уведомления или недостоверные сведения в нем, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Какие сделки признаются контролируемыми, узнайте из публикации.

ВНИМАНИЕ! В 2021 году за 2020-й уведомление подается на бланке в редакции приказа ФНС России от 26.07.2019 № ММВ-7-13/380@.

Скачать актуальный бланк уведомления можно по ссылке ниже:

Утвержденное ФНС уведомление о контролируемых сделках состоит из следующих основных элементов:

Современные бухгалтерские программы, такие как 1С, позволяют заполнить форму уведомления о контролируемых сделках посредством ввода указанных выше типов данных в специальные формы программного интерфейса. После внесения пользователем всех данных ПО автоматически переносит их в поля, соответствующие разделам 1А, 1Б, 2 и 3 и формирует документ, идентичный разработанной ФНС форме. Его можно распечатать, подписать и отправить в налоговую.

Рассматриваемое уведомление можно представить в ФНС и в электронном виде, но для этого у плательщика должна иметься квалифицированная электронная подпись (или КЭП) а также соответствующее ПО для отправки файла с КЭП через интернет.

Вне зависимости от способа формирования уведомления о контролируемых сделках (прямой ввод данных в форму или через 1С), сложности у налогоплательщиков вызывает заполнение разделов 1А, 1Б, 2 и 3 соответствующего документа. Сложности связаны прежде всего с определением конкретного перечня фактов, отражаемых в уведомлении.

Какие сделки признаются контролируемыми, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение.

Рассмотрим, какие именно сведения должны указываться в документе.

Указываем сведения о контролируемых сделках в разделах 1А и 2Б: нюансы

В разделе 1А указываются сведения по каждой заключенной налогоплательщиком контролируемой сделке в отчетный период (или же совокупности однотипных сделок), а также информация о финансовых условиях соответствующих сделок. Заполнять нужно столько листов раздела 1А, сколько было заключено сделок (или совокупностей однотипных правоотношений).

Для большей части информации применяются элементы кодирования. Коды для заполнения разделов уведомления следует искать в приложении №1 к порядку заполнения уведомления, утв. приказом ФНС от 07.05.2018 № ММВ-7-13/249@.

В разделе 1Б фиксируются сведения о предмете каждой из контролируемых сделок, отраженных в разделе 1А. То есть — информация о тех товарах, услугах или работах, которые были поставлены или получены налогоплательщиком. Здесь указываются, в частности:

Общее количество заполненных листов раздела 1Б должно быть равным количеству сделок, отраженных в разделе 1А (или групп однотипных сделок).

Когда беспроцентный заем считается контролируемой сделкой, узнайте из статьи.

Заполняем разделы 2 и 3: на что обратить внимание

Если налогоплательщик заключил сделку с контрагентом в статусе юрлица, то для этой сделки он должен заполнить раздел 2 уведомления. Если контракт подписан с контрагентом в статусе физлица, заполняться должен раздел 3 уведомления. Структура разделов 2 и 3 практически идентична.

В графе 015 раздела 2 или 3 должна быть зафиксирована та же цифра, что указана в графе 050 раздела 1Б. Это порядковый номер контрагента. Налогоплательщик определяет его самостоятельно, например, исходя из очередности заключения договоров.

Аналогично в графе 010 раздела 2 или 3 фиксируется та же цифра, которая указана в графе 010 раздела 1А. Она соответствует порядковому номеру сделки и также определяется налогоплательщиком самостоятельно.

В общем случае количество листов раздела 2 или 3 соответствует количеству листов разделов 1А и 1Б. На практике количество контролируемых сделок и контрагентов у фирмы может быть очень большим, поэтому указание в документе каждой отдельной сделки может быть процессом исключительно трудоемким.

Но у налогоплательщиков есть возможность отражать в уведомлении однотипные сделки — и это существенное подспорье для них с точки зрения экономии времени. Однако на то, чтобы объединить сделки в одну группу, у фирмы должны быть веские основания.

Изучим основные критерии отнесения сделок, фиксируемых в уведомлении, к однотипным.

Однотипные сделки: каковы их критерии?

В идеале в ФНС требуется предоставлять уведомления о контролируемых сделках, отражающие все хозяйственные операции максимально подробно (письмо ФНС РФ от 30.08.2012 № ОА-4-13/14433). Но на практике данное пожелание налоговиков, очевидно, труднореализуемо: количество уникальных хозяйственных операций, приходящихся на одно юрлицо, особенно если это крупный бизнес, может исчисляться десятками тысяч.

Поэтому фирмам имеет смысл пользоваться возможностью объединять однотипные сделки в группы, исходя из их схожести по типу товаров, а также сопоставимости по финансовым условиям (п. 5 ст. 105.7 НК РФ). Но критерии отнесения сделок к однотипным, приведенные в НК РФ, довольно поверхностны, и их интерпретация в версии налогоплательщика может не совпасть с подходом ФНС (формирующимся на уровне служебных инструкций и понимания сущности сделок конкретным инспектором).

Какие же критерии следует рассматривать как объективные?

Минфин РФ в письме от 16.08.2013 № 03-01-18/33520 рекомендует объединять сделки, если они схожи по показателям рентабельности, определяемым в соответствии с нормами ст. 105.8 НК РФ. К примеру, продажа овощей и фруктов имеет примерно одинаковую рентабельность вне зависимости от конкретной разновидности реализуемой продукции.

Ведомство разрешает не указывать в уведомлении о группе сделок:

Но в форме, как отмечает Минфин, должны фиксироваться наименования групп однотипных сделок, величина полученного за счет них дохода, а также метод ценообразования.

Отметим, что структура формы уведомления не позволяет группировать сделки по поставкам однотипных или вовсе одинаковых товаров, закрепленные разными договорами с одним и тем же поставщиком. Дело в том, что в графах 060 и 065 раздела 1Б в любом случае указывается дата и номер конкретного договора.

Таким образом, с учетом позиции Минфина однотипные сделки можно группировать, если они:

Где можно скачать образец уведомления о контролируемых сделках

Скачать образец формы уведомления о контролируемых сделках вы можете на нашем портале. В нем отражена специфика отражения данных о субъектах соответствующих правоотношений в статусе юридических лиц. Образец доступен по ссылке ниже:

Итоги

Все фирмы, являющиеся субъектами контролируемых сделок, до 20 мая года, следующего за отчетным, должны направлять в ФНС уведомления о контролируемых сделках. В данном источнике отражаются данные о соответствующих сделках, а также информация о контрагентах участвовавшей в них фирмы.

Как правильно заполнить уведомление о контролируемой сделке, если по договору реализуется большая номенклатура различных товаров

В рамках одного договора реализуется большая номенклатура различных товаров (оборудование, инструмент). Как правильно заполнить уведомление о контролируемой сделке по договору купли-продажи в данной ситуации?

Рассмотрев вопрос, мы пришли к следующему выводу:

Уведомление о контролируемых сделках может быть заполнено следующим образом:

количество листов раздела 1А должно соответствовать количеству однородных сделок с контрагентом (инструменты, оборудование и т.п.);

количество листов Раздела 1Б должно соответствовать количеству операций по таким сделкам (количество поставок инструмента, насосов и т.д.);

количество листов раздела 2 должно соответствовать количеству листов раздела 1А.

Обоснование вывода:

В соответствии с п. 1 ст. 105.16 НК РФ налогоплательщики обязаны уведомлять налоговые органы о совершенных ими в календарном году контролируемых сделках, указанных в ст. 105.14 НК РФ.

Так, п. 4.1 Порядка предусматривает, что в Разделе 1А Уведомления указываются сведения по каждой контролируемой сделке (группе однородных сделок). Если Уведомление представляется в отношении нескольких неоднородных сделок, то Раздел 1А заполняется в отношении каждой такой сделки.

В свою очередь, в Разделе 1Б указываются сведения об обязательствах, являющихся предметом сделки. В листе 1Б раскрывается информация об операциях с предметом исполнения сделки (отгрузка товаров, выполнение работ, оказание услуг, совершение операций с иным объектом гражданских прав) при исполнении обязательств, возникших в результате контролируемой сделки (группы однородных сделок), сведения о которой приведены в Разделе 1А. Для каждой операции заполняются пункты 030-150. Если сведения в отношении предмета исполнения контролируемой сделки (группы однородных сделок) не представляется возможным заполнить на одной странице, то заполняется необходимое количество страниц (п. 5.1 Порядка).

В письме ФНС России от 17.04.2013 N ОА-4-13/7121@ разъясняется, что если сделки нельзя признать однородными, то Уведомление заполняется в отношении каждой конкретной сделки, то есть каждому листу Раздела 1А соответствует лист раздела 1Б. При этом Раздел 1Б заполняется в отношении каждой товарной позиции указанной в спецификации к договору, независимого от того, имеют ли приобретаемые (поставляемые) товары разные или одинаковые коды ТНВЭД и (или) ОКП.

Налоговое ведомство (письмо ФНС России от 22.01.2013 N ОА-4-13/611) указывает, что однородными сделками признаются сделки, предметом которых могут являться идентичные (однородные) товары (работы, услуги) и которые совершены в сопоставимых коммерческих и (или) финансовых условиях (п. 5 ст. 105.7 НК РФ).

Определение идентичности и однородности товаров (работ, услуг) содержится в ст. 38 НК РФ, порядок определения сопоставимости установлен в ст. 105.5 НК РФ.

Следовательно, если сделки с идентичным (однородным) товаром объединены в группу однородных сделок (поставка одного товара (товарной позиции), указанного в нескольких договорах с сопоставимыми коммерческими и (или) финансовыми условиями), заполняется один лист Раздела 1А, в котором в поле 200 «Группа однородных сделок» указывается 1. Количество листов Раздела 1Б будет соответствовать количеству операций с товаром (количество поставок).

На основании п.п. 6, 7 ст. 38 НК РФ идентичными товарами в целях НК РФ признаются товары, имеющие одинаковые характерные для них основные признаки. При определении идентичности товаров незначительные различия во внешнем виде таких товаров могут не учитываться.

Однородными товарами в целях НК РФ признаются товары, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми.

При определении идентичности товаров учитываются их физические характеристики, качество, функциональное назначение, страна происхождения и производитель, его деловая репутация на рынке и используемый товарный знак.

При определении однородности товаров учитываются их качество, репутация на рынке, товарный знак, страна происхождения.

НК РФ не определяет понятия «сделка» и «предмет сделки». Поэтому в силу ст. 11 НК РФ следует применять соответствующие положения ГК РФ.

Так, согласно ст. 153 ГК РФ сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей.

Учитывая данное определение, представители официальных органов (письмо ФНС России от 27.05.2013 N ОА-4-13/9492) делают вывод, что под сделкой для целей применения положений раздела V.1. НК РФ признается каждая отдельная операция (например отгрузка товаров), направленная на установление, изменение или прекращение гражданских прав и обязанностей. Соответственно, в одном договоре могут содержаться элементы различных сделок.

Например, в рамках договора купли-продажи совершаются сделки не только поставки товаров, но и оказания услуг по транспортировке и хранению, которые являются самостоятельными сделками. Каждая операция по указанным сделкам оформляется и принимается к учету на основании различных первичных учетных документов (товарные накладные, транспортные накладные, акты приема-передачи товарно-материальных ценностей на хранение и т.д.) и требует отдельного отражения в уведомлении о контролируемых сделках, соответственно, в листах раздела 1А и 1Б.

В письме Минфина России от 16.08.2013 N 03-01-18/33520 приводятся примеры однородных сделок (однородных групп):

реализация фруктов и овощей;

реализация мяса и мясопродуктов;

реализация кондитерских изделий;

реализация бытовой химии;

реализация запасных частей и т.д.

Учитывая изложенное, полагаем, что при приобретении товаров у одного контрагента в рамках одного договора могут рассматриваться в качестве однородных сделок, например, приобретение инструмента, приобретение оборудования, имеющего сходные характеристики и состоящего из схожих компонентов.

При этом количество листов Раздела 1Б будет соответствовать количеству операций с таким товаром (количество поставок инструмента, насосов и т.д.) (письмо ФНС России от 02.07.2013 N ОА-4-13/11860@).

В то же время в случае непрерывных долгосрочных поставок в адрес одного и того же покупателя, неизменности условий поставок и иных показателей в листе 1Б (строки 030-110 и 130) согласно пункту 5.20 Порядка допускается суммирование количества товаров (работ, услуг) в указанных поставках и заполнение одного листа 1Б (письма ФНС России от 21.03.2016 N ЕД-3-13/1183@, от 02.07.2013 N ОА-4-13/11860).

В письме ФНС России отмечается, что если один и тот же контрагент упоминается в нескольких листах Раздела 1Б, относящихся к одному листу Раздела 1А, заполненного в отношении одной сделки либо группы однородных сделок, то повторное заполнение Раздела 2 в отношении данного контрагента не требуется.

Иными словами, количество листов Раздела 2 должно соответствовать количеству листов Раздела 1А.

Обобщая сказанное, можно сделать вывод, что в рассматриваемом случае Уведомление Ваша организация может заполнить следующим образом:

количество листов Раздела 1А должно соответствовать количеству однородных сделок с указанным в запросе контрагентом (инструменты, оборудование и т.п.);

количество листов Раздела 1Б должно соответствовать количеству операций по таким сделкам (количество поставок инструмента, насосов и т.д.);

количество листов Раздела 2 должно соответствовать количеству листов Раздела 1А.

Разъяснениями уполномоченных органов применительно к анализируемой ситуации мы не располагаем. В это связи рекомендуем Вашей организации обратиться за разъяснениями в Минфин России (ст. 34.2 НК РФ).

Рекомендуем ознакомиться со следующим материалом:

— Энциклопедия решений. Налогоплательщики, обязанные представлять уведомления о контролируемых сделках.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.