услуги прошлых лет на какой счет

Пропущенные документы прошлого года от поставщика услуг, если бухгалтер не знал о данном факте хоз.жизни

Иногда бывают непредвиденные ситуации из-за которых происходят пропуски в отражении фактов хозяйственной деятельности. Давайте разберем как внести неучтенные документы прошлого года от поставщика в бухгалтерском и налоговом учете. А также как отразить их в целях учета НДС.

- Как исправить ошибку Регистрация пропущенного документа от поставщика услуг Регистрация неучтенного СФ поставщика Декларация по НДС за отчетный квартал Декларация по налогу на прибыль за отчетный период Бухгалтерская отчетность за текущий год

Пошаговая инструкция

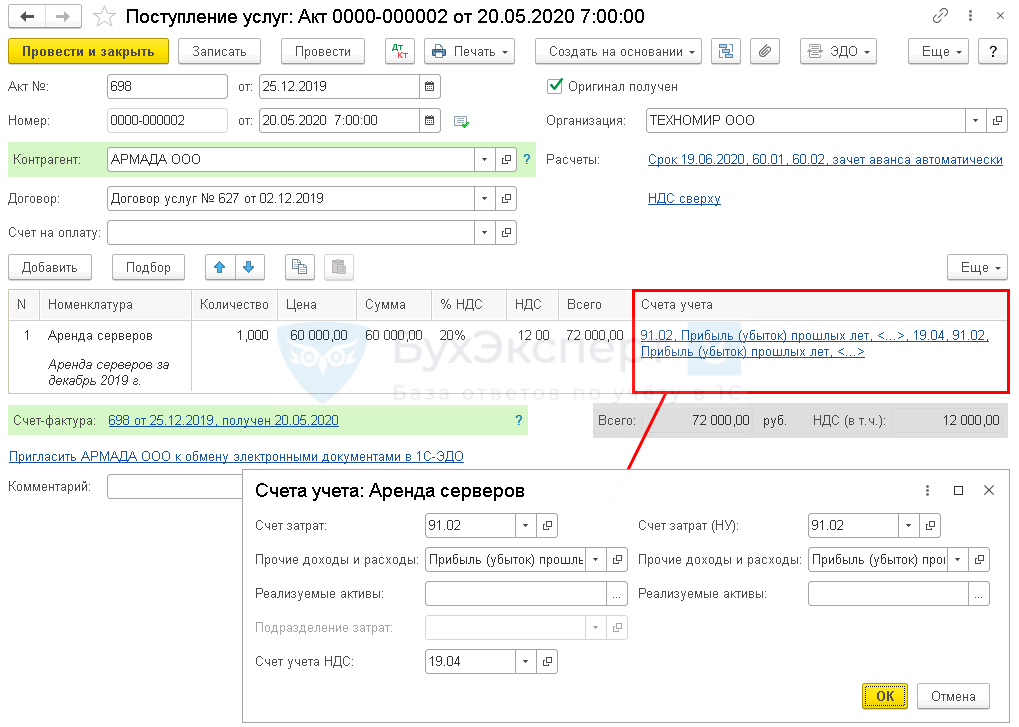

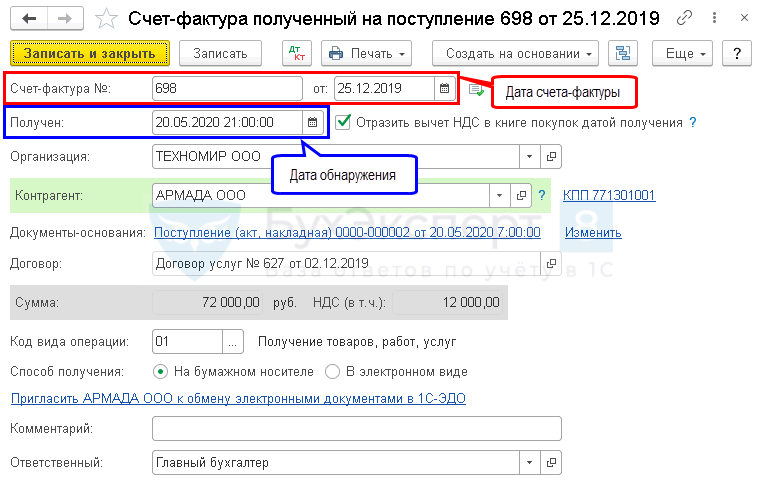

20 мая 2020 (II квартал) на почтовый адрес Организации поступили первичные документы по оказанию услуг поставщика, а также счет-фактура от 25 декабря 2019 на сумму 72 000 руб. (в т. ч. НДС 20%)

Бухгалтер не знал о случившемся факте хозяйственной жизни (ФХД) на момент составления отчетности, сверка с данным контрагентом не была осуществлена. Бухгалтерская отчетность представлена и утверждена. Декларация по налогу на прибыль за год была сдана с прибылью

Как зарегистрировать неучтенный документ на поступление?

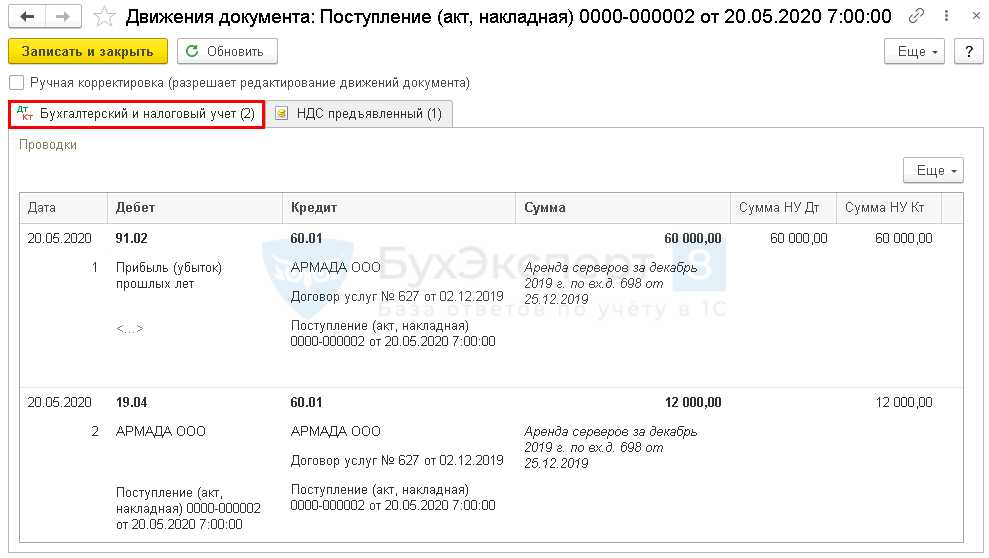

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация неучтенного приходного документа по услугам сторонней организации | |||||||

| 20 мая 2020 | 91.02 | 60.01 | 60 000 | 60 000 | 60 000 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) |

| 19.04 | 60.01 | 12 000 | 12 000 | Принятие к учету НДС | |||

| Регистрация неучтенного СФ поставщика | |||||||

| 20 мая 2020 | — | — | 72 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

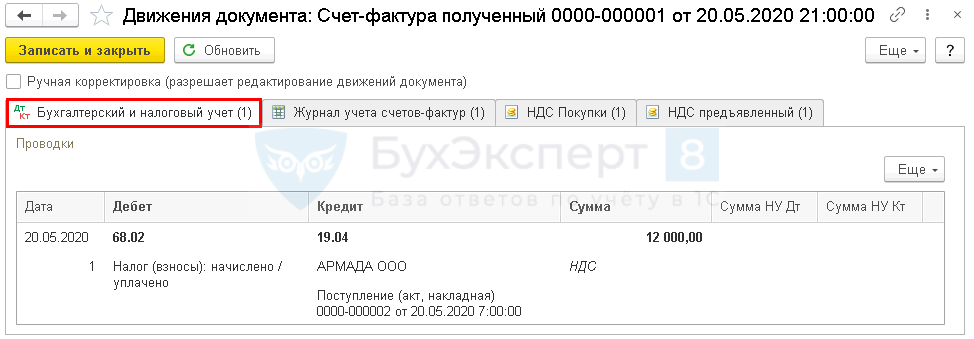

| 68.02 | 19.04 | 12 000 | Принятие НДС к вычету | ||||

| — | — | 12 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Декларация по НДС за II квартал 2020 | |||||||

| 30 июня 2020 | — | — | 12 000 | Отражение НДС принятого к вычету | Регламентированный отчет Декларация по НДС Раздел 3 стр.120 | ||

| Декларация по налогу на прибыль за полугодие 2020 | |||||||

| 30 июня 2020 | — | — | 60 000 | Отражение выявленных убытков в декларации за текущий период | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 400, стр. 401 | ||

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ «БМЦ Р-18/2011-КпР):

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к излишней уплате налога на прибыль в предыдущем отчетном периоде.

Перерасчет налоговой базы может быть произведен в периоде обнаружения ошибки (II квартал 2020) в текущей декларации, т.к. в декларации по налогу на прибыль за предыдущий период отражена прибыль (п. 1 ст. 54 НК РФ, Письмо Минфина от 13.04.2016 N 03-03-06/2/21034).

Получите понятные самоучители 2021 по 1С бесплатно:

НДС по приобретенным услугам можно принимать к вычету в течении 3-х лет. НДС по счету-фактуре, полученному 25.12.2019 можно принять к вычету до 30.09.2022.

Проводки

Проводки

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Расходы прошлых лет. С точки зрения налогового учета

Автор: Торба Анастасия Васильевна, Аудитор (единый квалификационный аттестат аудитора нового образца № 03-001010 от 05.10.2017 г.)

Статья посвящена налоговому учету, в бухгалтерском учете другой порядок.

Случаи, когда не учли, не задекларировали расходы не редки.

Например, пришли документы на услуги, датированные прошлым годом, после сдачи декларации по налогу на прибыль. Или выявилась ошибка, нужно доначислить амортизацию за прошлый год. Или неправильно завели субконто по счету 97 и сумма не списывалась.

Есть статья 54 НК РФ, которая позволяет не подавать уточненки, если допущенные ошибки (искажения) привели к излишней уплате налога. То есть все эти неучтенные расходы можно включить в налоговые расходы текущего периода, даже если это расходы прошлых лет.

Все бы хорошо, но есть разъяснения Минфина, которые мешают применить статью 54 НК РФ и обойтись без уточненок.

— Письмо от 4 апреля 2017 г. N 03-03-06/1/19798 – нельзя признать расходы прошлых лет за пределами трех лет.

— Письмо от 27.04.2010 N 03-02-07/1-193 – если в периоде, к которому относится ошибка, получен налоговый убыток – то ни о какой излишней уплате налога речи не идет. Признавать расходы прошлых лет в текущем периоде нельзя

— Письмо от 16 февраля 2018 г. N 03-02-07/1/9766 – можно признать расходы прошлых лет в текущем периоде, если в текущем периоде у налогоплательщика по данным налогового учета имеется прибыль. Если в текущем периоде получен налоговый убыток – признавать расходы прошлых лет в текущем периоде нельзя!

Верховный суд указал – не имеет значения, что получен налоговый убыток в периоде, к которому относится ошибка. Формулировка статьи 54 НК РФ не запрещает признать расходы прошлых лет в текущем периоде (в периоде выявления), и сослался на теологическое толкование нормы.

Минфин России пока не комментировал указанное определение.

Вместе с тем, совсем другая ситуация, когда был пересчет налогов, взносов, считает Минфин.

Сдали уточненку по земельному налогу, сумма налога уменьшилась (после 01.01.2020 года – пересчитали земельный налог за прошлый год) – надо скорректировать сумму налога. То есть за прошлый год было отражено в декларации по налогу на прибыль расходов (в виде земельного налога) больше, чем следовало. Казалось бы – надо подавать уточненку по прибыли – ст. 54, 81 НК РФ.

Д68К91.01 – доход и в бухгалтерском и налоговом учетах.

Вот эти разъяснения:

Письмо Минфина от 31 июля 2020 г. N 03-03-07/67349 – земельный налог.

Письма Минфина России от 09.09.2019 N 03-03-06/1/69400, от 03.04.2019 N 03-03-06/1/23109 и от 15.10.2015 N 03-03-06/4/59102 – налог на имущество.

Как принять расходы прошлого периода в текущем

Ведущий консультант по вопросам бухгалтерского учёта и налогообложения

Консультация эксперта

Нередко случаются ситуация, когда расходы фактически осуществлены в одном периоде, а документы по ним поступили в другом. В статье наш эксперт Татьяна Исайкина разъяснила, можно ли учесть такие расходы в текущем периоде или же уточнёнки не избежать.

Глава 25 НК РФ позволяет нам учесть расходы, возникшие в результате выявления новых обстоятельств, и их отразить в составе внереализационных расходов текущего периода на основании пп. 1 п. 2 ст. 265 НК РФ. Если же расходы ошибочно не были учтены в соответствующем налоговом периоде, то это считается ошибкой и по общему правилу нужно корректировать базу того года, в котором совершена эта ошибка.

Условия

Для того чтобы принять расходы в текущем периоде, необходимо проверить ( п 1. ст. 54 НК РФ ):

Также не следует забывать и о финансовом результате отчётного года, ведь учесть в текущем периоде возможно расходы, только если в этом текущем периоде получена прибыль ( п. 8 ст. 274 НК РФ ). А вот прибыль или убыток деятельности в периоде возникновения ошибки не имеет значения. Данный вывод сформирован на основании п. 10 Письма ФНС России от 28.07.2021 № БВ-4-7/10638 ( Определение Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 12.04.2021 № 306-ЭС20-20307 по делу № А72-18565/2019 ).

Отметим, что ранее финансовое ведомство настаивало, что в периоде совершения ошибки не должно быть убытка.

Проще говоря, если за текущий период планируется получение прибыли, то прошлогодние расходы мы можем отразить в декларации за этот год.

Ранее мы рассказывали, можно ли принять к вычету НДС на основании одного счёта-фактуры частями в разных налоговых периодах.

Декларация

Отметим, что в декларации для исправления ошибки сумму неучтённых расходов и излишне учтённых доходов отведены отдельные строки, это строки 400 — 403 приложения 2 к листу 02 декларации за текущий период.

Показатель строки 400 учитывается при формировании показателя по строке 100 листа 02 декларации.

А строки 300 — 301 приложения 2 к листу 02 предназначены для убытков. Это убытки прошлых лет, выявленные в текущем отчётном (налоговом) периоде.

Коротко о бухучёте

Если ошибка обнаружена до подписания годовой бухгалтерской отчётности за отчётный год совершения ошибки, сделайте исправительные записи (сторнировочные или дополнительные) декабрём того года, в котором допущена ошибка ( п. 6 ПБУ 22/2010 ).

Поскольку корректировка бухгалтерской отчётности прошлых лет не производится, то все ошибки отражаются в текущем периоде ( п. 14 ПБУ 22/2010 ) путём отражения расходов на 91 счёте либо на 84. Подробнее в отражении операций в бухгалтерском учёте вам поможет справочно-правовая система КонсультантПлюс.

Документы

По аналогии с неотфактурованными поставками, даже если расходы мы учли в бухгалтерском учёте, в налоге на прибыль расходы должны быть документально подтверждены ( п. 1 ст. 252 НК РФ ) и в том случае, если документы пришли в более позднем периоде.

Например, исполнитель оказал нам услугу в ноябре 2020 года, а акты на подпись направил почтой, документы пришли только в феврале 2021 года, когда декларация за 2020 год уже сдана, тогда бухгалтер может конверт с документами зарегистрировать в журнале входящей документации и отразить расходы в первом квартале 2021 года. При этом мы знаем период, к которому относятся расходы, и знаем, что в текущем периоде получим прибыль и что в понимании ст. 54 НК РФ расходы 2020 года у нас занижены, а налоговая база завышена и, значит, налог фактически за 2020 год можно считать переплаченным.

Как же это отразить в программе 1С:Бухгалтерия?

Это несложно, необходимо внести те самые недостающие документы, нюанс лишь в датах. Перед вводом обязательно сделайте копию базы.

При создании документа «Поступление услуг. Акт» указываете номер и дату накладной – период, в котором был расход. А в поле номер (немного ниже) дату отражения в учете, когда обнаружили документ. Далее регистрируете счет фактуру, где также номер и дата документа будут его фактическая дата, а в поле получен дату получения документа.

После всех выполненных действий необходимо выполнить закрытие месяца, только обязательно должна быть копия базы.

Ранее мы рассказывали, как зачесть переплату в счёт будущих платежей в 1С.

Также может возникнуть ситуация, когда при сверке с контрагентом обнаруживается, что расходов учли меньше, чем фактически отражено в первичных документах (это может быть как арифметическая ошибка, так и человеческий фактор). Например, в документе стоит цифра 10 000,0, а мы отразили 1 000,00, в данной ситуации при соблюдении общих условий мы можем скорректировать базу текущего периода.

У нас накопилось много бухгалтерских документов с истекшими сроками хранения. Как с ними поступить, чтобы не нарушить закон?

Новые обстоятельства

Иногда расходы прошлых лет не связаны с ошибками, а являются для налогоплательщика новыми обстоятельствами.

Говоря о новых обстоятельствах, можно привести пример корректировки реализации со стороны продавца, например при предоставлении скидки, или когда ваш покупатель возвращает товар по условиям договора, или при выявлении брака ( Письмо Минфина России от 25.07.2016 № 03-03-06/1/43372 ).

Для документального подтверждения расходов прошлого периода рекомендуем составить бухгалтерскую справку, если речь не идёт об опоздавших документах продавца.

В соответствии с п. 1 ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчётным) периодам, в текущем налоговом (отчётном) периоде перерасчёт налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). Если допущенные ошибки (искажения) привели к излишней уплате налога, налоговую базу и сумму налога можно пересчитать за налоговый (отчётный) период, в котором выявлены ошибки (искажения).

На п. 2 ст. 424 ГК РФ гражданское право допускает изменение цены соглашения после его заключения, если это закреплено законом или самим договором.

Это в полной мере касается и договоров поставки или купли-продажи, используемых торговыми фирмами в своей деятельности ( Постановление Арбитражного суда Северо-Западного округа от 03.04.2015 № Ф07-871/2015 по делу № А56-27093/2014 ).

С точки зрения гражданского законодательства скидка — это один из элементов формирования цены товара, позволяющий снизить его первоначальную цену.

Продавцу, работающему со скидками, следует правильно оформить документы, связанные с предоставлением ретро-скидки, ведь её предоставление это обычная хозяйственная операция, проводимая продавцом, которую он обязан оформить соответствующими первичными документами.

Все организации обязаны документально оформлять все факты хозяйственной жизни организации ( Федеральный закон от 06.12.2011 № 402-ФЗ ). Причём для этих целей организациям коммерческой сферы этот закон позволяет пользоваться как типовыми формами первичной учётной документации, так и самостоятельно разработанными бланками. Главное, чтобы формы используемых первичных документов отвечали всем требованиям ( ст. 9 ФЗ от 06.12.2011 № 402-ФЗ ).

Формы используемой первички определяет руководитель компании с подачи лица, на которое возложено ведение учёта, и соответствующее решение вносится в учётную политику организации.

Так как типовой формы документа по предоставлению скидки не существует, то организации-продавцу в любом случае придётся разработать свою форму документа о предоставлении скидки и закрепить её использование в учётной политике.

В КонсультантПлюс можно найти готовые решения по данному вопросу, а также порядок их отражения в декларации.

Вопрос

Как отразить доначисление амортизации по основному средству за прошлый период, если амортизация не начислялась в связи с техническим сбоем?

Ответ

Организация вправе включить в налоговую базу текущего отчётного (налогового) периода сумму выявленной ошибки (искажения), которая привела к излишней уплате налога на прибыль организаций в предыдущем отчётном (налоговом) периоде, только в том случае, если в текущем отчётном (налоговом) периоде получена прибыль. Если по итогам текущего отчётного (налогового) периода получен убыток, производится перерасчёт налоговой базы за период, в котором произошла ошибка ( Письмо Минфина России от 16.02.2018 № 03-02-07/1/9766 ).

Таким образом, в общем случае доначисление амортизации для целей исчисления налога на прибыль можно осуществить за прошлый год в периоде выявления ошибки.

***

Вопрос

Как учесть доначисленный самостоятельно налог на имущество за 2020 год при выявлении ошибки в 2021 году?

Ответ

Из-за занижения суммы налога на имущество организацией занижены расходы за 2020 год. В результате налог на прибыль за 2021 год переплачен. Поэтому на основании п. 1 ст. 54 НК РФ возможно скорректировать данную ошибку путём отражения соответствующих сумм в текущем периоде. Для обоснования рекомендуем составить бухгалтерскую справку-расчёт.

Татьяна Исайкина, эксперт по вопросам бухучёта и налогообложения ООО «Что делать Консалт»

Неучтенная реализация услуг прошлого года, если бухгалтер не знал о данном факте хоз.жизни

При выписке первичных документов бухгалтер сам может допустить ошибки. Но что делать, если менеджеры оформили документы покупателю, а потом случайно удалили документ, а бухгалтер о таких документах даже не знал? Читайте в нашей статье как внести неучтенные документы, выписанные покупателю в прошлом году в бухгалтерском и налоговом учете. А также как отразить их в целях учета НДС.

- Как исправить ошибку Регистрация пропущенного документа на реализацию услуг Регистрация неучтенного СФ на отгрузку покупателю Реформация баланса в НУ и закрытие периода Доплата НДС и пеней в бюджет Уточненная декларация по НДС Доначисление налога на прибыль и доплата в бюджет Начисление и уплата пеней по налогу на прибыль Уточненная декларация по налогу на прибыль Бухгалтерская отчетность за текущий год

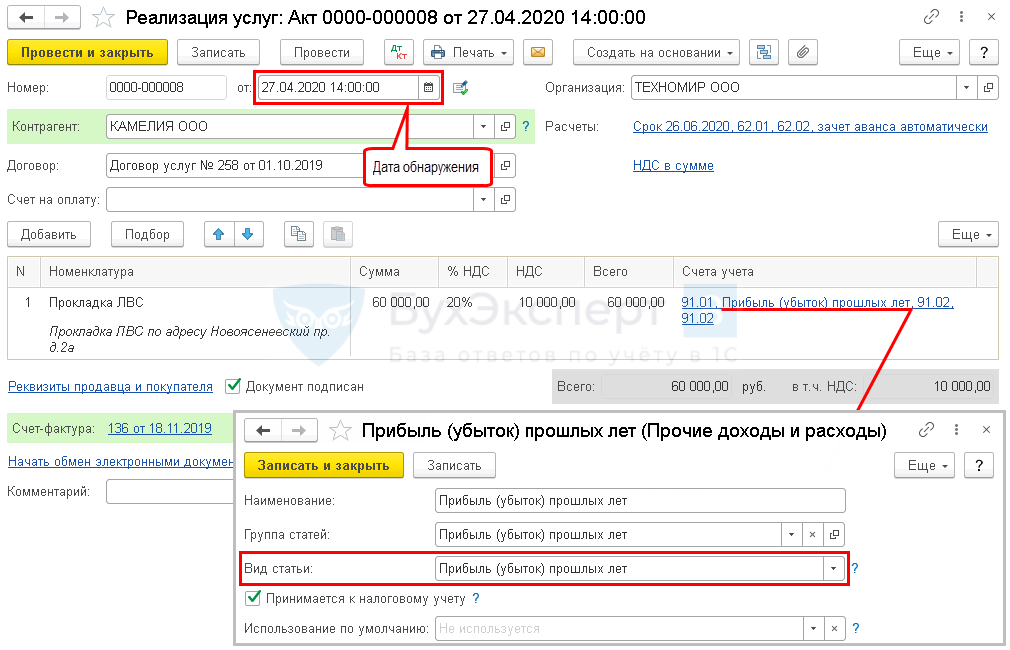

Пошаговая инструкция

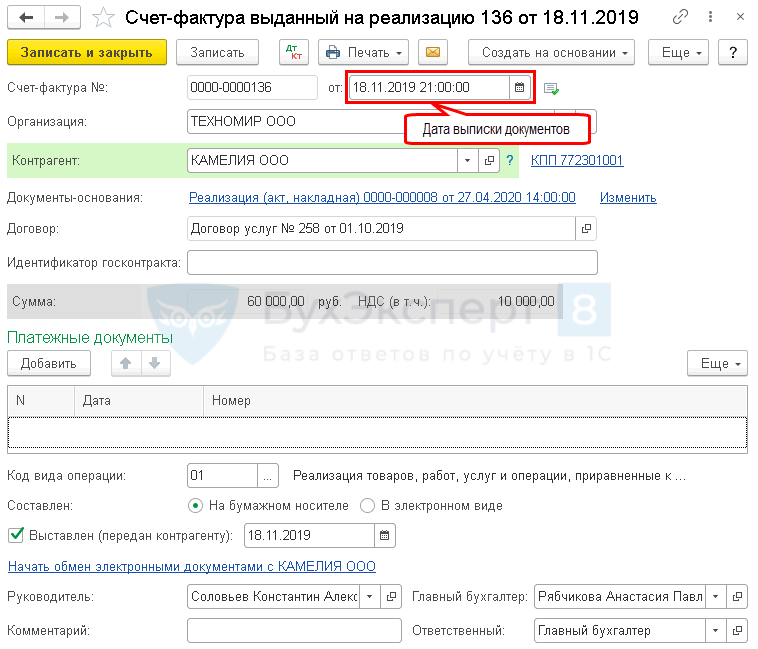

18.11.2019 (IV квартал) в программе Управление торговлей менеджеры выписали акт на работы по Прокладке ЛВС, а также счет-фактуру на сумму 60 000 руб. (в т. ч. НДС 20%). Но по случайности документ пометили на удаление, не выгрузили и забыли передать в Бухгалтерию.

Бухгалтер не знал о случившемся факте хозяйственной жизни (ФХЖ) на момент составления отчетности, сверка с данным контрагентом не была осуществлена. Бухгалтерская отчетность представлена и утверждена.

Как зарегистрировать неучтенный документ реализации, если факт выписки документов обнаружился 27.04.2020 (II квартал)?

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

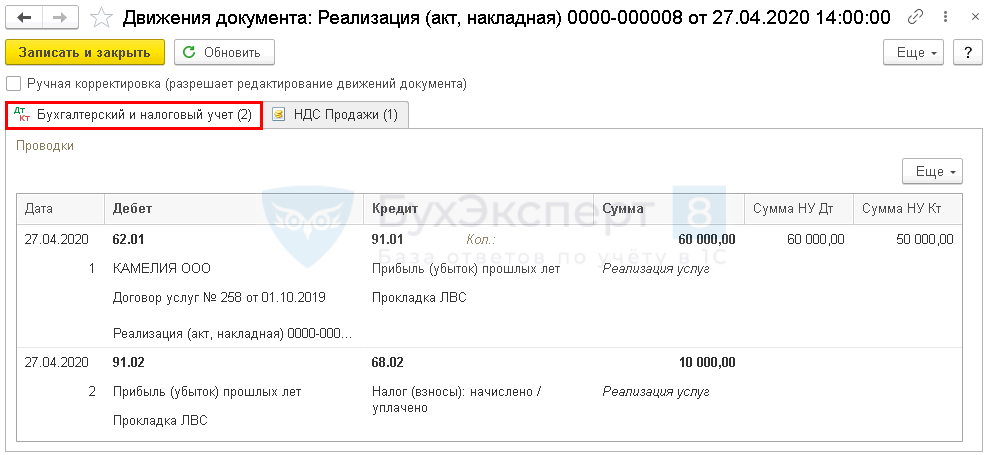

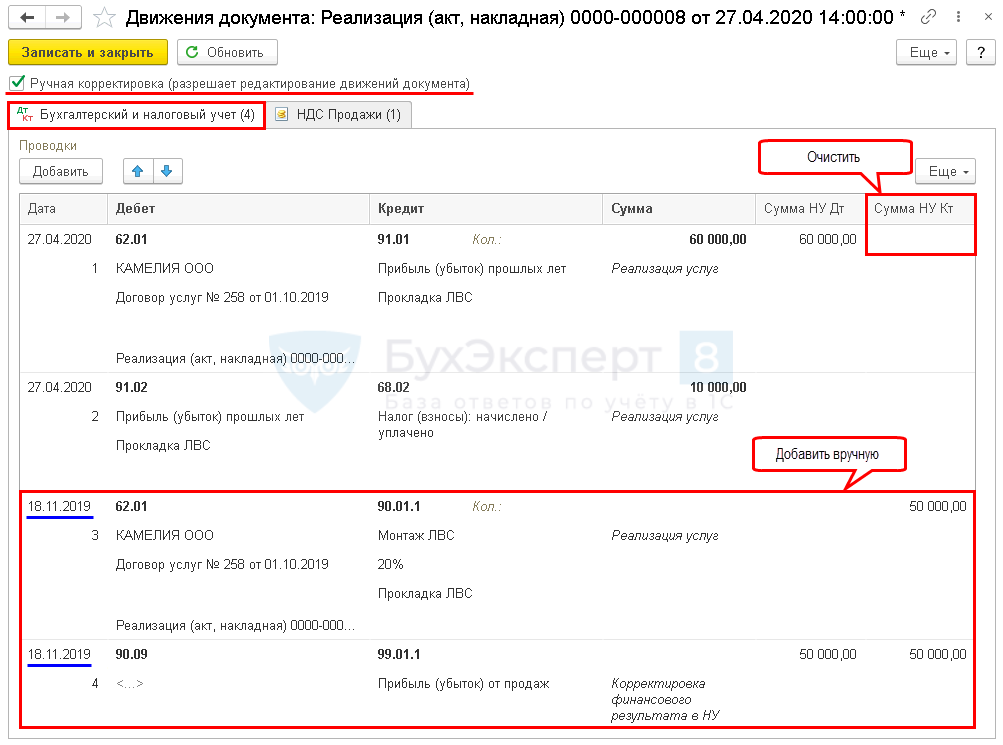

| Регистрация неучтенного документа на реализацию услуг | |||||||

| 27 апреля | 62.01 | 91.01 | 60 000 | 60 000 | Выручка от реализации услуг в БУ | Реализация (акт, накладная) — Услуги (акт) | |

| 91.02 | 68.02 | 10 000 | Начисление НДС с выручки | ||||

| 18 ноября | 62.01 | 90.01.1 | 50 000 | Ручная корректировка Выручка от реализации услуг в НУ | |||

| 90.09 | 99.01.1 | 50 000 | 50 000 | Ручная корректировка Корректировка финансового результата в НУ | |||

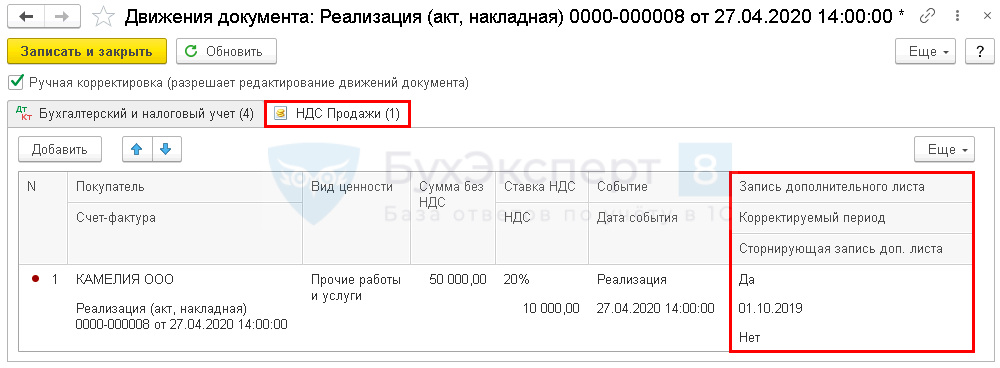

| 18 ноября | — | — | Ручная корректировка регистра НДС Продажи — Доп.лист за IV квартал | ||||

| Регистрация неучтенного СФ на отгрузку покупателю | |||||||

| 18 ноября | — | — | 60 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 10 000 | Отражение НДС в доп. листе Книги продаж | Отчет Книга продаж | |||

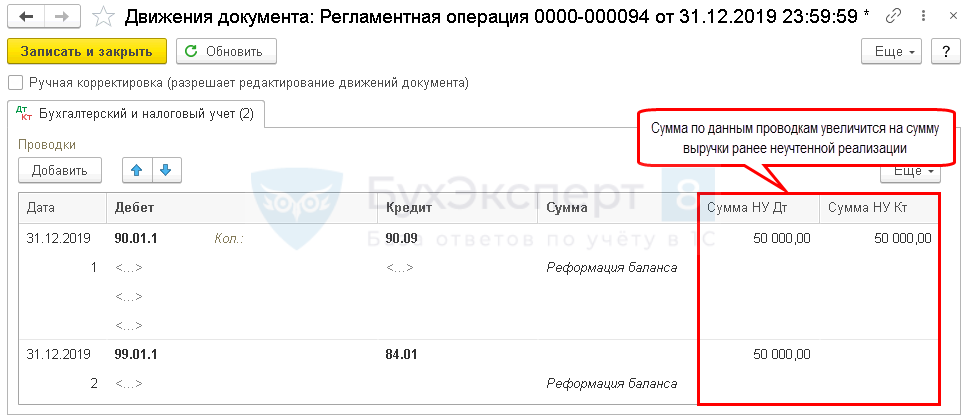

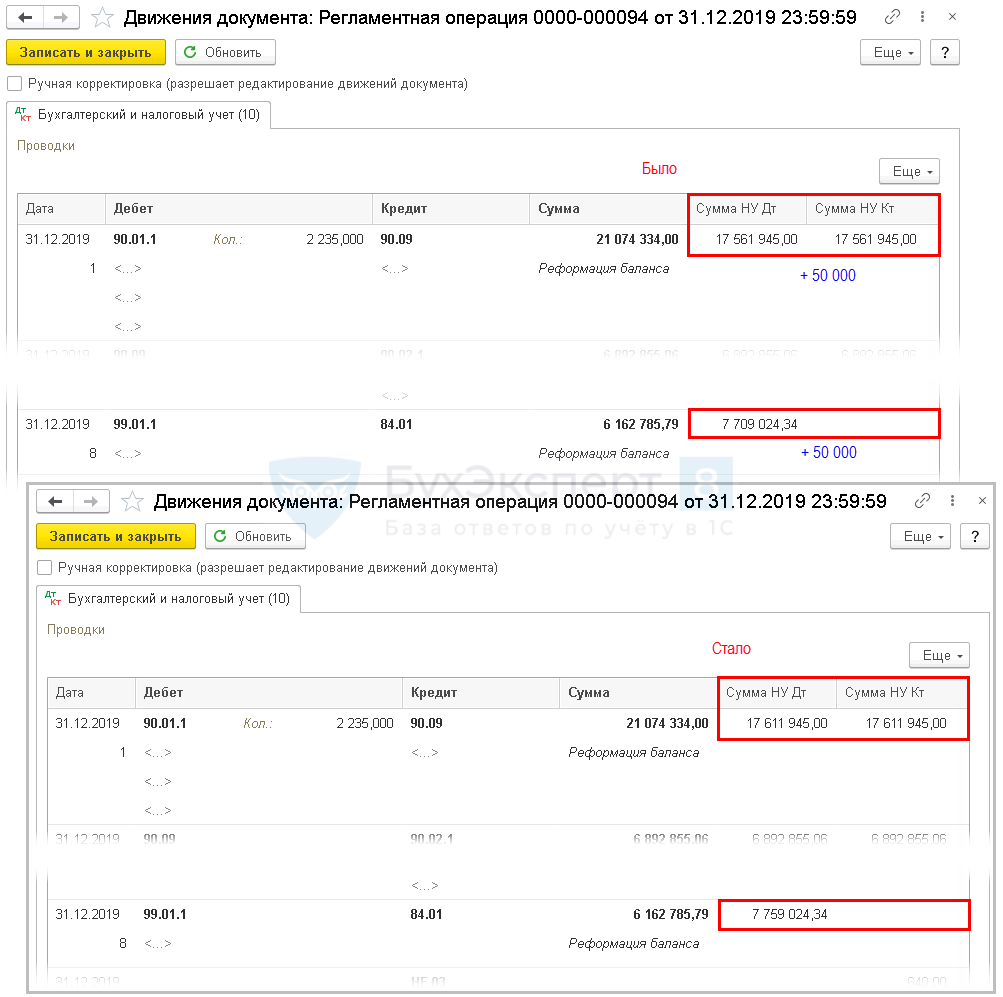

| Реформация баланса в НУ | |||||||

| 31 декабря | 90.01.1 | 90.09 | 50 000 | 50 000 | Закрытие субсчета 90.01.1 | Закрытие месяца — Реформация баланса | |

| 99.01.1 | 84.01 | 50 000 | Закрытие счета 99.01.1 | ||||

| Уплата задолженности по НДС в бюджет | |||||||

| 27 апреля | 68.02 | 51 | 10 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета — Уплата налога | ||

| Начисление и уплата пеней по НДС в бюджет | |||||||

| 27 апреля | 91.02 | 68.02 | 188,37 | Начисление пеней по НДС | Операция, введенная вручную — Операция | ||

| 68.02 | 51 | 188,37 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога | |||

| Доначисление налога на прибыль | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 1 500 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 8 500 | Доначисление налога на прибыль в региональный бюджет | ||||

| Уплата задолженности по налогу на прибыль в бюджет | |||||||

| 27 апреля | 68.04.1 | 51 | 1 500 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога | ||

| 68.04.1 | 51 | 8 500 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога | |||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 8,40 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 47,60 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 8,40 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| 68.04.1 | 51 | 47,60 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по налогу на прибыль за 2019 в ИФНС | |||||||

| 27 апреля | — | — | 50 000 | Отражение неучтенных доходов от реализации | Регламенти-рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 1 стр. 010 | ||

| Представление уточненной Декларации по НДС за IV кв. в ИФНС | |||||||

| 27 апреля | — | — | 10 000 | Отражение суммы НДС к уплате | Регламенти-рованный отчет Декларация по НДС — Раздел 3 стр. 010 | ||

| — | — | 10 000 | Отражение суммы НДС к уплате в доп. листе | Регламенти-рованный отчет Декларация по НДС — Раздел 9 Прил. 1 | |||

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ «БМЦ Р-18/2011-КпР»):

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к недоплате налога на прибыль в предыдущем отчетном периоде.

Получите понятные самоучители 2021 по 1С бесплатно:

Перерасчет налоговой базы производится в периоде возникновения ошибки (IV квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ)

При занижение суммы исчисленного НДС к уплате необходимо:

Проводки

По умолчанию документ формирует проводки.

Но в НУ ошибка исправляется в периоде обнаружения, поэтому:

Не смотря на то что, дата проводок относится к прошлому периоду, граница последовательности в закрытии месяца не нарушается. Подробнее Почему при ручной корректировке проводок не нарушается граница последовательности?

Для целей учета НДС исправления также внесите вручную:

После таких дополнений исчисленный НДС отразится в дополнительном листе книги продаж в периоде выписки документов (IV квартал).

Перепроведите только регламентную операцию Реформация баланса. Другие операции не трогайте!

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

Сумма выручки уменьшена на 50 000 руб., следовательно, ранее налоговая база была занижена на 50 000 руб.

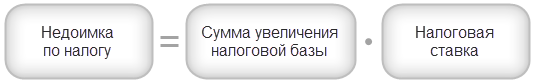

Рассчитаем недоимку по налогу на прибыль по следующей формуле:

Недоимка по налогу на прибыль за IV кв. составила:

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

При исправлении суммовой ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>