упд ндс исчисляется налоговым агентом образец

Как выглядят правильные образцы заполнения УПД: примеры

Зачем придумали УПД

Основная задача УПД – упрощение документооборота путем замены нескольких документов одним.

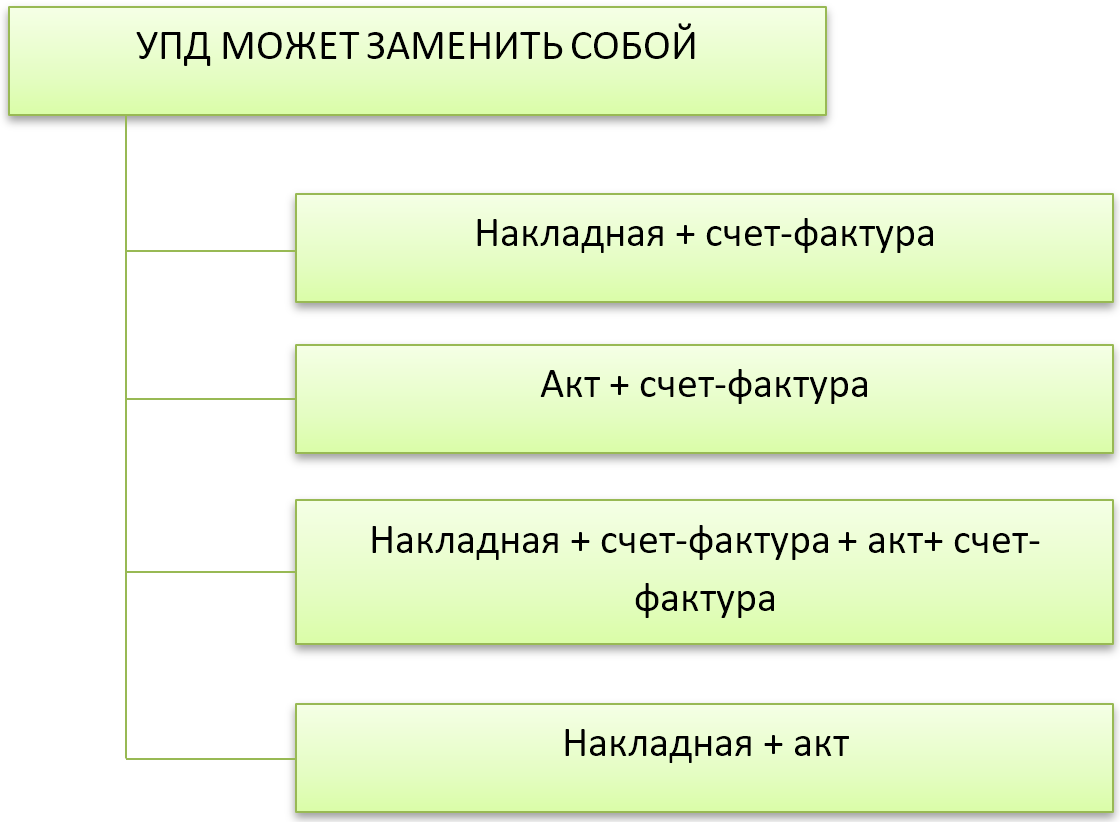

Изначально хоз. субъекты, применяющие ОСН, по сделкам выставляли своим контрагентам пакет документов, в котором помимо прочих были товарные накладные, акты и счета-фактуры к ним. При этом информация в накладных/актах и счетах-фактурах дублировалась. Для исправления данной ситуации и был придуман УПД – универсальный передаточный документ. Его универсальность не только в совмещении функций первички и счета-фактуры: в одном УПД можно отразить данные о реализуемом товаре/продукции, а также одновременно о выполненных работах/оказанных услугах. То есть, УПД может заменить собой до 6 документов.

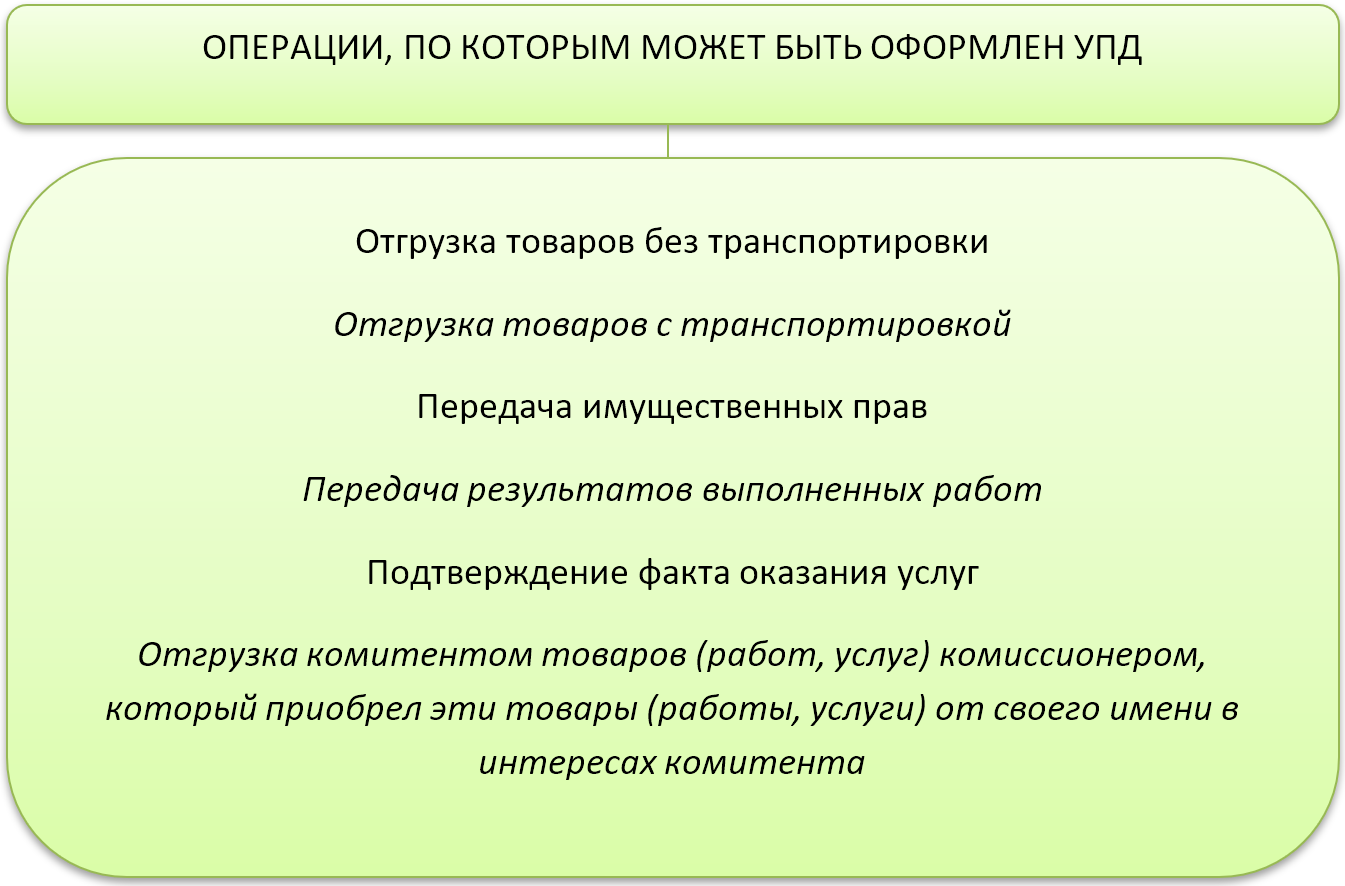

Вынесем в таблицу, на какие операции может быть оформлен УПД:

Различные образцы заполнения УПД 2020 скачать можно далее в статье. Также дадим инструкцию по заполнению УПД в части некоторых спорных реквизитов.

Обязательно ли применять УПД

Применение УПД – не обязательная процедура. Сделки можно оформлять любым пакетом документов. Так, допустимо действовать по старинке и выписывать накладные и акты, а можно использовать УПД. Также разрешено с одними контрагентами применять один пакет документов, а с другими – другой.

Как правило, состав закрывающих документов прописан в договоре. Поэтому о том, какие документы составлять по сделке, надо позаботиться заранее и обговорить это с партнерами.

С 2013 года отменена обязанность пользоваться унифицированными формами документов. На данный момент можно разрабатывать собственные бланки, образцы которых утверждают учетной политикой предприятия. Единственное условие – наличие обязательных реквизитов. В том числе при заполнении УПД.

Какой бланк использовать для УПД

Образец УПД был разработан на основе формы счета-фактуры. Стандартный образец формы УПД приведен в письме ФНС России от 21.10.2013 № ММВ-20-3/96.

Как уже было сказано, данный бланк можно использовать как рекомендованный. Также допустимо добавить иные реквизиты или убрать некоторые существующие. То есть, оставляем только те, которые отнесены законом к обязательным.

Ниже рассмотрим, как правильно заполнить образец УПД.

Пояснения по некоторым реквизитам УПД

Обратим внимание на оформление любого образца заполнения УПД в части некоторых реквизитов.

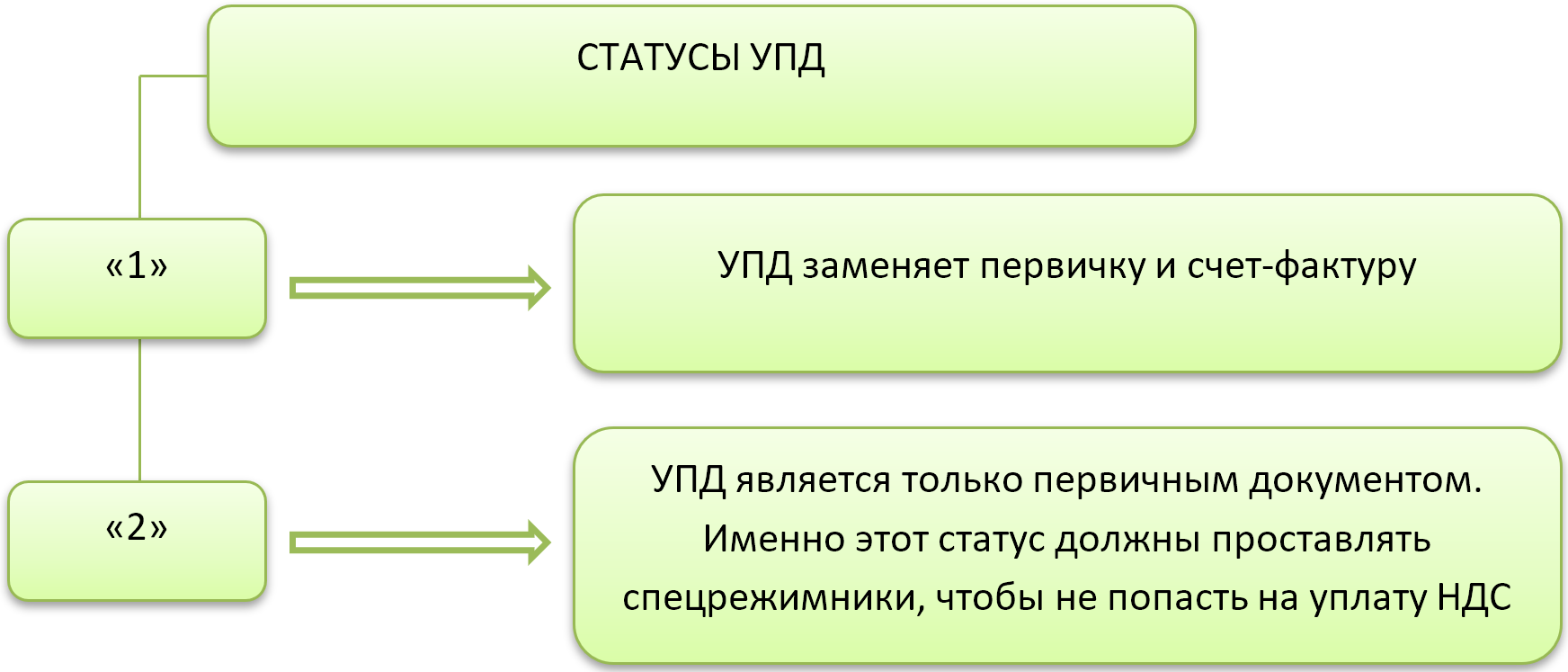

Статус УПД

Бывает 2 варианта заполнения данного поля:

Статус – обязательный реквизит УПД.

Код товара/работ/услуг (графа Б)

Реквизит, который часто вызывает вопросы, – графа Б. Обязательно заполнять код товара в УПД не предписано. То есть, этот реквизит можно убрать из собственной разработанной формы. Если оставить, то:

Код вида товара (графа 1а)

Здесь понятно, что эту графу используют только для товара. Да и то: не для каждого товара, а который вывезен в страны ЕАЭС с территории РФ.

Страна происхождения товара (графы 10, 10а, 11)

Заполняют в отношении товара, страна происхождения которого – не Российская Федерация.

Подписи ответственных лиц

Подписи в УПД отнесены к обязательным реквизитам. Так как в состав УПД входят два документа – первичка и счет-фактура, то и правила заполнения образца передаточного документа в части подписей ответственных сторон можно разделить на два момента:

Если документ должен подписывать один и тот же человек, допустимо ставить подпись в одном из полей, а в других указать лишь фамилию и должность.

УПД при различных операциях

Далее рассмотрим различные образцы заполнения УПД.

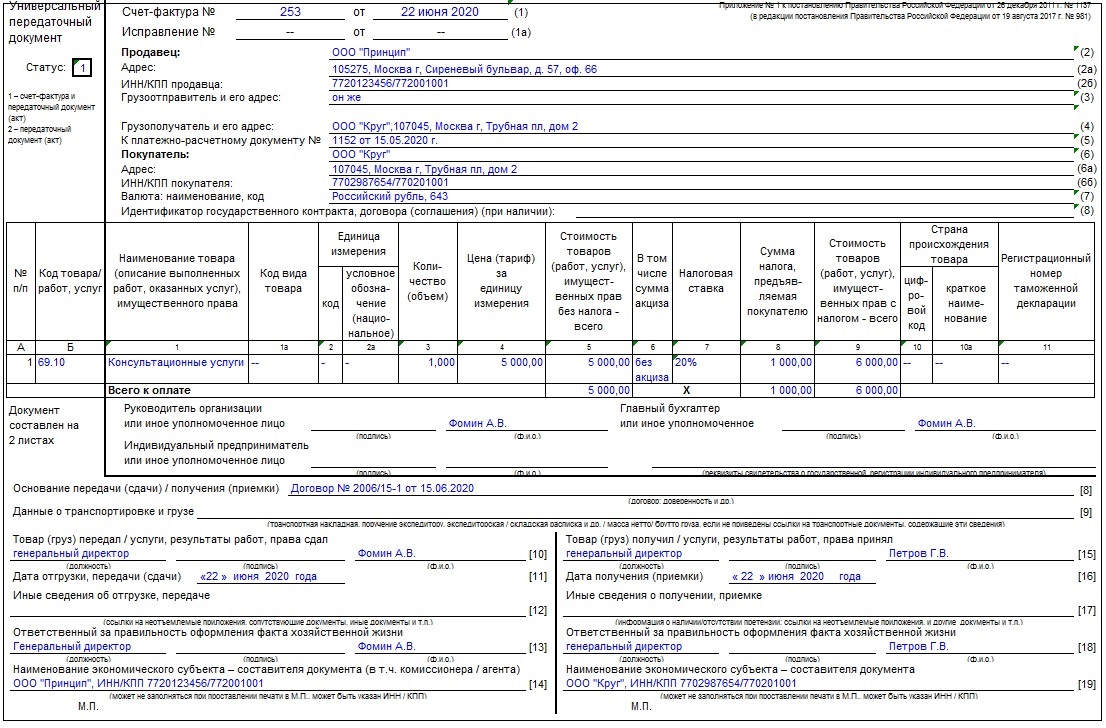

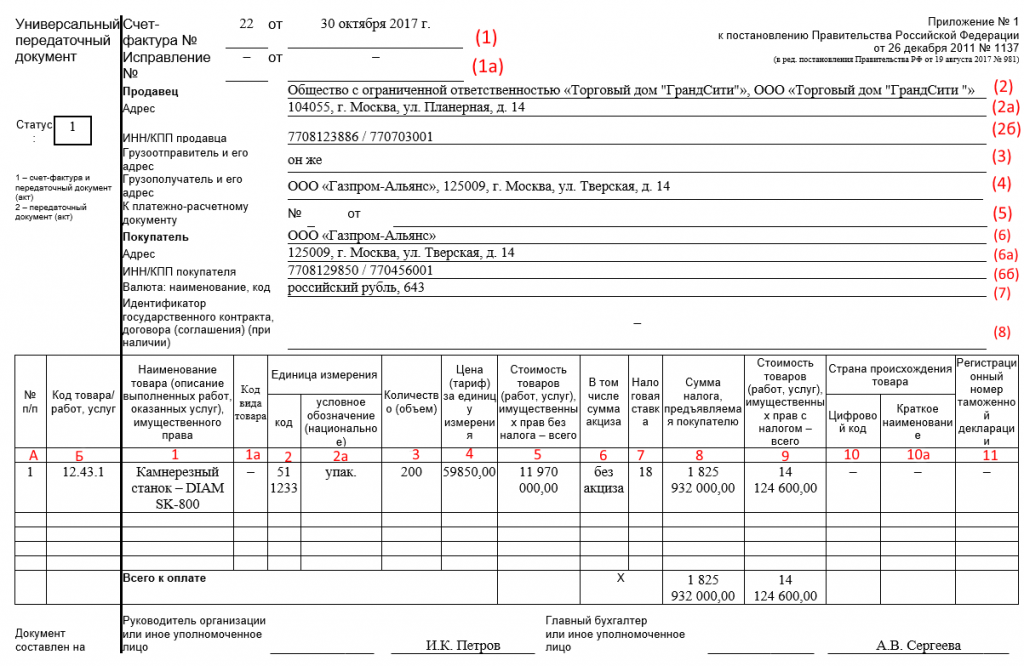

УПД на услуги с НДС

Итак, допустим, что организация оказывает консультационные услуги и находится на общей системе налогообложения. Покажем образец заполнения УПД на услуги.

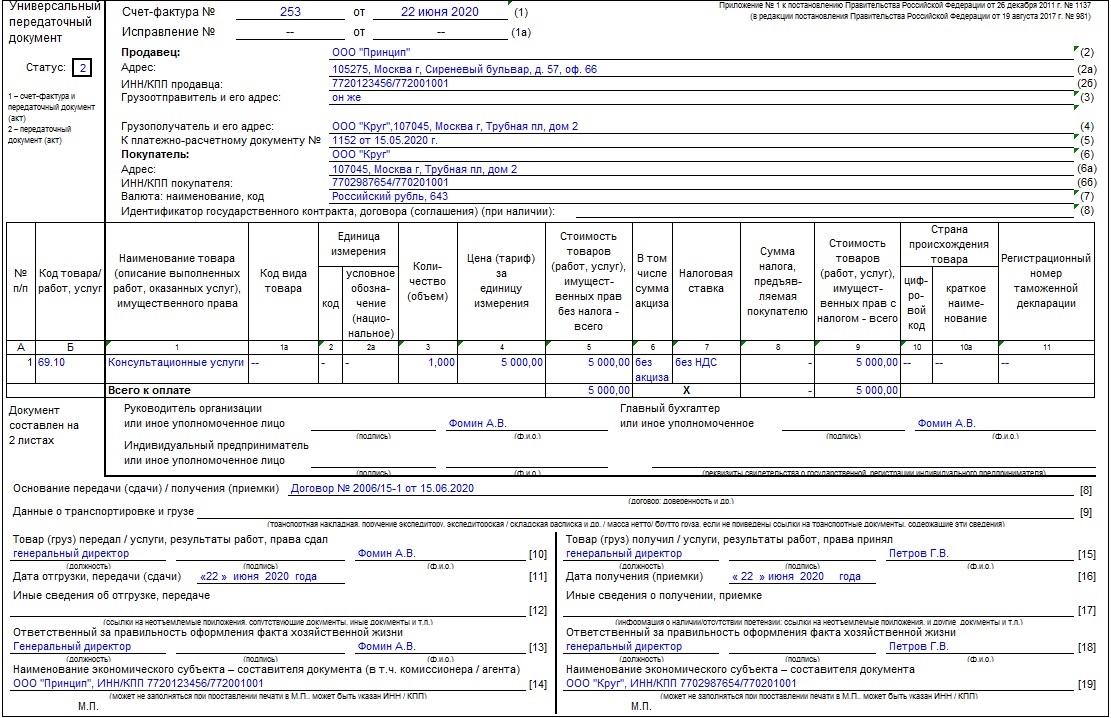

УПД на услуги без НДС

Спецрежимники должны с особым вниманием соблюдать правила заполнения УПД: если неплательщик НДС выставит счет-фактуру с выделенной суммой налога, ему придется уплатить НДС в бюджет и сдать в налоговую декларацию.

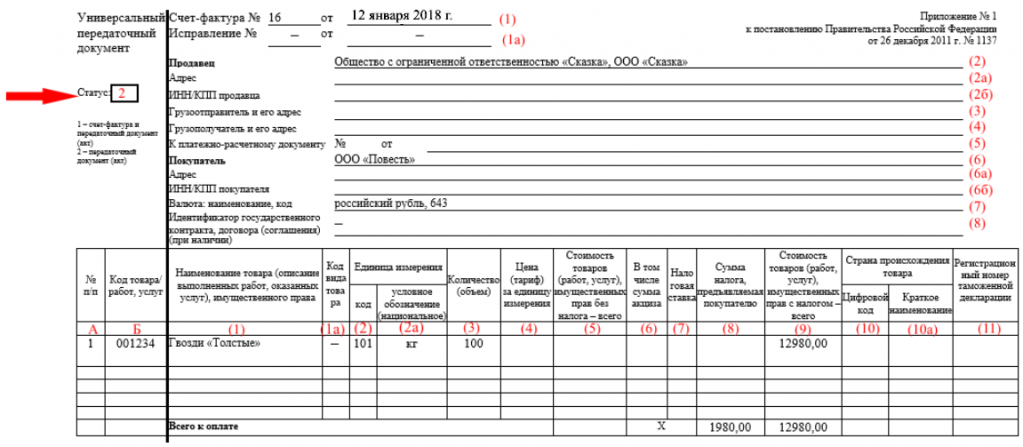

Напоминаем, что спецрежимник при использовании УПД в качестве первички проставляет в статусе УПД – «2».

Вот заполненный образец УПД на услуги без НДС:

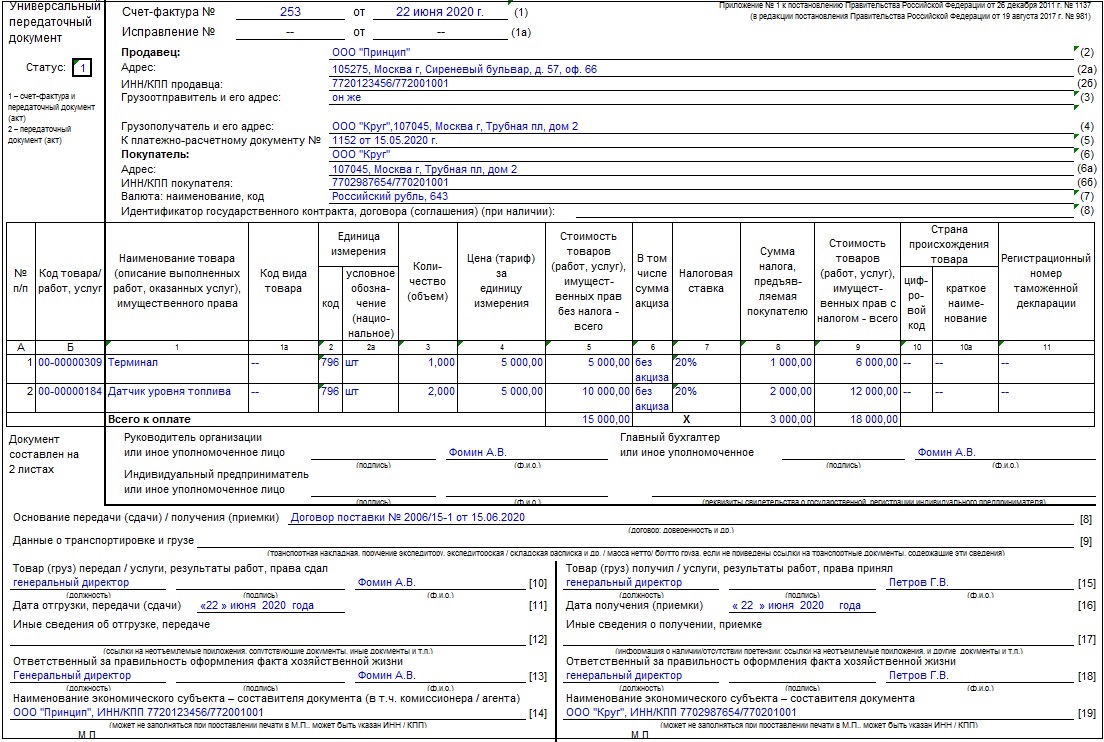

УПД при реализации

Пусть организация реализует товар/продукцию и применяет общую систему налогообложения. Для оформления своих продаж она использует УПД вместо комплекта товарная накладная + счет-фактура.

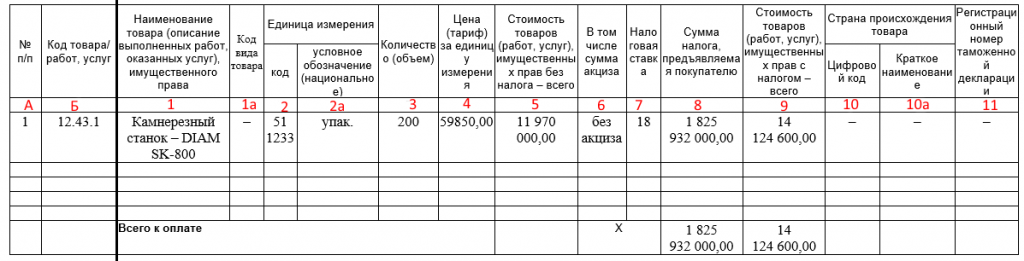

Вот пример заполнения УПД по данным операциям:

Правила заполнения образца УПД на реализацию без НДС аналогичны правилам оформления образца формы УПД на услуги без НДС. Следует проследить за тем, чтобы:

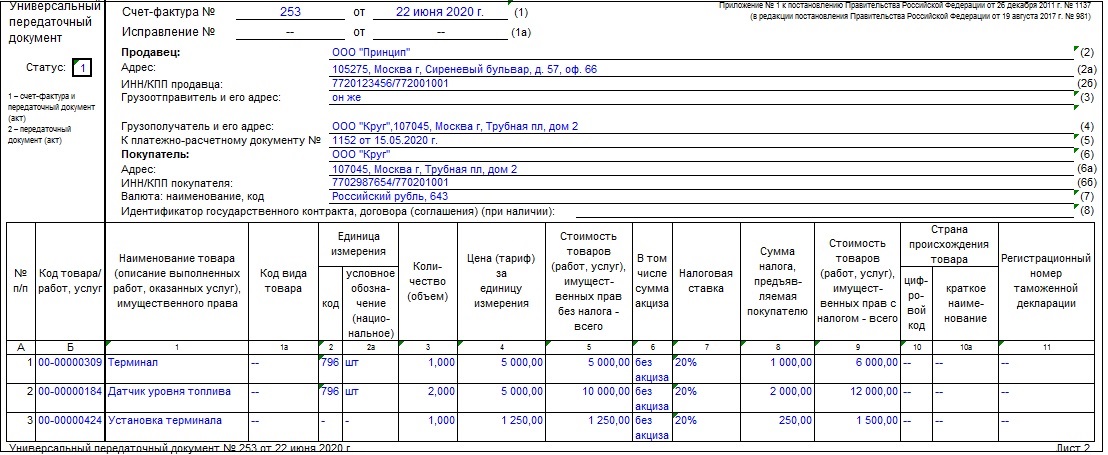

УПД при совмещении реализации товаров и выполнении работ

Теперь рассмотрим правильное оформление образца заполнения УПД, в котором отражены одновременно отгрузка товаров и выполнение работ.

Никаких особых правил в этом случае нет. В строки следует вносить данные обо всех видах произведенных операций. При этом к моменту оплаты отгрузки товаров/продукции работы должны быть уже выполнены (под аванс УПД не выставляют).

При заполнении аналогичного документа спецрежимником надо также следить за статусом документа («2») и за тем, чтобы не был выделен НДС в соответствующих графах.

Подводим итоги

УПД – документ, позволяющий сократить документооборот в организации. Он заменяет собой пакет отгрузочных документов, в который могут быть включены накладные, акты и счета-фактуры к ним.

УПД могут оформлять любые хозсубъекты, в том числе на спецрежимах.

Порядок заполнения для неплательщиков НДС несколько отличается от порядка заполнения теми, кто применяет общий режим налогообложения.

Универсальный передаточный документ: зачем он вам нужен и как его заполнить

Универсальный передаточный документ (УПД) упрощает документооборот, сокращает затраты и экономит время сотрудников. Расскажем, как правильно его заполнить с учетом всех изменений. Бланк для скачивания вы найдете в статье.

Какие документы заменяет УПД

УПД может заменить следующие виды документов:

Таким образом, один УПД может заменить целый комплект документации:

УПД могут применять любые юрлица и ИП. Система налогообложения и форма собственности значения не имеют.

Сервис МойСклад — все, что нужно для учета и торговли. Документы легко заполнить онлайн, напечатать или отправить контрагентам прямо из сервиса.

Бланк УПД

УПД не является документом, обязательным к применению. Унифицированного бланка тоже не существует. Есть рекомендованная форма, которую налоговики разработали на основе счета-фактуры еще в 2013 году (письмо ФНС от 21.10.2013 № ММВ-20-3/96).

Каждое предприятие вправе разработать свою форму УПД: дополнить рекомендованный бланк нужной информацией или убрать ненужную.

Главное, чтобы разработанный документ включал обязательные реквизиты первичного документа (ст. 9 закона от 06.12.2011 № 402-ФЗ), а в случае необходимости — счета-фактуры (ст. 169 НК РФ).

Разработанную форму УПД необходимо утвердить в учетной политике предприятия.

Важно: в некоторых субъектах РФ установлены дополнительные требования к составлению УПД. Так, в Башкирии с 01.12.2020 обязательно должна быть заполнена графа 10б. В ней предписано указывать регион России, где произведен товар. Если реализуется товар иностранного производства — графа не заполняется.

Электронный УПД

Организации и ИП, которые уже перешли на электронный документооборот (ЭДО) по собственной инициативе или обязаны его использовать по закону (реализация маркированных или прослеживаемых товаров), могут применять электронную форму УПД.

Электронный формат документа ФНС утвердила приказом от 08.04.2019 № ММВ-7-15/176@.

Электронные УПД бывают трех видов:

МойСклад позволяет легко и просто обмениваться УПД через систему ЭДО.

Как правильно заполнить УПД

Кратко разберем нюансы заполнения строк и граф УПД.

Поле «Статус документа»

Когда УПД применяют, как первичный документ и счет-фактуру, проставляют статус «1». В этом случае также необходимо заполнить строку 5а (подробности ниже).

Если УПД — это только передаточный документ (накладная, акт), то ставят статус «2». А вместо предписанных реквизитов счета-фактуры в документе можно проставить прочерки.

Вносим дату и номер документа.

Если УПД имеет статус «1», то используем хронологическую нумерацию счетов-фактур.

В документе со статусом «2» используем порядковую нумерацию передаточных документов.

Если в ранее оформленном документе обнаружена ошибка, то в исправленном УПД по строке 1а указывают номер и дату, когда были сделаны исправления. При внесении исправлений нужно ориентироваться на порядок, который установлен для счетов-фактур (постановление Правительства РФ от 26.12.2011 № 1137).

В строки 2-2б — вносим сведения о продавце.

В строки 6-6б — о покупателе.

При отгрузке товаров следует заполнить строки 3 и 4 — сведения о грузоотправителе и грузополучателе. Если УПД оформлен на выполнение работ или оказание услуг — ставим прочерки.

Если была предоплата, то в строку 5 вносим реквизиты платежного поручения. Если УПД составляется только как передаточный документ, эту строку можно не заполнять.

Для документа со статусом «1» заполняем строку 5а, как показано ниже.

Например: если вы составили УПД № 25 от 25.10.2021 из 3 строк, то вам нужно указать реквизиты этого же УПД и строки документа:

В строке 7 указываем код валюты. Для рублевых документов заполняем поле так: «Российский рубль,643».

Строку 8 заполняем только при работе с госконтрактами, которые имеют идентификатор. Во всех остальных случаях ставим прочерк.

Графа А и Б — необязательные реквизиты. Их можно не заполнять. Обычно графу Б заполняют, если нужно указать налоговые льготы, сослаться на применение спецрежима или иные особые условия. Обычно для товара в этой графе проставляют артикул, а для работ и услуг — номер ОКВЭД.

В графе 1а указывают наименование товаров (услуг, работ).

Графу 1б заполняют только для товаров, которые вывозят в ЕАЭС. Код берут из единой Товарной номенклатуры.

В графы 2-2а вносят единицы измерения и их код из Общероссийского классификатора (если их возможно указать).

В графах 3-5 проставляют количество, цену и стоимость товара (работ, услуг).

Графы 6-13 заполняют только для УПД со статусом «1». Подробный порядок можно найти в Постановление Правительства РФ от 26.12.2011 № 1137 (ред. от 02.04.2021):

Далее в УПД проставляют количество заполненных листов и подписи.

Подпись руководителя (ИП) и главбуха обязательны, если документ выполняет функцию счета-фактуры. Если УПД — это только накладная (акт), эти подписи можно не ставить. За руководителя (ИП), главбуха поставить подпись может лицо, уполномоченное на совершение таких действий по доверенности.

Ниже вписывают номер и дату документа—основания (например: договора). И при необходимости сведения о транспортировке груза (например: номер и дата ТТН).

Далее проставляются дата отгрузки (передачи, сдачи) и прочие подписи со стороны продавца :

Дата получения (приемки) и подписи со стороны покупателя :

В последних строках указывают наименование предприятий — участников составления УПД. Это могут не только продавец и покупатель, но и аутсорсинговая компания, которая ведет учет, или агент (комиссионер).

Ставить печать на документе не обязательно. Однако, если на УПД стоит печать хозяйствующего субъекта, то последнюю строку с его наименованием можно не заполнять.

Более 2 млн предприятий уже работают с УПД и другими документами в облачном сервисе МойСклад.

Образец УПД 2021 года

Форма универсального передаточного документа менялась уже несколько раз. Последний — 1 июля 2021 года. После последних изменений в документе появилась графа строка 5а «Документ об отгрузке N п/п», графа «Код вида товара», поле для дополнительной подписи, поменялись названия строки 8 и графы 11.

Бланк, правила и пример заполнения актуальной в 2021 формы УПД — на этой странице. Также мы разберем, что писать в каждом поле документа.

УПД с 1 июля 2021 года: изменение

С 1 июля 2021 года счет-фактура дополнен новой строкой 5а «Документ об отгрузке N п/п». В этой строке надо указать сведения о документе об отгрузке товаров. Плательщики НДС применяют счет-фактуру либо универсальный передаточный документ, но соответствующие изменения в форму УПД не внесены.

Дело в том, что форма УПД является рекомендуемой. В связи с этим ФНС России разъяснила, что если плательщик НДС использует УПД со статусом «1«, то с 1 июля следует дополнить указанную форму строкой 5а счета-фактуры (письмо ФНС России от 17.06.2021 № ЗГ-3-3/4368@).

Бесплатно скачать бланк УПД (в Excel):

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Не знаете, как заполняется форма. Нужен пример заполнения и пояснения, что в каком поле указывать? Все это есть ниже.

Скачайте образец заполнения УПД:

Получите образец бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Электронный УПД

Если в компании используют электронный документооборот, УПД можно отправлять в электронном варианте. В отличие от бумажной версии, он имеет три функциональных значения:

МойСклад позволяет быстро обмениваться данными с системами электронного документооборота. У сервиса есть интеграции с популярными ЭДО: Такском, ЭДО Лайт, 1С Клиент ЭДО и другими. Начните работать прямо сейчас — это бесплатно!

Всем ли нужно в УПД указывать идентификатор государственного контракта в 2021 году?

Идентификатор государственного контракта в счетах-фактурах и УПД нужен, чтобы налоговой было проще контролировать отгрузку товаров (работ, услуг) в счет полученных из федерального бюджета авансовых средств.

Если вы не знаете, что писать в новой строке, то, скорее всего, вам и не понадобится ее заполнять. Строка 8 заполняется только в том случае, если вы работаете с госконтрактом, которому присвоен уникальный идентификатор.

Если у вашего контракта нет такого реквизита, то и в УПД идентификатор госконтракта указывать не нужно: в поле ставится прочерк.

Правила заполнения УПД по новому образцу

Документ по-прежнему может заменять одновременно и накладную, и счет-фактуру, или быть выписан только в качестве накладной или акта. Поэтому важно правильно указать статус УПД:

Упростить заполнение УПД поможет простая инструкция ниже.

УПД со статусом 1

Строка 1

Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б

Сведения о продавце: название, адрес, ИНН и КПП.

Строки 3 и 4

Сведения о грузоотправителе и грузополучателе. Строки заполняются только при продаже товаров. Если счет-фактура выставляется на услуги или работы, ставится прочерк. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же». Если же грузополучатель и покупатель одно и тоже лицо, то укажите наименование и адрес грузополучателя (писать «он же» нельзя).

Строка 5

Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б

Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7

Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8

Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

Табличная часть

А

Номер строки таблицы. Можно не заполнять.

Б

Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2

Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3

Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4

Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5

Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 6

Сумма акциза. Заполняется только при реализации подакцизных товаров. В ином случае пишется «Без акциза».

Графа 7

Ставка НДС. Если компания освобождения по ст.145 НК РФ или в случае выставления счета-фактуры компаниями, не работающими с НДС, пишется «Без НДС».

Графа 8

Сумма НДС в рублях и копейках без округления. В случаях, указанных выше, пишется «Без НДС».

Графа 9

Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

Графы 10, 10а, 11

Наименование страны происхождения и ее код по ОКСН, номер таможенной декларации. Заполняется для импортных товаров. Внимание! С 1 октября 2017 года изменилось название графы 11. Она теперь называется «Регистрационный номер таможенной декларации».

УПД со статусом 2

Не заполняются табличные графы 7 и 8 (ставка и сумма НДС), 10, 10а и 11 (страна и ГТД — они заполняются только для операций, облагаемых НДС).

Можно не заполнять табличные графы 4, 5 и 6, в подразделе со счетом-фактурой строки 2а и 2б, 3, 4, 5, 6а и 6б.

Остальные поля заполняются как описано выше.

Часто задаваемые вопросы

При оформлении УПД чем отличаются статус 1 и 2?

Статусы УПД 1 и 2 определяют назначение документа. УПД со статусом 1 можно использовать и как первичный документ для оформления хозяйственных операций, и как счет-фактуру. УПД со статусом 2 можно использовать только как первичный документ для оформления хозяйственных операций. Тогда счет-фактура составляется отдельно.

Статус при заполнении УПД имеет информационный характер. Фактический статус документа будут определять реквизиты, которые вы укажете: так, если вы присвоили документу статус 2, но при этом указали в нем НДС, то такой документ можно использовать как счет-фактуру для обоснования налогового вычета, несмотря на статус.

Где взять код товара в УПД?

Используйте артикул товара или код по ОКВЭД/ОКУН для работ/услуг, если нужно указать на налоговые льготы или другие особые условия.

Кто подписывает УПД?

Универсальный передаточный документ обязательно должны подписать ответственные лица со стороны продавца и покупателя. Для каждого представителя обеих сторон нужно указывать должность и ФИО.

Подписи в УПД со стороны продавца:

Подписи в УПД со стороны покупателя:

Какие документы заменяет УПД?

УПД можно использовать вместо счета-фактуры, первичного документа или вместо обоих этих документов сразу. Бланк универсален: вы сами решаете, что заменяет УПД в конкретном случае, и исходя из этого заполняете поля.

Заменяет УПД акт выполненных работ или нет?

Заменяет. Любые организации и предприниматели, в том числе и неплательщики НДС, могут использовать вместо акта выполненных работ универсальный передаточный документ.

Обязательно ли использовать универсальный передаточный документ вместо товарной накладной?

Можно, но не обязательно. Вы вправе самостоятельно решить, что для вас будет удобнее: УПД или ТОРГ-12. Последняя с появлением УПД не вышла из употребления и оформляется так же, как и раньше. Но использование универсального передаточного документа вместо товарной накладной или другого первичного документа поможет вам упростить документооборот и уменьшить его объем.

Можно ли выписывать УПД на услуги?

Можно. Вы можете использовать УПД для оформления не только отгрузки товаров, но также и оказания услуг, выполнения работ и передачи имущественных прав. УПД на услуги заполняется по той же инструкции, что и на товары.

УПД на услуги: нужен ли акт?

Если вы оформляете оказание услуг с помощью УПД, отдельный акт составлять не нужно.

Можно ли в УПД указывать услуги и товары одновременно в 2021 году?

Можно. Налоговое законодательство РФ не требует выставлять отдельный счет-фактуру на каждый вид продукции (услуг). В одном счете-фактуре (или, соответственно, в одном УПД) можно отразить одновременно всю отгрузку (товары, работы, услуги) в адрес одного покупателя. В этом случае вы оформляете один УПД — вместо акта выполненных работ и товарной накладной одновременно. При этом важно соблюдать сроки выставления счетов-фактур — 5 календарных дней с момента отгрузки).

Строка 8 в УПД: обязательно заполнять или нет?

Строка 8, обязательная для включения в форму универсального передаточного документа с 1 июля 2017 года, заполняется только в том случае, если у вас есть соответствующие данные. Если их нет, в ней ставится прочерк, но сама строка обязательно должна присутствовать в форме. С 1 октября 2017 в названии строки появилось указание «При наличии»: это и означает, что она обязательна к заполнению только в случае, если у вас есть нужные данные. В противном случае ставится прочерк.

С какого года ввели УПД? С какого числа действует УПД?

Универсальный передаточный документ ввели в 2013 году. Но с 1 октября 2017 действует новый образец УПД, поэтому документы, датированные более ранним числом, недействительны.

Кстати, изменения в УПД с 1 октября 2017 не вызвали затруднений у пользователей МоегоСклада, потому что в нашем сервисе документы формируются автоматически. Мы вовремя обновляем формы документов, так что нашим пользователям не нужно искать в интернете бланки или добавлять поля на свой страх и риск вручную.

Скачайте УПД бесплатно!

После регистрации в сервисе МойСклад вы бесплатно получите:

Уплата НДС налоговым агентом в 2021 году

Под налоговым агентом по НДС понимают лицо, которое обязано исчислить и уплатить налог в бюджет. Когда российские компании и предприниматели выступают в качестве налоговых агентов, как им правильно рассчитать и уплатить НДС, расскажем в статье.

Срок уплаты НДС налоговым агентом

Срок уплаты НДС налоговым агентом зависит от основания признания компании или индивидуального предпринимателя таковым. Если они (ст. 161 НК РФ):

то должны уплачивать НДС равными долями в течение трех месяцев, следующих за истекшим кварталом. Срок уплаты — не позднее 25-го числа каждого месяца (ст. 163, пп. 1, 3 ст. 174 НК РФ).

Так, за I квартал 2021 года налог нужно заплатить не позднее 26.04.2021 (25.04.2021 приходится на воскресенье), 25.05.2021, 25.06.2021.

За нарушение сроков уплаты налоговая может начислить пени по ст. 75 НК РФ в размере:

Компания или предприниматель также признаются налоговыми агентами при покупке работ и услуг у иностранных лиц, которые не состоят на налоговом учете в РФ. В этом случае уплатить НДС нужно одновременно с перечислением подрядчику денежных средств (п. 4 ст. 174 НК РФ). То есть в банк нужно представить два платежных поручения: одно — на перечисление денег иностранцу, другое — на перечисление в бюджет суммы удержанного НДС. В противном случае банк не примет платежку на выплату денежных средств иностранной компании или ИП (письмо Минфина РФ от 10.10.2019 № 03-07-08/77819).

Порядок уплаты НДС налоговым агентом

Разберем порядок уплаты НДС налоговым агентом на примере аренды государственного и муниципального имущества. Арендатор признается налоговым агентом, если (п. 3 ст. 161 НК РФ):

Налоговыми агентами будут и те организации и ИП, которые применяют спецрежимы в виде ЕСХН, УСН, ПСН (п. 4 ст. 346.1, п. 5 ст. 346.11, п. 11 ст. 346.43 НК РФ, письмо Минфина РФ от 24.09.2015 № 03-07-11/54577).

Налоговую базу следует определять как сумму арендной платы с учетом НДС отдельно по каждому объекту (п. 3 ст. 161 НК РФ).

Момент возникновения налоговой базы — это дата перечисления полностью или частично арендной платы (письмо Минфина РФ от 23.06.2016 № 03-07-11/36500).

Для расчета НДС налоговую базу нужно умножить на налоговую ставку. В зависимости от того, указана ли в договоре плата с учетом НДС или без него, налог следует рассчитать так:

Арендную плату следует перечислить в размере, который предусмотрен договором, не удерживая из нее НДС. Уплатить налог в бюджет нужно за счет своих средств.

В договоре установлено, что сумма арендной платы составляет 500 тыс. рублей без НДС. Налоговая база будет равна 500 тыс. 500 тыс. х 20 процентов = 600 тыс., а НДС — 100 тыс. рублей (600 тыс. х 20/120). Арендодателю следует перечислить арендную плату по договору 500 тыс. рублей и уплатить в бюджет НДС 100 тыс. рублей.

Компания должна заплатить удержанный НДС по месту своего нахождения в общий срок — не позднее 25-го числа каждого из трех месяцев, следующих за кварталом, в котором был удержан налог.

Уплаченные суммы НДС можно принять к вычету в том квартале, в котором был уплачен налог. Для вычета нужно соблюсти следующие условия (п. 3 ст. 171, ст. 172 НК РФ, письмо Минфина РФ от 26.01.2015 № 03-07-11/2136):

Платежное поручение для уплаты НДС налоговым агентом

Налоговый агент заполняет платежное поручение по НДС по общим правилам (приложения № 1, 2, 5 к Приказу Минфина РФ от 12.11.2013 № 107н, далее — приказ № 107н). Форму документа можно найти в приложении 2 к Положению Банка России от 19.06.2012 № 383-П.

В поле 101 следует указать код статуса плательщика (приложение № 5 к приказу № 107н): 02 — налоговый агент.

В реквизитах плательщика нужно прописать (п. 4 приложения № 1 к приказу № 107н, приложение 1 к Положению Банка России от 19.06.2012 № 383-П):

Реквизиты получателя и его банка для уплаты НДС заполняют следующим образом (п. 11 приложения № 1 к приказу № 107н, приложение 1 к Положению Банка России от 19.06.2012 № 383-П, письмо ФНС РФ от 08.10.2020 № КЧ-4-8/16504):

В поле 21 «Очередность платежа» следует проставить «5» — уплата текущих платежей (п. 2 ст. 855 ГК РФ, приложение 1 к Положению Банка России от 19.06.2012 № 383-П, письмо Минфина РФ от 17.05.2016 № 03-02-07/2/28207).

В поле 22, где указывается УИН, нужно проставить ноль («0»), так как при перечислении налогов юрлицами и ИП УИН не формируется (п. 12 приложения № 2 к приказу № 107н).

В поле 24 «Назначение платежа» следует пояснить, что компания или ИП перечисляет НДС как налоговый агент, например: «1/3 НДС, удержанного налоговым агентом со стоимости аренды муниципального имущества за I квартал 2021 г.» (приложение 1 к Положению Банка России от 19.06.2012 № 383-П).

В поле 104 нужно указать КБК.

В поле 105 — прописать код ОКТМО по месту нахождения организации или по месту жительства ИП. Он должен быть таким же, как и в декларации по НДС.

В поле 106 — указать код основания платежа из п. 7 приложения № 2 к приказу № 107н, например «ТП» — по платежам текущего года.

В поле 107 — прописать код квартала, за который уплачивается НДС:

В 3-м и 6-м знаках нужно проставить разделительные точки. Например: «КВ.01.2021» при уплате НДС за I квартал 2021 года.

При перечислении НДС в бюджет одновременно с оплатой иностранному лицу работ или услуг (п. 4 ст. 174 НК РФ), в поле 107 вместо кода налогового периода нужно указать конкретный срок уплаты налога, потому что у таких платежей нет периодичности.

В поле 108 нужно указать номер документа — основания платежа. Если это текущий платеж по налоговой декларации (в поле 106 стоит «ТП»), то нужно проставить ноль («0»). При погашении недоимки по требованию инспекции нужно проставить номер требования. При этом знак номера «№» не проставляется.

В поле 109 следует указать дату документа, являющегося основанием платежа. Если это текущий платеж по налоговой декларации, то ставят дату подписания декларации.

При перечислении НДС в бюджет одновременно с оплатой иностранному лицу работ или услуг в поле 109 нужно поставить ноль «0», так как нет документа — основания платежа (п. 4 приложения № 2 к приказу № 107н).

Поле 110 не заполняется (приложение 1 к Положению Банка России от 19.06.2012 № 383-П).

Реквизиты для уплаты НДС налоговым агентом в 2021 году

Федеральное казначейство переходит на новую систему счетов. С 01.01.2021 по 30.04.2021 действует переходный период, в течение которого функционируют одновременно два счета: банковские счета, которые в дальнейшем будут закрыты, и казначейские счета. С 01.05.2021 нужно будет использовать только новые реквизиты:

Реквизиты для уплаты НДС можно найти на сайте регионального УФНС.

КБК для уплаты НДС налоговым агентом

Для уплаты НДС налоговым агентом используют обычные КБК:

Уплата НДС налоговым агентом за нерезидента

Компании и ИП признаются налоговым агентом, если:

При этом должны быть соблюдены следующие условия (пп. 1, 2, 5 ст. 161 НК РФ):

При покупке товаров у иностранцев НДС определяется как стоимость товаров с учетом НДС, умноженная на 20/120 (10/110, если применяется ставка 10 процентов). Если российская организация оплачивает также другие расходы, связанные с покупкой, например, стоимость проезда и проживания специалистов, которые будут осуществлять монтаж и наладку оборудования, такие траты нужно включить в стоимость товара для исчисления НДС (письмо Минфина РФ от 13.05.2020 № 03-07-08/38578).

Если в договоре не предусмотрена сумма налога, подлежащая уплате в бюджет, налоговую базу нужно определить самостоятельно, увеличив стоимость товаров на размер НДС (письмо Минфина РФ от 16.11.2020 № 03-07-08/99626). Полученный результат следует умножить на расчетную ставку 20/120 или 10/110.

По договору стоимость приобретаемых у иностранной компании товаров составляет 50 тыс. рублей, сумма НДС не указана. Реализация облагается НДС по ставке 20 процентов. Сумма налога, уплачиваемая агентом, составит (50 тыс. 50 тыс. х 20 процентов) * 20/120 = 10 тыс. рублей.

Налог следует рассчитывать отдельно по каждой покупке при оплате иностранному лицу стоимости товаров или при внесении предоплаты (пп. 1, 2 ст. 161 НК РФ). При проведении расчетов в иностранной валюте стоимость продукции нужно пересчитать в рубли по курсу Банка России на дату перечисления денежных средств (п. 3 ст. 153 НК РФ).

При покупке у нерезидентов товаров НДС уплачивают в общем порядке. При покупке работ и услуг — одновременно с перечислением денежных средств продавцу.

При осуществлении продаж в качестве посредника сумма НДС, которую нужно уплатить за иностранца, равна стоимости продукции без НДС умноженной на ставку 20 или 10 процентов. Налог нужно исчислять в общем порядке — на дату отгрузки либо на дату получения предоплаты и затем на дату отгрузки (п. 5 ст. 161, пп. 1, 14, 15 ст. 167 НК РФ).

При поступлении аванса в счет будущей поставки НДС рассчитывают путем умножения суммы аванса на 20/120 или 10/110 (п. 4 ст. 164 НК РФ). При расчете НДС в момент отгрузки в счет аванса сумму НДС с аванса следует принять к вычету. Исчисленный налог нужно уплатить по месту своего нахождения в общем порядке.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь