уменьшение авансовых платежей по налогу на прибыль на убытки прошлых лет

Как на ОСНО правильно списывать убытки прошлых лет

Один из способов уменьшить налог на прибыль — списать убытки прошлых лет. Всё было бы замечательно, но есть много подводных камней: списать можно не любой убыток, а сумма, которую можно учесть, ограничена. Разбираем все нюансы на конкретных примерах.

Как переносить убытки: базовые правила

Если компания по итогам прошлых периодов получила убыток, в будущем она может уменьшить на эти суммы налоговую базу отчетных периодов (ст. 283 НК РФ).

Суммы убытка в налоговом и бухгалтерском учете чаще всего не совпадают из-за того, что финансовый результат формируется по-разному. Есть ряд расходов, которые отражаются в бухгалтерском учете полностью, а в налоговом — в пределах лимитов. Например, при расчете налога на прибыль установлены ограничения для расходов на рекламу, компенсации сотрудникам за использование личного автотранспорта, представительских расходов, убытков от уступки права требования (п. 2 ст. 264 НК РФ, п. 4 ст. 264 НК РФ). А в бухгалтерском учете понесенные затраты отражаются полностью.

Чтобы покрыть потери, в бухучете используют резервные и добавочные фонды или нераспределенную прибыль прошлых лет. В налоговом учете убыток от деятельности переносят на будущее, уменьшая за счет него налогооблагаемую базу следующих периодов.

Списать убыток можно будет в налоговом (отчетном) периоде, когда компания получила прибыль.

Переносить убыток прошлых лет на будущие периоды — право, а не обязанность. Чтобы воспользоваться этим правом, нужно на общем собрании учредителей или акционеров решить, включаете ли вы ранее полученные убытки в расчет налога текущего года. Это решение учредителей будет основанием для проводок в бухгалтерском учете. Если учредитель один, он выносит решение единолично.

Но есть и еще ряд правил.

Какую сумму убытка можно списать

Если расходы компании превышают доходы, возникает убыток (п. 8 ст. 274 НК РФ). В периоде, когда компания получила прибыль, убыток можно вычесть из налогооблагаемой базы. Но есть несколько ограничений:

Пример расчета суммы убытка, который можно списать

В отчетности по итогам 2012 года компания отразила убыток 78 000 рублей, по итогам 2014 года — 8 000 рублей. При расчете налога за 2012-2020 годы компания полученные убытки не учитывала. В 2021 году компания получила прибыль 165 000 рублей.

Рассчитаем максимальную сумму убытка, которую может списать организация по итогам 2021 года (с учетом ограничения 50 %).

165 000 × 50 % = 82 500 рублей.

Налоговая база по налогу на прибыль в 2021 году с учетом перенесенного убытка составит 82 500 рублей.

Таким образом, в 2021 году организация учла убытки прошлых периодов в следующем размере:

Остаток убытка за 2014 года в сумме 3 500 рублей (8 000 — 4 500 = 3 500 рублей) организация может перенести на 2022 год, если получит прибыль.

Когда убытки учесть нельзя

Нельзя учесть убытки, которые были получены при использовании других налоговых режимов. Уменьшить налогооблагаемую базу по прибыли могут только убытки, рассчитанные по правилам главы 25 НК РФ (п. 1 ст. 283 НК РФ).

Если компания на УСН в 2020 году получила убыток, а в 2021 году перешла на ОСНО и по итогам года зафиксирована прибыль, она не может списать убытки 2020 года (письмо Минфина РФ от 25.09.2009 № 03-03-06/1/617).

Нельзя учесть убытки от продажи акций, облигаций, инвестиционных паев или долей в уставном капитале компании (п. 1 ст. 283 НК РФ, письмо Минфина России от 24.11.2017 № 03-03-06/2/77738).

Нельзя учесть убыток от участия в инвестиционном товариществе, если он был получен в год присоединения налогоплательщика к другим участникам инвестиционного договора (п. 1 ст. 283 НК РФ).

Нельзя учесть убыток, если компания использует ставку налога на прибыль 0 % и при этом является медицинской или образовательной организацией, сельхозпроизводителем или рыболовецким хозяйством, региональным оператором по обращению с твердыми бытовыми отходами, занимается социальным обслуживанием граждан (письмо Минфина России от 26.06.2012 № 03-03-06/1/320).

Как подтвердить свое право на перенос убытков

Списать убытки прошлых лет за счет текущей прибыли можно только в том случае, если сохранились все первичные бухгалтерские документы, которые подтверждают факт и размер полученного убытка (п. 4 ст. 283 НК РФ, ст. 313 НК РФ, письмо Минфина РФ от 03.04.2007 № 03-03-06/1/206).

Пока убыток не перенесен полностью, необходимо хранить всю «первичку». Если нет первичных документов, учитывать расходы прошлых лет в налогооблагаемой базе нельзя, даже если они отражены в актах выездных налоговых проверок (п. 1 ст. 252 НК РФ, п. 49 ст. 270 НК РФ).

Период, в течение которого разрешено уменьшать налоговую базу на суммы ранее полученных убытков, значительно больше сроков хранения бухгалтерских документов. Зная это, инспекторы ФНС нередко запрашивают подтверждающие документы в рамках камеральных проверок деклараций на прибыль, где налоговая база уменьшена за счет убытков прошлых лет.

Как отразить убытки прошлых лет в декларации

Уменьшать налоговую базу по прибыли на ранее полученные убытки можно не только при расчете налога за год, но и при определении авансовых платежей.

Для этого в декларации предусмотрено приложение № 4 к листу 02. Его нужно заполнять только в декларациях за год и за I квартал. Далее убыток, который уменьшает прибыль текущего периода, переносят в строку 110 листа 02. Аналогично показывают прошлый убыток в декларациях за 6 и 9 месяцев.

Например, по итогам 2018 года получен убыток 700 000 рублей. В 2021 году зафиксирована прибыль 1 200 000 рублей. Убыток 2018 года превышает 50 % налогооблагаемой базы 2021 года. Поэтому списать можно только 600 000 рублей. Остаток убытка 100 000 рублей остается не учтенным.

В приложении № 4 к листу 02 декларации делаем следующие записи:

Вот как это выглядит в самой декларации:

Как учесть убытки прошлых лет, которые выявлены в текущем периоде

Иногда убытки (расходы) прошлых лет выявляют в текущем периоде. Такое может случиться, если документы, которые подтверждают расходы, «дошли» до бухгалтерии уже после окончания налогового периода. Или другая распространенная ситуация: в прошлом году компания поставила покупателям некачественный товар, и деньги пришлось вернуть (письмо Минфина РФ от 25.07.2016 № 03-03-06/1/43372).

При расчете текущего налога на прибыль такие суммы можно включить в состав внереализационных расходов (пп. 1 п. 2 ст. 265 НК РФ, абз. 3 п. 1 ст. 54 НК РФ). Но сделать это можно только в течение трех лет. Минфин и ФНС считают, что учет таких расходов (убытков) тесно связан с положениями о возврате и зачете переплаты по налогам, а значит, не может превышать 3 года.

Например, в III квартале 2021 года компания перечислила покупателю 10 000 рублей за некачественные двери, поставленные во II квартале 2020 года. Если в 2021 году не было иных внереализационных расходов, а по итогам года получена прибыль, то в декларации по налогу на прибыль нужно будет записать:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

УСН: как перенести убыток прошлых лет на будущее

Если по итогам года ваши расходы оказались больше доходов, то полученный убыток вы сможете учесть, когда будете считать налог в следующем году. Этим правом могут воспользоваться упрощенцы, которые платят налог с разницы между доходами и расходами. Расскажем, как учесть убытки, отразить их в КУДиР и декларации.

Условия для переноса убытка на будущее

На упрощёнке убытком считается ситуация, при которой расходы по ст. 346.16 НК РФ превысили доходы по ст. 346.15 НК РФ. Правила переноса убытков прошлых лет на будущее установлены п. 7 ст. 346.18 НК РФ. В статье перечислено три обязательных условия:

Если все условия выполнены, вы можете учесть убыток прошлых лет в расходах текущего налогового периода. Речь тут только о расчете единого налога за весь год. Авансовые платежи уменьшать на убытки прошлых лет нельзя.

Убытка можно вовсе избежать, если грамотно перенести расходы на следующий год. Подробнее об этом мы рассказывали в статье «Как перенести расходы на УСН, чтобы не показывать убыток в декларации».

Правила переноса

Чтобы перенести убытки, вам понадобятся документы, которые подтверждают размер убытка и сумму, на которую были уменьшены налоговые базы. Это акты, накладные и другая первичка, декларации по УСН, КУДиР. Хранить их следует в течение всего срока, в который можно воспользоваться правом на перенос, — 10 лет.

Вы можете списать сразу все убытки прошлых лет или их часть. Но рекомендуем не доводить до ситуации, когда придётся платить минимальный налог. Лучше сделать так, чтобы стандартный налог к уплате всё же был больше минимального. На такой случай часть убытка разрешено перенести на следующие девять лет. Важно, что делать это надо последовательно — начинать с самого раннего убытка и заканчивать самым поздним.

Право на перенос убытка не пропадёт, если компания пройдёт реорганизацию. В этом случае уменьшить налоговую базу на сумму убытков сможет компания-правопреемник, но только если она сама работает на УСН 15 %.

Минимальный налог тоже увеличивает расходы

Даже если упрощенцы получают совсем маленький доход или убыток, они обязаны платить минимальный налог — 1 % с суммы годового налогооблагаемого дохода.

Минимальный налог в расходы включать нельзя. Но НК РФ разрешает учесть в расходах следующего года разницу между минимальным налогом и суммой налога, которую вы должны были заплатить по общим правилам.

Пример. Годовой доход ИП составил 5 000 000 рублей, расход — 5 010 000 рублей. Налог, рассчитанный по ставке 15 % равен нулю, так как за год получен убыток — (5 000 000 — 5 010 000). Минимальный налог равен 50 000 рублей (5 000 000 × 1 %). Эти 50 000 рублей предприниматель сможет учесть в расходах следующего года. Так сделать разрешено, даже если из-за такого переноса получится убыток по итогам года.

Если вы не учли разницу между реальным и минимальным налогом в следующем году, то сможете сделать это позже, в том числе за несколько лет сразу. Так, в 2020 году вы сможете добавить к расходам разницу даже за 2009 год. Однако для убытков, которые образовались в том числе из-за разницы между минимальным и стандартным налогом, есть ограничение: их можно списывать в течение следующих 10 лет, начиная с самых ранних.

Обратите внимание: если вы смените режим налогообложения или перейдёте на УСН «доходы», то уже никак не сможете учесть минимальный налог.

Как учесть убыток и отразить его в отчётности

Разницу между минимальным налогом и величиной стандартного налога можно учесть в расходах соответствующего налогового периода, в том числе прибавить её к учитываемому убытку прошлых лет.

Разобраться со всеми правилами проще на примере. Разберём порядок учёта убытка прошлых лет у ООО «Марципан», а также покажем, как заполнить КУДиР и отразить убыток в декларации.

Учитываем убыток прошлых лет

2018 год. ООО «Марципан» в 2018 году заработало 46 000 000 рублей и потратило 50 000 000 рублей.

Налоговая база — убыток 4 000 000 рублей (46 000 000 — 50 000 000).

Минимальный налог — 460 000 рублей (46 млн × 1 %).

2019 год. Доходы составили 48 400 000 рублей, расходы — 48 000 000 рублей. Директор решил уменьшить налоговую базу за 2019 год дополнительно на сумму минимального налога за 2018 год — на 460 000 рублей.

Налоговая база — убыток 60 000 рублей (48 400 000 — 48 000 000 — 460 000).

Минимальный налог — 484 000 рублей (48,4 млн × 1%).

2020 год. «Марципан» заработал 60 000 000 рублей и потратил 50 000 000 рублей. Налоговую базу уменьшили на сумму минимального налога за 2019 год — на 484 000 рублей. Дополнительно «Марципан» может уменьшить базу на сумму непогашенного убытка прошлых лет 4 060 000 рублей.

Налоговая база за вычетом минимального налога за 2019 год — 9 516 000 рублей (60 000 000 — 50 000 000 — 484 000).

Налоговая база — прибыль 5 456 000 рублей (9 516 000 — 4 060 000).

Минимальный налог — 600 000 рублей (60 000 000 × 1 %).

Единый налог к уплате за 2020 год — 818 400 рублей (5 456 000 × 15 %). Платим именно стандартный налог, так как он оказался больше минимального.

Отражаем убыток в КУДиР

Для этого используем раздел III книги учёта. В нём вы сможете рассчитать убыток, на который имеете право снизить налоговую базу отчётного года. Правила заполнения даны в разделе IV Приложения № 2 к приказу Минфина от 22.10.2012 № 135н:

ООО «Марципан» заполнит раздел III кудир за 2020 год следующим образом:

Показываем убыток в декларации

В разделе 2.2 декларации по УСН покажите сумму доходов (строка 213) и сумму расходов (строка 223). В сумму расходов включите разницу между уплаченным минимальным налогом и стандартным налогом за прошлый год — она будет совпадать с минимальным налогом, если получен убыток и сумма налога к уплате равна нулю.

Дальше есть два варианта. Выбор зависит от того, превысили ли доходы отчётного года расходы.

Вариант 1 — доходы больше расходов. Покажите сумму убытков прошлых лет в строке 230 (эту цифру мы указывали в строке 130 раздела III КУДиР). Обратите внимание на обязательное контрольное соотношение: налоговая база за налоговый период (строка 243) = строка 213 — строка 223 — строка 230, и при этом строго больше нуля.

Вариант 2 — расходы больше доходов. В этом случае у вас нет ресурсов для покрытия убытка прошлых лет, поэтому показывать их в декларации не надо. Просто отразите убыток текущего периода в строке 253.

ООО «Марципан» заполнит раздел 2.2 декларации так:

| Строка декларации | Показатель | Сумма |

|---|---|---|

| Строка 213 | Сумма доходов за налоговый период | 60 000 000 |

| Строка 223 | Сумма расходов за налоговый период | 50 484 000 |

| Строка 230 | Сумма убытка, полученного в предыдущих налоговых периодах, уменьшающая налоговую базу | 4 060 000 |

| Строка 243 | Налоговая база для исчисления налога за налоговый период | 5 456 000 |

| Строка 263 | Ставка налога (%) | 15.0 |

| Строка 273 | Сумма исчисленного налога за налоговый период | 818 400 |

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Решили списать убытки прошлых лет? – учтите 4 важных правила

Какой финансовый результат показывала ваша компания в предыдущие годы? Были убытки – их можно списать. Чтобы избежать претензий налоговых инспекторов, списывать убытки прошлых лет надо по правилам Налогового кодекса. Разберем порядок переноса убытков на будущее.

Правило 1. На перенос убытков на будущее – 10 лет

Организация вправе уменьшать налоговую базу на сумму полученного убытка только в течение десяти лет после убыточного года. Например, убыток по итогам 2015 года можно учитывать вплоть до 2025 года.

С 1 января 2017 года исключается положение о 10-летнем сроке переноса убытка. Теперь в периоды с 1 января 2017 года по 31 декабря 2020 года налоговая база (за исключением некоторых случаев) не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов.

А что если за десять лет после убыточного года компания так и не получила достаточной прибыли, чтобы покрыть убыток? Тогда убыток останется непогашенным. Остаток убытка по итогам 2015 года списывать в 2026 году будет рискованно.

Обратите внимание: чтобы начать переносить убытки прошлых лет, не обязательно ждать окончания текущего налогового периода. Ваша компания вправе перенести часть полученного в прошлых налоговых периодах убытка уже на первый отчетный период (квартал) этого налогового периода, если по его итогам получена прибыль (п. 1 ст. 283 НК РФ).

Правило 2. Убытки прошлых лет переносят в пределах налоговой базы по прибыли

Что это означает? Допустим, сумма убытка, который вы хотите списать, составляет 12 000 рублей. Налогооблагаемая база текущего налогового периода — 10 000 рублей – нельзя «уйти в минус» и списать убытков больше этой суммы.

Правило 3. Порядок переноса убытков на будущее – «по очереди»

Если убытки получены более чем в одном налоговом периоде — переносите их на будущее в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ). То есть, сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние убытки. Разберем на примере, как в текущем году правильно учесть убытки прошлых лет и меньше заплатить налог на прибыль.

Пример: убытки получены в течение двух лет подряд:

В последующих годах компания получила прибыль. База по налогу на прибыль составила:

Совокупная сумма убытка, которую можно перенести на 2012 год, не должна превышать налоговую базу за этот год. Следовательно, на 2012 год организация сможет перенести лишь часть убытка 2010 года — 10 000 руб. Налоговая база по налогу на прибыль по итогам 2012 года составит ноль.

Правило 4. Документы, подтверждающие убытки: виды, сроки хранения

Списать убытки можно при наличии первичных документов, подтверждающих полученный финансовый результат. Какие это документы? Вопрос неслучайный, поскольку в Налоговом кодексе этот момент не уточняется.

Убытки подтвердит первичная документация компании: накладные, ведомости, счета, карточки, по которым организация вела свой учет. Подразумеваются не документы учета: оборотно-сальдовые ведомости, карточки учета, налоговые регистры, а именно первичная документация.

Храните подтверждающие убыток документы до тех пор, пока не спишете его полностью. Хранить подтверждающие документы придется все время, пока списываете убыток в уменьшение налоговой базы. Иначе споров с налоговой инспекцией не избежать. После того, как сумма убытка будет погашена полностью, подтверждающие его формирование документы следует хранить еще четыре года (письмо Минфина России от 25.05.2012 № 03-03-06/1/278).

Далее разберем еще несколько важных вопросов по отражению убытков прошлых лет.

Как отразить убытки прошлых лет в декларации по налогу на прибыль?

Для подтверждения данных налогового учета организации должны составлять Расчет налоговой базы за отчетные и налоговый периоды нарастающим итогом с начала года (абз. 1 ст. 315 НК РФ).

Отразите в следующих строках декларации по налогу на прибыль:

Важно: сумму, которая указана в строке 010, надо разбить (расшифровать) по строкам 040 — 130 в зависимости от года образования соответствующей части убытка. Показатель строки 140 равен значению строки 100 листа 02 налоговой декларации.

Проверьте: сумма убытка, которая принимается в уменьшение налоговой базы текущего налогового периода, отражается по строке 150 и не может быть больше показателя, который отражен по строке 140. Показатель строки 150 переносится в строку 110 листа 02 декларации.

Научитесь без ошибок вести учет доходов, отражать расходы и определять налоговую базу по налогу на прибыль, рассчитывать и уплачивать авансовые платежи и налог, сдавать отчетность, создавать идеальную учётную политику на онлайн-курсе в Контур.Школе «Налог на прибыль для бухгалтеров»

Налог на прибыль: перенос убытков прошлых лет при ПБУ 18/02

Убытки, полученные по результатам налогового периода, можно списать на уменьшение налогооблагаемой базы в последующие годы. Однако автоматически перенести в 1С их сегодня не получится: такой механизм пока не реализован.

Из статьи вы узнаете, как отразить в 1С убытки, чтобы они корректно уменьшали «прибыльную» базу в будущем и автоматически попадали в декларацию (рассмотрим вариант, если организация применяет ПБУ 18/02).

Законодательство: порядок переноса убытков прошлых лет

НК РФ разрешает уменьшать базу по прибыли на сумму убытков, полученных в прошлых налоговых периодах.

Получите понятные самоучители 2021 по 1С бесплатно:

Перенос убытков на будущее возможен, как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периодов (Письма Минфина РФ от 03.08.2012 N 03-03-06/1/382, от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 по 31.12.2021 базу по налогу на прибыль за текущий отчетный (налоговый) период нельзя уменьшать на убытки прошлых лет более, чем на 50% (п. 2.1 ст. 283 НК РФ).

Нижеперечисленные налогоплательщики, имеющие особый статус и применяющие в соответствии с НК РФ особые налоговые ставки, могут списать убыток без учета указанного ограничения, т. е. в полном объеме:

Временного ограничения на перенос нет: он производится до полного списания убытка, полученного за все предыдущие годы. Если убытки получены более, чем в одном налоговом периоде, перенос осуществляется в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ).

Все время, пока идет перенос, необходимо хранить первичные документы, подтверждающие возникновение убытка (п. 4 ст. 283 НК РФ). По окончании переноса сохраняйте их еще 5 лет (пп. 8 п. 1 ст. 23 НК РФ). Подробнее в Увеличен срок хранения налоговых документов.

Пошаговая инструкция

По результатам 2020 года Организация в налоговом учете получила убыток 520 000 руб. Она решила, что этот убыток будет уменьшать налоговую прибыль последующих лет.

В 1 квартале 2021 года в НУ получена прибыль 800 000 руб.

Организация применяет ПБУ 18/02. В 1С учет отложенного налога ведется балансовым методом.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отчетный налоговый период | |||||||

| Закрытие налогового периода | |||||||

| 31 декабря | 99.01.1 | 90.09 | 520 000 | 520 000 | 520 000 | Определение финансовых результатов | Закрытие месяца — Закрытие счетов 90,91 |

| 84.02 | 99.01.1 | 520 000 | Отнесение убытка текущего периода на убыток, подлежащий покрытию | Закрытие месяца — Реформация баланса | |||

| Перенос убытка на будущие периоды | |||||||

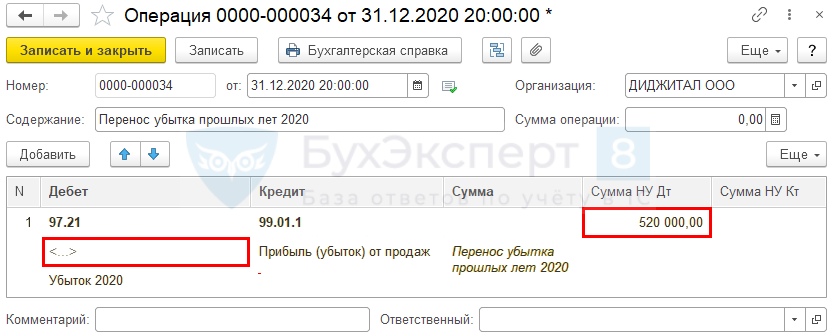

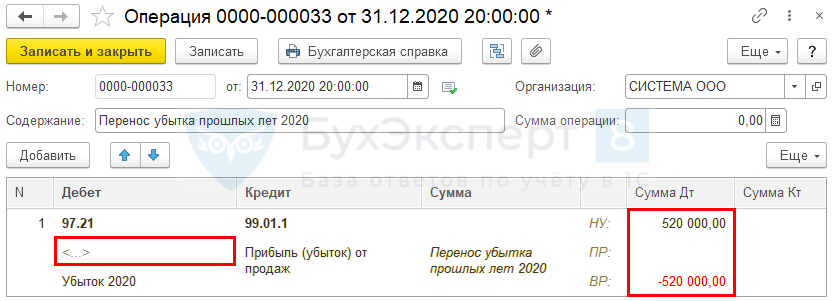

| 31 декабря | 97.21 | 99.01.1 | — | 520 000 | 520 000 | Перенос убытка на будущие периоды | Операция, введенная вручную — Операция |

| Следующий налоговый период | |||||||

| Списание убытков прошлых лет | |||||||

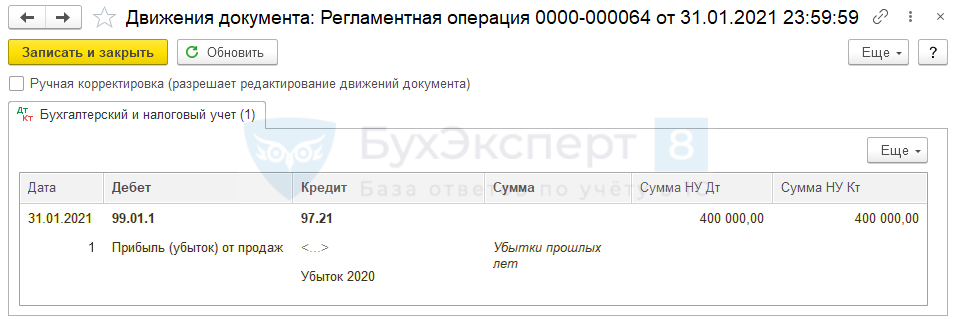

| 31 января | 99.01.1 | 97.21 | 400 000 | 400 000 | Списание убытков прошлых лет | Закрытие месяца — Списание убытков прошлых лет | |

Алгоритм переноса убытка, полученного за год

Перенос убытка производится 31 декабря после процедуры закрытия налогового периода, в котором он получен.

В 1С убыток прошлого года переносится в следующей последовательности:

Рассмотрим порядок оформления и проведения документов, связанных с переносом убытка в НУ.

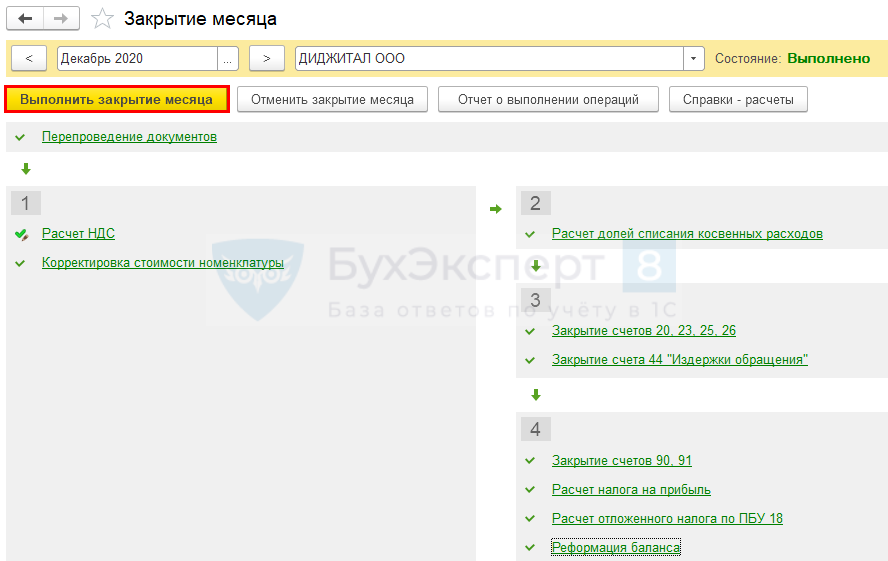

Закрытие налогового периода

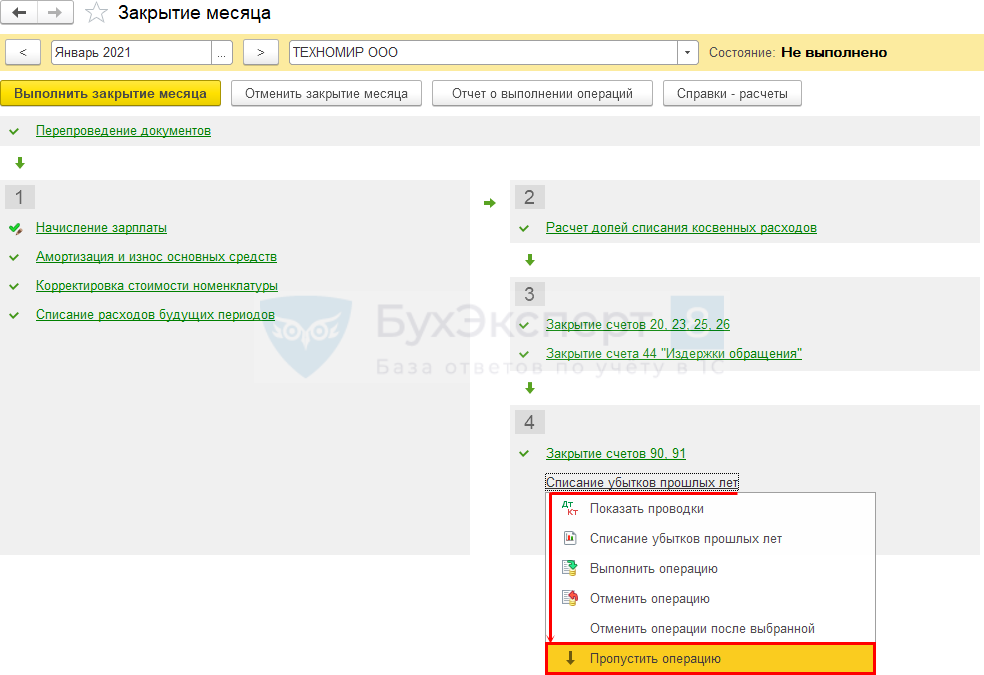

Для определения убытка по налоговому учету запустите процедуру Закрытие месяца, раздел Операции — Закрытие месяца по следующему алгоритму:

Определение суммы убытка, подлежащего переносу

Убыток в регистрах бухгалтерского учета (НУ)

Чтобы определить сумму убытка, надо проверить финансовый результат и заполнить декларацию по налогу на прибыль.

Убыток к переносу на будущее может быть определен разными способами:

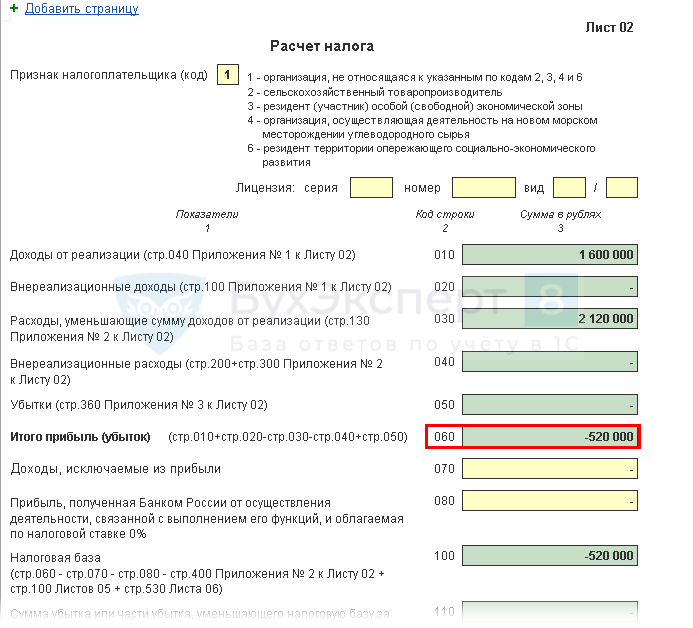

Убыток в декларации по налогу на прибыль

В годовой декларации убыток, полученный по итогам налогового периода, должен быть отражен в:

Убыток, указанный в декларации, должен соответствовать убытку по налоговому учету, т. е. сальдо по дебету счета 99.01.1 в НУ до реформации.

Перенос убытка на будущие периоды

Перенос убытка на последующие периоды надо проводить в конце каждого года (31 декабря), если по его итогам получен убыток в НУ.

На сегодняшний момент перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года придется оформлять вручную.

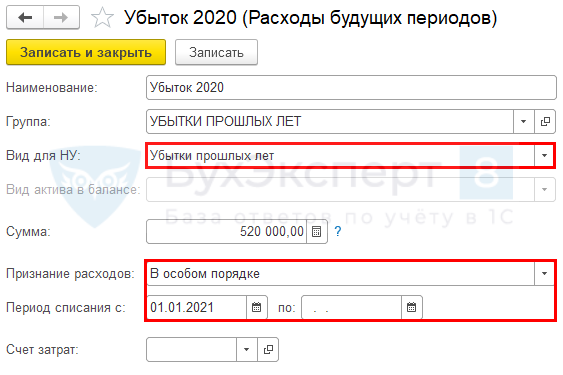

Перенос убытка, полученного в истекшем налоговом периоде, отразите документом Операция, введенная вручную вид операции Операция ( Операции – Операции, введенные вручную — кнопка Создать ):

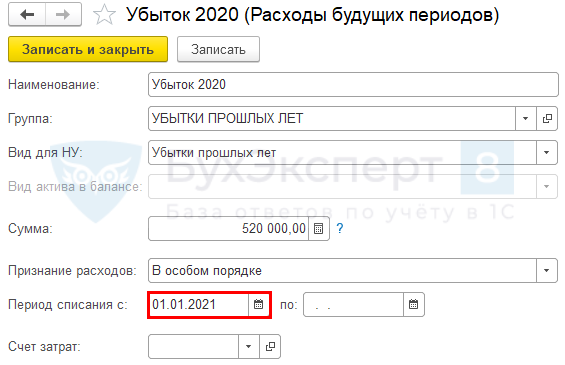

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов ( Справочники — Расходы будущих периодов ), он настраивается следующим образом:

В Операции, введенной вручную :

Если вы применяете балансовый метод ведения ПБУ 18/02 с отражением постоянных и временных разниц, оформите Операцию так:

Не забудьте заново закрыть декабрь! ( Операции – Закрытие месяца )

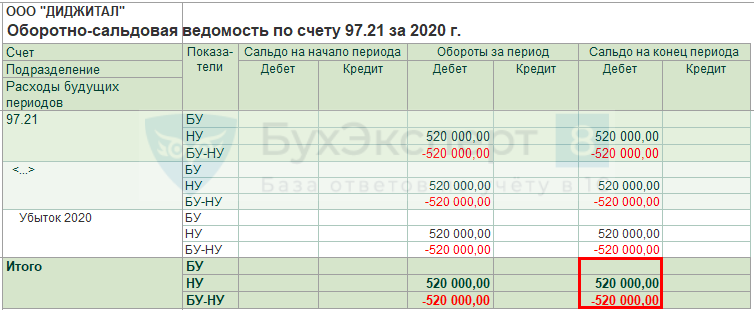

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 ( Отчеты – Оборотно-сальдовая ведомость по счету ):

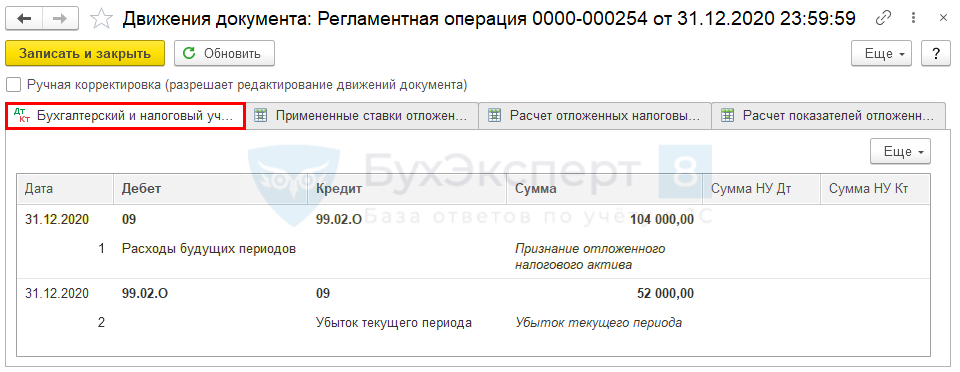

Признание ОНА по расходам будущих периодов

До введения в 1С нового механизма ведения ПБУ 18/02 (до перехода на балансовый метод) необходимо было вручную делать проводку:

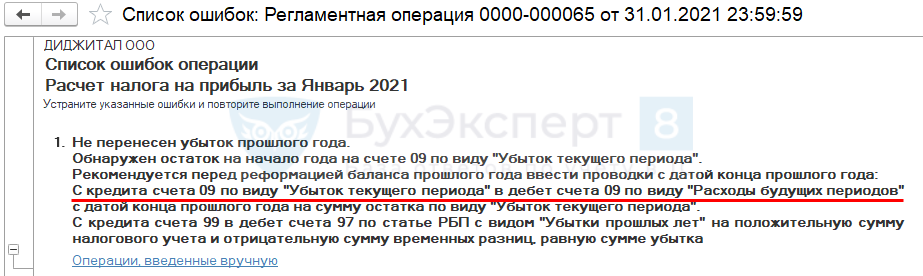

Иначе, появлялось сообщение об ошибке:

Если в настройках Учетной политики ( Главное — Учетная политика ) выбрать один из вариантов учета отложенных активов и обязательств:

Проводки по документу

Списание убытков прошлых лет

Если в следующем налоговом периоде образуется прибыль в НУ, она автоматически уменьшится на часть убытка прошлого периода (либо всю его сумму — в зависимости от размера прибыли).

Проводки по документу

Документ формирует проводку:

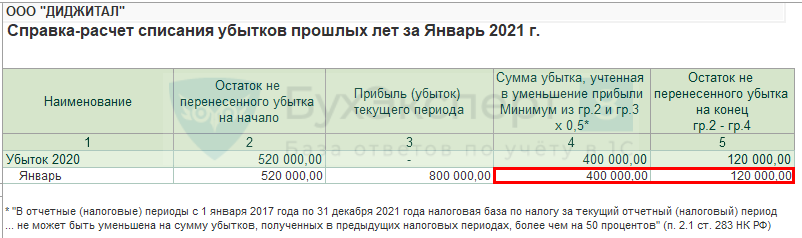

Контроль

В сноске отчета Справка — расчет списания убытков прошлых лет есть напоминание: «В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2021 года налоговая база за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов» (п. 2.1 ст. 283 НК РФ)».

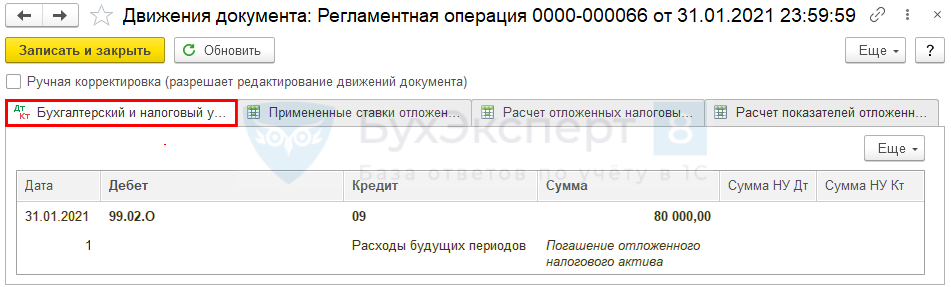

Погашение ОНА по расходам будущих периодов

Проводки по документу

Отражение убытков прошлых лет в декларации по налогу на прибыль

В «прибыльной» декларации списанный убыток прошлых лет отражается в:

Несписанный убыток отразите в:

Как перенести убыток, если его списание нужно отложить или прервать

Что сделать в 1С, если организация не хочет в текущем налоговом периоде уменьшать налогооблагаемую базу на убыток прошлых лет?

Перенос убытков на будущее — право, а не обязанность налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам, начиная с 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ). Делать это можно с перерывами, соблюдая лишь очередность переноса (п. 3 ст. 283 НК РФ). Ограничения во времени переноса нет.

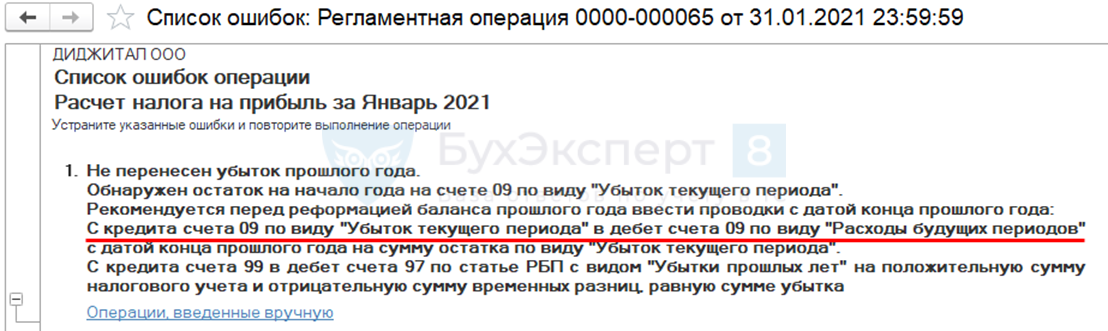

При применении ПБУ 18/02 в конце года обязательно отразите в 1С операцию Перенос убытка на будущие периоды. Если это не сделать, то при закрытии первого месяца следующего года появится сообщение об ошибке:

Рассмотрим настройки аналитики РБП, если надо отложить списание убытка в НУ.

Элемент справочника Расходы будущих периодов заполните в обычном порядке.

В поле Период списания с установите дату начала следующего налогового периода. Это необходимо для корректного заполнения Приложения N 4 к Листу 02 декларации по налогу на прибыль.

Позже, когда вы решите начать уменьшать налогооблагаемую базу на сумму убытка, начните проводить данную регламентную операцию.

Точно так же следует перестать проводить ее, когда списание убытков требуется прервать.

Соблюдайте очередность (п. 3 ст. 283 НК РФ): нельзя допускать списания убытка более позднего налогового периода перед тем, который образовался раньше.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Отличный семинар!

Без воды, собраны все глюки программ и рецепты лечения в один итоговый семинар.

Позволило устаканить информацию в голове.

Спасибо.