учтенные проценты за кредит в сбербанке что это

Что такое неучтенные проценты за кредит в Сбербанке

Откуда берутся такие проценты?

По сути, неучтенные проценты – это прогнозируемая величина за определенный период времени, которую клиенту предстоит погасить в дату следующего платежа. По кредиту в Сбербанке они начисляются на следующий день после выдачи денежных средств заемщику. Периодом начисления считается один календарный месяц, с даты получения займа до планового платежа согласно графику. После этого неучтенные проценты переходят в учтенные.

Важно! Основанием для расчета является сумма основного долга на данный момент.

Для каждого займа открывается специальный счет для учета процентов. Они будут считаться банком до тех пор, пока клиент полностью не погасит задолженность. В момент закрытия ссудного счета прекращается их начисление.

Неучтенные проценты – понятие, используемое только в банковской терминологии. Они рассчитываются согласно специальной формуле и по большому счету представляют интерес только для Центробанка РФ и банка-кредитора. Обычному заемщику нет нужды разбираться с этим значением, для него более важны учтенные проценты.

Нюансы работы БЕК-офиса

Если рассматривать правила начисления процентов по кредиту в Сбербанке более детально, то для каждого займа банк создает специальный счет для учета. Это счета 47427, по которым ранее специалисты считали проценты 10 и 25 числа каждого месяца и в конце платежного периода.

На данный момент требования изменились, и Центробанк РФ требует отчетность только в конце месяца и при фактическом погашении процентов. Все эти сведения отражаются на спецсчете 47427, так и происходит учет банковских процентов по кредитам. До этого они считались неучтенными, а после появления на счете становятся учтенными. На следующий день ситуация повторяется и проценты снова начисляются и меняют свой статус.

При погашении значения пересчитываются, что можно отследить при обращении к специальному процентному счету. Когда Центробанк РФ анализирует баланс банка, по состоянию этих счетов он понимает, какая сумма поступлений по процентам прогнозируется на конец месяца.

Фиксированные и плавающие ставки

При выборе кредитной программы обязательно обратите внимание на процентную ставку. Она может быть:

В зависимости от условий кредитного договора ставка может пересматриваться раз в месяц или в квартал.

В формулах расчета процентов по таким кредитам есть величина, которая постоянно меняется. Она может колебаться в зависимости от ставок на межбанковском рынке (внутреннем страны или международном). Наиболее часто банки ориентируются на значения London InterBank Offer Rate (Libor) и Moscow Prime Offered Rate (MosPrime).

Если говорить простым языком, кредитные учреждения получают ссуду под определенную ставку, которая не постоянна и зависит от состояния финансового рынка (к примеру, под 6%). Заемщик берет потребительский кредит под 6+3% при плавающей ставке. Если ситуация на межбанковском рынке изменится, клиент будет выплачивать 4+3% или 7+3% в зависимости от ситуации, при этом кредитор всегда будет в выигрыше.

Однозначно, для банка это выгодно, а для заемщика? Проценты по таким кредитам всегда ниже фиксированных, потому как представляют определенный риск. Если завтра ставка на финансовом рынке взлетит, ссуды с фиксированным процентом так и будут выплачиваться под 10% годовых, а с плавающим – под 15%.

В странах Европы и США наиболее часто применяется плавающая ставка. Для них такое решение гораздо выгоднее и экономичнее, потому как процент может снизиться даже на 1,5-2 пункта. Для России более приемлема фиксированная кредитная ставка в связи нестабильностью ее экономики. Да и предложений с плавающими процентами среди кредитов в Сбербанке не встречается. Если есть желание, можно поискать банки, предоставляющие подобные условия кредитования, но помните, что ситуация на финансовом рынке может серьезно измениться.

Что нужно знать о процентах по кредиту, чтобы не остаться в долгу у банка

Начисление процентов по кредитам – сложная и местами путаная математика, в которой не просто разобраться с первого взгляда. Нередко «выгодные ставки» с рекламных буклетов, это лишь маркетинговый ход, скрывающий большой диапазон ПСК и жесткие условия. Важно понимать: банки не обманывают клиентов, они лишь правильно преподносят информацию о продуктах.

Краткий экскурс о процентах по кредиту

Начисление процентов по кредитам в банках зависит от типа продукта:

Каждый банковский продукт имеет свои условия, если обратиться к тарифам, процентная ставка в них указывается минимальная с приставкой «от» или в диапазоне. Кроме ставки по кредиту обязательно прописана ПСК.

ПСК – это полная стоимость кредита, указанная в диапазоне. Этот показатель отражает реальный размер переплаты за пользование заемными средствами в процентах годовых.

В расчет полной стоимости кредита включается:

В 2021 году банки взимают обязательные комиссионные только по кредитным картам, заемщик обязан оплачивать услуги за открытие счета, плановый выпуск/перевыпуск карты. Кредит, ипотека, автокредит оформляются без сборов за подачу заявки, оформление договора и выдачу средств. Не входят в ПСК сборы, установленные на законодательном уровне, например, обязательная страховка – имущественная по ипотеке, ОСАГО по автокредиту.

При этом ПСК включает только те сборы, которые известны на момент подписания договора. Он не учитывает штрафы за просрочку, перевыпуск пластиковой карты при утрате или краже. Также по закону банки обязаны предоставлять как минимум один способ оплаты кредита, не предусматривающий комиссий за перевод: через карту, кассу, терминалы и устройства самообслуживания банков-партнеров.

Таким образом, ПСК критично отличается от диапазона процентной ставки и на него можно ориентироваться при выборе продукта. Исключение – банковские карты с кредитным лимитом, которые требуют отдельного разбора условий.

Сложные проценты и схема выплаты кредита

В России применяют две схемы выплаты кредита:

По специальной формуле сначала вычисляется общая сумма процентов, которая будет начислена за полный срок пользования кредитом. Затем, в зависимости от схемы выплаты, и основной долг, и переплата, распределяются по месяцам.

Проценты начисляются на сумму тела – основного долга. Рассчитать переплату за 12 месяцев просто: если заемщик берет 10 000 рублей под 15% годовых, за год вернет банку 11 500. Сложнее вычислить сумму процентов за 5 или 10 лет, ведь основной долг ежегодно уменьшается, соответственно, размер переплаты тоже. На практике заемщикам ничего вычислять не нужно, вся эта информация есть в графике платежей.

Если вы хотите предварительно понимать какая будет общая переплата или сумма ежемесячных платежей по кредиту, используйте калькулятор кредита.

Из-за сложности начисления процентов по кредиту можно первые год или два платить, например, ипотеку по графику, но сумма основного долга снизится несущественно. Это следует учитывать, планируя досрочное погашение.

О досрочном погашении

Полное или частичное досрочное погашение считается простым способом, как сэкономить на процентах. Но к концу срока действия договора делать это не выгодно: доля процентов в платежах незначительна, следовательно, экономия будет минимальной. Правило действует при любой схеме погашения: большую часть процентов заемщик всегда выплачивает в начале.

Совершая частично-досрочное погашение, эксперты рекомендуют сокращать срок, а не сумму взноса. С финансовой точки зрения это выгоднее: чем меньше период, тем ниже переплата.

Что влияет на процентную ставку по кредиту

Динамику процентных ставок по кредитам задает ключевая ставка, в последние годы она снижается, поэтому условия финансирования в банках становятся выгоднее. Помимо КС важную роль играют индивидуальные факторы:

Негативные инфляционные ожидания также отразятся на процентных ставках в банках. Высокая вероятность роста потребительских цен влечет и рост переплаты по кредитам, это стоит иметь в виду, планируя брать деньги в обозримом будущем.

Какие пункты договора важны

Юристы настоятельно рекомендуют полностью читать договор и все сноски, не стесняясь задавать кредитному специалисту вопросы. Подпись документа означает полное согласие клиента с условиями, которые в нем прописаны. Обязательства необходимо соблюдать, даже если при оформлении у физического лица не было полного понимания его содержания.

Оспорить договор можно только в одном случае, если он противоречит законодательству. Но надежные банки не используют запрещенные методы и грамотно составляют документы.

Каждый пункт кредитного соглашения несет в себе важную информацию, а особое внимание нужно уделить:

Полезные советы заемщикам

ТОП-7 полезных советов действующим и потенциальным клиентам:

Грамотный подход к использованию финансовых продуктов поможет избежать «кредитного рабства». Чтобы не остаться в долгу у банка, необходимо своевременно платить регулярные взносы, пользоваться скидками, а также рассматривать варианты рефинансирования. Это поможет плодотворно сотрудничать с кредитными учреждениями, получая в будущем более выгодные ставки.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Обязательный платеж по кредитной карте Сбербанка

Что такое «обязательный платеж»

Под обязательным платежом понимается минимальная выплата по кредитной карте, которая осуществляется ежемесячно в течение всего срока пользования заемными средствами банка. Его величина устанавливается правилами финансовой организации. Порядок расчета и сроки выплаты подробно расписываются в договоре, который банк заключает с клиентом при оформлении кредитки.

Необходимость и выгодность своевременного внесения обязательного платежа не вызывает сомнений. Только в этом случае клиенту предоставляется возможность пользоваться льготным периодом кредитования и получать средства банка по пониженной процентной ставке или вовсе бесплатно.

Просрочка по уплате обязательного платежа оборачивается для владельца кредитной карты двумя неприятностями. Первая – невозможность использования льготного периода кредитования, вторая – начисление процентов за взятые в банке заемные средства по повышенной ставке. Сочетание этих факторов приводит к тому, что пользоваться кредиткой становится попросту невыгодно, а расходы, связанные с ее обслуживанием, резко возрастают.

Из чего состоит обязательный платеж

Действующие сегодня правила Сбербанка устанавливают достаточно сложную систему расчета обязательного платежа по кредитной карте. Величина выплаты формируется из 4-х основных составляющих:

Размер обязательного платежа по кредитной карте Сбербанка

Величина обязательного платежа имеет ключевое значение для владельца кредитного пластика Сбербанка. Учитывая сказанное выше, становится понятным, что она рассчитывается по сложной формуле и зависит от нескольких факторов:

Анализ приведенной выше информации позволяет сделать простой и очевидный вывод. Для того, чтобы свести к минимуму размер обязательного платежа по кредитке, необходимо своевременно осуществлять предусмотренные правилами Сбербанка выплаты, не допуская просрочек и учитывая продолжительность льготного периода кредитования.

Как узнать сумму

Для самостоятельного расчета величины обязательного платежа используется калькулятор кредитной карты Сбербанка. Подобные сервисы предлагаются различными интернет-ресурсами, но их практическое применение затруднено из-за нескольких причин.

Первая – частое изменение правил обслуживания кредитных карт Сбербанка, в результате чего изменяются и формулы расчета. Второе – необходимость учета большого количества параметров, что сделать далеко не просто.

Поэтому намного проще и правильнее не самостоятельно рассчитывать величину обязательной выплаты, а узнавать информацию с помощью сервисов Сбербанка. Тем более – владельцам кредиток доступны сразу несколько различных способов получения подобных сведений.

СМС на номер 900

Один из самых оперативных вариантов получения интересующей владельца кредитки информации предполагает использование функционала Мобильного банка. Для этого необходимо отправить на короткий номер 900 СМС-сообщение, текст которого должен содержать слово «ДОЛГ».

В течение нескольких секунд на телефон клиента придет ответное СМС-сообщение, в котором указывается сумма задолженности по кредитке и дата совершения очередного обязательного платежа. Система работает в автоматическом режиме, надежно и очень быстро.

Через приложение Сбербанк Онлайн

Последовательность действий по получении информации о дате и сумме минимальной обязательной выплаты по кредитке с помощью мобильного приложения от Сбербанка:

В личном кабинете Сбербанка

Еще более обширным функционалом обладает личный кабинет сервиса дистанционного обслуживания клиентов Сбербанк Онлайн. Для получения интересующих владельца кредитки сведений требуется:

После совершения указанных действий на экран компьютера или планшета выводится подробная информация о кредитке, включающая три главных параметра:

Другой способ получить настолько же полною информацию по карте – изучить отчет, который ежемесячно составляется сервисами Сбербанка и направляется на электронную почту клиента. Дату получения очередного отчета проще всего узнать в личном кабинете Сбербанк Онлайн, альтернативные варианты – звонок в круглосуточно работающий колл-центр или изучение предыдущего отчета.

В отделении банка

Не стоит забывать и традиционный способ получения информации о любом банковском продукте, который предусматривает личное посещение офиса финансового учреждения. В этом случае необходимо дождаться электронной очереди, после чего обратиться с вопросом к освободившемуся сотруднику банковской организации. Далее необходимо следовать его инструкциям и рекомендациям.

Как посчитать обязательный платеж по кредитке Сбербанка

Для наглядности следует привести пример расчета обязательного платежа по кредитной карточке Сбербанка. Исходные данные для него таковы:

Как было отмечено выше, при отсутствии просрочек и превышения кредитного лимита, величина обязательного платежа формируется из двух составляющих:

Итого величина обязательного платежа по кредитке за отчетный период составит: 2 400 + 1 178,63 = 3 578,63 руб.

Способы погашения кредитки

И клиенты, и Сбербанк заинтересованы в своевременности совершения всех предусмотренных правилами обслуживания кредитной карточки платежей. Поэтому нет ничего удивительного в том, что финансовая организация предоставляет владельцам пластиков на выбор несколько способов, позволяющих погасить долг или внести обязательный платеж быстро и без проблем.

Через Сбербанк Онлайн

Пошаговая инструкция для пополнения баланса кредитной карточки через Сбербанк Онлайн:

Через приложение Сбербанка

Практически аналогичный порядок действий по погашению долга по кредитке предпринимается пользователями мобильного приложения Сбербанк Онлайн. Единственное отличие – несколько иные названия некоторых пунктов меню. В остальном владелец кредитки совершает стандартные операции:

В офисе банка

Альтернативный способ внести обязательный платеж на кредитку Сбербанка предполагает использование наличных средств. В этом случае потребуется воспользоваться банкоматом или другим устройством самостоятельного обслуживания, либо прибегнуть к помощи сотрудника банка при личном посещении одного из офисов.

Найти ближайший к клиенту терминал или подразделение Сбербанка предельно просто. На официальном сайте размещается специальный сервис, на котором в разных форматах – графическом или текстовом – содержится информация о расположении всех банкоматов и офисов финансового учреждения. Причем для получения сведений не требуется регистрация в системе или авторизация в личном кабинете.

Еще один оперативный способ погашения долга по кредитке, доступный клиентам Сбербанка, предусматривает использование возможностей Мобильного банка. Для совершения обязательного платежа требуется отправить на номер 900 СМС-сообщение формата «Перевод 4321 1234 3500», в котором:

Через Почту России

Нередко для совершения обязательного платежа по кредитке Сбербанка используются услуги Почты России. Подразделения организации имеются практически во всех населенных пунктах на территории страны. Для совершения денежного перевода необходимо прибыть в отделение почтовой связи, заполнить соответствующий бланк и внести наличные средства.

Комиссия за просрочку

Возможные штрафные санкции за просрочку в совершении обязательного платежа по кредитной карточке Сбербанка определяются в зависимости от продолжительности просрочки и условий обслуживания пластика. В большинстве случаев начисляется неустойка из расчета повышенной процентной ставки в размере 36% годовых за каждый день просрочки.

Важно понимать, что при неоднократном нарушении сроков выплаты или при продолжительности просрочки правилами Сбербанка предусматриваются более серьезные санкции, вплоть до прекращения обслуживания кредитки и обращения в суд с исковым заявлением о взыскании задолженности с клиента.

Самый простой способ избежать подобных последствий – четко выполнять взятые обязательства по внесению минимального обязательного платежа и регулярному погашению задолженности перед банком. Такой подход обеспечивает владельцу кредитки минимальный уровень расходов на обслуживание кредитной карточки Сбербанка.

Как начисляются проценты по кредитной карте Сбербанка?

Начисление процентов по кредитной карте Сбербанка – процесс строго регламентированный, определенный в кредитном договоре, и после этого не зависящий ни от усилий клиента, ни от действий сотрудников банка. Разобраться, как начисляются проценты по кредитной карте Сбербанка, достаточно один раз, чтобы потом вставлять в понятную формулу новые суммы.

Расчет реальных, т.е. подлежащих выплате, процентов по кредитной карте Сбербанка основывается на учете нескольких обязательных аспектов:

При снятии наличных с кредитной карты, к уже перечисленным ставкам добавляется комиссия в 3% от полученной суммы. Это единственный параметр, не зависящий от срока пользования заемными средствами.

Получив в кассе или банкомате 10 000 рублей, клиент сразу становится должен 10 300.

Также при снятии наличных не действует льготный (грейс) период.

Как самостоятельно рассчитать проценты по кредитной карте Сбербанка?

Для этого нужно знать:

Первый пункт особой сложности не представляет, здесь только одна универсальная формула:

% по договору разделить на 365 дней и умножить на количество дней между получением и погашением займа, потом отнять от них число дней льготного периода.

К примеру:

24/365*(150 – 50) = 6,57%.

При займе в 20 тысяч рублей: 20 000 + 6,57% = 21 314 рублей.

Как рассчитать льготный период?

Когда по кредитной карте Сбербанка происходит начисление процентов за сравнительно небольшой срок, основное влияние на результат имеет не годовая ставка, а число дней льготного периода.

Здесь умеющий считать клиент может превратить кредит в рассрочку, либо заплатить банку едва ли не за каждый день пользования займом.

Обратим особое внимание: льготный период по кредитным картам ПАО «Сбербанк» может составлять до 50 дней, но может быть равен и 21 дню.

Все дело в особенностях исчисления льготного периода Сбербанком.

Если каждый из этих заемщиков погасит кредит через 50 обещанных рекламой дней, то первый вернет ровно то, что брал – как при рассрочке; второй – уплатит за 29 дней кредитования.

Выгода правильного пользования кредитной картой

У того кто знает и помнит, как начисляются проценты по кредитной карте Сбербанка, появляется реальная возможность воспользоваться всеми возможными льготами и избежать переплат.

Для экономии аргументов, сравним двух условных клиентов Сбербанка:

И тот и другой погасили кредит через 50 дней.

Неучтенные проценты по кредиту в сбербанке

Сегодня предлагаем вашему вниманию статью на тему: «неучтенные проценты по кредиту в сбербанке» с полным описанием возможных проблем. Все вопросы вы можете задавать в комментариях после статьи.

Что такое неучтенные проценты за кредит в Сбербанке

Погашая кредит, клиент выплачивает не только основной долг, но и проценты. В графике платежей должна значиться полная сумма задолженности и размер переплаты, которая не включает неучтенные проценты – это обязанность банка по закону. Все расходы указаны в кредитном договоре, но и там нет ни слова об этих выплатах. Неудивительно, что для большинства заемщиков понятие неучтенных процентов не знакомо, попробуем разобраться, что оно означает.

По сути, неучтенные проценты – это прогнозируемая величина за определенный период времени, которую клиенту предстоит погасить в дату следующего платежа. По кредиту в Сбербанке они начисляются на следующий день после выдачи денежных средств заемщику. Периодом начисления считается один календарный месяц, с даты получения займа до планового платежа согласно графику. После этого неучтенные проценты переходят в учтенные.

Важно! Основанием для расчета является сумма основного долга на данный момент.

Для каждого займа открывается специальный счет для учета процентов. Они будут считаться банком до тех пор, пока клиент полностью не погасит задолженность. В момент закрытия ссудного счета прекращается их начисление.

Неучтенные проценты – понятие, используемое только в банковской терминологии. Они рассчитываются согласно специальной формуле и по большому счету представляют интерес только для Центробанка РФ и банка-кредитора. Обычному заемщику нет нужды разбираться с этим значением, для него более важны учтенные проценты.

Если рассматривать правила начисления процентов по кредиту в Сбербанке более детально, то для каждого займа банк создает специальный счет для учета. Это счета 47427, по которым ранее специалисты считали проценты 10 и 25 числа каждого месяца и в конце платежного периода.

На данный момент требования изменились, и Центробанк РФ требует отчетность только в конце месяца и при фактическом погашении процентов. Все эти сведения отражаются на спецсчете 47427, так и происходит учет банковских процентов по кредитам. До этого они считались неучтенными, а после появления на счете становятся учтенными. На следующий день ситуация повторяется и проценты снова начисляются и меняют свой статус.

| Видео (кликните для воспроизведения). |

При погашении значения пересчитываются, что можно отследить при обращении к специальному процентному счету. Когда Центробанк РФ анализирует баланс банка, по состоянию этих счетов он понимает, какая сумма поступлений по процентам прогнозируется на конец месяца.

При выборе кредитной программы обязательно обратите внимание на процентную ставку. Она может быть:

В зависимости от условий кредитного договора ставка может пересматриваться раз в месяц или в квартал.

В формулах расчета процентов по таким кредитам есть величина, которая постоянно меняется. Она может колебаться в зависимости от ставок на межбанковском рынке (внутреннем страны или международном). Наиболее часто банки ориентируются на значения London InterBank Offer Rate (Libor) и Moscow Prime Offered Rate (MosPrime).

Если говорить простым языком, кредитные учреждения получают ссуду под определенную ставку, которая не постоянна и зависит от состояния финансового рынка (к примеру, под 6%). Заемщик берет потребительский кредит под 6+3% при плавающей ставке. Если ситуация на межбанковском рынке изменится, клиент будет выплачивать 4+3% или 7+3% в зависимости от ситуации, при этом кредитор всегда будет в выигрыше.

Однозначно, для банка это выгодно, а для заемщика? Проценты по таким кредитам всегда ниже фиксированных, потому как представляют определенный риск. Если завтра ставка на финансовом рынке взлетит, ссуды с фиксированным процентом так и будут выплачиваться под 10% годовых, а с плавающим – под 15%.

В странах Европы и США наиболее часто применяется плавающая ставка. Для них такое решение гораздо выгоднее и экономичнее, потому как процент может снизиться даже на 1,5-2 пункта. Для России более приемлема фиксированная кредитная ставка в связи нестабильностью ее экономики. Да и предложений с плавающими процентами среди кредитов в Сбербанке не встречается. Если есть желание, можно поискать банки, предоставляющие подобные условия кредитования, но помните, что ситуация на финансовом рынке может серьезно измениться.

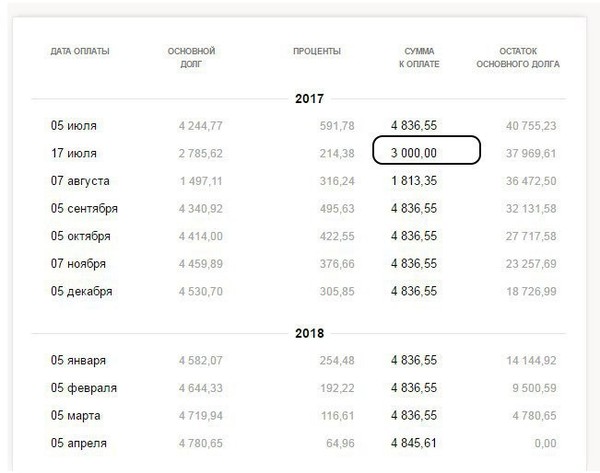

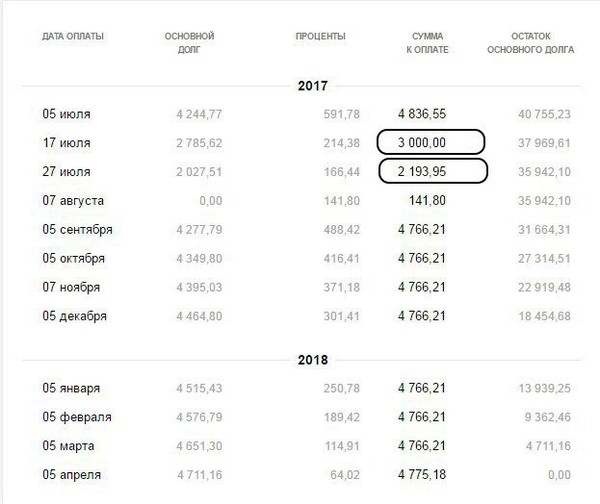

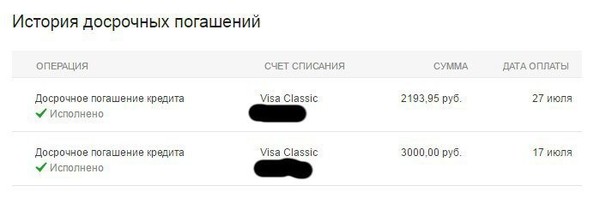

Если не верите мне, может проверить сами. Именно такую суммы мы платим каждый месяц и именно так рассчитвается аннуите в Сбербанке. Как видно из реального графика, мы платим не каждое 16е число месяца. Иногда 17 и 18 числа — это когда есть перенос на выходные дни.

В Сбербанке существует 2 типа досрочных погашений Первый тип — погашение с уменьшением суммы ежемесячного платежа(остатка долга).

Считаем проценты по кредиту, или О чем молчат банкиры

Для того чтобы выбрать более выгодное предложение и минимизировать выплаты банку за пользование кредитными средствами, необходимо научиться правильно читать условия займа и считать его реальную процентную ставку.

Всем известно, что сама по себе цифра годовой ставки в отрыве от остальных условий кредитования ни о чем не говорит.

Иногда кредит с высокой ставкой в итоге оказывается выгодней, чем с более низкой.

Большей популярностью среди российских банков пользуются индексы London InterBank Offer Rate (Libor) и Moscow Prime Offered Rate (MosPrime).

Фиксированный процент по займу, наоборот, выражен в утвержденной величине, которая не зависит от колебаний на межбанке, не меняется в течение всего срока обслуживания долга.

Это позволяет плательщикам планировать семейный бюджет на годы вперед. И такое сокращение размера выплат не может радовать людей.

Когда придет время и точка кипения достигнет предела, хозяева этих банков растворятся заграницей на своих островах и яхтах, большинство из которых оттуда и не выезжало, а отвечать за все финансовые преступления этой эпохи будут эти самые простые исполнители-работяги, которые работали за заработную плату и защищали корпоративный дух)

| Видео (кликните для воспроизведения). |

Если обычный то у него должен быть график платежей, если из него не выбиваться и не налетать на штрафы то сюрпризов быть не должно.

Во всяком случае вопросы «я плачу по 5 лет, а долг не уменьшается» — как правило из этого разряда.

если есть деньги то подайте заявление на оплату основного долга по кредиту Досрочно, тогда проценты снизятся.

Доменолог — крупнейший в Рунете магазин готовых сайтов и доменов с наиболее адекватными ценами.

Что такое учтенные и неучтенные проценты по кредиту в Сбербанке?

Что такое учтенные и неучтенные проценты по кредиту в Сбербанке?

Что такое учтенные и неучтенные проценты по кредиту в Сбербанке?

Полосатый жираф Алик

То же, что и в других банках. Если проценты уже учтены на каком счёте, то они «учтённые».

Решил обнародовать как работает «Сбербанк» в новых условиях по схеме 90-х. Так 16.04.2012 года я взял кредит в Сбербанке на сумму 750 000 руб. Больше года платил без просрочек в соответствии с графиком. В декабре 2013 года возникли проблемы из-за которых я не смог вовремя оплачивать кредит, и я попросил специалистов банка сделать отсрочку на 2-3 месяца, но работники Сбербанка предложили провести реструктуризацию на год. Так как средств на оплату кредита не было, вынужден был согласиться. По окончании срока реструктуризации:

10.01.2015 внес – 500 000 руб.,

03.02.2015 внес – 70 000 руб.,

14.02.2015 внес – 37000 руб.

В результате был составлен график платежей (в личном кабинете Сбербанк онлайн) где сумма ежемесячного платежа с 16.03.2015 составляла – 3465,51 руб. В марте 2017 обратился в Сбербанк для уточнения последней суммы платежа, так как по графику последний платеж приходился на 16.04.2017г. и с удивлением узнал, что на 07.03.2017 основной долг составляет- 26.471,89 руб.;учтенные проценты за кредит- 9.530,61; учтенные отложенные проценты- 6.912,38 руб.; неучтенные проценты за кредит- 86,30руб.; Итого– 43001,18руб.

При этом (еще раз подчеркиваю!), по графику в личном кабинете таких сумм нет, график выплаты закончился! Обратился в отдел по задолженностями отд.5221/0941 г. Белая Калитва,- «Откуда такая задолженность?», они ответили,что у них таких данных нет, но скорее всего после реструктуризации составлен «некорректный график» и рекомендовали оформить обращение в центр заботы о клиентах. Написал обращение (1703070258466900 от 07.03.2017). 03.04.2017 получил ответ – задолженность на 03.04.2017 составляет 39868,57 руб. (причем без объяснения причины ошибки в графике и порядка дальнейшей оплаты график то закончился!), т.е. необходимо внести сразу 39 868,57 руб! Опять пишу обращение (1704050875573400 от 05.04.2017) – почему данной суммы не было в графике платежей, и почему я должен оплачивать проценты на данную сумму за три года, если я не виновен в том, что эта сумма не была включена в график, а так же прошу составить график для дальнейшей оплаты, так как сразу такую сумму внести не представляется возможным.

12.06.2017 получил ответ, что после проведения операции частичного досрочного погашения от 16.02.2015 погашение кредита производилось только в сумме отложенных процентов, образовавшихся при проведение реструктуризации.В результате чего, сумма основного долга не погашалась и подлежит оплате в размере 26471,89 руб. Для полного погашения кредита по состоянию на 16.04.2017 необходимо внести 40028,84 руб.(с разбивкой по процентам такой же как и ранее) но опять нет графика оплаты, для обсуждения вариантов урегулирования задолженности рекомендовано обратиться в контактный центр Управления по работе с проблемной задолженностью по телефону 8-800-200-78-48. Я 13.06.2017 звоню в контактный центр описываю проблему так как и ранее и прошу составить график выплаты, так как сразу такую сумму оплатить не могу. После обращения пришло СМС сообщение о том, что обращение зарегистрировано за №1706130592499500 от 13.06.2017.

Через две недели второе СМС с уведомлением о продлении срока рассмотрения до 20 дней, затем до 30 дней, потом до 60 дней, т.е. до 13.08.2017 года, при этом работники сбербанка «надеются на понимание». При этом я регулярно проверял «личный кабинет» на наличие дополнительного графика оплаты. В 10-00 11.08.2017 обнаружил, что предыдущий график в «личном кабинете» удален полностью, и заменен на другой, по которому я должен на 16.04.2017 сумму 54 865,26. а общая задолженность 86 969 руб. При этом более 31 000,00 руб. «Неустойка», но графика оплаты так и нет, минимальный рекомендуемый платеж 26 250,00 руб. (как будто это «карманные деньги»)! В это же день в 11-48 получил СМС о том, что ответ на свой запрос можно получить в любом отделении сбербанка. А в ответе опять пояснение о том, что после частично-досрочного погашения 16.01.2015 график сформировался некорректно и настоящий момент по кредитному договору имеется непогашенная задолженность? Рекомендовано: Для урегулирования ситуации по вопросу погашения просроченной задолженности необходимо обратиться по адресу: Каменское ОСБ №180 или в г. Белая Калитва, ул. Российская.306. Сбербанк приносит извинения за доставленные неудобства – это что, неудобства в виде «неустойки» более 31 000 руб? За то, что в течение двух месяцев не смогли составить график!

В 16-30 обратился отд.5221/0941 г. Белая Калитва, пытался выяснить почему сумма долга выросла в два с лишним раза? что за «неустойка», ведь я ожидаю графика оплаты, а срок ответа определен специалистами call-центра до 13.08.2017. Снова рекомендуют обратиться с обращением…., а тем временем на 13.08.2017 долг составляет уже 87 509,34 руб., а неустойка 32 644,82 руб.

Считаю, что данная неустойка является не законной и подлежащей отмене так как оплата не производилась не по моей вине (не было графика и сумм оплаты, а вносить по 26250,00 руб не представляется возможным), кроме того call-центр заведомо вводит клиентов в заблуждение и задерживает ответы (60 дней составлять ответ или график!), что приводит к еще большим долгам, а это как минимум мошенничество! Если проблема не будет решена в течение месяца буду обращаться в прокуратуру и в суд за обман клиентов и незаконную неустойку. Ну и естественно всем не рекомендую «Сбербанк» для сотрудничества, это уже не тот Сбербанк, а бессовестные «хапуги» из 90-х!

Что такое неучтенные проценты за кредит в Сбербанке

Опубликовал: admin в Ваш юрист 26.10.2018 Комментарии к записи Что такое неучтенные проценты за кредит в Сбербанке отключены 126 Просмотров

Оформить заявку и получить ответ из банка всего за 30 минут→

Возвратность займа предусматривает своевременное и полное погашение долга, а также процентов за пользование кредитом, включая обязательные платежи и комиссионные. В этом случае вся оплата находит отражение в графике погашений. Там будет указана полная сумма задолженность, эффективная процентная ставка, правда, без неучтенных % по займу.

Оформить заявку и получить ответ из банка всего за 30 минут →

Что это за понятие, как по-разному смотрят на него руководители предприятий, банковские сотрудники и обычные пользователи? Для начала стоит разобраться в видах процентных ставок, которые подскажут суть этого процесса.

Виды ставок

При выборе ипотечной программы следует учитывать условия погашения от финансовой организации. Иногда мелкие недочеты приводят к большим переплатам. При оценке банковских кредитов следует учитывать вид процентных ставки:

Из названия понятно, что плавающий % может изменяться в зависимости в течение всего срока кредитования. Допустим, финансисты ставят предел колебаниям – 1 год с даты получения займа. И ежегодно размер ставки будет пересмотрен.

Такой подход работает следующим образом:

Помимо %, которые подсчитывает банк, в основу ссудных ресурсов ложится еще показатель стоимости долга на межбанке, а вот это значение периодически меняется.

Большей популярностью среди российских банков пользуются индексы London InterBank Offer Rate (Libor) и Moscow Prime Offered Rate (MosPrime).

По своей сути во многих банках они показывают средний процент по кредиту или ставку по срочным вкладам на год с выплатой процентов в конце срока действия. В договоре значение % указано так: 5,5 + 3 Libor, где 5,5 – это дополнительный %, что заберет учреждение, а 3 Libor – ставка по займам на квартальный срок.

Фиксированный процент по займу, наоборот, выражен в утвержденной величине, которая не зависит от колебаний на межбанке, не меняется в течение всего срока обслуживания долга. Это позволяет плательщикам планировать семейный бюджет на годы вперед.

Что лучше

После прочтения сравнительной характеристики многие полагают, что плавающая ставка готова обеспечить экономию. На практике, в Америке и Европе такой подход подтверждает правильность выбора. В определенные годы переплата по залоговому кредиту может снизиться с 11% до 9,5%.

И такое сокращение размера выплат не может радовать людей. А вот фиксированный вариант дает стабильность в жизни, но технически сэкономить с такой ставкой невозможно. Если человек не желает переплачивать, то лучше использовать программы по акции.

Что говорит банк

Понятие неучтенных % лучше рассмотреть с позиции самого банка. Если верить консультации специалиста отдела по работе с обращениями физических лиц, то суть определения в следующем.

Начисление % за пользование заемными средствами проходит в соответствии с пунктами 3.2.1. и 3.2.2. общих условий соглашения. А значит % начисляются на остаток долга со следующего дня после зачисления всего лимита на счет и до даты окончательного закрытия ссудных счетов (включительно).

Период начисления % при этом стоит ровно один календарный месяц между датой выдачи средств и датой текущей оплаты платежа. При этом в месяце от 28 до 31 дней, а если деньги были выданы 30 числа, то в феврале будет стоять последний рабочий день итогового периода.

Таким образом, менеджер выводит, что неучтённые % за кредит — это предполагаемая сумма, рассчитанная за период между предыдущим днем погашения и платежной датой в текущем месяце.

Как это видит бек-офис

Если копнуть глубже, то выходит вот что. Для нового активного договора кредитор создает отдельный счет 47427 для учета начисленных %. Ранее операционисты рассчитывали суммы для каждых 10-е, 25-е число, а также подбивали значение на конец периода.

Сейчас ЦБ России требует информацию только по итогу месяца, а также при погашении %. После все данные находят отражение на ссудном 47427 счёте. Так происходит учет %.

Таким образом, до этого периода проценты проходят как неучтенные, а вот после отражения на счетах они получают статус «учтенных». На следующий день после работы бек—офиса они опять пойдут неучтенными.

При закрытии банковского процентного вознаграждения, их доучитывают и погашают всю сумму уже подсчитанных раннее %. А вот Центробанк просматривая баланс кредитного учреждения, моментально поймет, сколько % будут должны банкирам на конец календарного месяца.

Нет таких граблей, по которым не прошлись бы доблестные работники сбербанка при работе с клиентами.

Итак, за несколько дней до даты очередного списания.

Я прихожу в офис, пишу заявление, трижды проверив сумму. Сразу кладу нужную сумму на счёт, памятуя, что если вдруг в этот день (день написания заявления, а не день списания) денег на счете не будет хватать, они опять ничего сверх обязательного платежа ничего не снимут. Окей. денег гарантированно хватает, заявление принято, всё проверено перепроверено. Всё должно пройти как положено, и кредит закрыться через 2 дня после даты списания.

Окай. день списания + два дня. Не полагаясь на работничков, решил сходить проверить, успешно ли закрылся кредит.

И вы таки не поверите, он НЕ ЗАКРЫЛСЯ! Я даже уже не был удивлён. На вопрос а какого, собственно, девочка сказала, что она не знает, а позвонить спросить уже некому.

Ещё повытрясав информацию из чудесатой сберовской информационной системы, которая умеет замечательно тупить, зато не умеет видеть старые кредиты и счета, она выдала – “у вас тут висят какие-то неучтённые проценты”. Что такое “неучтённые проценты”, с чем их едят, откуда они взялись и куды же собственно бечь, она не знала.

Мда. дальше цирк продолжился. Она клятвенно пообещала утром следующего дня со всем разобраться и позвонить мне по результатам “до обеда”. До чьего обеда и когда у неё обед, она не уточнила. Правда, на всякий случай дала визитку и сказала позвонить самому, если она не позвонит.

Надо ли говорить, что никакого звонка я так и не дождался. Притом до неё дозванивался долго и мучительно. В конце концов прозвонился до руководителя допофиса, вывалил на неё всё недовольство. Узнал, что в данный момент кредитный инспектор на обеде, как только она с него вернётся, она непременно мне перезвонит. Обед у неё был до 16:30. Звонил я примерно в 16:20.

16:30. 16:40. тишина. 16:50. 17:00.

С матюками я звоню сам. А, да. утром я ни шмогла, вот вообще никак. Столько народу, столько народу, ни минуты продыху. (к этому моменту от постоянных фэйспалмов у меня заляпались очки и заболел лоб). В общем, говорит, помните, мы накосячили и не сделали досрочное погашение? Так вот, вам там проценты начислили. Шито. Не, все хорошо, я написала служебку, и их уберут. Позвоните в следующу среду.

Кредит Сбербанка физическим лицам 2019: процент и условия

Сбербанк в 2019 году обновил процентные ставки на потребительские кредиты физическим лицам. Смотрите, насколько удобные условия предлагает сегодня клиентам самый крупный банк России.

Кредиты Сбербанка под выгодные процентные ставки в 2019 году могут получить многие жители России. И многие этой возможностью активно пользуются. Конечно, во время, кажется уже, бесконечного экономического кризиса Сбербанк стал более строго относиться к выбору заемщиков. Но условия получения кредита в Сбербанке в 2019 году остались довольно щадящими.

Кто может взять кредит в Сбербанке

1. Возраст. Для получения денег надо, чтобы возраст заемщика на момент оформления кредита под залог недвижимости был не менее 21 лет, а на дату возврата — не превышал 75 лет. Возраст для оформления займа без обеспечения — 21 год (18 лет для зарплатных клиентов) и 70 лет, соответственно.

2. Стаж. Нужно также иметь общий стаж не менее 1 года, причем не менее 6 месяцев на текущем месте работы. Для клиентов, получающих зарплату или пенсию на счет в Сбербанке, стаж на текущем месте работы должен составлять не менее 3 месяцев. А вот для работающих пенсионеров, получающих пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев.

3. Доходы и занятость. Ну а главное, убедить сотрудников банка в своей финансовой состоятельности. Для чего надо представить справку, подтверждающую финансовое состояние заемщика, и документ, доказывающий трудовую занятость.

Важно отметить, что в Сбербанке отсутствуют какие-либо комиссии по кредиту, а требование к страхованию жизни, которое является добровольным. Не влияет на размер процентной ставки по кредитному договору. Кредиты Сбербанка зарплатным клиентам и пенсионерам, получающим выплаты на карты этого банка, выдаются под более низкий процент, чем остальным.

Сбербанк: потребительские кредиты 2019 — процентные ставки

Рассмотрим, на каких условиях и под какой процент сегодня можно оформить в Сбербанке потребительские займы:

Обычные физические лица, не являющиеся зарплатными клиентами, могут получить в Сбербанке кредит без залога и поручителей на сумму до 3 млн рублей. Процентные ставки различаются в зависимости от занимаемой суммы. Чем больше денег вы хотите занять, тем меньший процент вам предлагают. Очевидно, что выгоднее брать взаймы от 1 млн рублей.

Доброго всем дня.

Я достаточно много и часто пользуюсь кредитными продуктами различных банков.

Но с таким сталкиваюсь впервые.

Решил удобно и быстро взять потребительский кредит через Сбербанк.Онлайн ставка от 12%

Дали под 16%, хотя я участвую у них в зарплатном проекте, ну да ладно.

Первая особенность, Сбербанк списывает платёж в 8:00 в дату платежа. Другие банки делают это вечером, совсем хорошие – в ночь на следующий день.

Вторая особенность, Сбербанк считает, что досрочные платежи, это просто аванс к следующему, и тупо уменьшает сумму следующего платежа на сумму досрочного, не пересчитывая при этом график.

Звучит просто феерично.

Пруфы ниже

Первое частично досрочное погашение

Второе частично досрочное погашение

В общем все зарабатывают как могут.

Но частично досрочное погашение, это уж никак не аванс.

Комменты для минусов, если нужны, ниже.

1 т.р. (0 – основной долг, 1 – набежавший процент), а так же график последующих платежей

4,8 т.р.

Надеюсь понятно.

в личном кабинете сбера есть возможность частичного досрочного погашения. вбираешь сумму какую хочешь внести досрочно и все, без заявлений, списывается в 8 утра, но процент за этот день все равно начисляются как до внесения досрочного платежа ( было 10т, внес досрочно 2, но процент за этот день все равно начислят с 10)

Да херня всё это потому что. Сбер снимает весь день до конца. У меня последнее снятие было как-то 23 00, так как деньги только вечером положил. И досрочное работает, сразу пересчитывают размер платежа, только есть минимальная сумма досрочного и не за два дня это делать. Это называется не разобрался и подумал, что обманывают. Досрочное и через телефон даже делал.

ну по скринам видно что ежемесячный платеж уменьшился в итоге на 70 руб

не в августе, а на расчетную дату, это проценты которые набегают за кредит, равные доли платежа на расчетную дату

сталкивался в сбере с таким списанием. несколько жалоб через личный кабинет в никуда ( мне кажется это функция фейк, ниразу ответа не получил), потом два заявления в офисе сбера, последнее предоставить письменный ответ, чтобы приложить к обращению в ЦБ. В итоге уже 8 месяцев списывается корректно ( но в 8 утра по будням))) ).

Это не обман, а особенность работы банка. В договоре все прописано. Когда свой кредит гасил, для досрочного погашения приходилось ездить к ним и заключать доп. соглашения с изменением графика и размера платежей.

Добрый день! Вот читала ответы касаемо досрочного погашения ипотеки и ничего понять не могу. Хочу поделиться своей историей, и может, кто мне поможет разобраться.

Взяла ипотеку 1 200 000 руб. на 6 лет (72 мес) под 9.1% ежемесячный платеж составляет на весь период, кроме последнего дня 21 690,25 руб.

Первый платеж был 25.08.2018,

Второй платеж был 25.09.2018,

Третий платеж был 25.10.2018 и 26.10.2018 я внесла досрочную сумму 25 000 руб. на уменьшение сумму.

В итоге на основной долг у меня ушла сумма 24 710,25 руб. на проценты 289,75 руб. Следующий мой платеж 25.11.2018 состоял только из процентов 8 507,58 руб. я оплатила и хотела внести срочно досрочно сумму 13 000 руб. но моя сумма ежемесячного платежа не уменьшалась. Смысл тогда вносить сумму если ничего не меняется? И почему ежемесячный платеж состоял только из процентов? Ведь основной долг я тоже должна платить….А когда досрочно вносила сумму 25 000 руб я их в досрочку платила чтобы уменьшилась сумма, а не чтобы списался долг основной суммы со следующего платежа. Вот в примере один из комментаторов вкладывал файл я посмотрела и у него платеж был почти 45 000 руб. он 2 месяца платил эту сумму и на 3 месяц оплатил 45 000 + досрочный платеж 25 000 руб. и у него сумма ежемесячного платежа уменьшилась, хоть сума на половину и меньше суммы основного долга, но уменьшилась.

В интернете находила формула по расчету досрочного погашения Сбербанка, но у меня не получилось по ней рассчитать, там была ссылка на калькулятор, якобы можно не пользоваться формулой, а рассчитать по ссылке. Я рассчитала и там совершенно по-другому рассчитал, там мой ежемесячный платеж стал 21 225 руб, а банк мне рассчитал следующий ежемесячный платеж 21443 руб. Хотя первые три месяца он совершенно также рассчитал как и сам банк. В декабре мой первый платеж после досрочки стал 21443 руб

Добрый день! Меня зовут Евгений. Я уже более 5 лет работаю экономистом в крупной компании. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные вопросы. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.