учет путевок на санаторно курортное лечение в бюджетном учреждении

Учет путевок, переданных учреждению безвозмездно

Автор: Т. Кочнова

Казенное учреждение просит разъяснить порядок учета санаторно-курортных путевок, переданных ему безвозмездно вышестоящим органом власти (ГРБС). На каком счете учитываются такие путевки? Как отразить в учете операции по поступлению и выдаче путевок работникам учреждения? Облагается ли стоимость путевок НДФЛ и страховыми взносами?

Бюджетный учет.

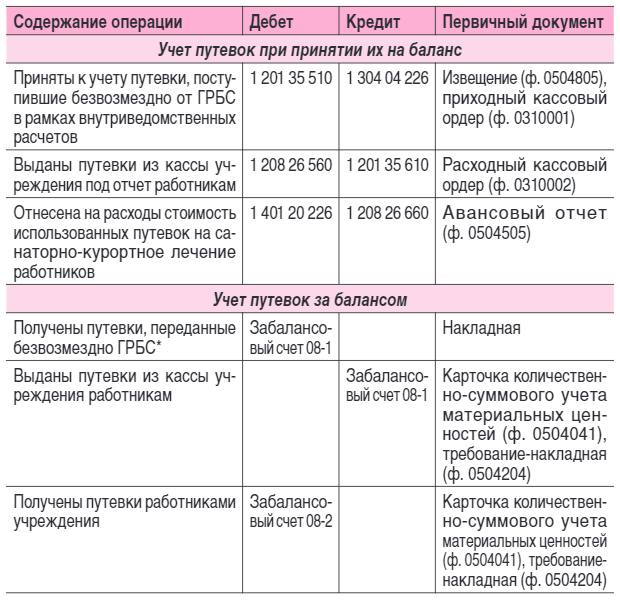

Порядок учета безвозмездно переданных ГРБС санаторно-курортных путевок будет зависеть от того, принимаются они на баланс казенного учреждения или нет.

В случае, когда передача осуществляется в рамках внутриведомственных расчетов с принятием стоимости путевок на баланс казенного учреждения, используется счет 1 201 35 000 «Денежные документы» (п. 169 Инструкции № 157н[1]). Если же путевки передаются лишь для последующей выдачи работникам казенного учреждения, а их учет ведется непосредственно ГРБС, то применяется забалансовый счет 08 «Путевки неоплаченные». Причем в целях обеспечения информации о движении путевок по указанному счету можно ввести дополнительные субсчета (абз. 3 п. 332, 347 Инструкции № 157н, Письмо Минфина РФ от 02.10.2013 № 02 06 10/40915):

– 08-1 «Путевки неоплаченные в кассе»;

– 08-2 «Путевки неоплаченные, выданные сотрудникам».

Введение дополнительных субсчетов к забалансовому счету 08 необходимо отразить в учетной политике казенного учреждения (абз. 1 п. 6 Инструкции № 157н).

В соответствии с положениями Инструкции № 162н [2] операции по поступлению и выдаче путевок работникам учреждения отразятся в бюджетном учете следующими корреспонденциями счетов:

* Путевки принимаются к забалансовому учету по номинальной стоимости, указанной в путевке, а в случае ее отсутствия в условной оценке: одна путевка – один рубль (п. 347 Инструкции № 157н).

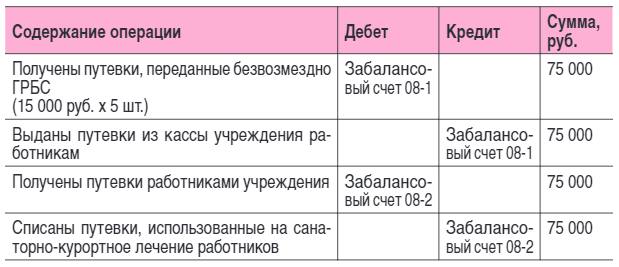

Казенному учреждению вышестоящим органом власти (ГРБС) безвозмездно передано пять путевок на санаторно-курортное лечение работников. Номинальная стоимость одной путевки составляет 15 000 руб. Путевки выданы работникам и использованы по назначению. Отчет об использовании путевок по установленной форме направлен ГРБС.

Данные операции отразятся в учете казенного учреждения следующими корреспонденциями счетов:

Согласно пп. 1 п. 2 ст. 211 НК РФ стоимость путевок, оплаченных организацией в интересах работников, является их доходом в натуральной форме, который облагается НДФЛ. Исключение – доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 217 НК РФ.

В силу п. 9 ст. 217 НК РФ освобождается от обложения НДФЛ стоимость путевок, предоставляемых за счет средств бюджетов бюджетной системы РФ, на основании которых работникам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории РФ.

Страховые взносы.

По вопросу начисления страховых взносов со стоимости санаторно-курортных путевок, выданных работникам, существуют две противоположные точки зрения:

– по мнению чиновников, стоимость таких путевок согласно положениям п. 1 ст. 7 Федерального закона № 212 ФЗ[3], ст. 20.1 Федерального закона № 125 ФЗ[4] подлежит обложению страховыми взносами в общеустановленном порядке (письма Минтруда РФ от 18.02.2016 № 17-4/В-65, 17-4/В-66, от 27.10.2015 № 17-3/В-524, ФСС РФ от 14.03.2016 № 02 09 05/06 06 4615, от 14.04.2015 № 02 09 11/06-5250). Такой вывод основан на следующем. Исчерпывающий перечень не подлежащих обложению страховыми взносами выплат приведен в ст. 9 Федерального закона № 212 ФЗ, ст. 20.2 Федерального закона № 125 ФЗ, и стоимость путевок на санаторно-курортное лечение работников в нем не поименована. Соответственно, она должна быть включена в облагаемую страховыми взносами базу;

– по мнению арбитров, стоимость таких путевок не подлежит обложению страховыми взносами (постановления Президиума ВАС РФ от 14.05.2013 № 17744/12, АС СЗО от 30.04.2015 № Ф07-1329/2015 по делу № А56-28646/2014). Это связано с тем, что выплаты социального характера, основанные на коллективном договоре, например оплата стоимости санаторно-курортных путевок, не считаются стимулирующими, не зависят от квалификации работников, сложности, качества, количества, условий выполнения работы, не являются оплатой труда работников (вознаграждением за труд), в том числе потому что не предусмотрены трудовыми договорами. Значит, данные выплаты не признаются объектом обложения страховыми взносами и не подлежат включению в базу для начисления страховых взносов.

С учетом вышесказанного, если учреждение примет решение не облагать страховыми взносами стоимость санаторно-курортных путевок, выданных работникам, отстаивать свою точку зрения ему придется в суде.

[1] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

[2] Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина РФ от 06.12.2010 № 162н.

[3] Федеральный закон от 24.07.2009 № 212 ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

[4] Федеральный закон от 24.07.1998 № 125 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Учет путевок на санаторно курортное лечение в бюджетном учреждении

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:

Приобретение бюджетным учреждением путевки на санаторно-курортное лечение штатному работнику отражается с применением элемента видов расходов «244 Прочая закупка товаров, работ и услуг» в увязке с подстатьей 267 «Социальные компенсации персоналу в натуральной форме» КОСГУ. В связи с отсутствием указанной увязки в Таблице соответствия КОСГУ и КВР от 17.04.2019 учреждению необходимо согласовать возможность ее применения с учредителем и (или) финансовым органом, а до согласования учитывать расходы на приобретение путевки по подстатье 226 «Прочие работы, услуги» КОСГУ и элементу видов расходов «244 Прочая закупка товаров, работ и услуг» при условии дальнейшего уточнения подстатьи КОСГУ.

Поступление компенсации от ФСС и от работника отражается в бухгалтерском учете учреждения в качестве доходной операции по аналитической группе подвида доходов бюджетов 130 «Доходы от оказания платных услуг, компенсаций затрат» и подстатье 134 «Доходы от компенсации затрат» КОСГУ с использованием счета 209 34 «Расчеты по доходам от компенсации затрат».

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Профессиональный бухгалтер, член ИПБ России Андреева Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Аргументом в пользу возможности применения увязки подстатьи 267 КОСГУ с элементом вида расходов 244 при приобретении путевок персоналу является дополнение Минфином России Таблицы соответствия от 08.04.2019 новой увязкой: вид расходов 244 «Прочая закупка товаров, работ и услуг» и подстатьи 214 «Прочие несоциальные выплаты персоналу в натуральной форме» КОСГУ в части отражения операций по приобретению молока или других равноценных пищевых продуктов для бесплатной выдачи работникам, занятым на работах с вредными условиями труда.

*(2) Санаторно-курортное лечение включает в себя медицинскую помощь, осуществляемую медицинскими организациями (санаторно-курортными организациями) в профилактических, лечебных и реабилитационных целях на основе использования природных лечебных ресурсов, в том числе в условиях пребывания в лечебно-оздоровительных местностях и на курортах (п. 3 ст. 40 Федеральный закон от 21.11.2011 N 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации»), следовательно, возможно отражение по подстатье 226 КОСГУ, как оплата медицинских услуг (абзац 17 п. 10.2.6. Порядка N 209н).

Минфин России разъяснил порядок отражения расходов бюджетников на санаторно-курортное лечение работников

|

| SergeyNivens / Depositphotos.com |

Минфин России разъяснил особенности применения кодов КОСГУ и КВР при осуществлении расходов на санаторно-курортное лечение работников (письмо Минфина России от 22 августа 2019 г. № 02-08-10/64736).

Законодательством установлено, что произведенных страхователем расходов в виде предупредительных мер по сокращению производственного травматизма и профессиональных заболеваний работников осуществляется страхователем за счет собственных средств с последующим возмещением средств из бюджета ФСС России в пределах суммы, согласованной с территориальным органом Фонда на эти цели (постановление Правительства РФ от 21 апреля 2011 г. № 294).

Полный перечень вышеуказанных предупредительных мер определен правилами их финансового обеспечения (утв. приказом Минтруда России от 10 декабря 2012 г. № 580н).

В этом году перечень был добавлен еще одним пунктом – оплата санаторно-курортного лечения работников не ранее чем за пять лет до достижения ими возраста, дающего право на назначение страховой пенсии по старости в соответствии с пенсионным законодательством.

Как поясняет Минфин России, расходы ПФР на приобретение путевок на санаторно-курортное лечение работников, которым осталось проработать до пенсии пять и менее лет, следует отражать по виду расходов 244 «Прочая закупка товаров, работ и услуг», увязанному для целей бюджетного (бухгалтерского) учета и бухгалтерской (финансовой) отчетности с подстатьей 267 «Социальные компенсации персоналу в натуральной форме» КОСГУ.

Правильно учитываем путевки в детские лагеря и санатории: рекомендации экспертов

|

| DmitryPoch / Depositphotos.com |

Близится лето, и многие учреждения уже задумались о приобретении путевок в санатории и детские оздоровительные лагеря: одни – для своих сотрудников и их детей, другие – для обеспечения социальных категорий граждан.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

В зависимости от цели приобретения расходы на покупку путевок будут отражаться по разным кодам КВР и КОСГУ:

Для кого покупаем путевки?

Для сотрудников, для их детей

Для передачи населению (взрослым, детям) в целях социального обеспечения

При этом учет оплаченных путевок до их передачи отличаться не будет – в обоих случаях их нужно отразить на счете 201 35 «Денежные документы». Подробнее и с примерами об учете операций по приобретению путевок расскажет специальный раздел Энциклопедии решений.

Если вы приобретаете путевки на санаторно-курортное лечение работников, занятых на «вредных» работах, в рамках предупредительных мер, то вам в помощь подсказки по учету расчетов с ФСС России по возмещению понесенных расходов.

Отдельно считаем важным напомнить о том, что оплата учреждением стоимости путевок на санаторно-курортное лечение работникам не облагается НДФЛ. А вот в перечне выплат, не подлежащих обложению страховыми взносами, оплата путевок не поименована, значит взносы нужно начислить и уплатить. Если же путевки приобретаются для членов семьи работника, в частности, для детей, то взносы начисляться не будут, так как в этом случае отсутствует факт трудовых отношений учреждения с получателем путевки.

Учет путевок на санаторно курортное лечение в бюджетном учреждении

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как в бухгалтерском учете бюджетного учреждения отразить приобретение путевки на санаторно-курортное лечение за счет субсидии на иные цели, если путевка была получена не через кассу учреждения, а непосредственно сотрудником в лечебном учреждении по доверенности?

Рассмотрев вопрос, мы пришли к следующему выводу:

Хозяйственная операция по приобретению путевки, для целей бухгалтерского учета не определяемой как денежный документ, отражается в балансе бюджетного учреждения с использованием счетов 0 206 26 000 «Расчеты по выданным авансам», 0 302 26 000 «Расчеты по прочим работам, услугам», в увязке с подстатьей 267 «Социальные компенсации персоналу в натуральной форме» КОСГУ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Чевардина Элеонора

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер, член ИПБ России Андреева Наталья

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

————————————————————————-

*(1) Согласно внесенным в Инструкции N 174н поправкам Планом счетов бюджетного учреждения прямо установлено, что в 26 разряде номеров счетов 0 302 67 000 (и аналогичного счета 0 206 67 000) в 26 разряде отражается код «7», используемый в Порядке N 209н для обособления расчетов с физическими лицами (например, при отражении в учете операций со счетом 0 206 67 000 применяются подстатьи 737 / 837 КОСГУ).

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter