учет претензий в бухгалтерском учете

Отражение расчетов по претензиям в бухгалтерском учете

В бизнесе нередко случается, что контрагент по каким-либо причинам не выполнил взятые на себя обязательства. Чтобы защитить свои интересы, фирма выставит партнеру претензию. Поэтому делать расчеты по претензиям приходится практически каждой организации. Как правильно произвести эти расчеты и отразить их в бухгалтерии и налоговом учете, расскажем в этой статье.

Целесообразность претензионного порядка

Для защиты законных интересов стороны всегда могут обратиться в суд. Но, как правило, более эффективным способом урегулирования конфликта является попытка досудебного решения вопроса. Одной из форм такого урегулирования является предъявление претензии – прямого указания другой стороне на несоблюдение ею тех или иных пунктов договора, а именно:

Помимо фиксации подобных фактов, в претензии предъявитель выражает требование исправить отмеченные нарушения.

Вопрос: Как исчислять срок исковой давности: с момента вручения претензии подрядчику или с момента вручения заявления о недостатках работ?

Посмотреть решение суда

Плюсы подачи претензии:

ОБРАТИТЕ ВНИМАНИЕ! Подача претензии до обращения в суд является обязательной, если это прописано в нормативных актах организации, а также в договоре, пункты которого были нарушены. В противном случае суд вернет заявление из-за нарушения досудебной процедуры. Если же пункта о претензиях в договоре не было, можно при желании опустить претензионные операции и сразу искать правды в суде.

Кому выставляются претензии

Претензионное обращение может быть оформлено любой стороной какого угодно официального договора. Чаще всего подателями претензий являются:

Претензии между поставщиками и покупателями могут быть вызваны недопоставкой, неправильным расчетом цифр в договорных документах, другими нарушениями условий договора.

ВАЖНО! Если претензия касается физического лица, она регламентируется Законом о защите прав потребителей. Претензии между юрлицами – прерогатива федерального законодательства (Гражданского кодекса РФ).

Претензии при «обратной реализации»

Случается, покупатель уже оприходовал товар у себя, но по какой-то причине решил возвратить его поставщику. При этом может быть выставлена претензия на:

Нюансы оформления и подачи претензии

Фиксация нарушений договора и требования относительно них должны быть оформлены документально. Обязательные элементы претензии:

Подать претензию лучше всего с вручением под личную подпись либо заказным почтовым отправлением.

Соблюдайте сроки подачи: для каждого конкретного случая они предусмотрены в соответствующих федеральных законах, по общему правилу, не должны превышать месяца со дня выявления несоответствия договору. Такой же срок есть у оппонента для реакции на претензионное письмо.

ВАЖНО! При получении отказа или отсутствии ответа на претензию более 30 дней можно с полным правом обращаться в арбитражный суд.

Особенности расчета суммы претензии

Чтобы претензия была наверняка признана и выплачена, нужно правильно и обоснованно указать ее сумму. Для этого следует руководствоваться:

При выявлении недостачи следует вычислять сумму, учитывая следующие важные моменты:

Вопрос: Будет ли считаться претензионный порядок соблюденным, если претензия об оплате долга и неустойки не содержит расчет неустойки по договору и сумму неустойки?

Посмотреть ответ

Бухгалтерский учет сумм претензий

Для того чтобы отразить претензию на бухгалтерском балансе, нужно, чтобы соблюдалось одно из двух условий:

СПРАВКА! Первое условие документально обосновывается письменным ответом участника договора на претензию.

Для учета сумм претензий ПБУ рекомендует использовать субсчет 76.2 «Расчеты по претензиям».

Образцы и примеры проводок

ПРИМЕР 1. Пусть фирма заказала у поставщика сырье на сумму 10 000 руб. После поступления материалов оказалось, что количества поставленного сырья недостает на сумму 1000 руб. Поставщику была направлена претензия, которую он согласился удовлетворить. Вот как будут выглядеть бухгалтерские проводки этих операций:

Если бы поставщик не стал высылать средства в возмещение, не признав претензию, эти деньги нужно было бы списать в убытки:

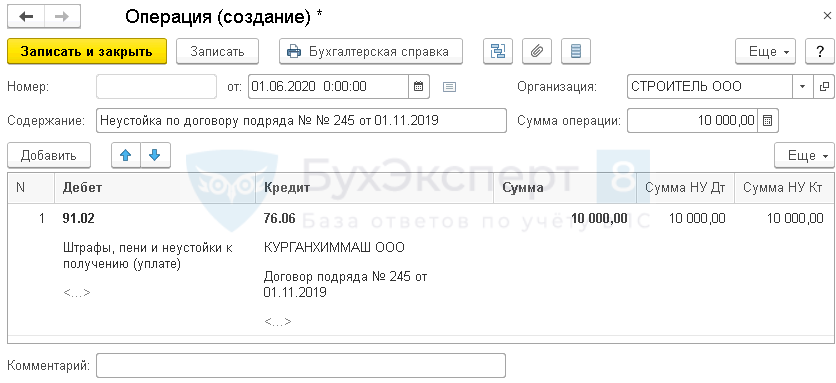

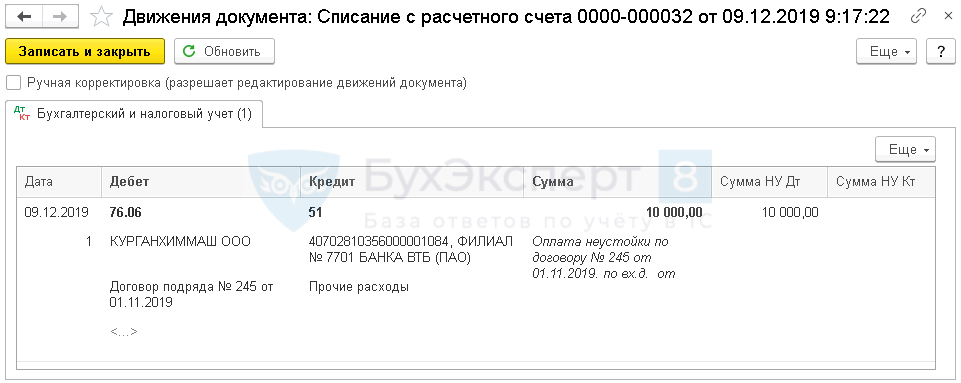

Если договором предусмотрена неустойка за нарушение тех или иных условий (сроков, количества поставки и др.), эти суммы также списываются на расходы.

ПРИМЕР 2. Одна сторона договора продала другой партию канцтоваров на сумму 12 000 руб., в которую входит НДС. Фирма-покупатель затянула с оплатой, внеся ее на 10 дней позже. Договором была предусмотрена неустойка за нарушение сроков в размере 0,1% за каждый день. На сумму 1200 руб. (12 000 х 0,1%) покупателю была выставлена претензия. Проводки у фирмы-продавца:

Налоговый учет претензий

Сам факт подачи или получения средств по претензии никак не влияет на налогообложение. Но в некоторых случаях эта сумма может изменять базу налога на прибыль, входя в доходы или расходы ее получателя.

Штрафы, пени, неустойки не являются объектами налога на добавленную стоимость.

Что касается налогового учета у должника, то претензии на него фактически не влияют:

Вопрос: Перевозчик получил претензию клиента с требованием возместить стоимость поврежденного груза. Принято решение удовлетворить претензию. Размер требования клиентом документально не подтвержден. Достаточно ли претензии клиента, чтобы перевозчик учел возмещение в целях исчисления налога на прибыль?

Посмотреть ответ

Возвращаем материалы с недостатками, обнаруженными после приемки

Как производственному предприятию отразить в учете приобретение материалов, их возврат продавцу в связи с тем, что после приемки в них обнаружены недостатки, а также предъявление ему к возмещению расходов по транспортировке?

Производственное предприятие (покупатель) по договору купли-продажи с условием последующей оплаты приобрело материалы на сумму 2400 руб., в том числе НДС (20%) 400 руб. Согласно договору транспортные расходы несет покупатель. Для транспортировки материалов предприятие заключило договор с транспортной организацией с условием последующей оплаты на сумму 60 руб., в том числе НДС (20%) 10 руб.

Обнаружив после приемки материалов недостатки, предприятие в соответствии с договором вернуло материалы продавцу, для чего воспользовалось услугами транспортной организации. Стоимость транспортировки возвращаемых материалов — 55 руб., в том числе НДС (20%) 9,17 руб.

Предприятие предъявило претензию продавцу на возмещение убытков (транспортных расходов по доставке и возврату некачественных материалов) в размере 115 руб. В том же месяце на расчетный счет предприятия поступили денежные средства в качестве возмещения транспортных расходов.

На момент возврата материалы предприятием оплачены не были. Согласно учетной политике счета 15 и 16 предприятие не использует. Возврат продавцу (поставщику) в соответствии с договором некачественных материалов в бухучете отражается сторнировочными записями.

Общие положения

В рассматриваемой ситуации продавец возмещает покупателю убытки, связанные с поставкой и возвратом некачественных материалов, а именно стоимость расходов по доставке и возврату некачественных материалов.

Бухгалтерский учет

Основанием для приемки и оприходования материалов выступают сопроводительные документы (ТТН, ТН и др.) (п. 26 Инструкции N 133).

В бухучете сумма предъявленного к вычету НДС сторнируется. Корректировка счета 18 осуществляется на основании ТТН, которой оформлен возврат товара продавцу.

Ситуации, когда суммы «входного» налога не подлежат вычету, указаны в п. 24 ст. 133 НК. К ним не относится возмещение транспортных расходов продавцом покупателю в связи с возвратом некачественных материалов. Таким образом, предприятие вправе принять к вычету предъявленную транспортной организацией сумму НДС в общеустановленном порядке с учетом условий, определенных подп. 5.1 п. 5 ст. 132 НК.

Налог на прибыль

Таблица бухгалтерских записей

К счету 60 открыты субсчета:

— 60-1 «Расчеты с продавцом»,

— 60-2 «Расчеты с транспортной организацией».