учет платона в бухгалтерском и налоговом учете

Отражение в расходах сумм транспортного налога и платы в систему «Платон»

Автор: Белецкая Ю. А., эксперт информационно-справочной системы «Аюдар Инфо»

Федеральная налоговая служба Письмом от 19.07.2017 № СД-4-3/14037@ направила для сведения и использования в работе письма Минфина России от 27.06.2017 № 03-03-10/40602 и от 11.07.2017 № 03-03-10/43987 с разъяснениями по вопросу учета в составе расходов по налогу на прибыль:

сумм транспортного налога;

платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, зарегистрированными в реестре транспортных средств системы взимания платы (так называемой платы в систему «Платон»).

В чем суть этих разъяснений? Разберем на практическом примере.

Налоги и сборы, подлежащие уплате в бюджет, учитываются в прочих расходах

Согласно п. 2 ст. 362 НК РФ сумма транспортного налога (ТНисчисл.), исчисленная по итогам налогового периода налогоплательщиками-организациями в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 т, зарегистрированного в реестре, уменьшается на сумму платы в систему «Платон» (ПП), внесенную в отношении такого транспортного средства в данном налоговом периоде. В случае если при применении указанного налогового вычета сумма налога, подлежащая уплате в бюджет (ТНк уплате), принимает отрицательное значение, сумма налога считается равной нулю.

То есть если ПП ≥ ТНисчисл., то ТН не уплачивается.

Период

ТНисчисл.

Расходы для целей налогообложения

«1С:Бухгалтерия 8» (ред. 3.0): Как настроить счет и аналитику затрат для платы «Платон» (+ видео)?

Понятие платы в счет возмещения вреда, причиняемого автомобильным дорогам, введено пунктом 5 статьи 3 Федерального закона от 08.11.2007 № 257-ФЗ (далее – плата «Платон»). Порядок взимания платы «Платон» определен Постановлением Правительства РФ от 14.06.2013 № 504. Согласно пункту 2 статьи 362 НК РФ налогоплательщик может уменьшить сумму транспортного налога, исчисленного по итогам налогового периода в отношении каждого транспортного средства (ТС) на сумму платы «Платон», исчисленную в текущем периоде в отношении этого средства, то есть применить вычет.

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета платы «Платон» предназначен специальный документ Отчет оператора системы «Платон». С помощью этого документа пользователь отражает данные по перечислению оператором в доход федерального бюджета денежных средств собственника (владельца) ТС в качестве платы в зависимости от пути, пройденного каждым транспортным средством. Расчет суммы транспортного налога выполняется регламентным документом с видом операции Расчет транспортного налога.

Счет и аналитика затрат для платы «Платон» соответствуют способу отражения расходов по транспортному налогу, который настраивается в регистре Способы отражения расходов по налогам. Доступ к регистру осуществляется из раздела Главное (Настройки – Налоги и отчеты – Транспортный налог – Способы отражения расходов) или из раздела Справочники (Транспортный налог – Способы отражения расходов).

По умолчанию в этот регистр вводится запись для отнесения сумм налога (авансовых платежей по налогу) по всем транспортным средствам в дебет счета 26 «Общехозяйственные расходы» по статье затрат Имущественные налоги.

Если такой способ отражения соответствует способу, закрепленному в учетной политике организации, то для его использования достаточно указать подразделение, к которому относятся расходы.

Если учетной политикой предусмотрен другой счет для учета расходов по транспортному налогу, то можно внести изменения в имеющуюся запись, либо ввести в регистр новую запись с более поздней датой действия.

В случае если по отдельным ТС способ отражения расходов по налогу отличается от остальных, то в регистр нужно ввести отдельную запись, где заполнить реквизиты:

Об уменьшении транспортного налога на плату «Платон» в программе «1С:Бухгалтерия 8» редакции 3.0, в случае, если транспортный налог больше и меньше платы, см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет» в 1С:ИТС.

Плата в системе «ПЛАТОН». Бухгалтерский учет и налогообложение

Торговые организации, в собственности которых есть грузовики, имеющие разрешенную максимальную массу свыше 12 тонн, с 15 ноября 2015 г. обязаны вносить плату в счет возмещения вреда, причиняемого автомобильным дорогам такими транспортными средствами.

Размер платы

Принцип действия системы «Платон»

Система взимания платы обрела название — «Платон». По задумке ее разработчиков это производная от фразы «плата за тонну».

Рассмотрим бухгалтерский и налоговый учет операций, связанных с платежами в систему «Платон».

Учет платежей в системе «Платон» при расчете транспортного налога

При этом лизингодатель не может уменьшить транспортный налог за зарегистрированный на него грузовик на плату «Платону», уплаченную за этот грузовик лизингополучателем (Письмо Минфина от № /41940).

Плата «Платону» уменьшает транспортный налог к уплате только по конкретному грузовику и на сумму налога за другие автомобили не влияет (Письмо Минфина от № /47021).

Если законом субъекта РФ, в котором зарегистрирован грузовик, установлены отчетные периоды по транспортному налогу, то авансовые платежи по грузовику вы исчисляете в обычном порядке (без уменьшения на плату «Платону»), но в бюджет не уплачиваете (п. 2 ст. 363 НК РФ, Письмо ФНС от № ).

Бухгалтерский учет

| Проводка | Операция |

|---|---|

| На дату перечисления денег в систему «Платон» | |

| Д 76 — К 51 | Перечислены деньги в систему «Платон» |

| На последнее число месяца | |

| Д 20 (23, 25, 26, 29, 44) — К 76 | В расходах отражена плата, начисленная по грузовикам в системе «Платон» |

Проводка по начислению транспортного налога по итогам года делается только на сумму налога к уплате:

| Проводка | Операция |

|---|---|

| Д 20 (23, 25, 26, 29, 44) — К 68 | Начислен транспортный налог за грузовик (в части, превышающей сумму платежей, начисленных в системе «Платон» за этот грузовик за год) |

Учет платы в системе «Платон» для налога на прибыль и при УСН

Если результат вычисления равен нулю, то в расходах вы ничего не учитывается.

Если результат — отрицательное число, то в расходах следует учитывать сумму транспортного налога к уплате за грузовик, а плата «Платону» в расходы не включается.

При УСН транспортный налог включается в расходы на дату уплаты (пп. 3 п. 2 ст. 346.17 НК РФ, Письмо Минфина от № ).

Если результат вычисления равен нулю или отрицательный, то в расходах ничего не учитывается.

Пример. Учет платы в систему «Платон» при расчете транспортного налога и налога на прибыль

В субъекте, где находится организация, установлены отчетные периоды по транспортному налогу, а ставка налога составляет 70 руб/л.с.

| Данные | Грузовик | ||

|---|---|---|---|

| Первый | Второй | Третий | |

| Максимальная разрешенная масса | Свыше 12 т | Свыше 12 т | Меньше 12 т |

| Мощность двигателя (л.с.) | 400 | 300 | 250 |

| Плата «Платону», уплаченная за III квартал (руб.) | 9000 | 4000 | — |

| Авансовый платеж по транспортному налогу за III квартал (руб.) | 7000 | 5250 | 4375 |

| Плата «Платону», уплаченная за IV квартал (руб.) | 4000 | 21 000 | — |

| Транспортный налог, исчисленный за год (руб.) | 14 000 | 10 500 | 8750 |

Предположим, что отчетные периоды по транспортному налогу законом субъекта РФ не установлены и все три грузовика имеют одинаковые характеристики.

Поэтому одинакова и сумма транспортного налога, исчисленного в отношении каждого из них, — 11 000 руб.

В отношении первого грузовика в 2016 г. в систему «Платон» уплачено 13 000 руб., в отношении второго — 7000 руб., а в отношении третьего плата в счет возмещения вреда дорогам федерального назначения не вносилась.

По итогам 2016 г.:

по первому грузовику сумма транспортного налога будет равна нулю, поскольку плата «Платону» превысила исчисленную сумму транспортного налога.

А в составе расходов по налогу на прибыль учитывается разница, которая равна 2000 руб.

В отношении второго грузовика сумма транспортного налога составит 4000 руб.

Плата «Платону» в налоговых расходах не учитывается.

При этом в состав расходов по налогу на прибыль на основании пп. 1 п. 1 ст. 264 Кодекса включается начисленная сумма транспортного налога в размере 4000 руб.

В отношении третьего грузовика начисленная сумма транспортного налога в размере 11 000 руб. учитывается в составе расходов на основании пп. 1 п. 1 ст. 264 Кодекса.

Плата «Платону», поскольку в 2016 г. она не уплачивалась, в расходах не учитывается.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как настроить счет и аналитику затрат для платы Платон

Отправим материал вам на:

Понятие платы в счет возмещения вреда, причиняемого автомобильным дорогам, введено пунктом 5 статьи 3 Федерального закона от 08.11.2007 № 257-ФЗ (далее – плата «Платон»). Порядок взимания платы «Платон» определен Постановлением Правительства РФ от 14.06.2013 № 504. Согласно пункту 2 статьи 362 НК РФ налогоплательщик может уменьшить сумму транспортного налога, исчисленного по итогам налогового периода в отношении каждого транспортного средства (ТС) на сумму платы «Платон», исчисленную в текущем периоде в отношении этого средства, то есть применить вычет.

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета платы «Платон» предназначен специальный документ Отчет оператора системы «Платон». С помощью этого документа пользователь отражает данные по перечислению оператором в доход федерального бюджета денежных средств собственника (владельца) ТС в качестве платы в зависимости от пути, пройденного каждым транспортным средством. Расчет суммы транспортного налога выполняется регламентным документом с видом операции Расчет транспортного налога.

Счет и аналитика затрат для платы «Платон» соответствуют способу отражения расходов по транспортному налогу, который настраивается в регистре Способы отражения расходов по налогам. Доступ к регистру осуществляется из раздела Главное (Настройки – Налоги и отчеты – Транспортный налог – Способы отражения расходов) или из раздела Справочники (Транспортный налог – Способы отражения расходов).

По умолчанию в этот регистр вводится запись для отнесения сумм налога (авансовых платежей по налогу) по всем транспортным средствам в дебет счета 26 «Общехозяйственные расходы» по статье затрат Имущественные налоги.

Если такой способ отражения соответствует способу, закрепленному в учетной политике организации, то для его использования достаточно указать подразделение, к которому относятся расходы.

Если учетной политикой предусмотрен другой счет для учета расходов по транспортному налогу, то можно внести изменения в имеющуюся запись, либо ввести в регистр новую запись с более поздней датой действия.

В случае если по отдельным ТС способ отражения расходов по налогу отличается от остальных, то в регистр нужно ввести отдельную запись, где заполнить реквизиты:

Об уменьшении транспортного налога на плату «Платон» в программе «1С:Бухгалтерия 8» редакции 3.0, в случае, если транспортный налог больше и меньше платы, см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет» в 1С:ИТС.

Система «Платон»: как уменьшить транспортный налог на плату в систему и отразить в «1С:Бухгалтерии 8»

При приобретении транспортного средства и регистрации его в органах ГИБДД организация становится плательщиком транспортного налога (ст. 357, п. 1 ст. 358 НК РФ).

Ставки транспортного налога определяются региональным законодательством, узнать их можно в налоговой инспекции по месту учета транспортного средства. При этом базовые ставки по транспортному налогу определены в ст. 361 НК РФ.

Согласно п. 1 ст. 359 НК РФ определение налоговой базы зависит от вида транспортного средства.

При приобретении грузового автомобиля организация платит налог исходя из формулы: Налоговая база * Налоговая ставка * Понижающий коэффициент, определяемый в соответствии с п. 3 ст. 362 НК РФ.

Кроме того, в эту формулу входит еще один показатель, который уменьшает сумму начисленного транспортного налога, – плата в счет возмещения вреда, причиняемого автомобильным дорогам, она установлена ч. 5 ст. 3 Федерального закона от 08.11.2007 № 257-ФЗ (далее – плата «Платон»). Порядок взимания платы «Платон» определен постановлением Правительства РФ от 14.06.2013 № 504 (далее – Правила).

Собственники и владельцы транспортных средств, максимальная разрешенная масса которых превышает 12 тонн, регистрируют их в специальном реестре (п. 5, 38-55 Правил). Плата, которая вносится через оператора, указывается в маршрутной карте (п. 10(1) Правил) либо рассчитывается оператором в автоматическом режиме с помощью данных, полученных от устройства, установленного на автомобиле (п. 7 Правил). Ежедневно оператор перечисляет в доход федерального бюджета сумму, которая определяется как сумма платежей, внесенная собственниками за пройденные транспортными средствами маршруты (п. 16 Правил). По запросу плательщик может уточнить:

Расчеты по транспортному налогу отражаются в бухгалтерском учете на счете 68 «Расчеты по налогам и сборам».

Для этого к счету 68 открывается субсчет «Расчеты по транспортному налогу». Как правило, транспортный налог относится к расходам по обычным видам деятельности (п. 5 ПБУ 10/99). Порядок его отражения в бухучете зависит от того, в каком производстве или подразделении организации используется транспортное средство, по которому начислен налог.

Начисление платы «Платон» отражается следующими проводками:

Если это предусмотрено учетной политикой организации, дополнительно можно отразить сумму платы, перечисленной оператором в бюджет: информацию о перечисленных суммах можно получить у оператора по специальному запросу. Эта операция отражается на субсчетах счета 76.

При начислении транспортного налога выполняется проводка:

Согласно п. 2 ст. 362 НК РФ налогоплательщик может уменьшить сумму транспортного налога, исчисленного по итогам налогового периода в отношении каждого транспортного средства на сумму платы «Платон», исчисленную в текущем периоде в отношении этого средства, т.е. применить вычет.

Если организация платит авансовый платеж оператору без маршрутной карты, то в счет уменьшения транспортного налога можно взять только ту сумму, которую оператор зачислил в бюджет (письмо Минфина России от 26.01.2017 № 03-05-05-04/3747). Эту сумму можно уточнить, отправив запрос оператору (п. 84 Правил).

Вычет применяется по итогам налогового периода, отдельно по каждому транспортному средству (абз. 12 п. 2 ст. 362 НК РФ). Если плата «Платон» больше суммы транспортного налога, то налог в бюджет не платится (абз. 13 п. 2 ст. 362 НК РФ), а превышающая сумму транспортного налога часть платы «Платон» учитывается в расходах по налогу на прибыль (п. 48.21 ст. 270 НК РФ).

Если сумма транспортного налога больше платы «Платон», то она подлежит уплате в бюджет и в размере уплаченных сумм включается в расходы по налогу на прибыль (письмо Минфина России от 06.09.2016 № 03-05-05-04/52171).

В отношении всех автомобилей, по которым производится плата «Платон», авансовые платежи по транспортному налогу не платятся, даже если установлены региональным законом (абз. 2 п. 2 ст. 363 НК РФ).

Организациям, которые вносят плату «Платон», ФНС России рекомендует уже за 2016 год сдавать декларацию по транспортному налогу по новой форме, утвержденной приказом ФНС России от 05.12.2016 № ММВ-7-21/668@ (письмо от 29.12.2016 № ПА-4-21/25455@).

В программе «1С:Бухгалтерия 8» для учета платы «Платон» создан специальный документ «Отчет оператора системы «Платон». В него необходимо вводить данные по перечислению оператором в доход федерального бюджета денежных средств собственника (владельца) транспортного средства в качестве платы в зависимости от пути, пройденного каждым транспортным средством. Расчет суммы транспортного налога выполняется регламентным документом с видом операции «Расчет транспортного налога».

Уменьшение транспортного налога на плату «Платон» (транспортный налог больше платы «Платон»)

У ООО «Мебельный Дом» в собственности большегрузный автомобиль (с разрешенной максимальной массой свыше 12 тонн) первоначальной стоимостью 6 608 000,00 руб. (в т.ч. НДС 18% – 1 008 000,00 руб.) для перевозки товаров покупателям по дорогам общего пользования. Автомобиль принят на учет как основное средство.

ООО «Мебельный Дом» включено в реестр системы «Платон» (далее – плата «Платон»). За 2016 год тягач проехал по федеральным дорогам 5000 километров, по итогам года сумма начисленного транспортного налога оказалась выше суммы платы «Платон», перечисленной в бюджет оператором.

В соответствии с учетной политикой организация применяет в бухгалтерском учете ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Пошаговая инструкция в программе «1С:Бухгалтерия 8» (ред. 3.0):

1. Перечисление авансового платежа оператору

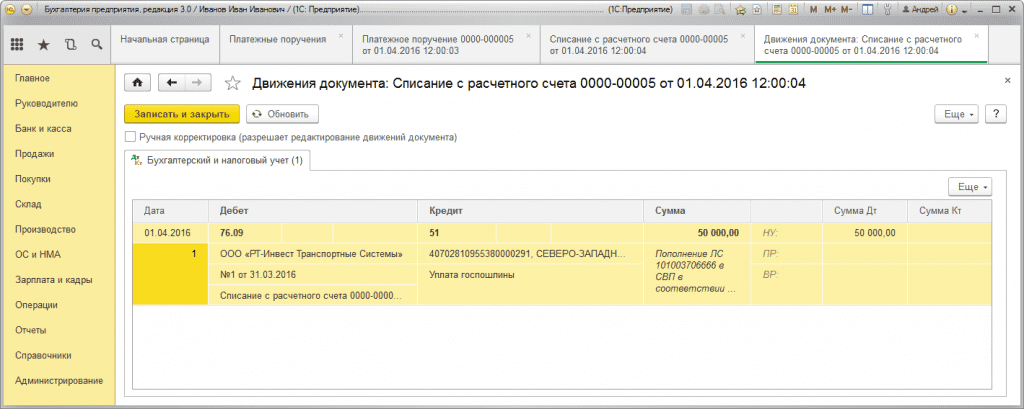

Для выполнения операции «Регистрация в учете перечисленного авансового платежа оператору» необходимо вначале создать документ Платежное поручение, затем на основании этого документа ввести документ «Списание с расчетного счета». В результате проведения документа «Списание с расчетного счета» будут сформированы соответствующие проводки.

Если платежные поручения создаются в программе «Клиент-банк», то в «1С:Бухгалтерии 8» создавать их необязательно. В этом случае вводится только документ «Списание с расчетного счета», который формирует необходимые проводки. Документ «Списание с расчетного счета» можно создать вручную или на основании выгрузки из других внешних программ (например, «Клиент-банк»).

После получения выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, необходимо подтвердить ранее созданный документ «Списание с расчетного счета» для формирования проводок.

Меню: Банк и касса – Банк – Банковские выписки, документ «Списание с расчетного счета».

Для просмотра результата проведения документа (рис. 2) нажмите кнопку ДтКт

По дебету счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» отражена сумма авансового платежа (пополнение счета) оператору государственной системы взимания платы «Платон» – ООО «РТ-Инвест Транспортные Системы».

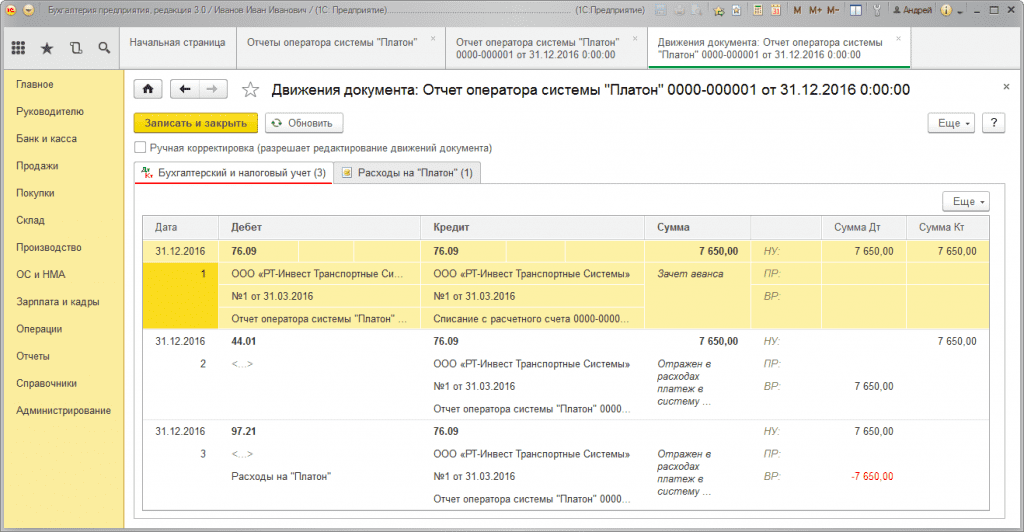

2. Отражение платы «Платон», перечисленной оператором в бюджет в БУ и НУ

Для выполнения операций по отражению платы «Платон», перечисленной оператором в бюджет в бухгалтерском и налоговом учете, необходимо создать документ Отчет оператора системы «Платон». В этом документе необходимо отразить сумму платы, которую оператор перечислил в бюджет, – ее можно узнать в личном кабинете организации из отчета «Детализация по лицевому счету».

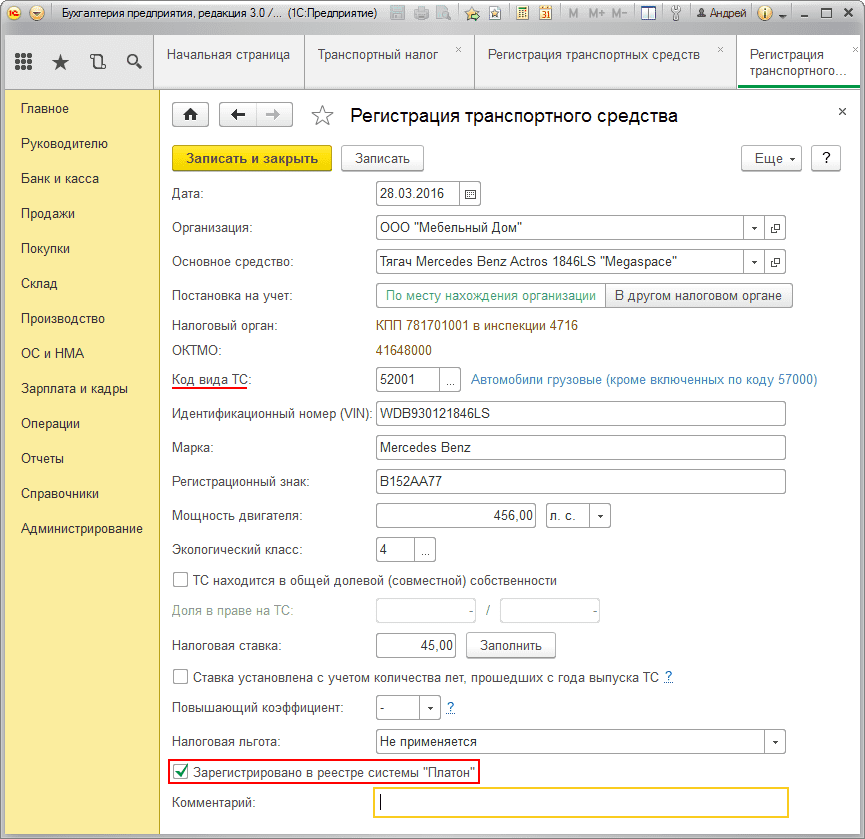

Для того, чтобы появилась возможность заполнения этого документа, в регистре сведений «Регистрация транспортного средства» (меню: Справочники – Налоги – Транспортный налог – Регистрация транспортных средств) необходимо поставить флажок «Зарегистрировано в реестре системы «Платон» (рис. 3).

При заполнении документа «Отчет оператора системы «Платон» укажите:

Для просмотра результата проведения документа «Отчет оператора системы «Платон» (рис. 5) нажмите кнопку ДтКт.

Получившиеся проводки отражают следующее:

3. Расчет суммы транспортного налога

Перед проведением операций по закрытию месяца бухгалтеру необходимо заполнить форму «Транспортный налог». Подробнее о заполнении формы «Транспортный налог» см. статью «Приобретение и регистрация транспортного средства».

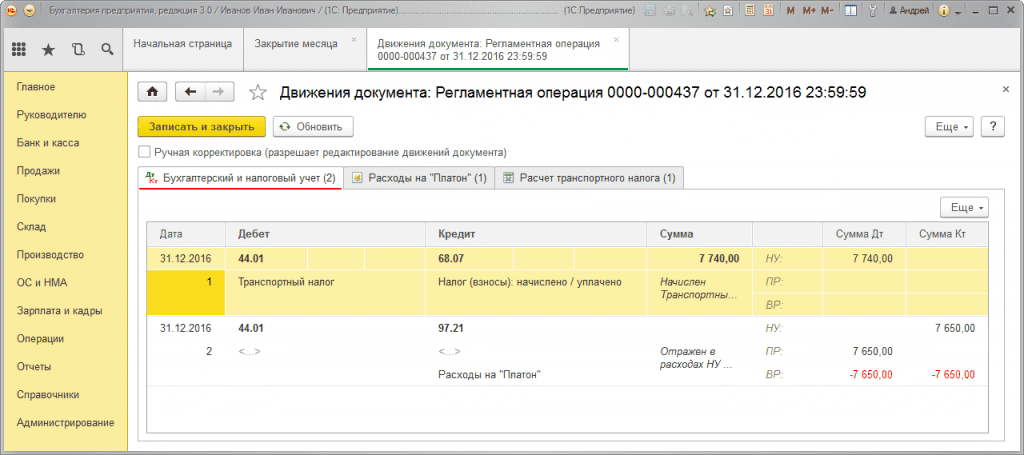

Для расчета суммы транспортного налога за минусом уплаченной суммы платы «Платон» за год необходимо создать документ Регламентная операция с видом операции «Расчет транспортного налога» (рис. 6). В результате создания такого документа будут сформированы соответствующие проводки.

В нашем примере проведем закрытие всех регламентных операций списком за месяц, чтобы увидеть расчет транспортного налога.

Выполнение обработки «Закрытие месяца» (рис. 6), меню: Операции – Закрытие периода – Закрытие месяца.

Для просмотра результата проведения документа «Регламентная операция» с видом операции «Расчет транспортного налога» (рис. 7) нажмите кнопку ДтКт.

Получившиеся проводки отражают следующее:

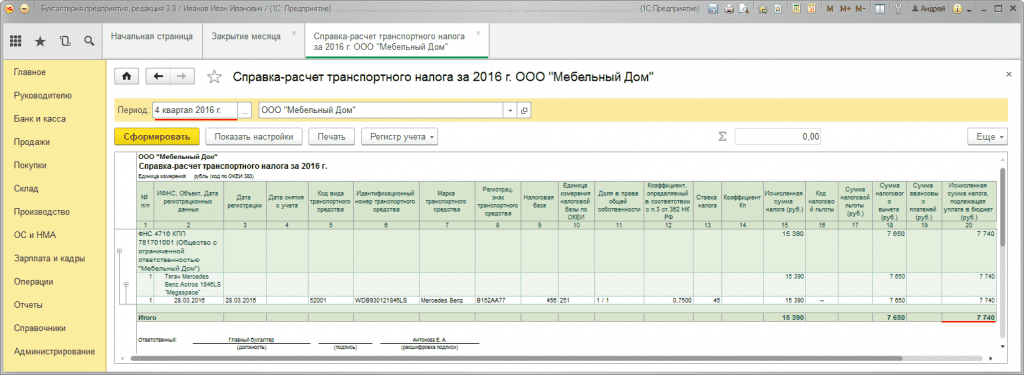

Расшифровку расчета транспортного налога можно посмотреть в отчете «Справка-расчет транспортного налога» (рис. 8) (меню: Операции – Закрытие периода – Справки-расчеты).

4. Закрытие счета учета затрат

Для выполнения операции по закрытию счета учета затрат необходимо создать документ Регламентная операция с видом операции «Закрытие счета 44 «Издержки обращения» (рис. 6). В результате создания такого документа будут сформированы соответствующие проводки.

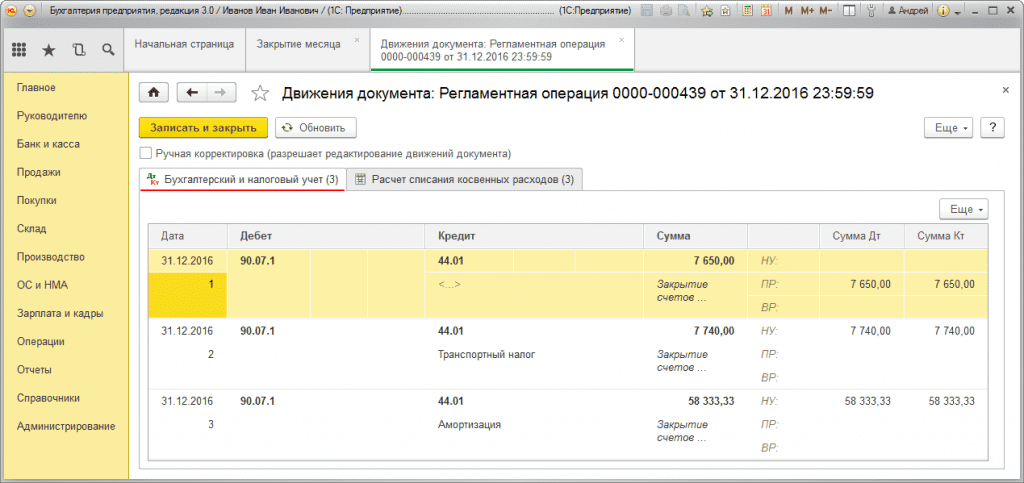

Для просмотра результата проведения документа «Регламентная операция» с видом операции «Закрытие счета 44 «Издержки обращения» (рис. 9) нажмите кнопку ДтКт.

Полученные проводки означают следующее:

5. Расчет налоговых активов и обязательств

Для выполнения операции «Признание постоянного налогового обязательства» необходимо создать документ Регламентная операция с видом операции «Расчет налога на прибыль» (рис. 6). В результате создания этого документа будут сформированы соответствующие проводки.

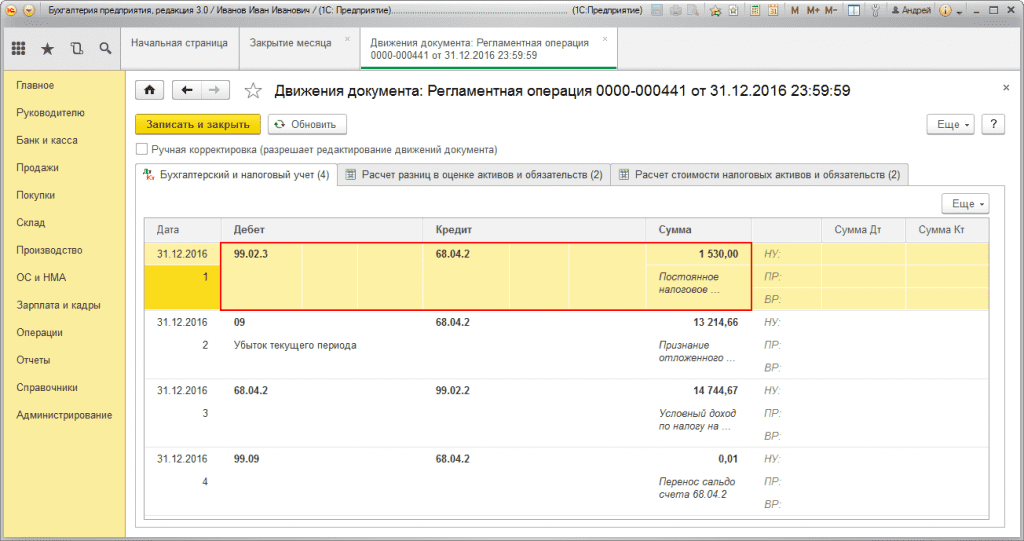

Для просмотра результата проведения документа «Регламентная операция» с видом операции «Расчет налога на прибыль» (рис. 10) нажмите кнопку ДтКт.

Расчет отложенных налогов, связанных с оплатой по сумме платы «Платон», перечисленной в бюджет оператором за 2016 г.

Признаны постоянные налоговые обязательства = Сумма платы «Платон», перечисленная в бюджет оператором * Ставка налога на прибыль (1 530,00 руб. = 7 650,00 руб. * 0,20).

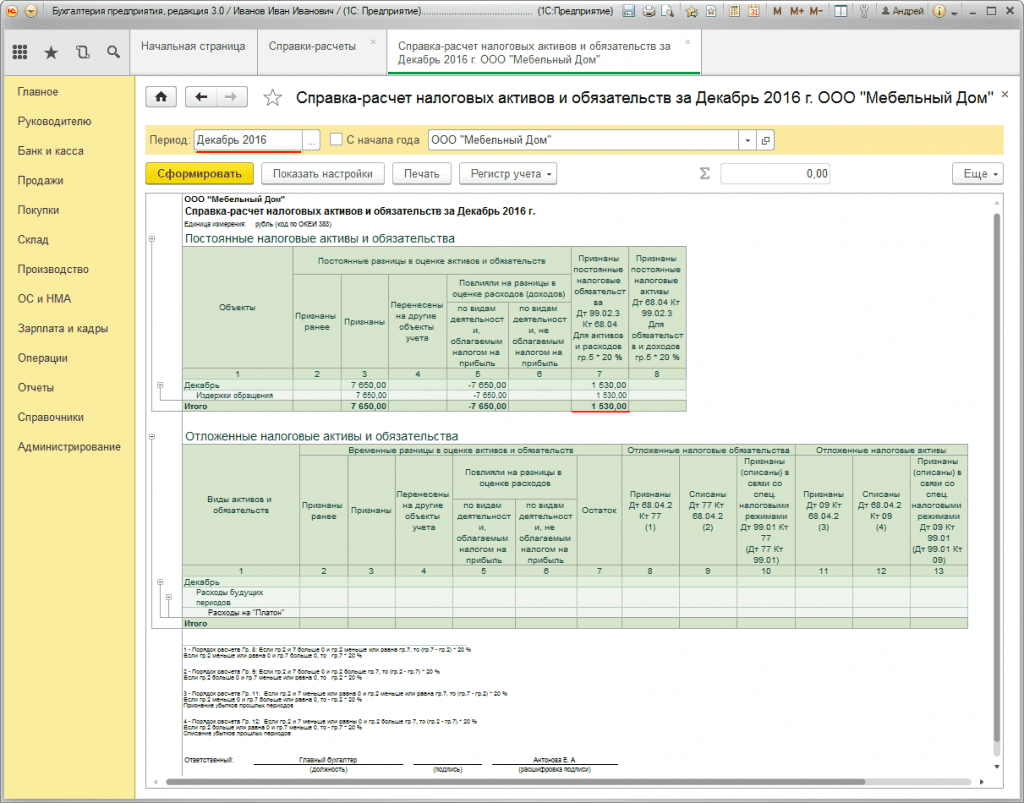

Расшифровку суммы отложенных налогов можно посмотреть в отчете «Справка-расчет налоговых активов и обязательств» (рис. 11) (меню: Операции – Закрытие периода – Справки-расчеты – Налоговые активы и обязательства).

6. Составление декларации по транспортному налогу

Для выполнения операции «Составление декларации по транспортному налогу» необходимо создать регламентированный отчет Декларация по транспортному налогу (годовая).

Создание отчета «Декларация по транспортному налогу» (рис. 12), меню: Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать.

При заполнении документа указываем следующее:

Таким образом, за 2016 год исчисленная сумма транспортного налога (то есть подлежащая уплате в бюджет) по большегрузному автомобилю марки «Тягач Mercedes Benz Actros 1846LS» составила 7 740,00 руб. В то же время сумма налогового вычета, рассчитанная за проезд в системе «Платон», – 7 650,00 руб.