учет нма в упп

Учет НМА стоимостью менее 100 тысяч рублей в 1С: Бухгалтерии ред. 3.0

Прогресс не стоит на месте, и сегодня любая, уважающая себя компания, имеет свой сайт. А в условиях нынешней мировой пандемии – для многих это чуть ли не единственный источник доходов, ведь с каждым днем растет объем продаж через интернет. И если ранее не все руководители считали нужным создание сайта своей компании, то сейчас, наоборот, активно воплощают эту идею в жизнь. А вот для бухгалтера сайт компании – это, в первую очередь, объект нематериальных активов (НМА). И расходы на его разработку в бухгалтерском и налоговом учете учитываются по-разному. Чтобы не запутаться в этом сложном вопросе, разберем на примере сайта компании основные нюансы учета НМА, стоимостью до 100 тыс. рублей.

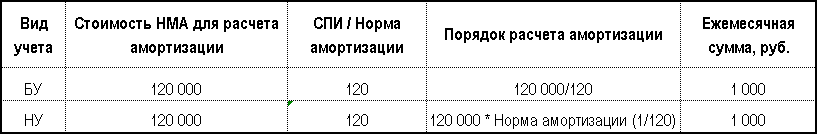

В бухгалтерском учете любое программное обеспечение, на которое у вас есть исключительное право, независимо от стоимости, учитывается как НМА. В налоговом же учете отражать как нематериальный актив нужно исключительное программное обеспечение дороже 100 000 руб.

Организация может создать сайт тремя способами:

— собственными силами (хозспособ),

— с привлечением сторонних организаций (подрядный способ)

О том как учитывать НМА свыше 100 тысяч рублей, созданный собственными силами, мы писали в предыдущей статье

В данной статье поговорим о НМА стоимостью менее 100 000 рублей и о том, как организовать учет таких активов, при условии, что разработкой сайта занималась сторонняя организация (т.е. применялся подрядный способ).

Заключая договор со сторонним исполнителем (им может выступать как юридическое, так и физическое лицо), пропишите все технические характеристики создаваемого сайта (дизайн, функционал, программное обеспечение); согласуйте сроки выполнения работ; предусмотрите обязанность исполнителя разместить сайт на определенном хостинге, на заранее зарегистрированном доменном имени; распишите в договоре этапы выполнения работ и порядок сдачи результата по каждому из этапов. Также в договор обязательно включите положение о том, что все исключительные права на сайт в целом и отдельные его элементы отчуждаются заказчику – это важно, т.к. от этого зависит порядок учета: если исключительных прав на сайт нет, то расходы на его создание будут учитываться в составе текущих затрат организации.

Рассмотрим условный пример

ООО «Пуговица» в феврале заказала ООО «ПростоСайт» разработку сайта с целью продвижения своей продукции. Стоимость услуг по разработке сайта составила 60 000 руб. (в т.ч. НДС – 10 000 рублей).

В день заключения договора ООО «Пуговица» перечислило за услуги ООО «ПростоСайт» аванс 50%.

Сделаем это с помощью документа «Списание с расчетного счета» в разделе «Банк и касса».

Программа сформировала проводку Дт 60.02. Кт 51.

По договору исключительные права на сайт с момента его создания принадлежат ООО «Пуговица».

Также ООО «Пуговица» оплатила ООО «ПростоСайт»:

регистрацию исключительных прав – 6 000 руб. (в том числе. НДС – 1000 руб.)

стоимость доменного имени 600 руб. (в том числе НДС – 100 руб.).

В бухгалтерском учете порядок отражения затрат на создание НМА регламентирован нормами Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утв. Приказом Минфина России от 27.12.2007 №153н.

Затраты, связанные с созданием интернет-сайта, формируют его первоначальную стоимость и собираются на счете 08 «Вложения во внеоборотные активы» субсчет 05 «Приобретение НМА». При принятии объекта НМА к учету все собранные на этом счете затраты переносятся на счет 04 «Нематериальные активы».

А как быть с затратами на домен и хостинг – ведь эти затраты организация будет нести периодически (ежегодно)?

Эти затраты в последующие годы работы сайта в стоимость НМА уже не включают, так как законодательством не предусмотрено изменение первоначальной стоимости НМА в данной ситуации. Поэтому подобные затраты рассматриваются как расходы на последующее поддержание сайта в рабочем состоянии и учитываются как расходы по обычным видам деятельности.

Предусмотрите своей учетной политикой порядок списания подобных затрат (единовременно или постепенно исходя из срока, за который они оплачены – например, за год).

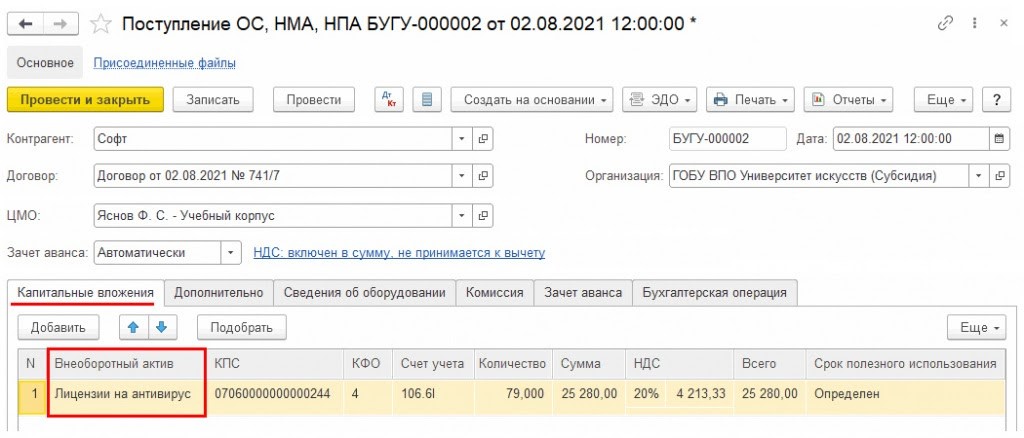

25 февраля ООО «ПростоСайт» завершил работы по созданию сайта и предоставил акт выполненных работ. На основании акта сделайте поступление НМА в программе. Для этого на панели разделов выберите раздел «ОС и НМА», затем выберите подпункт «Поступление НМА»:

Заполнив в шапке документа наименование контрагента и договор, переходим к заполнению табличной части. Создаем новый НМА и последовательно заполняем сведения о нем.

Выбираем вид объекта учета – НМА или Расходы на НИОКР.

Далее программа предлагает выбрать наиболее подходящий вид НМА – в нашем случае выбираем «Исключительное авторское право на программы для ЭВМ, базы данных».

Определяем амортизационную группу. Так как в договоре срок не указан (в нашем примере), и организации принадлежат исключительные права на сайт, то по факту это означает, что этот срок не ограничен. Поэтому организация определяет его самостоятельно, ориентируясь на срок, в течение которого она планирует использовать сайт для своих нужд с целью извлечения доходов (п. 26 ПБУ 14/2007). Для примера мы установили этот срок 12 лет. Этот срок подпадает под шестую амортизационную группу.

Когда все данные о НМА заполнены нажимаем «Записать и закрыть».

В табличной части выбираем созданный НМА и вводим стоимость его создания по акту.

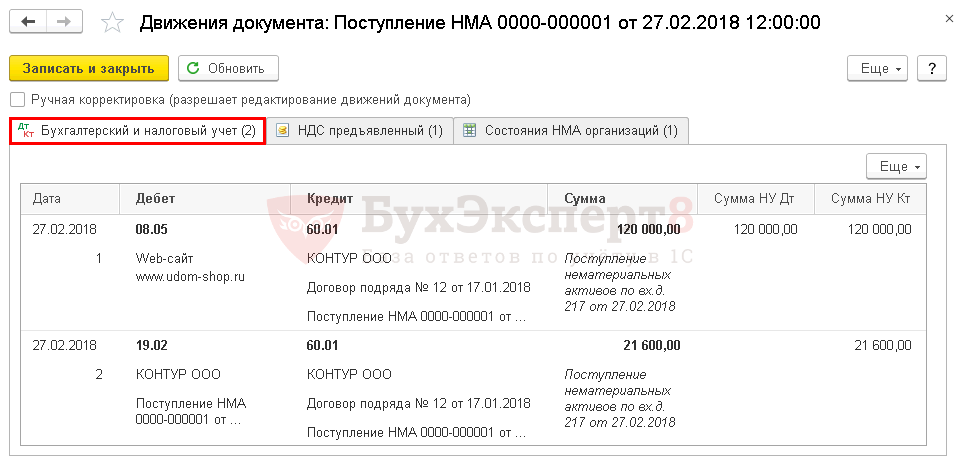

После проведения документа программа сформирует проводки:

Дт 08.05 Кт 60.01 – 50 000 руб. – Отражены расходы по созданию НМА

Дт 19.02 Кт 60.01 – 10 000 руб. – Выделен НДС

Дополнительные затраты, понесенные при создании сайта, отразите через документ «Поступление (акты, накладные)» с видом «Услуги» в разделе «Покупки»:

Обратите внимание, эти расходы также собираются на счете 08.05

В этот же день ООО «Пуговица» приняла объект НМА к учету.

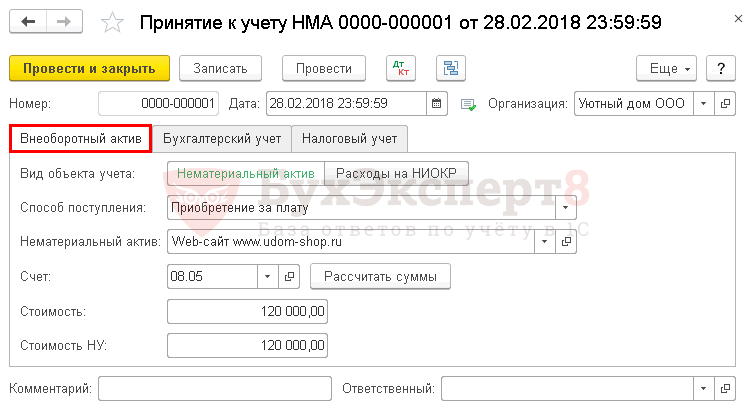

При принятии НМА к учету заполняется одноименный документ на вкладке «ОС и НМА»:

Все затраты по созданию интернет-сайта, собранные на счете 08.05, этим документом переносятся на счет 04 и формируют первоначальную стоимость НМА.

На первой вкладке документа «Внеоборотный актив» указываем, что НМА приобретался за плату, выбираем сам НМА и кликаем «Рассчитать суммы». При нажатии этой кнопки сформируется первоначальная стоимость НМА.

В нашем случае она составит 57 500 рублей:

— создание сайта – 50 000 руб.;

— регистрация исключительных прав – 5 000 руб.;

— годовой хостинг – 2 000 руб.

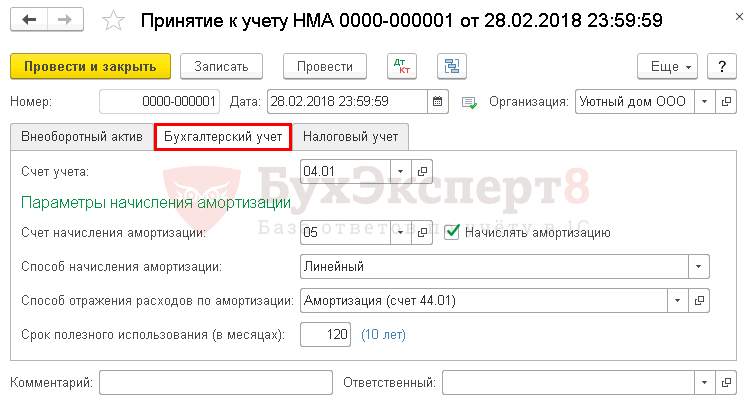

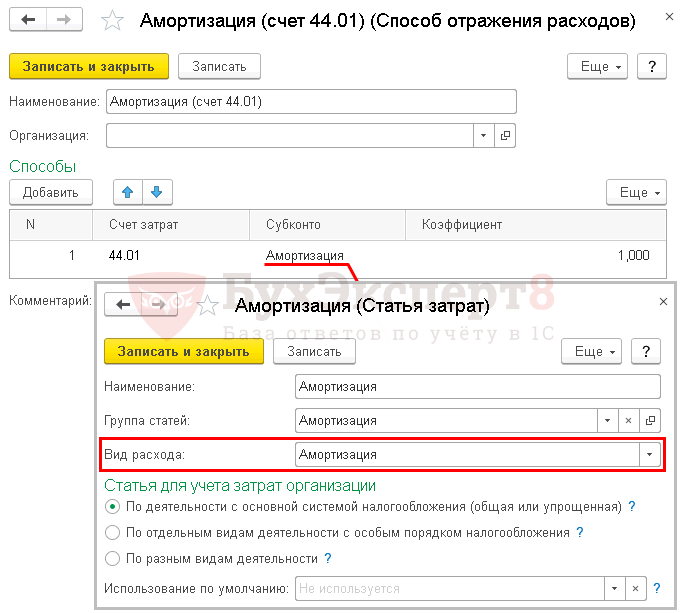

Переходим на вкладку «Бухгалтерский учет».

Здесь указываем способ начисления амортизации по объекту согласно учетной политике, установленный приказом руководителя срок полезного использования и способ отнесения расходов по амортизации.

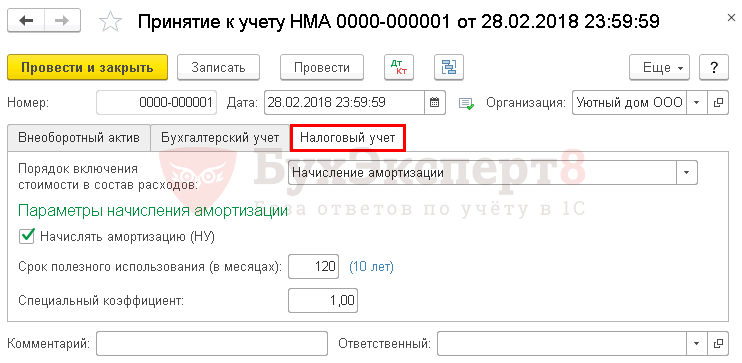

Так как стоимость нашего НМА менее 100 тысяч рублей, то вкладка «Налоговый учет» заполняется следующим образом:

Стоимость сайта менее 100 000 рублей, поэтому все расходы по созданию сайта включаются в состав прочих расходов, связанных с производством и реализацией (подп. 26 п. 1 ст. 264 НК РФ).

В графе «Порядок включения стоимости в состав расходов» установите «Включение в расходы при принятии к учету», а в графе «Способ отражения расходов» укажите счет и аналитику затрат, куда будут единовременно списаны расходы на приобретение НМА стоимостью до 100 000 руб.

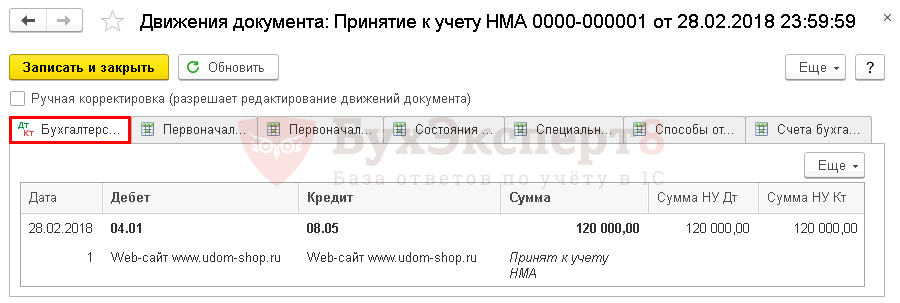

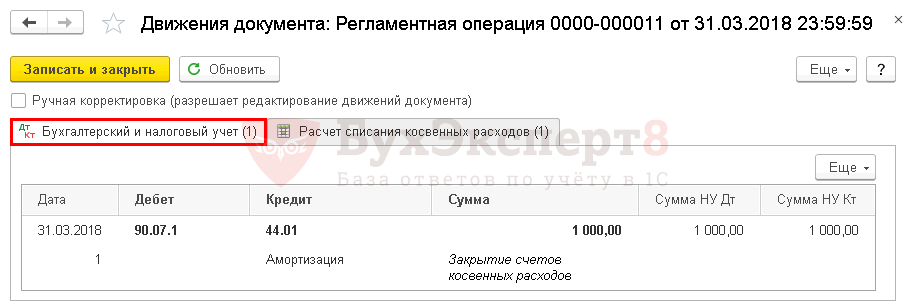

После проведения документа сформируется проводка:

Дт 04.01 Кт 08.05 – 57 500 – Принят к учету объект НМА

Обращаем ваше внимание на дату и время документов в программе! Чтобы избежать самой частой ошибки неначисления амортизации в конце месяца необходимо, чтобы документ «Принятие к учету НМА» был самым «последним» в цепочке взимосвязанных документов по НМА. То же самое касается и основных средств.

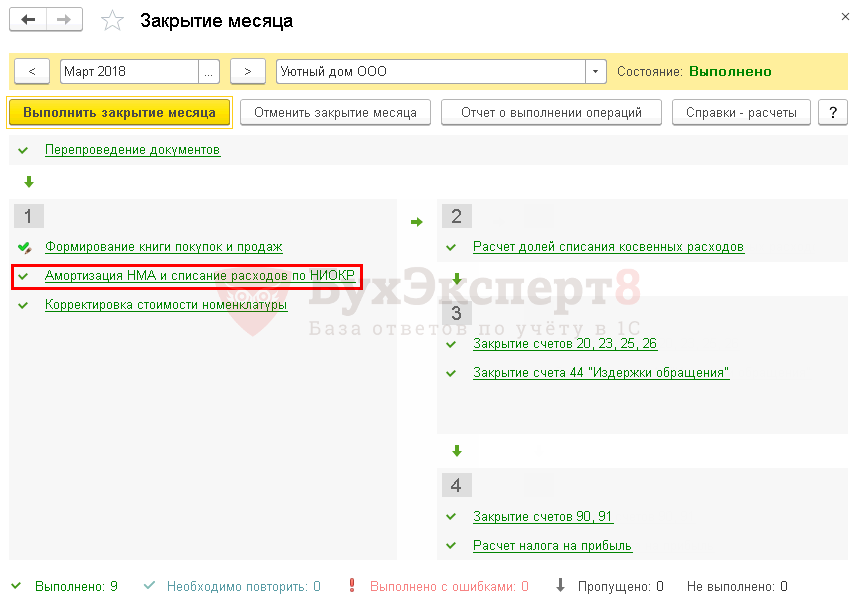

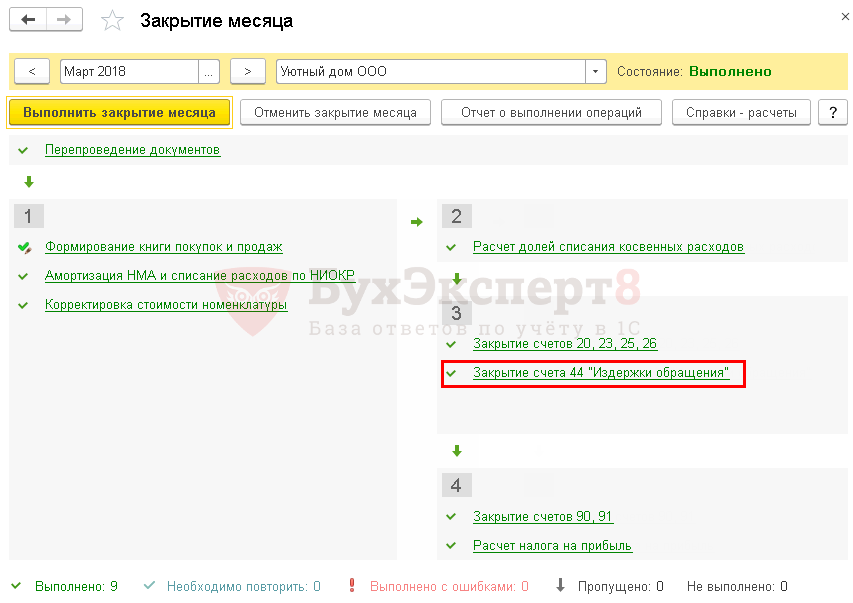

Со следующего после принятия к учету месяца этой же регламентной операцией «Закрытие месяца» в бухгалтерском учете будет начисляться амортизация по НМА.

Если вы применяете в своей работе ПБУ 18/02, включив при этом соответствующий значок в настройках учетной политики, то у вас появятся временные разницы и постоянные налоговые обязательства. Это происходит из-за того, что НМА стоимостью до 100 000 рублей в бухгалтерском и налоговом учете учитываются по-разному.

Вышеприведённые документы будут иметь следующий вид:

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Как принять к учету нематериальный актив стоимостью до 100 тысяч рублей

Отправим материал вам на:

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.43.194.

С 1 января 2016 года для целей учета по налогу на прибыль к амортизируемому имуществу относятся (при соблюдении иных предусмотренных гл. 25 НК РФ условий) объекты (в т. ч. результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности), первоначальная стоимость которых превышает 100 000 рублей. Указанные изменения внесены в пункт 1 статьи 256 НК РФ Федеральным законом от 08.06.2015 № 150-ФЗ и применяются к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 01.01.2016.

Напоминаем, что для нематериальных активов (НМА) есть исключение, поименованное в подпункте 8 пункта 2 статьи 256 НК РФ: не подлежат амортизации приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия указанного договора.

Таким образом, если договором на приобретение исключительных прав не предусмотрена оплата периодическими платежами, и стоимость объекта превышает 100 000 руб., то она формирует первоначальную стоимость нематериального актива, которая списывается на расходы путем начисления амортизации.

Если первоначальная стоимость НМА не превышает 100 000 руб., то такой объект не признается амортизируемым имуществом, поскольку не удовлетворяют требованиям, приведенным в пункте 1 статьи 256 НК РФ. Расходы на приобретение таких НМА включаются в состав прочих расходов, связанных с производством и реализацией, единовременно в периоде приобретения НМА (подп. 26 п. 1 ст. 264 НК РФ, письмо Минфина России от 31.08.2012 № 03-03-06/1/450, ФНС России от 24.11.2011 № ЕД-4-3/19695@).

В то же время, согласно пункту 1 статьи 272 НК РФ, расходы признаются в том отчетном (налоговом) периоде, в котором они возникают исходя из условий сделок. Если сделка не содержит подобных условий и связь между доходами и расходами не может быть четко определена или определяется косвенным путем, налогоплательщик распределяет расходы самостоятельно. Налогоплательщик в учетной политике для целей налогообложения вправе установить порядок списания НМА, стоимостью до 100 тыс. руб., расходы на приобретение которых относятся к нескольким отчетным периодам.

Что касается бухгалтерского учета НМА, то в Положении по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утв. приказом Минфина России от 27.12.2007 № 153н, не установлено стоимостного критерия для признания объекта в качестве НМА. Актив принимается организацией к бухгалтерскому учету в качестве нематериального актива, если единовременно выполняются условия, предусмотренные в пункте 3 ПБУ 14/2007. Стоимость нематериального актива с определенным сроком полезного использования погашается посредством начисления амортизации в течение срока его полезного использования (по нематериальным активам с неопределенным сроком полезного использования амортизация не начисляется).

Принятие к учету НМА в учетной системе регистрируется одноименным документом. Если срок полезного использования определен, то на закладке Бухгалтерский учет необходимо установить флаг Начислять амортизацию и указать параметры амортизации.

На закладке Налоговый учет установленный по умолчанию флаг Начислять амортизацию необходимо снять. Документ учетной системы Принятие к учету НМА не предусматривает единовременного включения в расходы НМА, не признаваемого амортизируемым имуществом.

Если организация применяет Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н, то в специальных ресурсах регистра бухгалтерии Сумма ВР Дт и Сумма ВР Кт необходимо отразить налогооблагаемую временную разницу между данными бухгалтерского и налогового учетов.

В месяце принятия к учету НМА стоимостью до 100 000 руб. после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет налога на прибыль будет признано отложенное налоговое обязательство (ОНО).

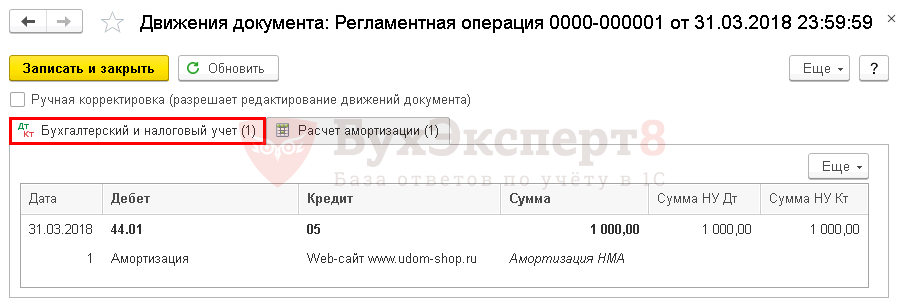

Со следующего месяца после принятия к учету это НМА начинает амортизироваться только в бухгалтерском учете. При выполнении регламентной операции Амортизация НМА и списание расходов по НИОКР формируется бухгалтерская проводка по дебету счета затрат и кредиту счета 05 «Амортизация нематериальных активов» на сумму амортизации. Если организация применяет ПБУ 18/02, то в учете будет отражена вычитаемая временная разница на сумму амортизации. После выполнения регламентной операции Расчет налога на прибыль ОНО будет ежемесячно погашаться.

Напоминаем, что положения статьи 257 НК РФ (в ред. Федерального закона 08.06.2015 № 150-ФЗ) применяются к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 1 января 2016 года. Уже принятые к учету НМА в налоговом учете единовременно списать нельзя.

Приобретение и принятие к учету нематериального актива (исключительное право)

Учет нематериальных активов зачастую вызывает трудности как у начинающих, так и у опытных бухгалтеров. В этой статье мы рассмотрим особенности отражения в 1С операций по приобретению и вводу в эксплуатацию нематериального актива.

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

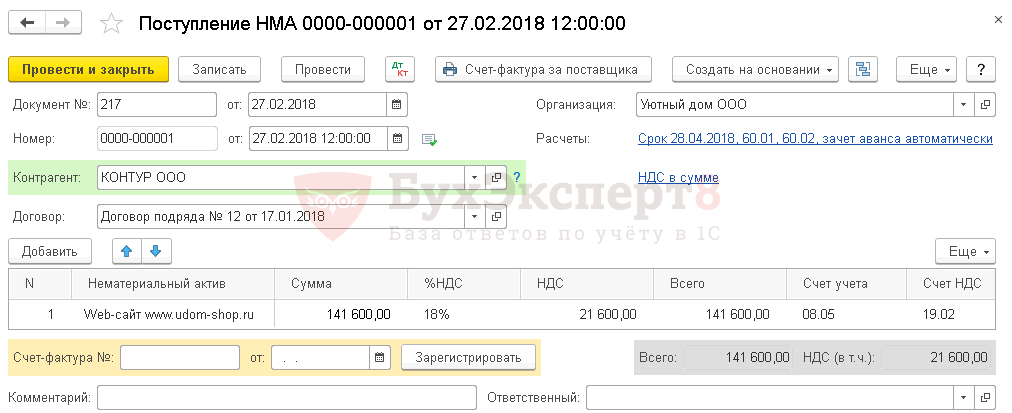

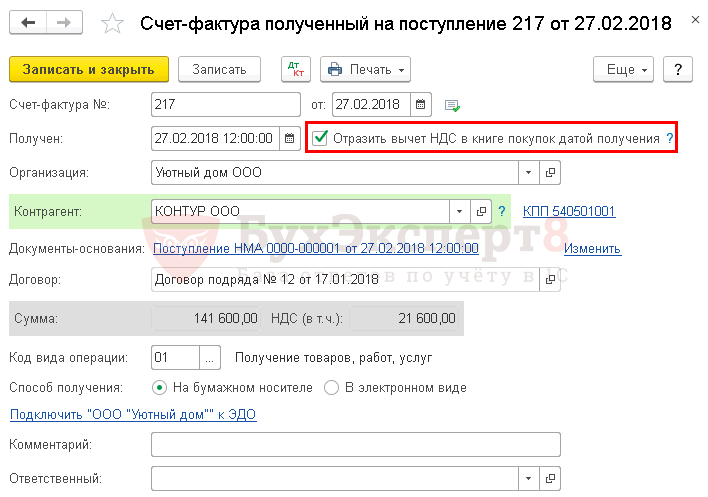

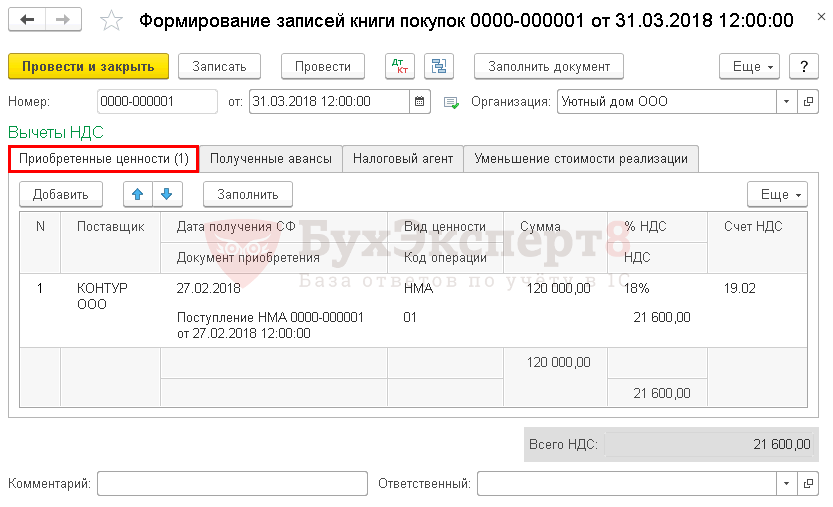

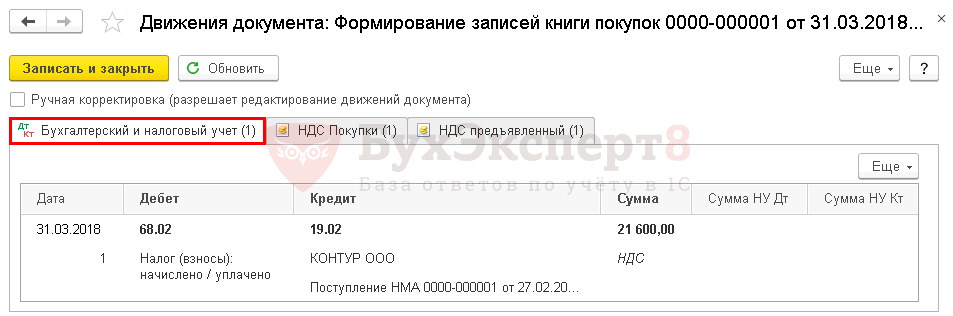

Организация, ведущая торговую деятельность, заключила договор с ООО «КОНТУР» на создание web-сайта, исключительные права на который будут принадлежать Организации. Сайт планируется использовать как интернет-магазин в течение 10 лет.

27 февраля подписан акт на выполненные работы по полной разработке сайта на сумму 141 600 руб. (в т.ч. НДС 18%).

28 февраля приобретенный сайт введен в эксплуатацию.

Учетной политикой по БУ и НУ предусмотрено начисление амортизации линейным способом по всем объектам НМА.

В данном примере рассматривается приобретение готового НМА.