учет на азс в бухгалтерии проводки и документы

Учет расходов на топливо по путевым листам в «1С:Бухгалтерии 8»

Практически в каждой организации, включая индивидуальных предпринимателей (ИП), имеется автотранспорт (собственный, арендованный или полученный по договору лизинга), который используется в служебных целях. В связи с этим возникает необходимость учета расходов на содержание служебного транспорта, в том числе и расходов на топливо.

Учет расходов на топливо

Все виды топлива (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ) относятся к горюче-смазочным материалам (ГСМ), которые входят в состав материально-производственных запасов (МПЗ). В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н) МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. Для обобщения информации о наличии и движении топлива в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) предназначен субсчет 10.03 «Топливо», подчиненный счету 10 «Материалы».

Документом, который подтверждает расход топлива, данные о фактическом пробеге и производственный характер маршрута движения автомобиля, является путевой лист. Формы путевых листов для различных видов автомобильного транспорта утверждены постановлением Госкомстата России от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». Эти формы документов носят обязательный характер только для автотранспортных организаций. Остальные организации могут разработать свою форму путевого листа, которая должна содержать обязательные реквизиты, предусмотренные статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и приказом Минтранса России от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»:

Для целей налогообложения прибыли расходы на ГСМ не нормируются и учитываются в полном объеме, если они экономически обоснованы, документально подтверждены и произведены в целях осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). С целью внутреннего контроля организация может самостоятельно установить нормы расхода топлива, утвердив их приказом руководителя. При этом можно руководствоваться нормами расхода топлива, указанными в инструкции по эксплуатации автомобиля, или нормами, рекомендованными распоряжением Минтранса России от 14.03.2008 № АМ-23-р (см., например, письмо Минфина России от 22.03.2019 № 03-03-07/19283).

В бухгалтерском учете фактический расход топлива на основании путевых листов списывается в расходы по обычным видам деятельности. Для целей налогообложения прибыли расходы на содержание служебного транспорта относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 11 п. 1 ст. 264 НК РФ, письмо Минфина России 08.08.2019 № 03-03-06/1/59876). При применении упрощенной системы налогообложения (УСН) с объектом «доходы, уменьшенные на величину расходов» стоимость топлива для автомобиля, используемого в деятельности, направленной на получение дохода, также учитывается в качестве расходов на содержание служебного автотранспорта (пп. 12 п. 1, п. 2 ст. 346.16 НК РФ).

Варианты учета ГСМ в «1С:Бухгалтерии 8»

Топливо можно приобретать за наличный расчет и в безналичной форме. Если организация выбрала безналичную форму, то с поставщиком ГСМ заключается договор поставки, в соответствии с которым организация перечисляет денежные средства на расчетный счет поставщика, а взамен получает талоны или топливные карты, по которым водители осуществляют заправку автомобилей на автозаправочных станциях (АЗС).

Учет ГСМ по талонам

Для учета операций с применением топливных талонов имеет значение, какой вид талонов используется и в какой момент к организации переходит право собственности на ГСМ. В зависимости от условий договора поставки нефтепродуктов право собственности на получаемый бензин может переходить к организации либо в момент получения талонов, либо в момент заправки автомобиля на АЗС.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент заправки топлива в бак автомобиля на АЗС, то талоны на ГСМ могут учитываться в составе денежных документов на счете 50.03 «Денежные документы».

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета на топливо в составе денежных документов используются документы:

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета ГСМ с переходом права собственности в момент получения талонов используются документы:

1С:ИТС

Учет ГСМ по топливной карте

Топливная карта представляет собой микропроцессорную небанковскую пластиковую карту с ПИН-кодом и чипом, являющимся носителем информации:

Чтобы приобретать топливо по картам, компания заключает договор с поставщиком топлива (это может быть процессинговый центр, который выступает в роли эмитента топливной карты и действует по договорам комиссии с собственниками топлива). В зависимости от условий договора топливная карта может передаваться организации и обслуживаться бесплатно или за определенную плату.

Организация может иметь в своем распоряжении несколько топливных карт. Топливные карты в организации закрепляются либо за водителем, либо за автомобилем. На каждую отдельную карту ни деньги, ни литры не зачисляются. Информация у поставщика хранится в целом по всей организации-покупателе, а топливная карта представляет собой техническое средство для получения топлива и услуг на АЗС отдельными водителями.

При получении топлива на АЗС водитель получает чек о произведенной заправке, который следует приложить к путевому листу. В оговоренный договором срок (в конце месяца или чаще) поставщик топлива представляет организации комплект документов за указанный период:

1С:ИТС

Как видим, «традиционные» методики учета топлива достаточно трудоемкие. При этом в прежних версиях программы отсутствовала печатная форма путевого листа.

Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

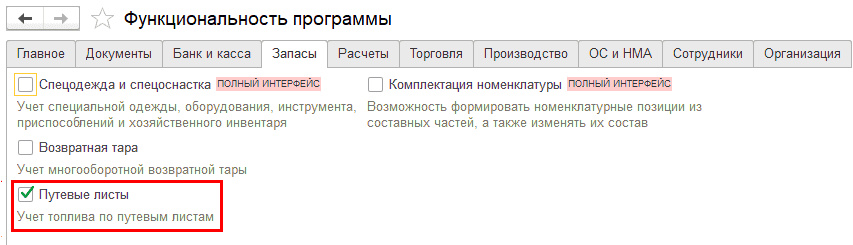

Рис. 1. Настройка функциональности программы

Возможности нового документа «Путевой лист»

С помощью документа Путевой лист (рис. 2) программы пользователь может:

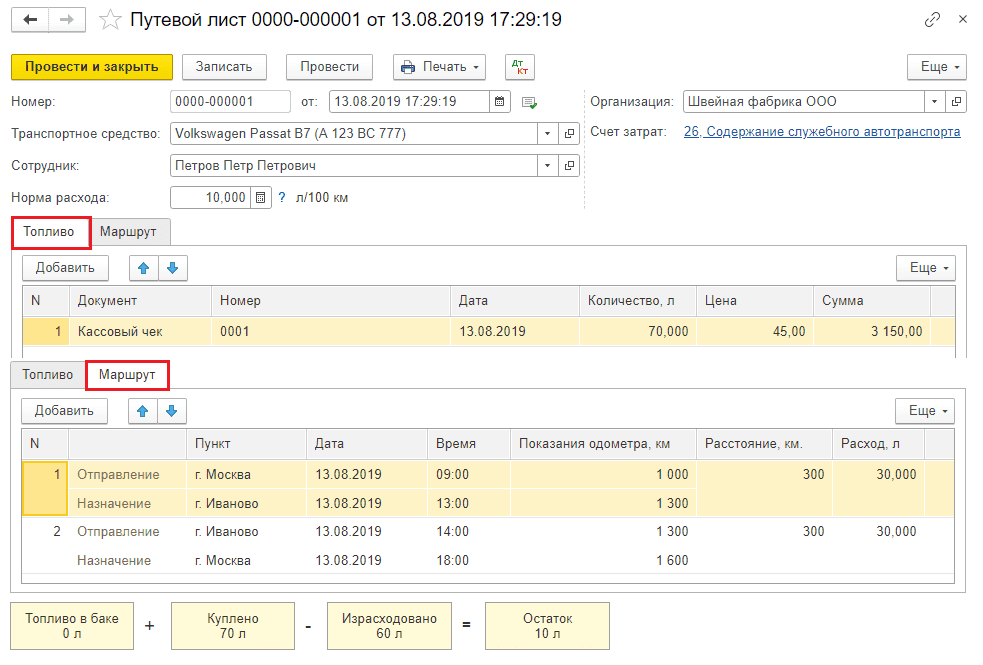

Рис. 2. Документ «Путевой лист». Приобретение топлива по кассовому чеку

Обратите внимание, что документ Путевой лист имеет ограничения: его могут использовать только предприятия, которые не являются транспортными компаниями и для которых перевозки не являются основной деятельностью. Помимо этого, в Путевом листе не поддерживается учет топлива по талонам на ГСМ. Если в деятельности организации используются не легковые автомобили, практикуются заправки «в канистру», используются талоны на ГСМ, а топливо хранится на разных складах, то учет ГСМ должен осуществляться по прежнему («традиционному») сценарию. Методика учета топлива по путевым листам потребовала внесения изменений в программу.

Изменения в «1С:Бухгалтерии 8» для автоматизации учета расходов по путевым листам

В рамках автоматизации учета расходов на топливо по путевым листам в «1С:Бухгалтерии 8» начиная с версии 3.0.74 произошли следующие изменения:

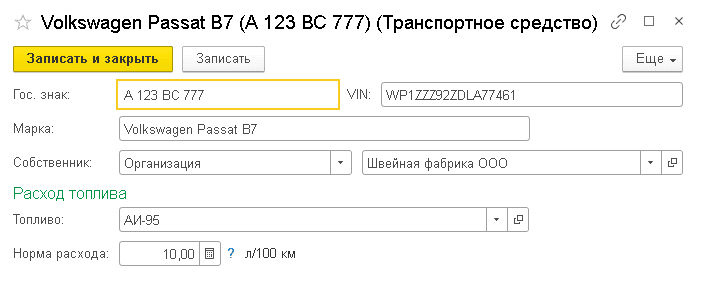

Рис. 3. Карточка транспортного средства

Примеры применения документа «Путевой лист»

Примечание

Цены в примерах условные.

Пример 1

Выдача наличных денежных средств сотруднику под отчет отражается документом Выдача наличных с видом операции Выдача подотчетному лицу. При проведении документа Выдача наличных формируется запись регистра бухгалтерии:

Дебет 71.01 Кредит 50.01

— на сумму денежных средств, выданных под отчет (5 000 руб.).

Обратите внимание, для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В рассмотренных в данной статье примерах разниц между бухгалтерским и налоговым учетом не возникает.

Отразим приобретение бензина по кассовому чеку и его расход документом Путевой лист (см. рис. 2). В шапке документа указывается:

Если топливо приобретается за наличный расчет, то его количество и цена определяются на момент заправки и указываются в кассовом чеке. При заполнении табличной части на закладке Топливо в поле Документ следует выбрать значение Кассовый чек, указать реквизиты кассового чека, количество, цену и сумму приобретенного топлива.

В табличной части на закладке Маршрут следует заполнить пункты отправления и назначения, дату, время и показания одометра на момент отправления и прибытия, расстояние между пунктами и расход топлива на каждом участке маршрута. Итоговое количество топлива в баке с учетом остатка на начало маршрута, поступления и расхода по путевому листу рассчитывается автоматически и выводится в наглядной форме в нижней части документа. Остаток топлива в баке автоматически переносится в следующий в хронологическом порядке Путевой лист.

При проведении документа сформируются проводки:

Дебет 10.03.2 Кредит 71.01

— на сумму приобретенного бензина (3 150,00 руб.) в количестве 70 л;

Дебет 26 Кредит 10.03.2

— на количество списанного бензина (60 л). Поскольку в течение месяца аналогичное топливо может приобретаться разными способами и по разным ценам, то окончательная стоимость топлива, учитываемого в расходах для целей бухгалтерского учета и для целей налогообложения прибыли, будет сформирована в конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры, входящей в обработку Закрытие месяца.

Возврат неиспользованных подотчетных сумм в кассу организации оформляется документом Поступление наличных с видом операции Возврат от подотчетного лица. При проведении документа в регистр бухгалтерии вводится запись:

Дебет 50.01 Кредит 71.01

— на сумму возвращенных денежных средств (1 850,00 руб.).

В последний день месяца 31.08.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость списанного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (2 700,00 руб.). При этом количество бензина по счету 10.03.2 в данной проводке уже не отражается.

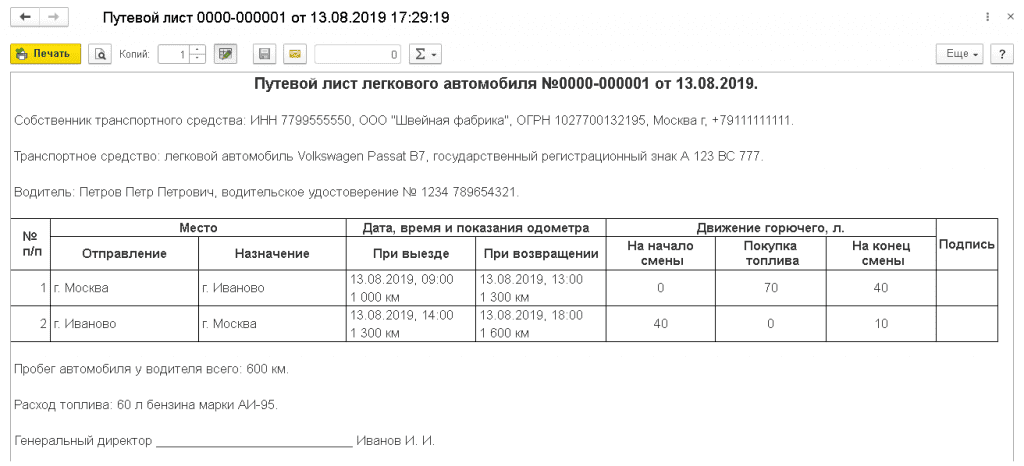

При приобретении топлива по кассовому чеку в документе Путевой лист по команде Печать доступны следующие печатные формы:

Рис. 4. Упрощенная форма путевого листа

Если в результате служебной поездки помимо расходов на топливо возникают иные возмещаемые расходы сотрудника (например, расходы на приобретение товаров и материалов или командировочные расходы), то такая поездка отражается в учетной системе комбинацией документов:

Рассмотрим следующий пример, когда ГСМ приобретено по топливной карте АЗС.

Пример 2

Организация ООО «Швейная фабрика», имеющая на балансе собственный автомобиль марки BMW M3, заключила договор поставки топлива с поставщиком ГСМ на приобретение бензина марки АИ-98 на автозаправочных станциях этого поставщика с применением топливной карты. Автомобиль используется в управленческих целях. Поставка топлива осуществляется путем его выборки на АЗС поставщика через топливораздаточные колонки с использованием терминалов для приема топливных карт. В соответствии с условиями договора:

01.09.2019 ООО «Швейная фабрика» перечислила с расчетного счета 100% предоплату поставщику за бензин в сумме 8 400 руб. (в т. ч. НДС 20% ) из расчета 200 л по цене 42 руб. за литр с учетом НДС 20%.

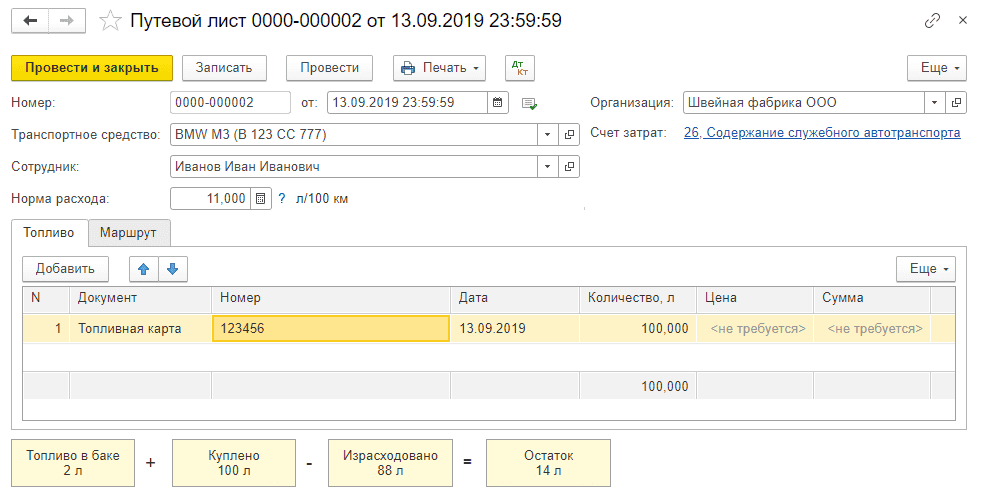

Согласно путевому листу за сентябрь 2019 года по топливной карте заправлено 100 л бензина марки АИ-98, а израсходовано 88 л.

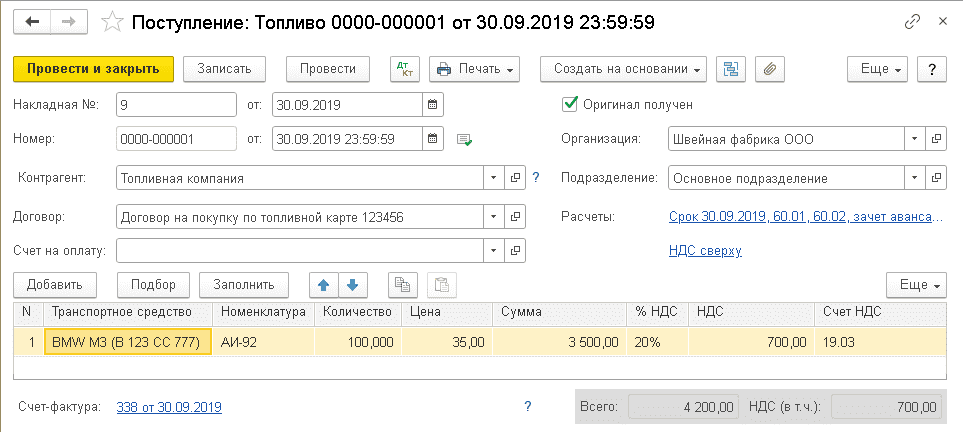

30.09.2019 поставщик представил комплект документов за сентябрь 2019 года, согласно которым по топливной карте заправлено 100 л бензина на сумму 4 200 руб. (в т. ч. НДС 20%).

Оплата в адрес поставщика регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику. При проведении документа формируется бухгалтерская проводка:

Дебет 60.02 Кредит 51

— на сумму предоплаты поставщику топлива (8 400 руб.).

Если ГСМ приобретается по топливной карте, то фактическая стоимость топлива с учетом возможных скидок будет окончательно сформирована только в конце отчетного периода, когда поставщик представит организации финансовые документы по договору (товарную накладную, счет-фактуру и расшифровку по операциям, проведенным с использованием топливных карт). В этом случае при заполнении табличной части документа Путевой лист на закладке Топливо в поле Документ следует выбрать значение Топливная карта, указать реквизиты топливной карты и зафиксировать количество топлива, залитое в бак. Поля Цена и Сумма для топлива, приобретенного по топливной карте, для заполнения недоступны (рис. 5).

Рис. 5. Документ «Путевой лист». Приобретение ГСМ по топливной карте

Табличная часть на закладке Маршрут заполняется аналогично Примеру 1.

При проведении документа формируются проводки, которые отражают движения только в количественном учете топлива (без сумм):

Дебет 10.03.2 Кредит 76.15

— на количество приобретенного топлива (100 л);

Дебет 26 Кредит 10.03.2

— на количество израсходованного топлива (88 л).

В конце месяца согласно договору поставщик представляет расчетные (финансовые) документы. Отразим поступление топлива документом Поступление (акт, накладная) с видом операции Топливо. Особенность данного документа состоит в том, что приобретаемые ГСМ «привязываются» к конкретному транспортному средству (рис. 6).

Рис. 6. Поступление топлива

При проведении документа формируются записи регистра бухгалтерии:

Дебет 60.01 Кредит 60.02

— на сумму зачтенного аванса (4 200,00 руб.);

Дебет 10.03.2 Кредит 60.01

— на стоимость бензина, купленного по топливной карте и залитого в бак транспортного средства (3 500,00 руб.);

Дебет 76.15 Кредит 60.01

— на количество топлива, залитого в бак транспортного средства (100 л);

Дебет 19.03 Кредит 60.01

— на сумму НДС (700,00 руб.).

При приобретении топлива по топливной карте печатная форма авансового отчета (Авансовый отчет (АО-1)) в документе Путевой лист недоступна.

30.09.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость израсходованного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (3 080,00 руб.). При этом количество топлива по счету 10.03.2 в данной проводке уже не отражается.

Как отражать топливные карты в бухгалтерском учете

Особенности работы с топливными картами

Топливная карта — это особое платежное средство, которое позволяет приобрести ГСМ. Воспользоваться этим сервисом могут только юридические лица. Карточная оплата топлива широко используется многими крупными продавцами ГСМ. Это не совсем платежное средство — оно не позволяет оплачивать какие-либо иные товары и услуги. Воспользоваться ими можно только на определенных заправочных станциях.

Такой порядок оплаты ГСМ очень удобен любой организации: и занимающейся транспортными перевозками, и имеющей большой автопарк, и той, которая имеет только один автомобиль в собственности. Карты, в зависимости от порядка работы сервиса, могут быть:

Большее распространение получили денежные карточки для приобретения топлива. Именно такие предлагают большинство крупных сетей АЗС.

Порядок работы сервиса

Все крупные продавцы нефтепродуктов предлагают такой сервис. Например, информация о нем, а также о подключении к программе представлена Лукойлом.

Списание топлива по топливным картам юридического лица происходит в порядке, который будет прописан в договоре, заключенном между покупателем и поставщиком АЗС.

В личном кабинете можно в оперативном режиме отслеживать все операции и контролировать их:

Для работника-водителя этот порядок приобретения ГСМ также удобен, поскольку не нужно получать деньги подотчет, собирать подтверждающие их расход документы и сдавать авансовый отчет.

Как учитывать топливные карты в бухгалтерском учете

Смарт-карта на приобретение топлива может предоставляться сетью АЗС платно или бесплатно. Именно от этого зависит порядок, на каком счете учитывать топливные карты.

Бесплатно получаемые носители не отражают на балансе организации. Для их учета целесообразно открыть отдельный забалансовый счет, присвоив ему свободный номер (не указанный в Плане счетов бухучета), например 012. Также целесообразно организовать аналитический учет в разрезе каждого носителя и лиц, которые будут ответственны за его использование.

Если поставщик ГСМ взимает плату за изготовление электронных носителей, их при поступлении целесообразно отразить в составе ТМЦ, а затем списать их стоимость на текущие расходы организации.

В любом случае необходимо отразить, на каком счете и каким образом учитываются топливные карты в учетной политике организации.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Приобретение за плату | ||

| Получен акт приема-передачи (накладная) на смарт-карты | 10 | 60 |

| Получен счет-фактура (при применении поставщиком НДС) | 19 | 60 |

| Стоимость смарт-карт учтена в сумме расходов текущего периода | 20, 25, 26, 44 | 10 |

| Перечислена оплата поставщику | 60 | 51 |

| НДС принят к возмещению | 68 | 19 |

| Забалансовый учет (и платное, и бесплатное поступления) | ||

| Приняты на забалансовый учет электронные носители | 012склад | |

| Выдана смарт-карта АЗС ответственному сотруднику | 012работник | 012склад |

| Ответственным сотрудником смарт-карта возвращена организации | 012склад | 012работник |

| Списан более не используемый электронный носитель | 012склад | |

Выдача топливных карт сотрудникам: как оформить

Выдачу электронных носителей сотрудникам необходимо оформить. Для этого организация сама может разработать форму документа. Назвать его можно, например, акт-приема передачи.

Образец акта приема-передачи

Аналогичным образом оформляется и возврат электронного носителя от ответственного сотрудника, который более не будет ее использовать. Ту же смарт-карту выдать другому сотруднику.

При большом количестве носителей и ответственных сотрудников каждый раз оформлять выдачу и возврат отдельным документом неудобно — для учета движения смарт-карт можно использовать журнал учета выдачи и возврата.

Выбор порядка документального оформления предоставлен организации. Его порядок и формы документов необходимо закрепить в локально-нормативном акте.

Обычно электронные носители имеют срок своего использования. После его окончания невозможные для дальнейшего использования смарт-карты нужно списать с забалансового учета. Для документального подтверждения списания оформляется акт на списание.

Акт на списание топливных карт: образец

Учет бензина по топливным картам в бухгалтерии

Электронные носителя являются частью договора на поставку топлива. Для отражения расчетов с поставщиком ГСМ предназначен счет 60 Плана счетов бухучета. Приобретенные ГСМ учитываются в составе ТМЦ на счете 10. Поступление отражается на основании документов, предоставленных поставщиком. Он должен передать организации:

Для отражения списания ГСМ с учета и отражении их стоимости в затратах используются общие правила. Для подтверждения расхода ГСМ необходимо утверждение нормативов списания и оформление путевых листов.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Пополнен баланс смарт-карты сети АЗС | 60авансы | 51 |

| Приняты к учету ГСМ, отпущенные с использованием электронных носителей | 10 | 60 |

| Отражен НДС по поступившим ГСМ | 19 | 60 |

| Зачтен ранее перечисленный аванс поставщику | 60 | 60авансы |

| Стоимость ГСМ учтена в составе расходов | 20, 25, 26, 44 | 10 |

| НДС принят к вычету | 68 | 19 |

Как учитывать бензин по топливным картам в бюджетном учреждении

Бюджетные учреждения используют в бухучете особенный план счетов. Но учет топливных карт в целом аналогичен бухучету в коммерческой организации. Об этом недавно высказался Минфин в Письме от 02.10.2018 № 02-07-10/70752.

По мнению контролирующего органа, чтобы отразить топливные карты, учет в бухгалтерии нужно организовать на забалансовом счете. Это обусловлено тем, что они не являются самостоятельным объектом бухучета. Дальнейшее перечисление денежных средств и их расходование для приобретения топлива будет отражаться на счете 20600 «Расчеты по выданным авансам».

Оптовая и розничная продажа топлива: налоговый учет, бухгалтерские проводки

Реализация нефтепродуктов, топлива – специфический вид торговой деятельности. И не важно, опт это, розница или смешанная торговля. Каждый вид деятельности имеет свои особенности. Учет торговли нефтепродуктами осуществляется в соответствии с действующими ПБУ, а также Правилами технической эксплуатации АЗС.

Первичка и не только

Особое внимание бухгалтеру автозаправочной станции следует обратить на документооборот. В сфере транспортировки, реализации нефтепродуктов он довольно специфичен. Доставляются ГСМ на объекты преимущественно автотранспортом. На учет они принимаются по факту закачки в резервуары. Основным документом приема-передачи является товарно-транспортная накладная. На документе при приеме топлива обязательно ставится соответствующая отметка. Если обнаружены расхождения в количественных показателях, составляется акт. Отметка на ТТН ставится и в этом случае. Но она содержит информацию о недостаче.

По количественному принципу принимается к учету и штучный товар. Речь идет о маслах, вспомогательных жидкостях в небольших емкостях. Количественные показатели проверяются по накладным, соответствующие записи делаются в книге учета движения расфасованного товара. По каждой товарной группе учет ведется отдельно.

С разными документами бухгалтеру АЗС приходится работать при осуществлении компанией оптовой, розничной торговли. В первом случае имеют место договоры поставок, отгрузок, топливные карты, накладные, счета-фактуры. При розничной продаже оформляются чеки, в которых указываются данные об отгрузке.

Как учитываются ГСМ?

Учет нефтепродуктов на автозаправочной станции ведется по общим правилам, но с некоторыми нюансами. Последние касаются единиц объема. Принимается (закупается) товар в килограммах, отпускается (реализуется) – в литрах. Для учета в единицах объема бухгалтером задействуется счет 41.

При реализации нефтепродуктов к единице товара добавляется регламентированная торговая наценка. Для ее учета используется счет 42.

При несовпадении номенклатурных единиц отпуска и поставки учет ведется по обеим единицам одновременно. Часто такая схема применяется в отношении моторного масла.

Рассмотрим оприходование нефтепродуктов на АЗС на примере. Компания продает ГСМ в розницу. Согласно учетной политике, учет ведется по цене реализации с наценкой 20%. Бухгалтер делает в учете следующие записи:

Дт 41 Кт 60 – поставка нефтепродуктов.

Дт 19 Кт 60 – вычет по НДС.

Дт 60 Кт 51 – оплата поставщику.

Дт 41 Кт 42 – торговая наценка.

Важный момент: под воздействием температуры, других условий и сроков хранения нефтепродукты могут менять объем. Нормы естественной убыли обязательно учитываются. В практической плоскости это означает сторнирование суммы торговой наценки и первоначальной стоимости ГСМ на величину утраченной продукции.

Налоговый учет и отчетность

Поставщик нефтепродуктов, согласно действующему законодательству, может применять общую систему налогообложения и упрощенную. Последняя имеет ряд ограничений. Недоступна УСН производителям подакцизных товаров. Если компания изготавливает топливный продукт и реализует его через собственную сеть автозаправок, она может применять только ОСНО. То же самое касается организаций, которым необходимо работать без ограничений по получаемому доходу, количеству наемных работников, величине остатка основных средств. УСН остается доступной при прочих ограничениях, указанных в НК РФ, только продавцам подакцизной продукции.

Система налогообложения определяет формат, объемы учета и состав отчетности. При УСН не уплачиваются имущественный налог (за редким исключением) и НДС. Соответственно, декларации по ним в ИФНС не сдаются. Общая система предусматривает полноценный налоговый учет с отражением всех налогов в порядке, предусмотренном действующим законодательством.

АЗС-упрощенцы и пользователи ОСНО обязаны отчитываться по исчисленным и уплаченным страховым взносам. Если бизнес ведется индивидуальным предпринимателем, возникает обязанность платить взносы не только за сотрудников, но и за себя.

Если поставщик топлива платит акцизы, крайне важным является правильный расчет их величины. Сложности могут возникнуть с применением ставок (комбинированной, адвалорной и фиксированной). Суммой налога является произведение базы и ставки. В случае с учетом подакцизных товаров бухгалтером делаются проводки:

Дт 41 Кт 20(25, 26) – отражение формирования стоимости нефтепродуктов.

Дт 41 Кт 42 – начисление торговой наценки.

Дт 41 Кт 68 – учет стоимости акцизов.

Дт 68 Кт 51 – отражение перечисления акциза в бюджет после реализации топлива.

Отдельно стоит отметить необходимость отчитываться по акцизам. Декларации подаются в контролирующую структуру ежемесячно.

Инвентаризация – головная боль бухгалтера

Везде, где имеются ТМЦ, есть место инвентаризации. Ее проведение на автозаправочной станции – мероприятие плановое. По закону считать остатки необходимо минимум раз в месяц. В ряде случаев могут проводиться внеплановые инвентаризации. Это происходит при смене материально-ответственных лиц, выявлении недостач или при наступлении форс-мажорных обстоятельств. Проведению инвентаризации предшествует издание соответствующего распоряжения. Документ формы 29-НП регистрируется в книге учета.

Инвентаризация в секторе продажи нефтепродуктов имеет ряд особенностей. Прежде всего они касаются объектов проверки. Проверяются на заправке все ГСМ (в мелкой таре, бочках, резервуарах и т.п.). При сверке количества товара учитывается естественная убыль. Также контролируется количество и номинал талонов, проверяются кассовые операции. Результат инвентаризации оформляют описью, сличительной ведомостью и актом.

Как минимизировать риски?

От ошибок, как известно, не застрахован никто. Но они могут обойтись налогоплательщику очень дорого. Производители и продавцы подакцизных товаров находятся под особым контролем ФНС.

Единственный способ минимизации рисков применения в отношении АЗС штрафных санкций – организация грамотного, профессионального учета. Использовать для этого можно любую из доступных схем. Первая предусматривает подбор профильного персонала, принятие бухгалтеров в штат. Схема затратна, если учитывать необходимость организации рабочих мест. Увеличивают бюджет первичные, а затем текущие расходы на обеспечение эффективной работы специалистов.

Второй вариант – передача всех бухгалтерских функций сторонней организации. Эту схему активно используют сетевые заправки. Сотрудничество с юридическим лицом – рациональный, выгодный ход. Он позволяет не только минимизировать актуальные риски, но и существенно снизить издержки. Дополнительно к комплексному бухгалтерскому сопровождению исполнитель может предложить налоговое консультирование. Вопрос снижения нагрузки актуален для любой организации, будь то небольшая частная заправка или крупное производственно-торговое предприятие.