учет материалов в учетной политике 2021

Обесценение запасов по новым правилам

Автор: Моряк Е. Н., эксперт информационно-справочной системы «Аюдар Инфо»

Организации туристического и гостиничного бизнеса не занимаются продажей запасов. Должны ли они проводить согласно ФСБУ 5/2019 «Запасы» оценку запасов после признания, то есть создавать резерв под обесценение запасов? Как часто нужно проводить оценку запасов? Какие записи при этом делать в бухгалтерском учете? При списании обесцененных запасов в производство (на оказание услуг) как поступить с резервом?

Когда применяется ФСБУ 5/2019?

Указанный стандарт, обязательный к применению с 01.01.2021, устанавливает требования к формированию в бухгалтерском учете информации о запасах организаций.

ФСБУ 5/2019 могут не применять микропредприятия при условии, что они вправе использовать упрощенные способы ведения бухучета, включая составление упрощенной бухгалтерской (финансовой) отчетности.

Микропредприятие не может вести упрощенный учет, если его бухгалтерская отчетность подлежит обязательному аудиту (п. 1 ч. 4, п. 1 ч. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Кроме того, любая организация может принять решение не применять ФСБУ 5/2019 в отношении запасов, предназначенных для управленческих нужд. Такое решение раскрывается в бухгалтерской (финансовой) отчетности организации.

Стоимость запасов, в отношении которых ФСБУ 5/2019 не применяется, признается расходом периода, в котором понесены затраты. Например, при приобретении запасов у поставщика в учете делается запись Дебет 20 (26) Кредит 60.

Другие организации, не являющиеся микропредприятиями без аудита, обязаны соблюдать требования ФСБУ 5/2019, если речь не идет о запасах для управленческих нужд.

Как часто проводится проверка на обесценение запасов?

Согласно п. 28 ФСБУ 5/2019 запасы коммерческой организации подлежат оценке после признания на отчетную дату.

Отчетной датой является дата, на которую составляется бухгалтерская (финансовая) отчетность, если точнее – последний календарный день отчетного периода (ч. 6 ст. 15 Федерального закона № 402-ФЗ). Минфин в Письме от 11.02.2021 № 07-01-09/8933 подчеркнул: обязанность организации проверять запасы на обесценение не зависит от периода, за который составляется ее бухгалтерская (финансовая) отчетность.

Таким образом, проверку запасов на обесценение необходимо производить на каждую отчетную дату – последний календарный день периода, за который составляется бухгалтерская отчетность.

Пример 1.

Организация составляет промежуточную отчетность ежеквартально.

В этом случае проверка запасов на обесценение проводится по состоянию на 31 марта, 30 июня, 30 сентября, 31 декабря.

Пример 2.

Организация составляет только годовую бухгалтерскую отчетность, промежуточная отчетность не составляется.

В этом случае проверка запасов на обесценение проводится один раз в год – по состоянию на 31 декабря.

Какие величины сравниваются при оценке запасов после признания?

Запасы коммерческой организации оцениваются по наименьшей из следующих величин (если иное не установлено п. 32 – 35 ФСБУ 5/2019):

фактическая себестоимость запасов;

чистая стоимость продажи запасов.

Обратите внимание: организация с упрощенным учетом вправе оценивать запасы на отчетную дату по фактической себестоимости (п. 32 ФСБУ 5/2019). Это означает, что организация, которая использует упрощенные способы ведения бухгалтерского учета, вправе не проверять запасы на предмет обесценения.

Чистая стоимость продажи запасов определяется организацией как предполагаемая цена, по которой организация может продать запасы в том виде, в котором обычно продает их в ходе обычной деятельности, за вычетом предполагаемых затрат, необходимых для их производства, подготовки к продаже и осуществления продажи. Другими словами, это чистая сумма, которую рассчитывает выручить организация от продажи запасов в ходе обычной деятельности. Понятно, что данный способ установления стоимости применяется в отношении товаров и готовой продукции.

За чистую стоимость продажи иных видов запасов (не готовой продукции и не товаров) принимается величина, равная приходящейся на данные запасы доле предполагаемой цены, по которой организация может продать готовую продукцию, работы, услуги, в производстве которых используются указанные запасы. Согласно п. 32 МСФО (IAS) 2 «Запасы» сырье и прочие материалы, предназначенные для использования в производстве, не списываются до уровня ниже себестоимости, если готовую продукцию, в состав которой они войдут, предполагается продать по цене, соответствующей себестоимости или выше себестоимости. Таким образом, запасы, предназначенные для использования при производстве готовой продукции (выполнении работ, оказании услуг), не обесцениваются, если продукцию (работу, услугу), в состав которой они будут включены, предполагается продать по цене, соответствующей себестоимости или выше себестоимости.

Вместе с тем установление указанной величины может оказаться затруднительным. Тогда за чистую стоимость продажи запасов, отличных от готовой продукции, товаров, можно принять цену, по которой можно приобрести аналогичные запасы по состоянию на отчетную дату. В качестве источника информации может выступить прайс-лист поставщика, информация о ценах в Интернете на сайтах продавцов и любой другой соответствующий источник.

Когда создается резерв под обесценение запасов?

Под обесценением запасов следует понимать превышение фактической себестоимости запасов над их чистой стоимостью продажи. Признаками обесценения запасов могут быть, в частности:

моральное устаревание запасов;

потеря ими своих первоначальных качеств;

снижение их рыночной стоимости;

сужение рынков сбыта запасов.

В случае обесценения запасов организация создает резерв под обесценение в размере превышения фактической себестоимости запасов над их чистой стоимостью продажи. Соответственно, если чистая стоимость продажи больше фактической себестоимости запасов, то резерв под обесценение не создается.

Если резерв под обесценение создан, то балансовой стоимостью запасов считается их фактическая себестоимость за вычетом величины этого резерва.

Далее возможны два варианта – чистая стоимость продажи запасов, по которым признано обесценение:

1) продолжает снижаться. Тогда балансовая стоимость таких запасов уменьшается до их чистой стоимости продажи путем увеличения резерва под обесценение;

2) повышается. В этом случае балансовая стоимость таких запасов увеличивается до их чистой стоимости продажи путем восстановления ранее созданного резерва (но не выше их фактической себестоимости).

Величина обесценения запасов признается расходом периода, в котором создан (увеличен) резерв под их обесценение.

Величина восстановления резерва под обесценение запасов относится на уменьшение суммы расходов, признанных в этом же периоде в связи с продажей запасов (кстати, ранее восстановление резерва под снижение стоимости материальных ценностей признавалось прочим доходом).

Как организовать бухгалтерский учет?

Для отражения в бухгалтерском учете резерва под обесценение запасов используется счет 14 «Резервы под снижение стоимости материальных ценностей». Аналитический учет по данному счету ведется по каждому резерву. Поэтому аналитический учет к счету 14 следует организовать по видам запасов: материалы, товары, готовая продукция, незавершенное производство и т. д. Для этих целей к счету 14 можно открыть субсчета, например:

14-1 «Резерв под обесценение материалов»;

14-2 «Резерв под обесценение товаров»;

14-3 «Резерв под обесценение готовой продукции»;

14-4 «Резерв под обесценение незавершенного производства».

В бухгалтерском учете при создании резерва под обесценение материалов могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

При создании резерва под обесценение материалов

Создан резерв под обесценение материалов (когда фактическая себестоимость материалов превышает чистую стоимость продажи)

Если чистая стоимость продажи материалов, по которым признано обесценение, продолжает снижаться

Увеличен резерв под обесценение материалов

Если чистая стоимость продажи материалов, по которым признано обесценение, повышается

Восстановлен ранее созданный резерв методом сторно

При передаче материалов, по которым признано обесценение, в производство (на оказание услуг)

Изменен вид резерва

При выпуске готовой продукции, в создании которой использовались материалы, по которым было признано обесценение

Изменен вид резерва

При продаже готовой продукции, по которой был создан резерв под обесценение

Скорректирована себестоимость готовой продукции методом сторно

Если материалы, по которым создан резерв под обесценение, используются при оказании услуг (выполнении работ), реализация по которым отражается в том же месяце, когда отпущены материалы, то в бухгалтерском учете можно сделать запись методом сторно: Дебет 90-2 Кредит 14-1 – скорректирована себестоимость оказанных услуг (выполненных работ) методом сторно.

Если известно, что материалы будут использованы в деятельности, не являющейся основной (когда доходы и расходы отражаются с использованием счета 91 «Прочие доходы и расходы»), то при создании резерва под обесценение таких материалов в качестве корреспондирующего к счету 14 выступает счет 91, субсчет 91-2.

К сведению: в бухгалтерской (финансовой) отчетности раскрываются с учетом существенности сведения, перечисленные в п. 45 ФСБУ 5/2019, в том числе:

балансовая стоимость запасов на начало и конец отчетного периода;

сверка остатков запасов в разрезе фактической себестоимости и обесценения на начало и конец отчетного периода и движения запасов за отчетный период;

в случае восстановления ранее созданного резерва под обесценение причины, которые привели к увеличению чистой стоимости продажи запасов.

Если организация туристического или гостиничного бизнеса является микропредприятием, бухгалтерская отчетность которого не подлежит обязательному аудиту, то она вправе вообще не применять ФСБУ 5/2019. Также данный стандарт можно не применять в отношении запасов для управленческих нужд. Соответственно, в этих случаях в бухучете такого актива, как запасы, не возникает.

В отношении активов, принятых к учету в качестве запасов, организация может не создавать резерв под обесценение, если она применяет упрощенные способы ведения бухгалтерского учета.

В остальных случаях проверка запасов на обесценение после их признания обязательна и проводится на каждую отчетную дату (дату, на которую составляется бухгалтерская отчетность).

Балансовая стоимость запасов сравнивается с чистой стоимостью продажи. Легкий вариант определения чистой стоимости продажи запасов, не являющихся товаром или готовой продукцией, – выяснить цену, по которой можно приобрести аналогичные запасы на отчетную дату (например, на основании прайс-листа поставщика).

В бухгалтерском учете данные о резерве под обесценение запасов отражаются с использованием счета 14 «Резервы под снижение стоимости материальных ценностей». Корреспондирующим счетом к счету 14 выступает, как правило, счет 90 «Продажи», субсчет 90-2 «Себестоимость продаж».

Учет малоценных объектов в «1С:Бухгалтерии 8»

* Бухгалтерский методологический центр (Фонд «НРБУ «БМЦ») является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных статьей 24 Федерального закона от 06.12.2011 № 402-ФЗ.

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5/2019 применяется начиная с отчетности за 2021 год. В приказе № 180н мы сталкиваемся с двумя интересными моментами.

Во-первых, с отменой Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

Во-вторых, с новой формулировкой в определении запасов: «Для целей бухгалтерского учета запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев» (п. 3 ФСБУ 5/2019).

Таким образом, в 2021 году понятия спецодежды и спецоснастки в бухгалтерском учете больше нет. Теперь это или материалы, или основные средства (ОС). В этой статье рассмотрим особенности учета основных средств в 2021 году.

О поддержке ФСБУ 5/2019 в «1С:Бухгалтерии 8 КОРП» редакции 3.0 читайте:

Как учитывать основные средства в 2021 году

В 2021 году действуют сразу два нормативно-правовых акта по учету основных средств:

Оба документа предусматривают упрощенный учет малоценных основных средств. Но общий подход к упрощению учета за прошедшие годы серьезно изменился.

Так, в пункте 5 ПБУ 6/01 говорится, что активы, отвечающие всем признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

А согласно пункту 5 ФСБУ 6/2020, организация может принять решение не применять указанный стандарт в отношении активов, отвечающих всем признакам основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены.

Первое, на что обращаем внимание, — разный порядок учета малоценных основных средств. Прежний стандарт (ПБУ 6/01) предлагает нам учитывать такие объекты в составе МПЗ. Новый ФСБУ 6/2020 — сразу отражать в расходах.

Следующий важный момент — способ определения, какие основные средства достойны инвентарного номера, а какие — нет.

Применяя ПБУ 6/01, бухгалтер устанавливает границу стоимости ОС, и все, что оказывается меньше этой границы, учитывается как МПЗ. В ПБУ 6/01 также определен максимальный размер этой границы — 40 тыс. руб. Получается, что, например, ноутбук за 39 тыс. руб. — это не основное средство, а почти точно такой же ноутбук за 41 тыс. руб. — уже основное средство.

В новом ФСБУ 6/2020 максимальная величина стоимостного лимита в виде конкретной суммы отсутствует. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах. В то же время введено требование, что лимит устанавливается с учетом существенности.

Напомним, что понятие существенности в бухгалтерском учете не новое. Оно приведено в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н). Причем понятие существенности неразрывно связано с требованием рациональности:

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

Как классифицировать объекты с учетом понятия существенности

Получается, что с учетом понятия существенности и требования рациональности классификация материальных объектов в бухгалтерском учете может выглядеть следующим образом (п. 7.4 ПБУ 1/08, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020):

И тут настало время ввести понятие «Малоценное оборудование и запасы» — так мы будем называть объекты, признанные несущественными в бухгалтерском учете.

Что может попадать в эту категорию? Большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и пр.

Как правило, такие объекты требуют дополнительного контроля, то есть оперативного учета — кому, когда и сколько выдали (п. 8 ФСБУ 5/2019, п. 5 ПБУ 6/01, п. 5 ФСБУ 6/2020).

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

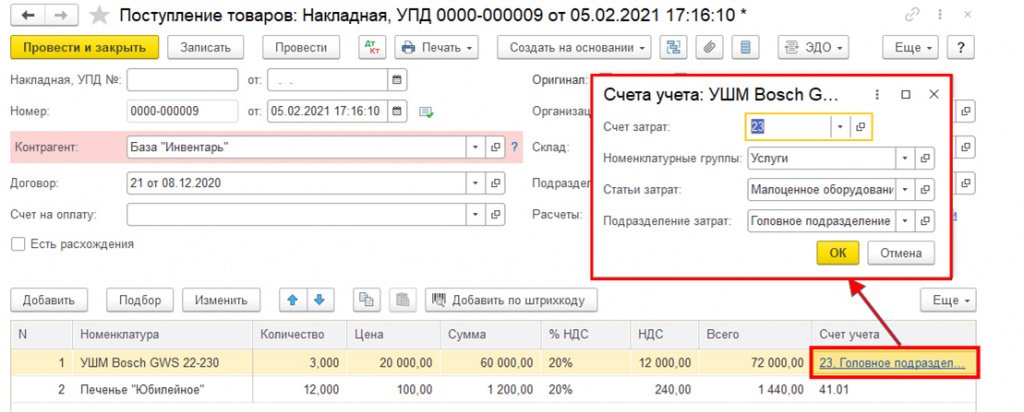

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

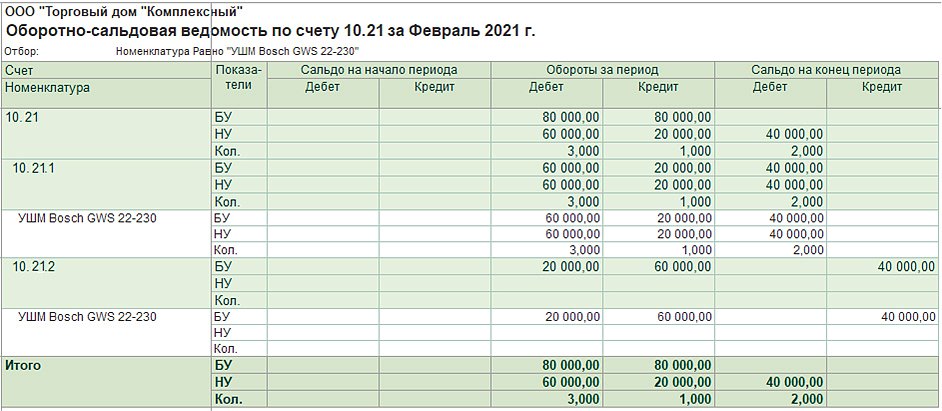

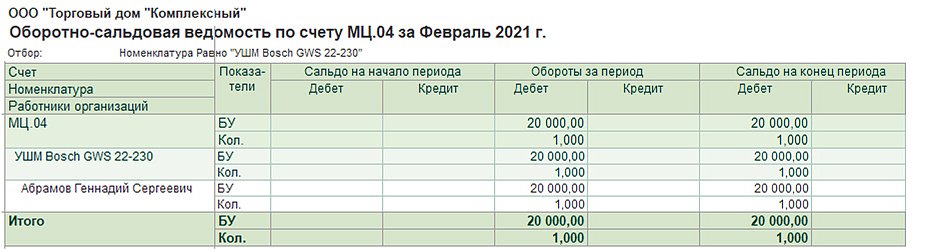

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.12

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .