учет гсм для погрузчика

Учет гсм для погрузчика

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Какие первичные документы по использованию ГСМ на строительном участке обязательны к применению для:

— буровых установок,

— экскаваторов,

— бульдозеров,

— погрузчиков,

— бетоносмесителя CARMIX,

— автомобиля КамАЗ,

— другой строительной техники?

Достаточно ли ведомости по заправке ГСМ на объекте в разрезе каждой единицы техники?

Рассмотрев вопрос, мы пришли к следующему выводу:

Списание ГСМ осуществляется на основании акта. В указанный акт включаются данные из путевых листов, составленных на работу автомобилей, и путевых листов (рапортов, расчетных листов), составленных на работу спецтехники.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет горюче-смазочных материалов;

— Энциклопедия решений. Путевой лист;

— Примерная форма путевого листа грузового автомобиля, разработанная с учетом положений приказа Минтранса РФ от 18.09.2008 N 152 (в редакции от 7 ноября 2017 г.) (подготовлено экспертами компании «ГАРАНТ»);

— Примерная форма акта списания горюче-смазочных материалов (подготовлено экспертами компании «ГАРАНТ»);

— Спецтехника на производственном предприятии (Л.А. Козырева, журнал «Промышленность: бухгалтерский учет и налогообложение», N 6, июнь 2017 г.);

— Составляем акт списания ГСМ, чтобы отразить в налоговом учете весь фактический расход топлива (М. Иванов, «Российский налоговый курьер», N 3, февраль 2015 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета (письмо Минфина России от 22.02.2013 N 03-03-06/1/5002).

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учет гсм для погрузчика

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:

В анализируемой ситуации Организация обязана оформлять путевые листы на погрузчики.

Форма путевого листа может быть определена руководителем Организации по представлению должностного лица, на которое возложено ведение бухгалтерского учета, и утверждена в учетной политике Организации. Можно также использовать унифицированную форму N ЭСМ-2.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Путевой лист: кому и зачем нужен;

— Энциклопедия решений. Учет горюче-смазочных материалов;

— Вопрос: Какие первичные документы по использованию ГСМ на строительном участке обязательны к применению для: буровых установок, экскаваторов, бульдозеров, погрузчиков, бетоносмесителя CARMIX, автомобиля КамАЗ, другой строительной техники? Достаточно ли ведомости по заправке ГСМ на объекте в разрезе каждой единицы техники? (ответ службы Правового консалтинга ГАРАНТ, февраль 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член ААС Буланцов Михаил

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учет расходов на топливо по путевым листам в «1С:Бухгалтерии 8»

Практически в каждой организации, включая индивидуальных предпринимателей (ИП), имеется автотранспорт (собственный, арендованный или полученный по договору лизинга), который используется в служебных целях. В связи с этим возникает необходимость учета расходов на содержание служебного транспорта, в том числе и расходов на топливо.

Учет расходов на топливо

Все виды топлива (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ) относятся к горюче-смазочным материалам (ГСМ), которые входят в состав материально-производственных запасов (МПЗ). В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н) МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. Для обобщения информации о наличии и движении топлива в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) предназначен субсчет 10.03 «Топливо», подчиненный счету 10 «Материалы».

Документом, который подтверждает расход топлива, данные о фактическом пробеге и производственный характер маршрута движения автомобиля, является путевой лист. Формы путевых листов для различных видов автомобильного транспорта утверждены постановлением Госкомстата России от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». Эти формы документов носят обязательный характер только для автотранспортных организаций. Остальные организации могут разработать свою форму путевого листа, которая должна содержать обязательные реквизиты, предусмотренные статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и приказом Минтранса России от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»:

Для целей налогообложения прибыли расходы на ГСМ не нормируются и учитываются в полном объеме, если они экономически обоснованы, документально подтверждены и произведены в целях осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). С целью внутреннего контроля организация может самостоятельно установить нормы расхода топлива, утвердив их приказом руководителя. При этом можно руководствоваться нормами расхода топлива, указанными в инструкции по эксплуатации автомобиля, или нормами, рекомендованными распоряжением Минтранса России от 14.03.2008 № АМ-23-р (см., например, письмо Минфина России от 22.03.2019 № 03-03-07/19283).

В бухгалтерском учете фактический расход топлива на основании путевых листов списывается в расходы по обычным видам деятельности. Для целей налогообложения прибыли расходы на содержание служебного транспорта относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 11 п. 1 ст. 264 НК РФ, письмо Минфина России 08.08.2019 № 03-03-06/1/59876). При применении упрощенной системы налогообложения (УСН) с объектом «доходы, уменьшенные на величину расходов» стоимость топлива для автомобиля, используемого в деятельности, направленной на получение дохода, также учитывается в качестве расходов на содержание служебного автотранспорта (пп. 12 п. 1, п. 2 ст. 346.16 НК РФ).

Варианты учета ГСМ в «1С:Бухгалтерии 8»

Топливо можно приобретать за наличный расчет и в безналичной форме. Если организация выбрала безналичную форму, то с поставщиком ГСМ заключается договор поставки, в соответствии с которым организация перечисляет денежные средства на расчетный счет поставщика, а взамен получает талоны или топливные карты, по которым водители осуществляют заправку автомобилей на автозаправочных станциях (АЗС).

Учет ГСМ по талонам

Для учета операций с применением топливных талонов имеет значение, какой вид талонов используется и в какой момент к организации переходит право собственности на ГСМ. В зависимости от условий договора поставки нефтепродуктов право собственности на получаемый бензин может переходить к организации либо в момент получения талонов, либо в момент заправки автомобиля на АЗС.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент заправки топлива в бак автомобиля на АЗС, то талоны на ГСМ могут учитываться в составе денежных документов на счете 50.03 «Денежные документы».

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета на топливо в составе денежных документов используются документы:

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета ГСМ с переходом права собственности в момент получения талонов используются документы:

1С:ИТС

Учет ГСМ по топливной карте

Топливная карта представляет собой микропроцессорную небанковскую пластиковую карту с ПИН-кодом и чипом, являющимся носителем информации:

Чтобы приобретать топливо по картам, компания заключает договор с поставщиком топлива (это может быть процессинговый центр, который выступает в роли эмитента топливной карты и действует по договорам комиссии с собственниками топлива). В зависимости от условий договора топливная карта может передаваться организации и обслуживаться бесплатно или за определенную плату.

Организация может иметь в своем распоряжении несколько топливных карт. Топливные карты в организации закрепляются либо за водителем, либо за автомобилем. На каждую отдельную карту ни деньги, ни литры не зачисляются. Информация у поставщика хранится в целом по всей организации-покупателе, а топливная карта представляет собой техническое средство для получения топлива и услуг на АЗС отдельными водителями.

При получении топлива на АЗС водитель получает чек о произведенной заправке, который следует приложить к путевому листу. В оговоренный договором срок (в конце месяца или чаще) поставщик топлива представляет организации комплект документов за указанный период:

1С:ИТС

Как видим, «традиционные» методики учета топлива достаточно трудоемкие. При этом в прежних версиях программы отсутствовала печатная форма путевого листа.

Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

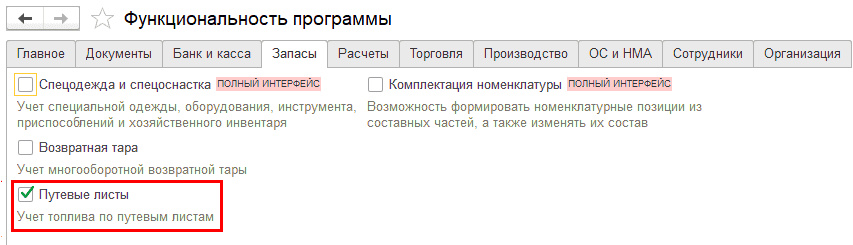

Рис. 1. Настройка функциональности программы

Возможности нового документа «Путевой лист»

С помощью документа Путевой лист (рис. 2) программы пользователь может:

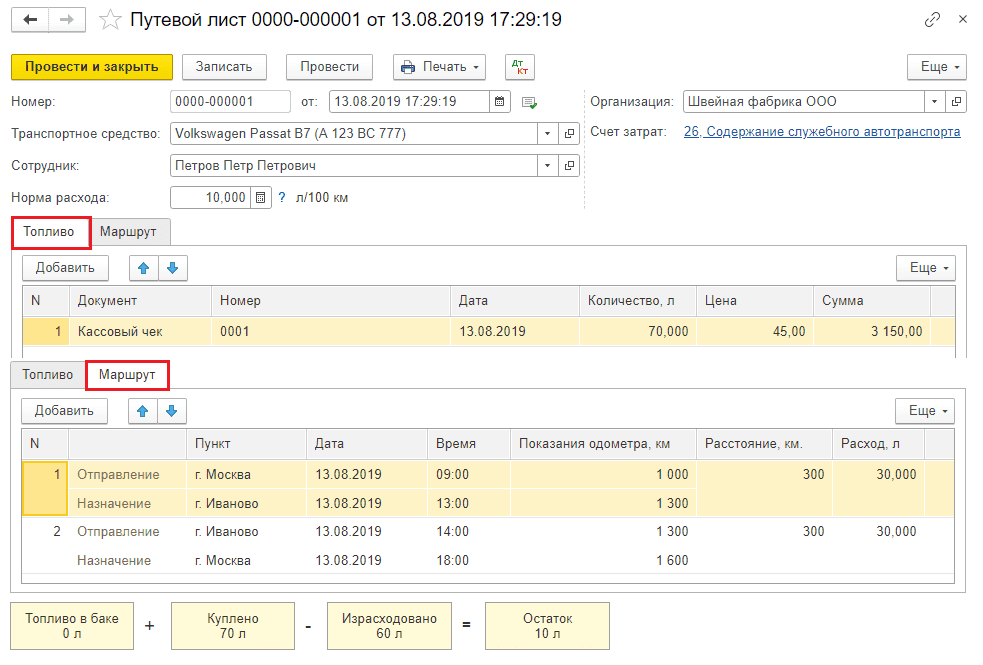

Рис. 2. Документ «Путевой лист». Приобретение топлива по кассовому чеку

Обратите внимание, что документ Путевой лист имеет ограничения: его могут использовать только предприятия, которые не являются транспортными компаниями и для которых перевозки не являются основной деятельностью. Помимо этого, в Путевом листе не поддерживается учет топлива по талонам на ГСМ. Если в деятельности организации используются не легковые автомобили, практикуются заправки «в канистру», используются талоны на ГСМ, а топливо хранится на разных складах, то учет ГСМ должен осуществляться по прежнему («традиционному») сценарию. Методика учета топлива по путевым листам потребовала внесения изменений в программу.

Изменения в «1С:Бухгалтерии 8» для автоматизации учета расходов по путевым листам

В рамках автоматизации учета расходов на топливо по путевым листам в «1С:Бухгалтерии 8» начиная с версии 3.0.74 произошли следующие изменения:

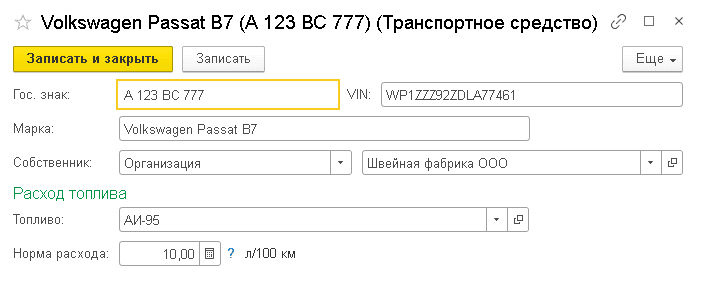

Рис. 3. Карточка транспортного средства

Примеры применения документа «Путевой лист»

Примечание

Цены в примерах условные.

Пример 1

Выдача наличных денежных средств сотруднику под отчет отражается документом Выдача наличных с видом операции Выдача подотчетному лицу. При проведении документа Выдача наличных формируется запись регистра бухгалтерии:

Дебет 71.01 Кредит 50.01

— на сумму денежных средств, выданных под отчет (5 000 руб.).

Обратите внимание, для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В рассмотренных в данной статье примерах разниц между бухгалтерским и налоговым учетом не возникает.

Отразим приобретение бензина по кассовому чеку и его расход документом Путевой лист (см. рис. 2). В шапке документа указывается:

Если топливо приобретается за наличный расчет, то его количество и цена определяются на момент заправки и указываются в кассовом чеке. При заполнении табличной части на закладке Топливо в поле Документ следует выбрать значение Кассовый чек, указать реквизиты кассового чека, количество, цену и сумму приобретенного топлива.

В табличной части на закладке Маршрут следует заполнить пункты отправления и назначения, дату, время и показания одометра на момент отправления и прибытия, расстояние между пунктами и расход топлива на каждом участке маршрута. Итоговое количество топлива в баке с учетом остатка на начало маршрута, поступления и расхода по путевому листу рассчитывается автоматически и выводится в наглядной форме в нижней части документа. Остаток топлива в баке автоматически переносится в следующий в хронологическом порядке Путевой лист.

При проведении документа сформируются проводки:

Дебет 10.03.2 Кредит 71.01

— на сумму приобретенного бензина (3 150,00 руб.) в количестве 70 л;

Дебет 26 Кредит 10.03.2

— на количество списанного бензина (60 л). Поскольку в течение месяца аналогичное топливо может приобретаться разными способами и по разным ценам, то окончательная стоимость топлива, учитываемого в расходах для целей бухгалтерского учета и для целей налогообложения прибыли, будет сформирована в конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры, входящей в обработку Закрытие месяца.

Возврат неиспользованных подотчетных сумм в кассу организации оформляется документом Поступление наличных с видом операции Возврат от подотчетного лица. При проведении документа в регистр бухгалтерии вводится запись:

Дебет 50.01 Кредит 71.01

— на сумму возвращенных денежных средств (1 850,00 руб.).

В последний день месяца 31.08.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость списанного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (2 700,00 руб.). При этом количество бензина по счету 10.03.2 в данной проводке уже не отражается.

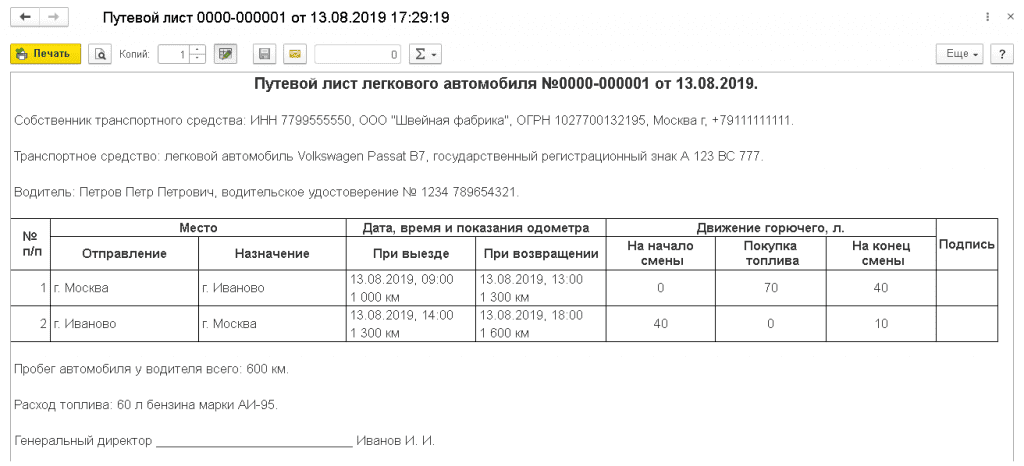

При приобретении топлива по кассовому чеку в документе Путевой лист по команде Печать доступны следующие печатные формы:

Рис. 4. Упрощенная форма путевого листа

Если в результате служебной поездки помимо расходов на топливо возникают иные возмещаемые расходы сотрудника (например, расходы на приобретение товаров и материалов или командировочные расходы), то такая поездка отражается в учетной системе комбинацией документов:

Рассмотрим следующий пример, когда ГСМ приобретено по топливной карте АЗС.

Пример 2

Организация ООО «Швейная фабрика», имеющая на балансе собственный автомобиль марки BMW M3, заключила договор поставки топлива с поставщиком ГСМ на приобретение бензина марки АИ-98 на автозаправочных станциях этого поставщика с применением топливной карты. Автомобиль используется в управленческих целях. Поставка топлива осуществляется путем его выборки на АЗС поставщика через топливораздаточные колонки с использованием терминалов для приема топливных карт. В соответствии с условиями договора:

01.09.2019 ООО «Швейная фабрика» перечислила с расчетного счета 100% предоплату поставщику за бензин в сумме 8 400 руб. (в т. ч. НДС 20% ) из расчета 200 л по цене 42 руб. за литр с учетом НДС 20%.

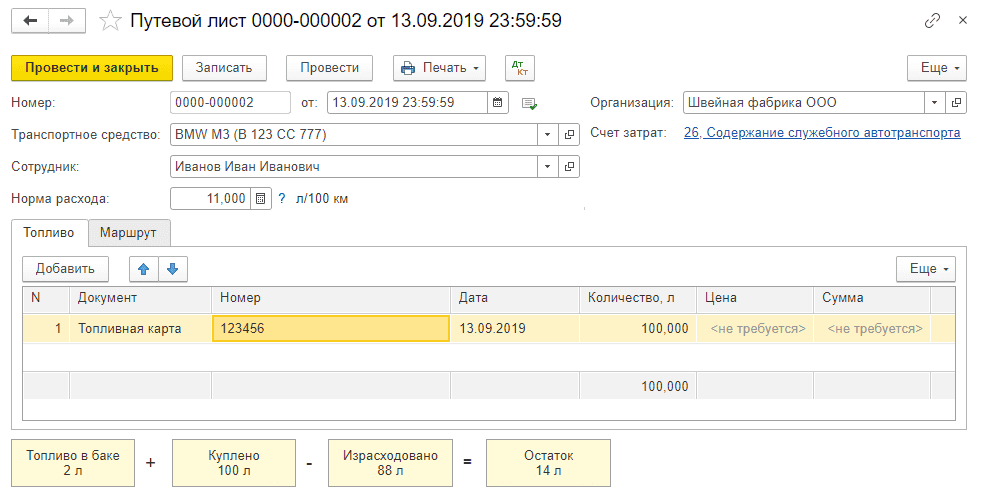

Согласно путевому листу за сентябрь 2019 года по топливной карте заправлено 100 л бензина марки АИ-98, а израсходовано 88 л.

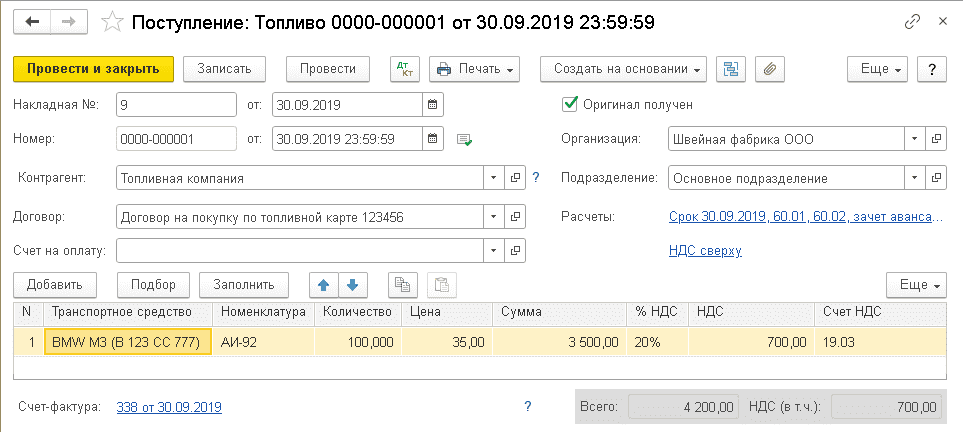

30.09.2019 поставщик представил комплект документов за сентябрь 2019 года, согласно которым по топливной карте заправлено 100 л бензина на сумму 4 200 руб. (в т. ч. НДС 20%).

Оплата в адрес поставщика регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику. При проведении документа формируется бухгалтерская проводка:

Дебет 60.02 Кредит 51

— на сумму предоплаты поставщику топлива (8 400 руб.).

Если ГСМ приобретается по топливной карте, то фактическая стоимость топлива с учетом возможных скидок будет окончательно сформирована только в конце отчетного периода, когда поставщик представит организации финансовые документы по договору (товарную накладную, счет-фактуру и расшифровку по операциям, проведенным с использованием топливных карт). В этом случае при заполнении табличной части документа Путевой лист на закладке Топливо в поле Документ следует выбрать значение Топливная карта, указать реквизиты топливной карты и зафиксировать количество топлива, залитое в бак. Поля Цена и Сумма для топлива, приобретенного по топливной карте, для заполнения недоступны (рис. 5).

Рис. 5. Документ «Путевой лист». Приобретение ГСМ по топливной карте

Табличная часть на закладке Маршрут заполняется аналогично Примеру 1.

При проведении документа формируются проводки, которые отражают движения только в количественном учете топлива (без сумм):

Дебет 10.03.2 Кредит 76.15

— на количество приобретенного топлива (100 л);

Дебет 26 Кредит 10.03.2

— на количество израсходованного топлива (88 л).

В конце месяца согласно договору поставщик представляет расчетные (финансовые) документы. Отразим поступление топлива документом Поступление (акт, накладная) с видом операции Топливо. Особенность данного документа состоит в том, что приобретаемые ГСМ «привязываются» к конкретному транспортному средству (рис. 6).

Рис. 6. Поступление топлива

При проведении документа формируются записи регистра бухгалтерии:

Дебет 60.01 Кредит 60.02

— на сумму зачтенного аванса (4 200,00 руб.);

Дебет 10.03.2 Кредит 60.01

— на стоимость бензина, купленного по топливной карте и залитого в бак транспортного средства (3 500,00 руб.);

Дебет 76.15 Кредит 60.01

— на количество топлива, залитого в бак транспортного средства (100 л);

Дебет 19.03 Кредит 60.01

— на сумму НДС (700,00 руб.).

При приобретении топлива по топливной карте печатная форма авансового отчета (Авансовый отчет (АО-1)) в документе Путевой лист недоступна.

30.09.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость израсходованного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (3 080,00 руб.). При этом количество топлива по счету 10.03.2 в данной проводке уже не отражается.

Департамент общего аудита по вопросу учета ГСМ для погрузчика

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

В Компании для оказания услуг используются вилочные погрузчики, на которых используется мото-часы, т.е. не километраж. Погрузчики используются для погрузки-разгрузки оборудования на складе.

Норма расхода топлива не установлена

В настоящее время применяются Нормы расхода топлив и смазочных материалов на автомобильном транспорте, утвержденные Распоряжением Минтранса России от 14.03.2008 № АМ-23-р. В документе выделены расчеты по списанию топлив для различной специальной и специализированной техники, к которой относятся тягачи, самосвалы, фургоны, автомобили-эвакуаторы, автомобили-битумовозы, автомобили-самопогрузчики, автомобили-цистерны, автомобили-цементовозы и автомобили-смесители, краны автомобильные, компрессоры, погрузчики, мастерские на автомобилях.

Если спецработа выполняется во время передвижения ТС (например, тягачей, фургонов, кабелеукладчиков, смесителей, автомобилей-эвакуаторов), то норма расходования топлива на работу спецоборудования определяется пробегом самого автомобиля. Для спецавтомобилей, выполняющих работу в период остановки (автокранов, погрузчиков, компрессоров, мастерских на автомобилях), норма расхода топлива определяется прежде всего временем работы оборудования и нагрузкой.

Может ли Компания использовать только лишь чеки и путевые листы (или чеки и служебные записки) для списания топлива в целях списания топлива к качестве расходов, уменьшающих базу по налогу на прибыль?

В соответствии с подпунктом 11 пункта 1 статьи 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта). Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации.

Таким образом, НК РФ не содержит условий о необходимости нормирования расходов на содержание служебного транспорта, в том числе расходов на приобретение ГСМ.

Аналогичное мнение содержится в Письме Минфина РФ от 27.01.14 № 03-03-06/1/2875:

«На основании пп. 11 п. 1 ст. 264 Кодекса к прочим расходам, связанным с производством и реализацией, относятся расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта). При этом Кодексом не предусмотрено нормирование указанных расходов, а также не установлены правила определения обоснованности таких расходов.

Вместе с тем при определении обоснованности произведенных затрат на приобретение топлива для служебного автомобиля налогоплательщик вправе учитывать Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», введенные в действие Распоряжением Министерства транспорта Российской Федерации от 14.03.2008 N АМ-23-р.» [1]

При этом, ранее Минфин РФ придерживался противоположной позиции. Например, Письме Минфина РФ от 03.09.10 № 03-03-06/2/57:

«Таким образом, при определении обоснованности произведенных затрат на приобретение топлива для служебного автомобиля налогоплательщик учитывает Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», введенные в действие Распоряжением от 14.03.2008 N АМ-23-р.» [3]

Судебная практика по данному вопросу складывается следующим образом.

В Постановлении ФАС Центрального округа от 04.04.08 по делу № А09-3658/07-29 [4] содержится вывод:

Разрешая спор в названной части, суд правомерно указал, что Налоговым кодексом не предусмотрено нормирование расходов ГСМ в целях налогообложения прибыли, а «Нормы расхода топлива и смазочных материалов на автомобильном транспорте» N Р3112194-0366-03, утвержденные Минтрансом РФ 29.04.2003), на которые ссылается налоговый орган, носят рекомендательный характер.»

В данном Постановлении суд пришёл к выводу, что НК РФ не предусматривает нормирование расходов на ГСМ, а нормы расхода, утверждённые Минтрансом РФ носят рекомендательный характер.

В Постановлении ФАС Западно-Сибирского округа от 01.12.08 № Ф04-7500/2008(16942-А27-37) по делу № А27-4577/2008 содержится следующий вывод:

«Следует заметить, что статья 265 Налогового кодекса Российской Федерации не предусматривает включения в состав внереализационных расходов при исчислении налоговой базы по налогу на прибыль сверхнормативные расходы по топливу.

Как следует из материалов дела, расчет нормы расхода ГСМ является элементом учетной политики организации, они утверждаются приказом руководителя организации.

Ссылка Общества на «экономию» топлива по отдельным транспортным средствам как доказательство возможности перерасхода топлива по другим транспортным средствам не может быть принята, поскольку расход топлива рассчитывается по каждому конкретному транспортному средству, показания машинограмм, в которых отражается расход горючего согласно путевых листов за июнь 2006 по автоколоннам N 6,7,8, правомерно не приняты во внимание.

При указанных обстоятельствах Обществом в нарушение пункта 1 статьи 252 Налогового кодекса Российской Федерации отнесены на расходы необоснованные затраты за счет того, что при списании топлива за июнь 2006 в сумме 10 656 рублей превышены нормы расхода топлива.»

В Постановлении ФАС Западно-Сибирского округа от 05.04.12 по делу № А27-8757/2011 [5] содержится следующий вывод:

Суд апелляционной инстанции, проанализировав положения статей 252, 264, 313 НК РФ, Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете», постановления Госкомстата России от 28.11.1997 N 78 «Об утверждении унифицированных форм первичной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте», учитывая письма Министерства финансов Российской Федерации от 04.05.2005 N 03-03-01/1/223, от 04.09.2007 N 03-03-06/1/640, Методические рекомендации, введенные в действие Распоряжением Министерства транспорта Российской Федерации от 14.03.2008 N АМ-23-р, установил, что налоговое законодательство не содержит ограничений по учету расходов на ГСМ и конкретного перечня первичных документов, непредставление которых является основанием для отказа налогоплательщику в учете в составе расходов фактически понесенных затрат.

Судом установлено и следует из материалов дела, что общество включило в состав расходов, уменьшающих налоговую базу по налогу на прибыль в 2008, 2009 годах, затраты на ГСМ в части, превышающей нормы расхода на ГСМ, которые рассчитаны налогоплательщиком самостоятельно на основании вышеуказанных рекомендаций и утверждены приказами общества; представленные налогоплательщиком документы, в частности, путевые листы (форма N 3), акты на списание ГСМ, сводные ведомости расхода горючего, свидетельствуют об учете сверх установленных норм расходов на ГСМ в указанных периодах.

Действительно глава 25 НК РФ не предусматривает нормирование расхода ГСМ, более того, не содержит и отсылок к нормам, вместе с тем спорные суммы расходов должны учитываться при исчислении налога на прибыль в полном размере с учетом положений статьи 252 НК РФ о необходимости экономического обоснования произведенных расходов; доказательства указанного обоснования в силу части 1 статьи 65 АПК РФ должен представить налогоплательщик.

Довод налогоплательщика о правомерности включения спорных сумм затрат на ГСМ в состав расходов судом апелляционной инстанции обоснованно отклонен, как неподтвержденный достаточными доказательствами, обосновывающим производственный характер спорных затрат, их экономическую оправданность, следовательно, правомерность их включения в расходы при определении налогооблагаемой базы по налогу на прибыль.

При этом судом приняты во внимание приказы, изданные самим налогоплательщиком и устанавливающие нормы расхода ГСМ в зависимости от марки автомобиля.

Убедительных доводов, основанных на доказательственной базе, кассационная жалоба налогоплательщика по рассматриваемому эпизоду не содержит.

С учетом изложенных обстоятельств кассационная инстанция считает обоснованным вывод суда о неподтверждении налогоплательщиком правомерности включения указанных затрат в расходы при определении налогооблагаемой базы по налогу на прибыль.»

Суды пришли к выводу, что несмотря на то, что НК РФ не содержит условий о нормировании расходов на ГСМ, данные расходы должны быть экономически обоснованы (в том числе они должны соответствовать нормам расхода, разработанными налогоплательщиком).

Постановление Арбитражного суда Северо-Кавказского округа от 25.09.15 № Ф08-5527/2015 по делу № А53-24671/2014 содержит следующий вывод:

Податель кассационной жалобы не учитывает, что инспекция доначислила налог на прибыль не в связи с отсутствием путевых листов, а в связи с тем, что имеются существенные основания полагать использование обществом меньшего количества топлива на маршрутах, по которым представлены путевые листы. Суды установили, что расхождения между нормативами, утвержденными обществом, и заявленными объемами приобретенного ГСМ являются существенными.»

В данном судебном решении рассматривался вопрос о списании ГСМ в объёмах, существенно превосходящих установленные налогоплательщиком нормы расхода топлива.

Из анализа арбитражной практики можно сделать вывод, что несмотря на то, что нормирование расходов на ГСМ не предусмотрено положениями НК РФ, утвержденные организацией нормы расхода топлива являются документом, подтверждающим экономическую оправданность расходов (в пределах установленных норм).

О подтверждающих документах

В соответствии с пунктом 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 настоящего Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Следовательно, для признания расходов в целях исчисления налога на прибыль необходимо наличие документов, составленных в соответствии с нормами действующего законодательства.

Перечень документов, подтверждающих расходы на ГСМ, указан в Письме Минфина РФ от 11.01.06 № 03-03-04/2/1:

В отношении организации налогового учета расходов на содержание служебного автотранспорта, принимаемых для целей налогообложения прибыли, гл. 25 Кодекса не предусматривает особенности оформления и формирования первичных документов.

В целях налогообложения в качестве первичных документов, подтверждающих обоснованность произведенных расходов, связанных с содержанием и эксплуатацией служебного автотранспорта, служат первичные документы, используемые в бухгалтерском учете для учета указанных затрат (в частности, путевые листы, талоны на ГСМ, кассовые чеки, акты выполненных ремонтных работ и т.п.). При этом согласно Разъяснению Департамента налоговой и таможенно-тарифной политики от 01.08.2005 N 03-03-04/1/117 организация вправе самостоятельно разработать форму путевого листа при условии, что разработанный путевой лист будет содержать все реквизиты, предусмотренные п. 2 ст. 9 Федерального закона «О бухгалтерском учете».» [6]

Следовательно, по мнению Минфина РФ подтверждающими документами являются:

путевые листы (в т.ч. разработанные самостоятельно);

Обращаем Ваше внимание на Постановление ФАС Дальневосточного округа от 11.07.13 № Ф03-2842/2013 по делу № А51-22128/2012:

«Основанием для доначисления налога на прибыль организаций и НДС, исчисления пени и штрафа в оспариваемых суммах явился вывод налогового органа о необоснованном отражении в расходах 2010 года затрат на списание дизельного топлива в количестве 9733 литров на сумму 162 423 руб. 49 коп. (127 912 руб. 15 коп. по актам списания дизельного топлива на контейнерный погрузчик Toyota 62-8FD15 V3000 и 34 510 руб. 85 коп. по актам списания дизельного топлива на погрузчики ТСМ и ТСМ LT-34/2). Представленные обществом в ходе выездной проверки акты на списание дизельного топлива не приняты инспекцией в качестве надлежащих первичных документов.

На основании имеющихся в деле доказательств, исследованных согласно требованиям, предусмотренным статьями 65, 71 АПК РФ, суды, учитывая, что заявитель не относится к автотранспортным организациям, осуществлял эксплуатацию автопогрузчиков только в пределах территории склада, обоснованно пришли к выводу о том, что в рассматриваемом случае путевой лист не является обязательным первичным документом по учету работы контейнерных погрузчиков, выполняющих погрузо-разгрузочные работы и работы по перемещению угля по территории склада.

При этом суды правомерно исходили из того, что общество вправе применять иной документ, подтверждающий произведенные расходы на использование дизельного топлива и содержащий реквизиты, предусмотренные пунктом 2 статьи 9 Федерального закона от 21.11.96 N 129-ФЗ «О бухгалтерском учете».»

В данном Постановлении суд пришёл к выводу о том, что путевой лист не является обязательным документом для автопогрузчиков, работающих на территории склада, а для подтверждения расходов достаточно составить акт на списание.

Учитывая вышеизложенное, по нашему мнению, для списания расходов на ГСМ по работе автопогрузчиков целесообразно составлять следующие документы:

утвержденные руководителем нормы расхода топлива;

документ, подтверждающий количество отработанных часов;

чеки или иные документы, подтверждающие приобретение топлива.

Отсутствие каких-либо указанных документов, по нашему мнению, может привести к спорам с налоговыми органами.

Коллегия Налоговых Консультантов, 30 августа 2017г.

[1] Аналогичное мнение содержится в Письмах Минфина РФ от 03.06.13 № 03-03-06/1/20097, от 30.01.13 № 03-03-06/2/12

[2] Распоряжение Минтранса России от 14.03.08 № АМ-23-р «О введении в действие методических рекомендаций «Нормы расхода топлив и смазочных материалов на автомобильном транспорте»

[3] Аналогичное мнение содержится в Письмах Минфина РФ от 14.01.09 № 03-03-06/1/15, от 14.01.09 № 03-03-06/1/6

[4] Определением ВАС РФ от 14.08.08 № 9586/08 отказано в передаче дела в Президиум ВАС РФ

[5] Определением ВАС РФ от 09.07.12 № ВАС-8327/12 отказано в передаче в Президиум ВАС РФ

[6] Аналогичное мнение содержится в Письме Минфина РФ от 07.04.06 № 03-03-04/1/327

[7] За исключением используемого в целях охраны труда Приложения № 6 к «ПОТ РМ-008-99. Межотраслевые правила по охране труда при эксплуатации промышленного транспорта (напольный безрельсовый колесный транспорт)», утверждены Постановлением Минтруда РФ от 07.07.99 № 18

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit