учет газа в баллонах в бухгалтерском учете

Учет газа в баллонах в бухгалтерском учете

Как отражается в бухгалтерском учете приобретение газовых баллонов?

Порядок учета приобретения газовых баллонов зависит от условий договора, предусматривающих их возврат поставщику или отсутствие такой обязанности покупателя, а также от способа приобретения (через подотчетное лицо или без его привлечения).

Газовые баллоны могут учитываться как тара, а также, по нашему мнению, как ОС.

Газовые баллоны, в которых организация приобретает газовые смеси, являются тарой (ст. ст. 481, 517 ГК РФ, п. п. 162, 163, 179 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. Приказом Минфина России от 28.12.2001 N 119н (далее — Методические указания N 119н), п. 3.2.24 ГОСТ 17527-2014, утв. Приказом Росстандарта от 05.09.2014 N 1004-ст).

Тара делится на однократную и многооборотную. Она может быть возвратной или невозвратной.

Если баллоны многооборотные, то они, как правило, являются возвратной тарой, если иное не указано в договоре (п. п. 163, 179 Методических указаний N 119н).

Газовый баллон — невозвратная тара

Если газовый баллон по условиям договора является невозвратной тарой, порядок его учета зависит от того, входит ли стоимость баллона в стоимость приобретаемой газовой смеси или организация оплачивает стоимость тары отдельно.

Если баллон однократного использования, его стоимость, как правило, включается в себестоимость затаренной продукции и покупателем отдельно не оплачивается (п. 162 Методических указаний N 119н).

В случае когда стоимость баллона выделена отдельно в товаросопроводительных документах и оплачена сверх стоимости затаренной в него газовой смеси, договорная стоимость невозвратного газового баллона учитывается по дебету отдельного субсчета к счету, в частности 10-4 «Тара и тарные материалы» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками» (п. 42, пп. «а» п. 178 Методических указаний N 119н, Инструкция, утв. Приказом Минфина России от 31.10.2000 N 94н (далее — Инструкция по применению Плана счетов)).

Если тара поставщику отдельно не оплачена, но может использоваться в организации покупателя или быть продана, то такая тара приходуется по рыночной цене с учетом физического состояния с одновременным отнесением указанной стоимости на счета учета финансовых результатов (пп. «б» п. 178 Методических указаний N 119н). Поступление подобной тары может быть отражено по дебету счета 41, субсчет 41-3 «Тара под товаром и порожняя» либо дебету счета 10, субсчет 10-4 «Тара и тарные материалы» и кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» (Инструкция по применению Плана счетов).

Газовый баллон — возвратная тара

Договорами поставки может предусматриваться их возврат поставщикам продукции.

При этом с покупателя может взиматься залог (вместо стоимости тары), который ему возвращается после получения от него порожней тары в исправном состоянии. Условие о залоге должно быть предусмотрено условиями договора поставки (п. п. 163, 164 Методических указаний N 119н).

Залоговая стоимость возвратной тары не является ни доходом поставщика, ни расходом покупателя (п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. Приказом Минфина России от 06.05.1999 N 32н, п. 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. Приказом Минфина России от 06.05.1999 N 33н (далее — ПБУ 10/99)).

Возвратная тара в документах указывается отдельной строкой по договорным ценам без включения ее стоимости в продажную цену затаренной в нее продукции (п. 174 Методических указаний N 119н).

Многооборотные баллоны с установленной договором суммой залога учитываются у покупателя по сумме залога (п. 182 Методических указаний N 119н).

В бухгалтерском учете возвратные многооборотные баллоны могут учитываться в составе МПЗ:

на субсчете 10-4 «Тара и тарные материалы» или 41-3 «Тара под товаром и порожняя» (п. 183 Методических указаний N 119н, Инструкция по применению Плана счетов);

или на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение» (абз. 3 п. 10 Методических указаний N 119н).

Выбранный способ учета возвратной многооборотной тары нужно закрепить в учетной политике для целей бухгалтерского учета (п. 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утв. Приказом Минфина России от 06.10.2008 N 106н).

Возвращенные поставщику баллоны на основании предъявленного к оплате счета (расчетного документа) списываются по ценам, предусмотренным в договоре, с кредита счета «Материалы» (субсчет 10-4 «Тара и тарные материалы») в дебет счета учета расчетов (п. 180 Методических указаний N 119н).

Способы приобретения газовых баллонов

Газовые баллоны могут быть приобретены через подотчетное лицо или без его привлечения.

Выдача денег под отчет оформляется приказом или иным распорядительным документом или заявлением подотчетного лица о выдаче денег под отчет, составленным в произвольной форме и содержащим сумму наличных денег, срок, на который выдаются наличные деньги, подпись руководителя и дату. Выдача денег из кассы осуществляется по расходному кассовому ордеру 0310002 (пп. 6.3 п. 6 Указания Банка России от 11.03.2014 N 3210-У).

Приобретенные газовые баллоны принимаются к учету на основании отгрузочных документов поставщика, а если они куплены в розницу подотчетным лицом — на основании утвержденного авансового отчета с приложенными к нему товарным и кассовым чеками, в которых указано наименование товара.

Кредиторская задолженность перед поставщиком газовых баллонов отражается по кредиту счета 60 «Расчеты с поставщиками и подрядчиками». Если расчеты с поставщиком производятся наличными денежными средствами через подотчетное лицо, приобретение баллонов отражается по дебету счета 10 (41) в корреспонденции с кредитом счета 71 «Расчеты с подотчетными лицами» (Инструкция по применению Плана счетов).

НДС по газовым баллонам, уплаченный наличными деньгами через подотчетное лицо, можно принять к вычету только при наличии счета-фактуры поставщика с выделенной суммой налога. Приложенные к авансовому отчету чек ККТ, а также товарный чек или бланк строгой отчетности (БСО) с выделенной суммой НДС права на вычет НДС не дают (Письмо Минфина России от 12.01.2018 N 03-07-09/634). Не принятая к вычету сумма НДС включается в фактическую себестоимость МПЗ (п. 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утв. Приказом Минфина России от 09.06.2001 N 44н (далее — ПБУ 5/01)) или в расходы на обычные виды деятельности (п. п. 5, 6 ПБУ 10/99).

Учет приобретения газовых баллонов

В бухгалтерском учете организации-покупателя операции по приобретению газовых баллонов отражаются следующими записями (Инструкция по применению Плана счетов).

При оплате баллонов через подотчетное лицо:

Отражена выдача денежных средств под отчет из кассы

Приказ руководителя или заявление подотчетного лица,

Расходный кассовый ордер

Отражена оплата, произведенная подотчетным лицом, стоимости газовой смеси и (или) стоимости, в том числе залоговой, газовых баллонов

При оплате баллонов без привлечения подотчетного лица:

Учет газа в баллонах в бухгалтерском учете

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Бюджетное учреждение заключило договор о поставке газа углеводородного сжиженного топливного для коммунально-бытового потребления. Предметом договора является поставка газа поставщиком в резервуарные установки абонента для последующей поставки в многоквартирные жилые дома. Количество поставляемого газа учитывается по факту заправки автоцистернами поставщика резервуарных установок абонента. По истечении календарного месяца сторонами договора подписывается акт об оказании услуги по отгрузке газа и оформляется счет-фактура.

По какому коду вида расхода и подстатье КОСГУ отразить расходы по договору в 2021 году? Какими бухгалтерскими проводками отразить начисления, оплату и списание поставки газа?

Рассмотрев вопрос, мы пришли к следующему выводу:

По нашему мнению, расходы на приобретение газа, поставляемого транспортным средством (автоцистернами) в резервуарные установки абонента с целью последующей поставки в многоквартирные жилые дома, следует отражать по элементу вида расходов 244 «Прочая закупка товаров, работ и услуг» в увязке с подстатьей 343 «Увеличение стоимости горюче-смазочных материалов» КОСГУ.

Учет горюче-смазочных материалов осуществляется на балансовом счете 0 105 03 000 «Горюче-смазочные материалы».

К сведению:

Информацией Минфина России от 13.01.2021 доведена Таблица соответствия видов расходов классификации расходов бюджетов и статей (подстатей) классификации операций сектора государственного управления, применяемая в 2021 году, которой предусмотрено, что КВР 247 может быть увязан только с подстатьей 223 КОСГУ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шубенкина Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учет газа в баллонах в бухгалтерском учете

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация (ООО) в текущем году проводит газификацию зерносушилки. Работы по ведению газопровода и подключению к зерносушилке проводит АО.

Как отразить данные операции в бухгалтерском учете? Будут ли затраты по газификации учитываться на счете 01 как отдельный объект основных средств?

По данному вопросу мы придерживаемся следующей позиции:

Расходы на переоборудование зерносушилки увеличивают ее первоначальную стоимость.

Газопровод следует учитывать как самостоятельный объект ОС.

Обоснование позиции:

На наш взгляд, в рассматриваемой ситуации необходимо проанализировать два аспекта:

— учет расходов на газификацию самой зерносушилки;

— учет работ по ведению газопровода.

Учет газификации зерносушилки

Учет расходов на ведение газопровода

Напомним, что единицей бухгалтерского учета ОС является инвентарный объект.

На основании п. 6 ПБУ 6/01, п. 10 Методических указаний инвентарным объектом ОС признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект*(2).

На наш взгляд, газопровод представляет собой отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций*(3). Соответственно, в бухгалтерском учете он формирует отдельный инвентарный объект и принимается к бухгалтерскому учету по первоначальной стоимости (исходя из стоимости его сооружения) с использованием счетов 08 и 01. При этом на счете 08 расходы по каждому объекту должны учитываться на соответствующем субсчете (бухгалтерские проводки аналогичны приведенным выше).

В настоящее время мы не располагаем исчерпывающими разъяснениями уполномоченных органов по данной конкретной ситуации.

Поэтому напоминаем о праве обратиться в Минфин России или в налоговый орган по месту учета организации за соответствующими письменными разъяснениями (пп.пп. 1, 2 п. 1 ст. 21 НК РФ). При возникновении спора наличие персональных письменных разъяснений финансового ведомства или налоговых органов исключает вину лица в совершении налогового правонарушения на основании пп. 3 п. 1 ст. 111 НК РФ.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Бухгалтерский учет расходов на реконструкцию и модернизацию основных средств;

— Энциклопедия решений. Учет реконструкции и модернизации основных средств;

— Энциклопедия решений. Изменение первоначальной стоимости основного средства в целях налогообложения прибыли (в случаях модернизации, реконструкции и пр.);

— Энциклопедия решений. Бухгалтерский учет основных средств и вложений во внеоборотные активы.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

18 сентября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) В налоговом учете аналогично к реконструкции относится переустройство существующих объектов ОС, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции ОС в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции (п. 2 ст. 257 НК РФ). Иными словами, в результате реконструкции изменяются качественные характеристики объекта, повышается его производительность, мощность.

К работам по модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

Техническим перевооружением называется комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным.

*(2) На практике вызывает затруднения идентификация основного средства, состоящего из множества частей, способных функционировать самостоятельно, но объединенных в одну технологическую цепочку. Это очень важный вопрос, поскольку дробление ОС на части, учитываемые в качестве МПЗ, может привести к серьезному занижению налога на прибыль. Иллюстрацией к проблеме может служить постановление АС Поволжского округа от 09.02.2015 N Ф06-19323/13. Причем суды двух первых инстанций встали на сторону налогоплательщика, который учитывал технологический комплекс как множество объектов стоимостью менее установленного лимита для ОС. Судами было установлено, что спорные «малоценные» объекты, которые налоговый орган считает составными частями комплекса конструктивно-сочлененных предметов (резервуары, трубопроводы, колонны, насосы) не смонтированы на одном фундаменте и имеют разный срок полезного использования. Они могут выполнять свои функции самостоятельно, а не только в составе комплекса. Таким образом, каждый из объектов, эксплуатирующихся заявителем в составе установки, не теряет своего функционального значения вне установки. Объекты пригодны для монтажа в различной комплектации и могут заменяться. Они не придут в негодность в случае, если их выделить из состава установки, в этом случае им будет найдено иное применение. Судами также установлено, что подтверждением правомерности учета заявителем оспариваемых ОС в качестве отдельных инвентарных объектов служит и то обстоятельство, что каждый из них классифицирован в качестве отдельного объекта основных средств, включаемых в амортизационные группы, утвержденные постановлением Правительства РФ от 01.01.2002 N 1. Кассационная инстанция усомнилась в правомерности такого подхода и отправила дело на новое рассмотрение, поскольку суды не учли, что из технологических регламентов следует, что технологический процесс производства продукции является непрерывным и осуществляется по одной технологической нитке. Данные технологические регламенты содержат краткие характеристики технологического оборудования, включающие в себя отдельные виды оборудования (емкости, насосы, колонны и т.д.). Отдельно оборудование для производства товара не используется. При этом исключить из технологического процесса отдельные виды оборудования нельзя, поскольку это приведет к нарушению технологического процесса производства товара. Таким образом, отдельные виды оборудования (емкости, насосы, колонны и т.д.) не предназначены для выполнения своих функций отдельно от основного объекта, то есть являются конструктивно связанными и составляют с ним единое целое.

*(3) В Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2002 N 1, Трубопроводы местные для газа (газопроводы) относятся к 4-й амортизационной группе (код по ОКОФ 220.42.21.12.120).

Учет малоценного оборудования по ФСБУ 5/2019 «Запасы» в 1С: Бухгалтерии ред. 3.0

Cогласно новому стандарту ФСБУ 5/2019 «Запасы», все активы, отвечающие критериям малоценного оборудования, должны относиться сразу на затраты в том периоде, в котором они были понесены. Но критерии отнесения к малоценным у организаций будут разными. Почему?

Дело в том, что помимо нового стандарта «Запасы» появился новый ФСБУ «Основные средства». И часть организаций начала его применение с 2021 года, а остальные по-прежнему применяют ПБУ 6/01 «Учет основных средств».

Так вот, согласно ПБУ, к малоценным основным средствам относятся те, стоимость которых не превышает 40 000 рублей без НДС. А новый стандарт предусматривает установление лимита с учётом существенности.

Так, например, на производственном предприятии могут решить, что затраты, связанные с приобретением производственных мощностей, являются для них существенными, а затраты на приобретение офисной техники ими не являются, даже если их стоимость выше лимита в 40 000 рублей.

Конечно же, такие решения обязательно должны быть закреплены в учётной политике предприятия.

Напомним, ранее малоценное оборудование мы учитывали как инвентарь на счёте 10.09, или в составе основных средств с присвоением инвентарного номера, но при этом в налоговом учёте относили их стоимость на затраты предприятия.

Теперь же мы должны их отражать на счёте 10.21.1 «Приобретение малоценного оборудования и запасов», затем фиксировать их выбытие на счёте 10.21.2 «Выбытие малоценного оборудования и запасов» с последующим списанием на затратный счёт.

Рассмотрим данный пример в программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0.

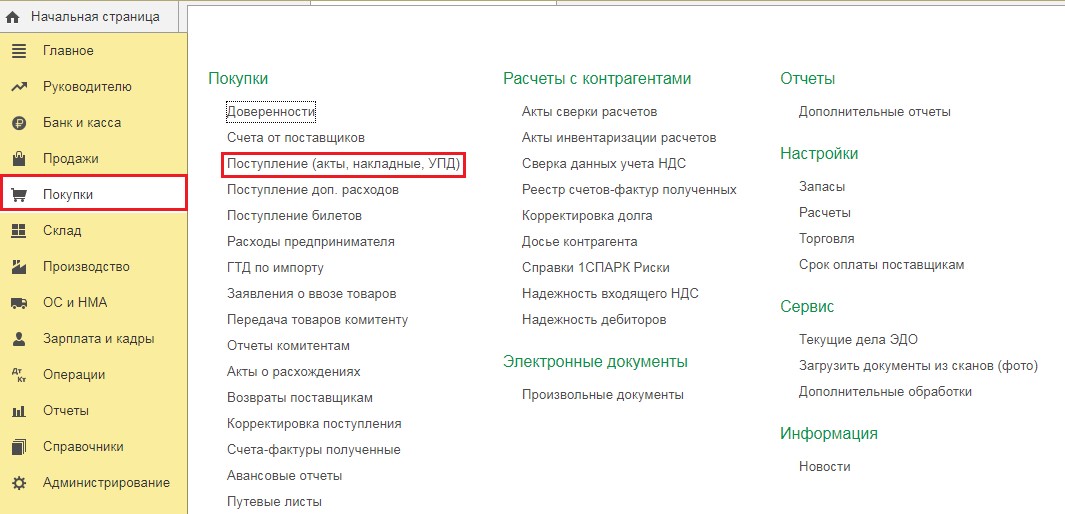

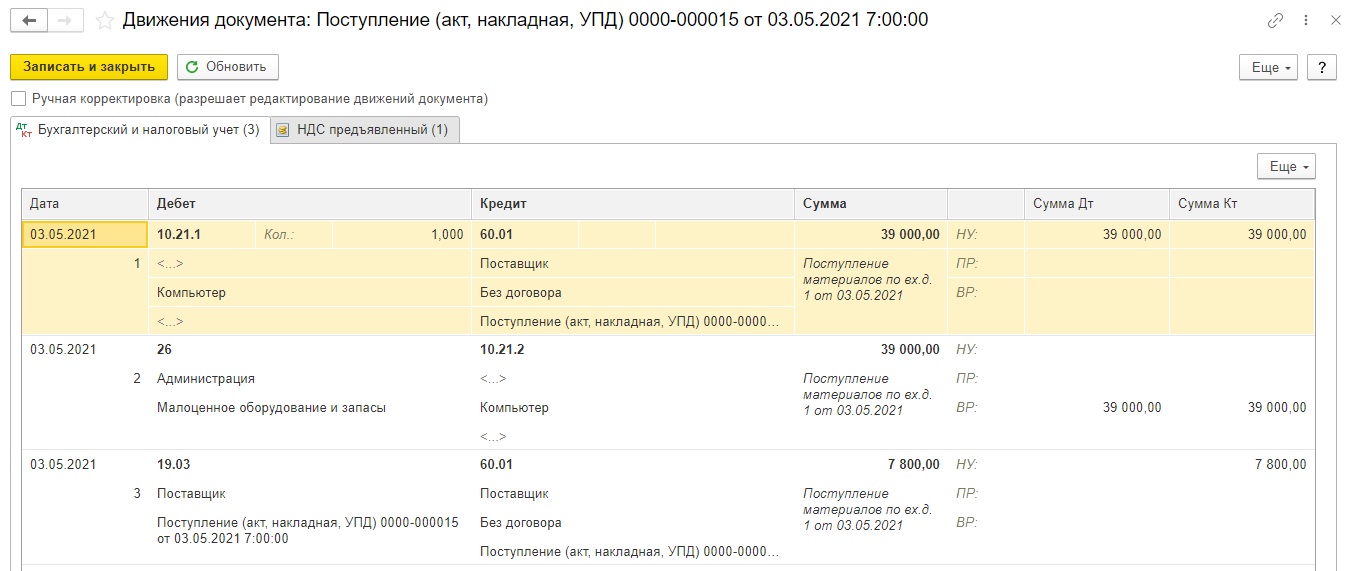

Предположим, нами был куплен компьютер за 39 000 рублей без НДС. Для отражения этого факта нам необходимо перейти в раздел «Покупки» и выбрать пункт «Поступление (акты, накладные, УПД)».

В открывшемся окне следует нажать на кнопку «Поступление» и из выпадающего меню выбрать «Товары (накладная, УПД)». Шапка документа заполняется в соответствии с приходными документами: дата, номер, контрагент, договор.

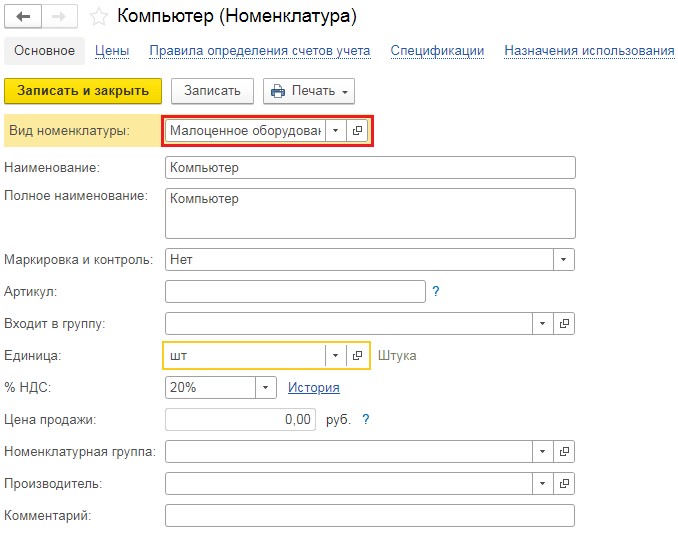

Переходим к заполнению табличной части документа и создаём новую номенклатурную позицию с видом номенклатуры «Малоценное оборудование и запасы». При выборе данной номенклатуры в программе автоматически будет указан затратный счёт учёта.

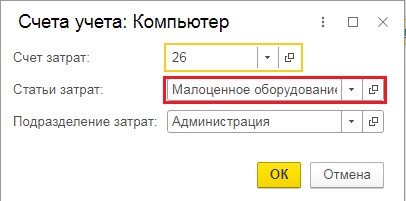

Затем указываем сумму и количество и переходим в колонку «Счета учёта», в ней при необходимости меняем счёт затрат на 20, 23, 26 или 44 и проверяем статью затрат.

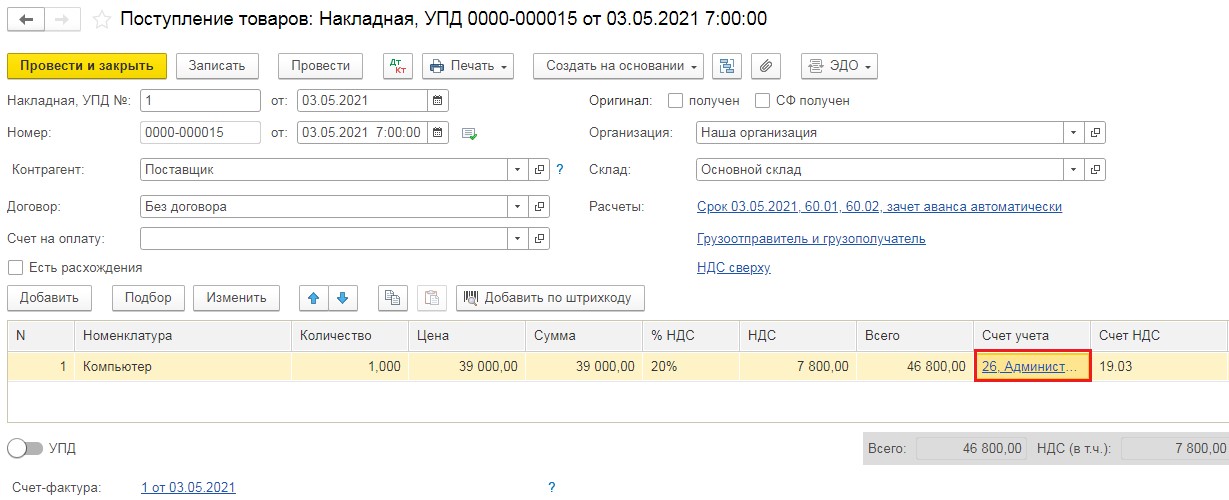

Заполненный документ выглядит следующим образом:

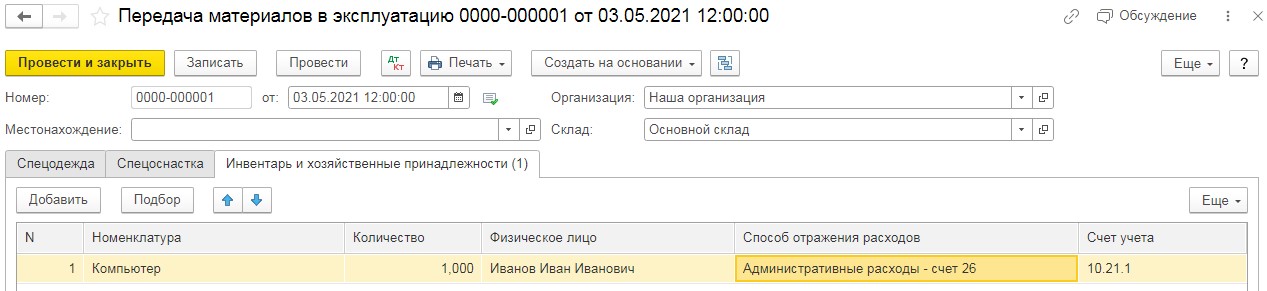

Вторым этапом рассмотрения нашего примера будет передача нашего малоценного оборудования сотруднику Иванову И.И.

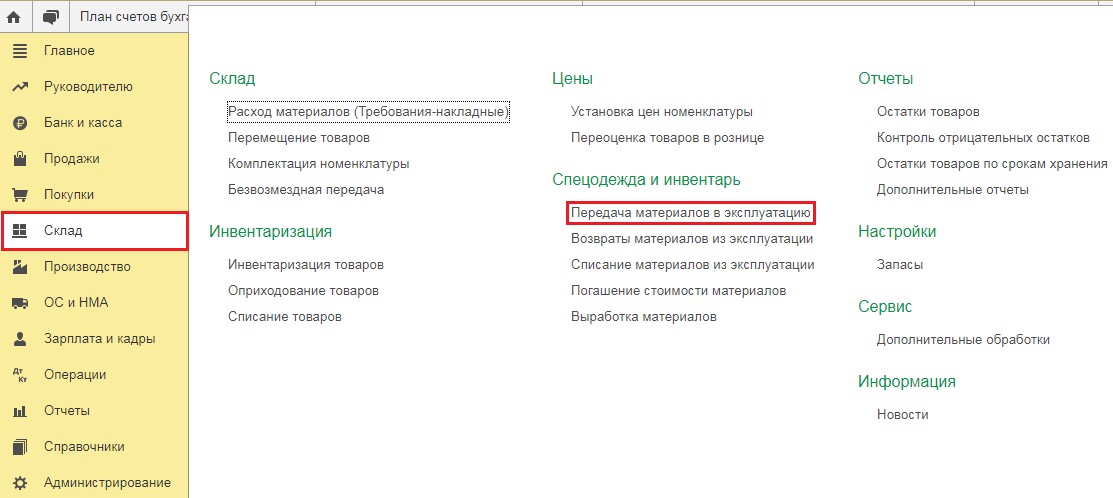

Для отражения этого факта, как и ранее, используется документ «Передача материалов в эксплуатацию». Его можно ввести как в разделе «Склад», так и путём ввода на основании документа покупки.

В данном документе необходимо перейти на вкладку «Инвентарь и хозяйственные принадлежности», добавить новую строку и указать ранее приобретённое малоценное имущество, а также кому оно передаётся и на каком счёте отражается.

При заполнении способа отражения расходов необходимо, чтобы была указана статья затрат «Малоценное оборудование и запасы».

Заполненный документ выглядит следующим образом:

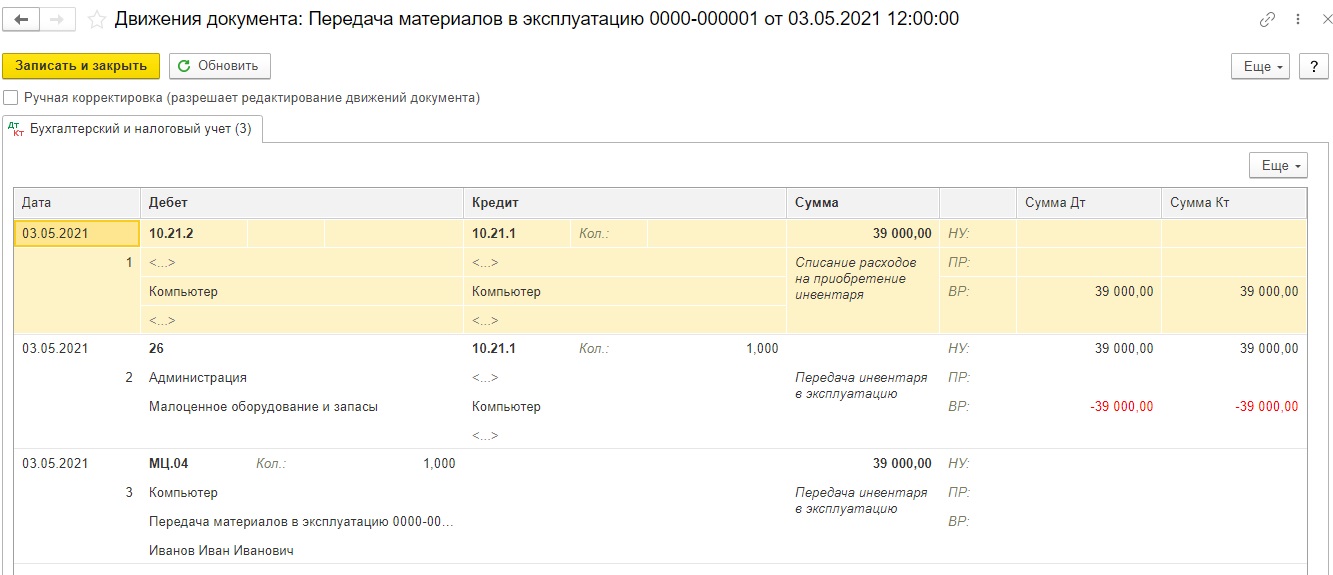

Проведённый документ сформирует следующие проводки:

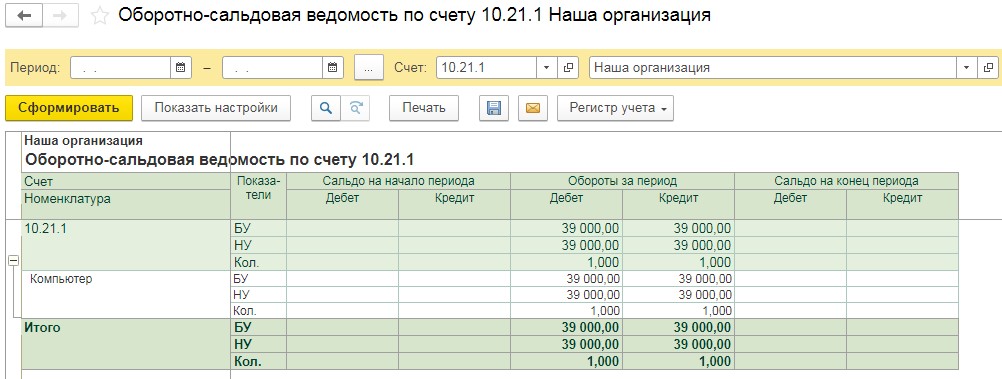

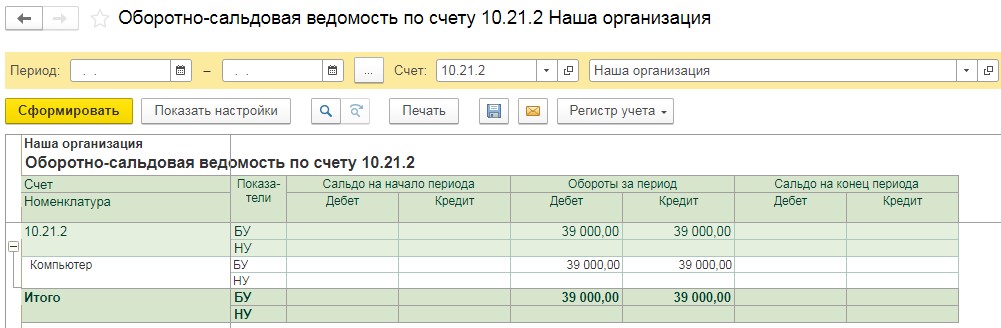

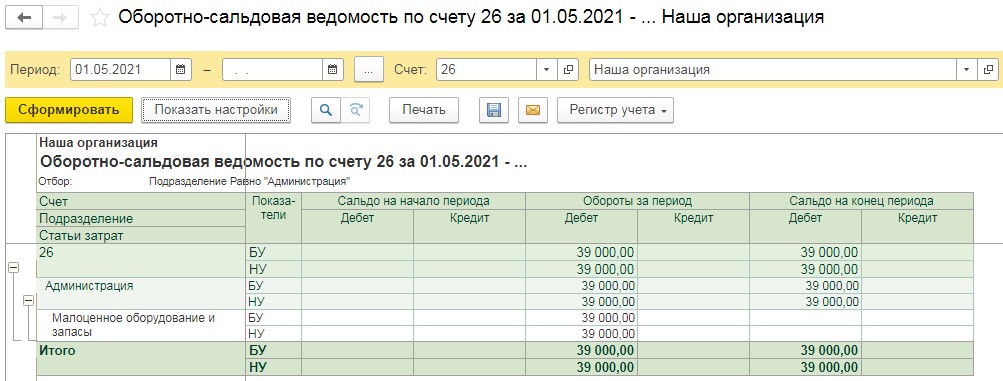

Для проверки всех произведённых действий сформируем оборотно-сальдовые ведомости по бухгалтерскому и налоговому учётам.

По счёту 10.21.1 будет отражена покупка малоценного оборудования по дебету и его выбытие по кредиту.

По счёту 10.21.2 суммы будут отражены лишь в бухгалтерском учёте.

И наконец, на счёте 26 и по бухгалтерскому, и по налоговому учётам будут отражены затраты по статье «Малоценное оборудование и запасы».

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Учет газа в баллонах в бухгалтерском учете

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

По какой подстатье КОСГУ необходимо отразить расходы, связанные с покупкой газа пропана для проведения строительных работ?

Рассмотрев вопрос, мы пришли к следующему выводу:

Расходы на приобретение пропана для строительных работ следует отражать по подстатье 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ, если такие расходы осуществлены с целью капитальных вложений с дальнейшим отнесением на счет 106 01 «Вложения в основные средства».

Если же речь идет не о строительстве объекта, а о проведении ремонтных работ, в результате которых не создаются новые объекты основных средств и не изменяется первоначальная стоимость уже существующих объектов, то расходы на приобретение строительных материалов относятся на подстатью 344 «Увеличение стоимости строительных материалов» КОСГУ.

Обоснование вывода:

При отнесении расходов на соответствующие статьи (подстатьи) КОСГУ организации бюджетной сферы руководствуются Порядком N 209н.

Отнесение материальных запасов на соответствующие подстатьи статьи 340 «Увеличение стоимости материальных запасов» КОСГУ осуществляется по целевому (функциональному) назначению объектов (п. 11.4 Порядка N 209н). Следовательно, для правильного выбора подстатьи КОСГУ принципиальное значение имеет не то, что именно приобретает учреждение, а для чего это будет использоваться. В зависимости от конкретных обстоятельств, обусловливающих такие расходы, одни и те же материальные запасы могут быть отнесены на разные подстатьи статьи 340 КОСГУ. То есть даже для приобретения нефинансовых активов, поименованных в п. 118 Инструкции N 157н в составе строительных материалов, могут быть использованы подстатьи 344 «Увеличение стоимости строительных материалов», 346 «Увеличение стоимости прочих материальных запасов», 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ.

Так, подстатья 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ применяется для отражения расходов по оплате договоров на приобретение (изготовление) всех видов материалов, включая строительные материалы, для целей капитальных вложений (п.п. 11.4.7. Порядка N 209н).

Соответственно, если покупка материальных ценностей приведет к формированию капитальных вложений на счете 106 01 «Вложения в основные средства», то их приобретение следует отражать с применением подстатьи 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ.

В рассматриваемой ситуации газ-пропан предполагается использовать при проведении строительных работ, поэтому учреждению необходимо провести оценку того, будут ли затраты на приобретенный нефинансовый актив включаться в формирование первоначальной стоимости объекта. В частности, при строительстве объекта, как правило, первоначальную стоимость формируют затраты, включенные в проектно-сметную документацию.

Если же расходы на приобретение материальных запасов подлежат дальнейшему списанию на текущие расходы учреждения, то оснований для применения подстатьи 347 КОСГУ не возникает. В частности, такая ситуация может возникнуть, когда речь идет не о строительстве объекта, а проведении ремонтных работ, в результате которых не создаются новые объекты основных средств и не изменяется первоначальная стоимость уже существующих объектов. В таком случае расходы на приобретение строительных материалов относятся на подстатью 344 «Увеличение стоимости строительных материалов» КОСГУ (п.п. 11.4.4. Порядка N 209н, смотрите также Информацию Минфина России от 13.05.2019, письма Минфина России от 20.03.2020 N 02-08-03/22042, от 26.04.2019 N 02-08-10/31403, раздел 2 Методических рекомендаций к Стандарту «Запасы», доведенных письмом Минфина России от 01.08.2019 N 02-07-07/58075).

В заключение отметим, что определение целевого (функционального) назначения приобретаемых объектов целесообразно поручить должностным лицам учреждения, обладающим соответствующими знаниями, владеющими полной и достоверной информацией, необходимой для принятия подобных решений (например, инициаторам закупки), либо членам комиссии учреждения по поступлению и выбытию активов. Конкретный порядок документального оформления подобного решения учреждение разрабатывает самостоятельно и закрепляет в своем локальном акте.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шубенкина Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

член Союза развития государственных финансов Суховерхова Антонина

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter