учет доходов в учетной политике для целей бухгалтерского учета

Доходы в учетной политике

«Аудит и налогообложение», 2012, N 2

В бухгалтерском учете все доходы организаций подразделяются на две большие категории: на доходы от обычных видов деятельности и на прочие доходы. Такая классификация обусловлена определенными критериями, в силу чего порядок группировки доходов организации является элементом ее учетной политики для целей бухгалтерского учета.

Согласно п. 7 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина России от 06.10.2008 N 106н, при формировании учетной политики по конкретному вопросу в части организации и ведения бухгалтерского учета осуществляется выбор одного из нескольких способов, допускаемых российским законодательством и (или) нормативными правовыми актами по бухгалтерскому учету. При отсутствии законодательно установленных способов организация разрабатывает собственную методику отражения конкретных операций в учете, основываясь на действующем бухгалтерском законодательстве и МСФО.

Таким образом, в разделе своей учетной политики, посвященном доходам, организация должна осветить лишь те моменты, в части которых бухгалтерское законодательство:

Бухгалтерский учет своих доходов коммерческие организации (кроме кредитных и страховых) ведут в соответствии с нормами Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н.

Некоммерческие организации (кроме государственных (муниципальных) учреждений) применяют нормы ПБУ 9/99 в части доходов, полученных от предпринимательской деятельности, на что указывает п. 1 данного ПБУ.

Согласно ПБУ 9/99 в бухгалтерском учете под доходами организации понимается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала организации, за исключением вкладов участников (собственников имущества).

Вместе с тем не все поступления, полученные фирмой от организаций и физических лиц, признаются ее доходами.

Пункт 3 ПБУ 9/99 выводит из состава бухгалтерских доходов суммы:

Нужно сказать, что перечисленные суммы не признаются доходами организации и в налоговом учете, на что указывают положения ст. 250 НК РФ.

Пунктом 4 ПБУ 9/99 определено, что все бухгалтерские доходы организации подразделяются на доходы от обычных видов деятельности и прочие доходы.

Группировка доходов зависит от характера, условия получения дохода и направлений деятельности компании.

Организации в целях бухгалтерского учета имеют право самостоятельно признавать поступления либо доходами от обычных видов деятельности, либо прочими поступлениями. Критерии признания поступлений доходами от обычных видов деятельности следует закрепить в своей учетной политике. Как правило, в качестве такого критерия выступает основной вид деятельности, закрепляемый в учредительных документах юридического лица.

Организации, обладающие специальной правоспособностью, на основании закона (некоммерческие организации, унитарные предприятия, страховые организации и т.д.) в своих учредительных документах предмет и цели деятельности указывают в обязательном порядке. Коммерческие фирмы могут указывать эту информацию и в тех случаях, когда закон этого не требует. Тем не менее зачастую, подготавливая учредительные документы, организация ограничивается лишь перечислением видов деятельности, которые она намерена осуществлять, и при этом основной вид деятельности не выделяется.

Учитывая это, организация должна закрепить в учетной политике используемый ею уровень существенности, которым она будет руководствоваться при классификации доходов. Практика показывает, что обычно граница существенности для этих целей устанавливается в размере 5%. Вместе с тем, учитывая, что сегодня законодательно конкретный уровень существенности не закреплен, организация может установить и иной уровень существенности, отличный от 5%.

При этом ПБУ 9/99 уточняет, что:

В тех случаях, когда перечисленные виды деятельности не являются для организации основными, получаемые доходы следует относить к прочим доходам.

По общему правилу выручка отражается в учете при одновременном выполнении условий, установленных п. 12 ПБУ 9/99, а именно:

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка.

Однако из общего правила есть исключение, когда для признания выручки достаточно выполнения лишь первых трех из перечисленных условий. В таком порядке в учете отражается выручка от предоставления за плату во временное пользование (временное владение и пользование) активов, прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности, а также от участия в уставных капиталах других компаний.

Поэтому, если основным видом деятельности компании выступает любой из перечисленных «исключительных» видов бизнеса, при формировании своей учетной политики ей следует учесть данное правило.

Порядок определения выручки установлен п. 6 ПБУ 9/99, согласно которому выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности.

Если величина поступления покрывает лишь часть выручки, то выручка, принимаемая к бухгалтерскому учету, определяется как сумма поступления и дебиторской задолженности (в части, не покрытой поступлением). Причем в общем случае выручка определяется исходя из договорных цен.

В то же время ПБУ 9/99 предусматривает и особые правила определения выручки.

Так, если цена в договоре не установлена и договорные условия не позволяют ее определить, то выручка исчисляется из цены, по которой в сравнимых обстоятельствах обычно организация определяет выручку в отношении аналогичной продукции (товаров, работ, услуг) либо предоставления во временное пользование (временное владение и пользование) аналогичных активов.

Если договором предусмотрена оплата неденежными средствами, то определение выручки зависит от возможности определения стоимости ценностей, полученных организацией в счет исполнения обязательств по договору:

Если организация не относится к категории субъектов малого бизнеса, то ей не нужно закреплять в своем нормативном документе используемый в бухгалтерском учете порядок признания доходов, в том числе и выручки. Ведь обычные субъекты хозяйственной деятельности обязаны для этих целей применять метод начисления.

Замечу, возможность признания доходов кассовым методом предусмотрена для субъектов малого бизнеса и Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденными Приказом Минфина России от 21.12.1998 N 64н.

Если организация отвечает перечисленным условиям, то в учетную политику необходимо внести положение о методе признания выручки в бухгалтерском учете.

Имейте в виду, в случае признания доходов кассовым методом расходы признаются только после их оплаты.

Следует отметить, что признавать доходы в бухгалтерском учете по мере оплаты удобно лишь в том случае, если при расчете налога на прибыль организация использует кассовый метод признания доходов и расходов. Такой метод признания выручки целесообразен и для фирм, которые работают на «упрощенке» и при этом не отказываются от ведения бухгалтерского учета в полном объеме.

Пункт 13 ПБУ 9/99 в отношении договоров с длительным циклом предоставляет организациям два способа признания выручки:

Избранный способ признания выручки организация закрепляет в своем нормативном документе.

Обратите внимание: способ признания выручки «по мере готовности» может быть использован только в случае, если имеется возможность определить готовность работы, услуги, изделия. Следовательно, при использовании данного способа организации придется установить критерии, по которым она будет определять готовность работы, услуги или изделия.

В частности, организации, занятые в строительном бизнесе, определяющие свои доходы «по мере готовности», в своей учетной политике могут предусмотреть, что готовность работ определяется на основании форм N N КС-2 и КС-3, подписанных заказчиком.

Следует иметь в виду, что бухгалтерский стандарт не запрещает организациям одновременное применение в одном отчетном периоде разных способов признания выручки. Правда, это возможно лишь в отношении разных по характеру и условиям выполнения работ, оказания услуг, изготовления изделий.

Сумма выручки при признании ее в бухгалтерском учете отражается по кредиту счета 90 «Продажи». Для учета поступления активов, признаваемых выручкой, предусмотрен субсчет 90-1 «Выручка», записи на котором производятся накопительно в течение отчетного года.

Аналитический учет по счету 90 «Продажи» необходимо организовать таким образом, чтобы обеспечить учет по каждому виду проданных товаров, продукции, выполняемых работ, оказываемых услуг.

Помимо этого можно организовать аналитический учет по направлениям, необходимым для эффективного управленческого учета, в частности, по регионам продаж.

Информация о расчетах с покупателями и заказчиками, согласно Плану счетов, формируется на счете 62 «Расчеты с покупателями и заказчиками».

Суммы, на которые предъявлены расчетные документы, отражаются по дебету счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции с кредитом счета 90 «Продажи».

Суммы платежей, поступивших от покупателей и заказчиков, включая суммы полученных авансов, отражаются по кредиту счета 62 «Расчеты с покупателями и заказчиками» и дебету счетов учета денежных средств и расчетов.

Суммы полученных авансов и предварительной оплаты следует учитывать обособленно, для этого к счету 62 «Расчеты с покупателями и заказчиками» открывают субсчета второго порядка.

Установленный организацией критерий отнесения поступлений в состав доходов от обычных видов деятельности позволит компании автоматически формировать состав прочих доходов.

К прочим доходам согласно п. 7 ПБУ 9/99 относятся:

Согласно п. 9 ПБУ 9/99 в состав прочих доходов включаются также поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и пр.

Обратите внимание: активы, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости, которая определяется организацией на основе действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов.

Данные о ценах, действующих на дату принятия к бухгалтерскому учету, должны быть подтверждены документально или путем проведения экспертизы.

Следовательно, в учетной политике нужно указать, с помощью каких источников организация будет подтверждать рыночную стоимость безвозмездно полученного имущества.

Кроме того, в своем нормативном документе, на мой взгляд, нужно указать, что безвозмездно полученное имущество предварительно учитывается на специальном субсчете, открытом к балансовому счету 98 «Доходы будущих периодов», как того требует План счетов, с последующим списанием на счет прочих доходов.

Напомню, что в бухгалтерской отчетности компании в качестве именно доходов будущих периодов отражаются исключительно:

В части сумм дооценки активов, на мой взгляд, в учетной политике следует закрепить положение о том, что сумма дооценки основных средств и нематериальных активов относится на увеличение добавочного капитала компании и отражается на одноименном балансовом счете 83 «Добавочный капитал».

Такие правила установлены п. 15 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н и п. 21 Положения по бухгалтерскому учету «Учет нематериальных активов», утвержденного Приказом Минфина России от 27.12.2007 N 153н.

Сумма дооценки объекта основных средств (объекта нематериальных активов), равная сумме его уценки, проведенной в предыдущие отчетные периоды и отнесенной на финансовый результат в качестве прочих расходов, зачисляется в финансовый результат в качестве прочих доходов.

Учетная политика организации: образцы на 2021 год, как составить, примеры

Иногда законодательство позволяет организации выбирать между разными вариантами отражения хозяйственных операций или формами «первички». Однако свой выбор организация должна отразить в учетной политике, после чего неукоснительно ее придерживаться. В противном случае инспекторы зафиксируют нарушение правил учета. О том, как грамотно составить учетную политику, читайте в нашей статье.

Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2020 году»).

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Кто составляет учетную политику организации

Никаких правил здесь нет. Не важно, кто в организации составляет учетную политику. Главное, чтобы она была грамотной и отвечала нуждам предприятия.

Как правило, в небольших ООО разработкой этого документа занимается главный, либо единственный (если других нет) бухгалтер. Большие компании и холдинги привлекают к формированию УП руководителей, а иногда и аудиторов.

Требования к оформлению учетной политики предприятия

Ни законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч.

На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов.

СПРАВКА

Приказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП.

Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании.

Утверждение учетной политики

По общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ.

Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные:

ВАЖНО

Менять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета.

Как составить учетную политику организации на 2021 год

Нужно отразить изменения, которые вступят в силу. Вот основные новшества:

Образец учетной политики организации на 2021 год

Скачать образец учетной политики организации на ОСНО.

Скачать образец учетной политики организации на УСН с объектом «доходы минус расходы».

Скачать образец учетной политики организации на УСН с объектом «доходы».

Скачать образец учетной политики организации на ЕСХН.

Скачать бесплатно пример учетной политики ООО на УСН на 2022 год

В качестве исходного образца мы выбрали бухгалтерскую учетную политику организации — образец 2022 для ООО, ведущего деятельность в сфере общепита и применяющего УСН «Доходы минус расходы» (15%). Затем проанализировали предлагаемый пример учетной политики на предмет изменений, которые вступают в силу с 01.01.2022. Получившийся результат можно скачать по ссылке.

В Готовом решении от КонсультантПлюс вы можете ознакомиться с образцом учетной политики для торговой организации на ОСН; производственной организации на ОСН. А чтобы увидеть порядок составления учетной политики по НДС, обратитесь к этому Готовому решению. Если у вас нет доступа к К+, оформите пробный демо-доступ бесплатно.

Когда предприятия утверждают учетную политику

Сначала развеем давно бытующий миф о том, что учетную политику нужно утверждать ежегодно. На самом деле, если нет изменений, то принятую политику надо последовательно применять из года в год — ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Для организаций действуют такие сроки в части разработки и утверждения учетной политики:

Создание новой организации

В течение не более чем 90 дней с даты регистрации (п. 9 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н)

Не позже даты окончания первого для организации налогового периода (п. 12 ст. 167 НК РФ)

Внесение изменений в учетные политики

По общему правилу новая учетная политика утверждается в текущем году и применяется с начала следующего года (пп. 10, 12 ПБУ 1/2008)

Внесение дополнений в учетные политики

На момент, когда дополнения стали необходимыми (п. 10 ПБУ 1/2008)

В том налоговом периоде, когда изменения стали необходимыми (ст. 313 НК РФ)

ОБРАТИТЕ ВНИМАНИЕ! Изменить и дополнить учетную политику — вещи разные! Изменения влекут за собой необходимость ретроспективного пересчета данных за предшествующие изменению годы для отображения в соответствии с ними входящих учетных остатков и отображения данных прошлых лет в обязательной бухотчетности, в то время как дополнения нужны в первую очередь для корректного отражения текущей учетной информации.

Нормы, переходящие с 2021 года (по пунктам)

Следующие положения предлагаемого примера политики предприятия для целей бухучета остались неизменными с предыдущих годов и продолжают последовательно применяться:

Как применять обновленный ФСБУ 5/2019 «Запасы», детально разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Документооборот организации следует организовывать в соответствии с новым ФСБУ 27/2021, который станет обязательным с 2022 года. Какие есть требования к содержанию и оформлению первичных учетных документов, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Вариант документа, утверждающего учетную политику, смотрите в статье «Форма приказа об утверждении учетной политики».

Изменения, которые нужно учесть, если формируется учетка на 2022 год (по пунктам)

В предлагаемом примере учетной политики предприятия на 2022 год изменены (дополнены):

Как организации перейти на учет основных средств и капитальных вложений по ФСБУ 6/2020 и ФСБУ 26/2020, узнайте в КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готвое решение.

Положения, не вошедшие в готовый документ

В связи с тем, что данные сферы деятельности и объекты учета никак не задействованы в деятельности конкретного предприятия, в настоящей учетной политике не раскрыты порядки:

О том, на какие аспекты следует обратить внимание, если предприятием также формируется политика для ведения управленческого учета, читайте в статье «Учетная политика для целей управленческого учета».

Итоги

Готовая учетная политика обладает набором аспектов, характерных именно для той организации, для которой она составлялась. Используя в качестве образца для подготовки учетной политики готовый документ другого предприятия, следует сопоставить и скорректировать положения по каждому пункту. А также учесть те положения, которые могут быть не использованы (не раскрыты) в учетной политике одного предприятия, но должны быть включены в аналогичный документ другого.

Учетная политика по учету доходов и расходов

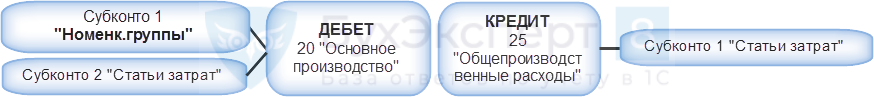

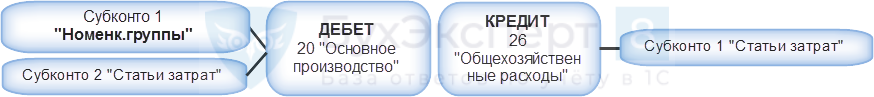

Косвенные расходы

В БУ косвенные (накладные) расходы – это расходы, которые являются общими по цеху, производству, организации. И их нельзя напрямую отнести к конкретному виду продукции, услуги, работы или товару.

Косвенные расходы в БУ аккумулируются на счетах 25, 26, 44 (кроме ТЗР).

Данные счета учета ежемесячно закрываются и по ним не должно быть остатка.

В НУ косвенные расходы – это все иные расходы, связанные с производством и реализацией товаров (работ и услуг), кроме прямых и кроме внереализационных расходов (ст. 265 НК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

На конец месяца остатка по счету 25 не должно быть!

На конец месяца остатка по счету 26 не должно быть!

Вариант № 2. Общехозяйственные расходы полностью списываются на финансовый результат в дебет счета 90.08 «Управленческие расходы» (метод «Директ-костинг»).

Пример учетной политики по БУ доходы и расходы

Прямые расходы в НУ

Прямые расходы относятся к расходам в момент реализации продукции, работ, услуг, в стоимости которых они учтены (ст. 318 НК РФ).

Перечень прямых расходов определяется в учетной политике. Он должен быть экономически обоснованным и применяться не менее 2-х налоговых периодов (ст. 319 НК РФ).

При этом счета учета затрат могут использоваться разные (счет 20, 25), главное чтобы настройки для такой корреспонденции были указаны в составе прямых расходов.

Состав прямых расходов в НУ

В состав прямых расходов на производство продукции включаются:

Расчет себестоимости в 1С. Услуги и работы

Вариант № 1. Без учета выручки от выполнения работ (оказания услуг)

Вариант № 2. С учетом выручки от выполнения работ (оказания услуг)

Вариант № 3. С учетом выручки только по производственным услугам

Пример УП по НУ доходы и расходы

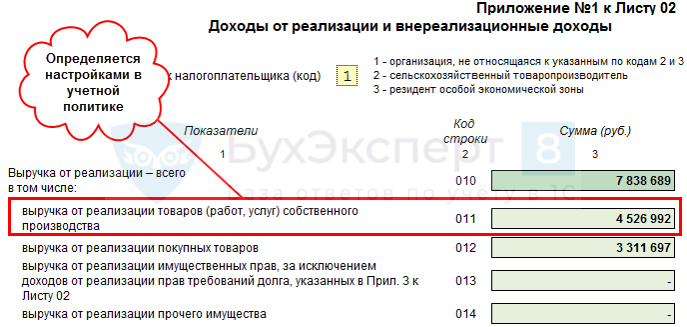

Выручка от реализации товаров, работ и услуг

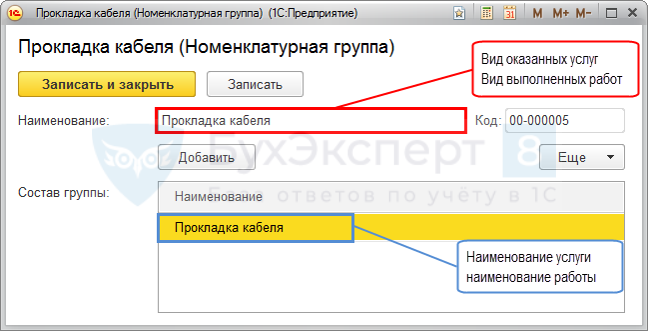

Номенклатурная группа – это вид ТРУ, т. е. это обобщенное понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, работ и услуг

По ссылке Номенклатурные группы реализации продукции, услуг определяются виды ТРУ собственного производства, выручка от реализации которых должна быть отражена в декларации по налогу на прибыль по стр. 011 Приложения N 1 к Листу 02 «Доходы от реализации и внереализационные доходы».

Для заполнения других строк Приложения N 1 к Листу 02 специальных настроек в учетной политике делать не нужно.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно