учет дду у застройщика проводки

Бухгалтерский учет покупки недвижимости по договору уступки прав требований долевого участия в строительстве

Как учесть в бухгалтерском учете организации (общая система налогообложения) квартиру, приобретенную по договору уступки прав требований долевого участия в строительстве до момента регистрации права собственности (квартира приобретается не для реализации, в дальнейшем планируется сдавать в наём)?

По данному вопросу мы придерживаемся следующей позиции:

Приобретенное право требования по договору уступки прав требований долевого участия в строительстве следует учесть на счете 58 «Финансовые вложения». В дальнейшем, после регистрации права собственности на указанную квартиру, ее возможно учесть на счете 03 «Доходные вложения в материальные ценности».

Обоснование позиции:

Гражданско-правовое регулирование

Такая уступка допускается с момента государственной регистрации договора участия в долевом строительстве до момента подписания сторонами передаточного акта или иного документа о передаче участнику объекта долевого строительства (ч. 2 ст. 11 Закона N 214-ФЗ). В этом случае, когда первоначальный кредитор не внес в полном размере денежные средства, подлежащие уплате для строительства (создания) объекта долевого строительства (ч. 1 ст. 5 Закона N 214-ФЗ), он может уступить свое право требования к застройщику только путем перевода прав и обязанностей по договору на нового кредитора, что требует согласия застройщика, поскольку такая сделка включает в себя, помимо уступки прав требования, также перевод долга (п. 1 ст. 391 ГК РФ)*(1).

Договор и (или) уступка прав требований по договору подлежат государственной регистрации (ст. 17 Закона N 214-ФЗ). При этом на договор участия в долевом строительстве и на соглашение об уступке прав по этому договору распространяется общее правило п. 3 ст. 433 ГК РФ, согласно которому договор, подлежащий государственной регистрации, считается для третьих лиц заключенным с момента его регистрации. Незаключенный договор прав и обязанностей для третьих лиц не порождает, следовательно, и соглашение об уступке прав, основанное на незарегистрированном договоре участия в долевом строительстве, не может повлечь за собой возникновение у цессионария прав (требований) по отношению к застройщику (постановление ФАС Уральского округа от 04.12.2012 N Ф09-11083/12, апелляционное определение Пензенского облсуда от 25.10.2016 по делу N 33-3884/2016, смотрите также п. 2 постановления Пленума ВС РФ от 21.12.2017 N 54). Заключение договора цессии при таких обстоятельствах может быть основанием для возложения на цедента ответственности по правилам ст. 390 ГК РФ (постановление Двенадцатого ААС от 09.11.2012 N 12АП-7339/12).

Бухгалтерский учет

Приобретенные права участника строительства (права требования на законченные строительством помещения), по нашему мнению, организация вправе учесть в составе финансовых вложений на основании п.п. 2 и 3 ПБУ 19/02 «Учет финансовых вложений», то есть отразить их на счете 58 «Финансовые вложения», субсчете «Права участника строительства».

Вместе с тем допускается учет таких прав и на счете 76 «Расчеты с разными дебиторами и кредиторами» в качестве дебиторской задолженности (в случае, если от дальнейшей переуступки прав требования не предусматривается экономической выгоды (дохода) в форме прироста стоимости финансовых вложений (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью)) (п. 2 ПБУ 19/02 «Учет финансовых вложений»). Данный вывод соответствует также пп. «г» п. 3.1.8 «Положения по бухгалтерскому учету долгосрочных инвестиций» (письмо Минфина России от 30.12.1993 N 160). Согласно приведенной норме денежные средства, переданные инвестором на строительство объекта недвижимости, отражаются у него на расчетах до окончания строительства и зачисления построенного объекта на баланс организации.

В бухгалтерском учете организации отражается:

Дебет 58 (76), субсчет «Права участника долевого строительства» Кредит 76, субсчет «Расчеты с продавцом прав участника долевого строительства»

— получено имущественное право;

Дебет 76, субсчет «Расчеты с продавцом прав участника долевого строительства» Кредит 51 (62, 60)

— отражен взаиморасчет с продавцом имущественного права.

При отсутствии передаточного акта на квартиру на момент подписания договора уступки прав требований долевого участия в строительстве мы не усматриваем оснований для перевода (списания) данного актива в дебет счета 08 «Вложения во внеоборотные активы» с последующим переводом на счет 01 «Основные средства», счет 03 «Доходные вложения в материальные ценности» или в дебет счета 41 «Товары».

В соответствии с п. 4 ПБУ 19/02 активы, имеющие материально-вещественную форму, такие как основные средства, материально-производственные запасы, а также нематериальные активы, не являются финансовыми вложениями.

Таким образом, после того, как квартиры построены, многоквартирный дом, в котором находятся квартиры, сдан в эксплуатацию, а также подписаны акты приема-передачи квартир, в бухгалтерском учете организации должно быть отражено выбытие финансовых вложений, что отражается проводкой Дебет счета 08 Кредит счета 58 субсчет «Права участника долевого строительства».

Объект недвижимости, учитываемый на счете 08 «Вложения во внеоборотные активы», переводится на счет 01 «Основные средства» (или на счет 03 «Доходные вложения в материальные ценности»), когда данный объект приведен в состояние, пригодное для использования в деятельности организации, вне зависимости от фактического ввода его в эксплуатацию и государственной регистрации права собственности.

Если в отношении объектов, учитываемых на счете 08 «Вложения во внеоборотные активы» (на субсчетах 08-3 «Строительство объектов основных средств», 08-4 «Приобретение отдельных объектов основных средств»), не проводились и не требуются работы по приведению их в состояние, пригодное для использования, то их следует принять к учету в качестве основных средств в момент фактического получения.

Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о наличии и движении вложений организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода, предназначен счет 03 «Доходные вложения в материальные ценности». Заметим, что возможен вариант, когда, приобретая недвижимость, часть площадей компания планирует использовать для собственных нужд, а часть сдавать в аренду. При этом правила бухгалтерского учета не допускают отражения одного инвентарного объекта на разных счетах бухгалтерского учета (частично на счете 01, а частично на счете 03). Возникает вопрос, в каком порядке должно быть учтено здание (помещение): как основное средство или как доходные вложения? Отметим, что в составе доходных вложений отражают лишь то имущество, которое полностью подлежит передаче другим лицам во временное пользование. Если та или иная его часть будет эксплуатироваться в нуждах компании, то подобное имущество должно быть учтено на счете 01 «Основные средства».

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Уступка права требования по договору участия в долевом строительстве;

— Энциклопедия решений. Определение налоговой базы по НДС при передаче имущественных прав;

— Энциклопедия решений. Доходы от реализации имущественных прав в целях налогообложения прибыли;

— Энциклопедия решений. Расходы при реализации имущественных прав (в целях налогообложения прибыли);

— Энциклопедия решений. Учет приобретения недвижимости;

— Энциклопедия решений. Налогообложение недвижимого имущества организаций, налоговая база по которому рассчитывается из кадастровой стоимости;

— Вопрос: Организацией с застройщиком заключен договор инвестирования в строительство жилых и нежилых помещений. Организация не является ни застройщиком, ни заказчиком, ни подрядчиком. После того как застройщик выполнит все требования, установленные для него Федеральным законом от 30.12.2004 N 214-ФЗ, договор инвестирования будет трансформирован в договоры долевого участия в строительстве. После этого организация намеревается реализовать свои права на строящиеся помещения по договорам уступки прав требования. Организация применяет общую систему налогообложения. Каков бухгалтерский и налоговый учет данных операций у инвестора? (ответ службы Правового консалтинга ГАРАНТ, март 2018 г.);

— Вопрос: Когда объект недвижимости, учитываемый на счете 08, переводится на счет 01? В какой момент объекты, учитываемые на субсчетах счета 08, следует принять к учету в качестве основных средств? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2018 г.);

— Об учете квартир для проживания сотрудников организации (А.И. Серова, журнал «Строительство: бухгалтерский учет и налогообложение», N 5, май 2017 г.);

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) При этом необходимо учитывать общие правила предоставления согласия на совершение сделки, предусмотренные ст. 157.1 ГК РФ.

Как вести учет застройщику по счетам эскроу?

Согласно ФЗ-214 “Об участии в долевом строительстве…”, с 1 июля 2019 года в России действуют новые правила финансирования строительства многоквартирных домов — через счета эскроу. Деньги дольщиков по этим правилам поступают на специальный счет в банке, который является гарантом их сохранности и передает средства застройщику после сдачи дома в эксплуатацию.

С переходом на счета эскроу в организации бухгалтерского учета у застройщиков также произошли изменения. Средства на этих счетах не являются активом для компании, но их все равно необходимо учитывать на забалансовых счетах.

Что такое счета эскроу?

Счет эскроу — это специальный счет в банке для безопасного проведения расчетов между дольщиками и застройщиком. Деньги от дольщиков на эскроу счете не переходят сразу застройщику, а блокируются до успешной сдачи дома в эксплуатацию.

Если застройщик не выполняет условия договора, то банк возвращает покупателю деньги, находящиеся на счете эскроу.

Банк выступает как независимое третье лицо, которое не имеет интереса в сделке. В некоторых случаях банк может быть и финансовой организацией, которая кредитует застройщика и контролирует целевое использование средств на нужды строительства.

Более подробную информацию о счетах эскроу вы можете найти в Гражданском Кодексе РФ, статьях: 860.7, 860.8, 860.9 и 860.10.

Этапы работ по счету эскроу и их отражение в учете.

1. Открытие счета эскроу

Покупатель недвижимости предоставляет заключенный договор участия в долевом строительстве банку и открывает счет эскроу. Застройщик предоставляет в банк правоустанавливающие документы. Банк, покупатель и застройщик подписывают трехсторонний договор, в котором оговаривается срок действия счета эскроу и условия для перехода права владения счетом от покупателя к продавцу. В долевом строительстве условиями выступают: ввод дома в эксплуатацию и получение как минимум одного из участников строительства квартиру в собственность.

2. Зачисление средств

Покупатель недвижимости вносит на счет эскроу денежную сумму, которую должен передать застройщику после заключения сделки купли-продажи.

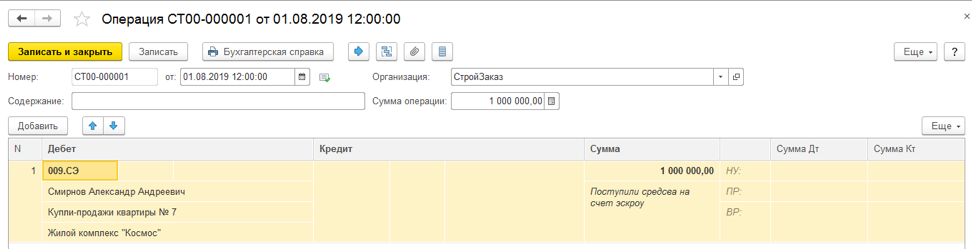

Продемонстрируем, как в программе БИТ.СТРОИТЕЛЬСТВО отразить данные операции.

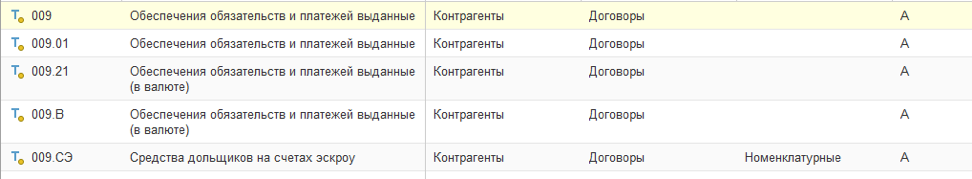

В бухгалтерском учете отражаем эту информацию на забалансовом счете 009

Дт 009.СЭ «Средства дольщиков на счетах эскроу».

Для более точного учета в программе БИТ.СТРОИТЕЛЬСТВО добавлен субсчет 009.СЭ.

3. Сделка

Продавец и покупатель без участия банка осуществляют намеченную сделку купли-продажи.

Данная операция в бухгалтерском учете не отражается.

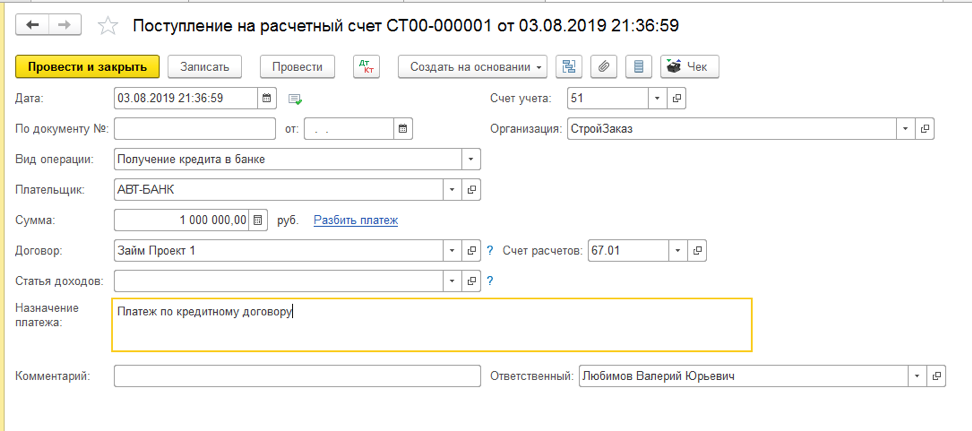

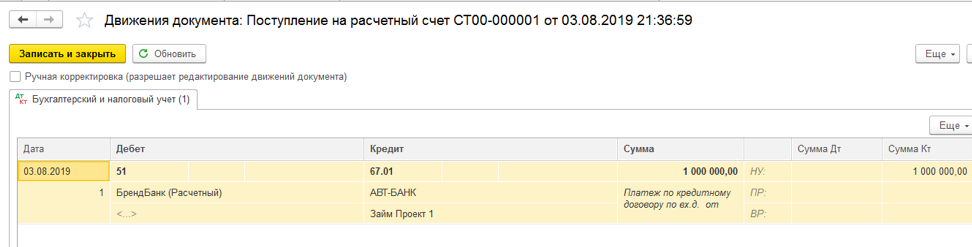

4. Получение застройщиком кредита в рамках проектного финансирования

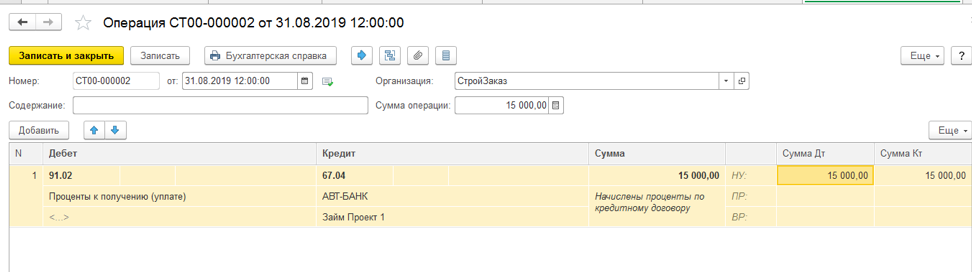

5. Начисление процентов за пользование кредитом

6. Передача документов

Застройщик предоставляет в банк акт выполненных работ и документы на ввод дома в эксплуатацию, которые подтверждают наступление условий по договору.

7. Передача квартиры дольщику

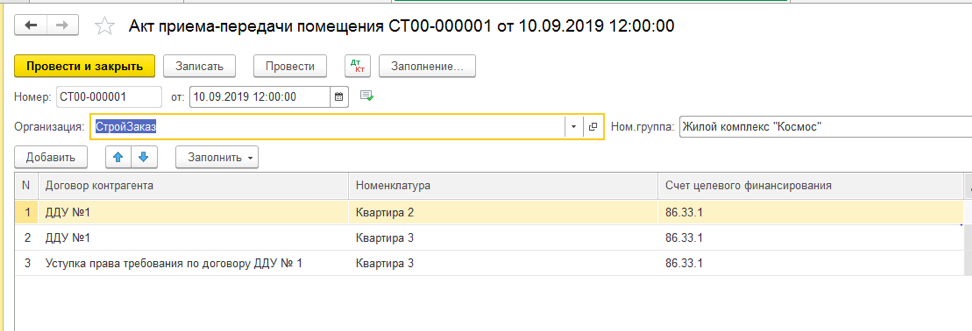

Передача квартир отражается документами «Разрешение на ввод объекта в эксплуатацию» и «Акт приема-передачи помещения».

8. Выручка от продажи квартиры

Выручка от продажи квартиры — это разница между ценой договора и стоимостью строительства.

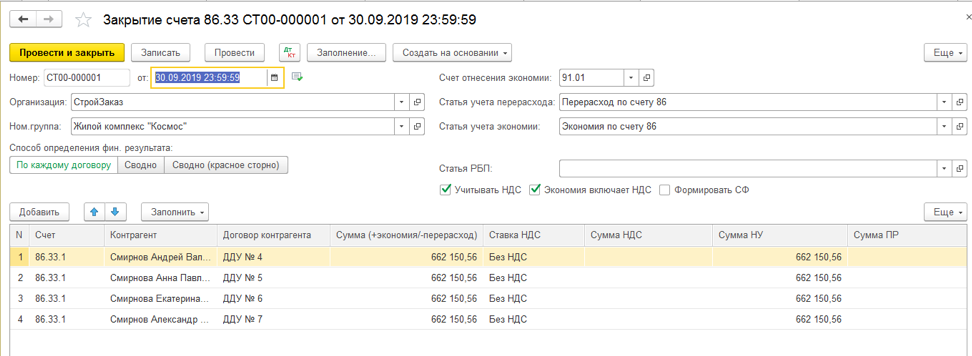

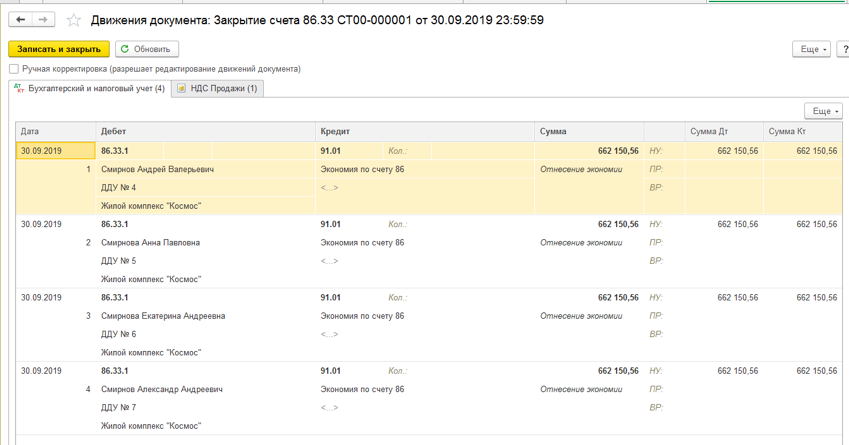

Выручка от продажи отражается документом «Закрытие счета 86.33»

9. Наступление права пользования счетом

Банк проверяет предоставленные документы. Если с ними все в порядке, переводит право пользования счетом эскроу от покупателя к продавцу.

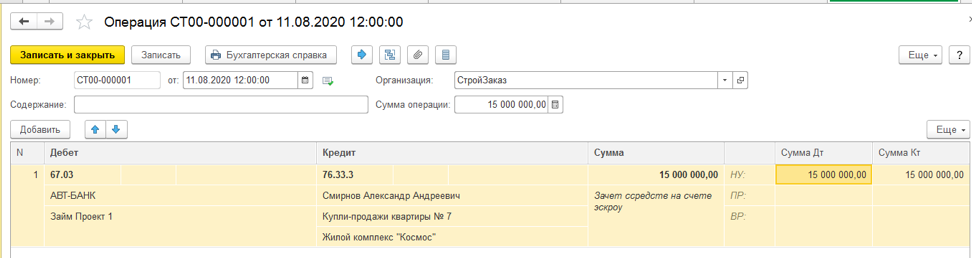

10. Зачет банком средств со счета-эскроу в счет погашения целевого кредита

11. Вывод средств

12. Остаток средств

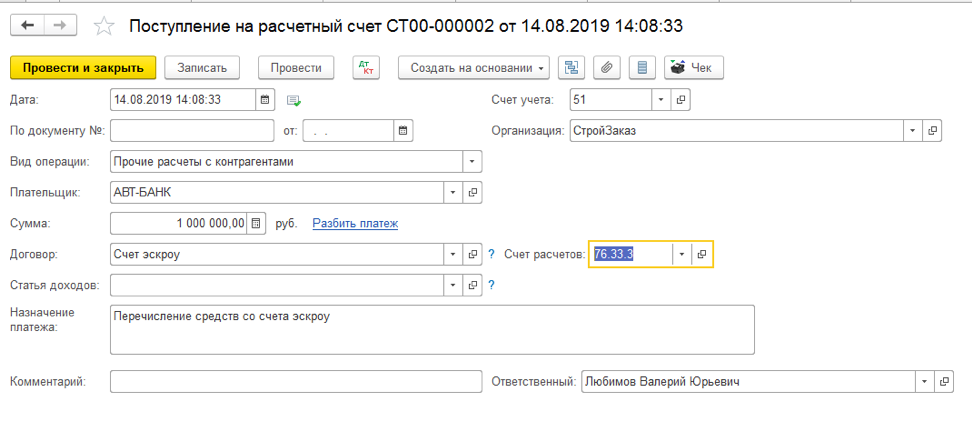

Остаток средств со счета-эскроу поступил на расчетный счет Дт. 51 Кт. 76.33.3 (76.33.4) «Расчеты с дольщиками (инвесторами) по средствам на финансирование строительства».

Представленные методы ведения бухгалтерских операций, реализованы в специализированной программе БИТ.СТРОИТЕЛЬСТВО/Заказчик.

Основные возможности программы:

Как автоматизировать бизнес-процессы компании-застройщика? Примеры внедрения и интеграции от экспертов компании “Первый Бит”:

Остались вопросы по программе? Получите бесплатную консультацию у специалистов в Вашем городе.

Учет дду у застройщика проводки

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Застройщик осуществляет строительство многоэтажного жилого дома с парковками и кладовками. Застройщик не отказался от применения установленного статьей 149 НК РФ освобождения, ведет пообъектный раздельный учет. Строительство осуществляется как собственными силами, так и с привлечением подрядных организаций. Дом строится только для передачи или продажи. С покупателями заключается договор долевого участия. Деньги от дольщиков поступают на счета эскроу в банк. Этот же банк осуществляет проектное финансирование на строительство этого дома. После окончания строительства квартиры, парковки и кладовки передаются дольщикам по акту приема-передачи. Банк после погашения кредита и процентов возвращает остаток денег застройщику.

Каким образом в бухгалтерском и налоговом учете следует отразить доход от передачи квартир и нежилых помещений? Облагаются ли НДС данные доходы?

По данному вопросу мы придерживаемся следующей позиции:

В бухгалтерском учете и в целях налогообложения прибыли застройщик определит прибыль после передачи объекта дольщикам как разницу между ценой договора и произведенными затратами.

Существуют предпосылки считать, что у застройщика не возникает объект налогообложения НДС по сумме экономии средств в случае строительства жилого дома смешанным способом с привлечением средств дольщиков. Но такая позиция, вероятнее всего, будет критически оценена контролирующим органом. Имеются также суды с противоположным мнением.

Налог на прибыль

Исходя из буквального прочтения абзаца 13 пп. 14 п. 1 ст. 251 НК РФ, денежные средства участников ДДУ, хранящиеся на счетах эскроу, не являются в целях налогообложения прибыли средствами целевого финансирования (письма Минфина России от 16.03.2020 N 03-03-06/1/19527, от 12.02.2020 N 03-03-07/9465, от 13.12.2019 N 03-11-06/2/97886, от 27.08.2019 N 03-03-06/1/65573). Эта норма, напомним, относит к таковым аккумулированные на счетах организации-застройщика средства дольщиков и (или) инвесторов.

Регулятор сообщает, что указанная норма ст. 251 НК РФ применяется именно в отношении средств, полученных от дольщиков и (или) инвесторов, за счет которых застройщиком осуществляется соответствующая строительная деятельность (письма Минфина России от 02.03.2020 N 03-03-06/1/15099, от 21.11.2019 N 03-03-06/1/90018).

Очевидно, что застройщик не имеет доступа к средствам на счетах эскроу в период строительства, и потому при неотнесении данных средств к поименованным в ст. 251 НК РФ доходам и в отсутствие специальных правил налогообложения деятельности застройщика, с позиции чиновников, налоговую базу ему необходимо исчислять в общеустановленном порядке, то есть с признанием выручки, которая может быть уменьшена на понесенные расходы (письмо Минфина России от 27.04.2020 N 03-03-06/1/34378).

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (п. 2 ст. 249 НК РФ). Согласно ч. 1 ст. 5 Закона N 214-ФЗ стоимость услуг застройщика в цене договора с 30.07.2017 не выделяется. В связи с этим доход застройщика должен определяться исходя из стоимости объекта строительства, определенной в договоре (без учета НДС), на дату передачи готового объекта строительства дольщику по акту приемки-передачи (п. 1 ст. 248, п. 3 ст. 271 НК РФ, смотрите также письмо Минфина России от 21.03.2011 N 03-03-06/1/163).

Одновременно в расходах учитывается налоговая себестоимость реализованного объекта строительства, сформированная из прямых расходов застройщика (пп. 1 п. 3 ст. 315, ст.ст. 318, 319 НК РФ). Косвенные расходы в полном объеме относятся к расходам текущего отчетного (налогового) периода (письма Минфина России от 31.08.2018 N 03-03-06/1/62238, от 10.08.2018 N 03-03-06/1/56584, от 28.01.2011 N 03-03-06/1/31, от 07.08.2007 N 03-03-06/1/544).

Положения п. 17 ст. 270 НК РФ в данном случае не применяются.

Примеров судебной практики по оспариванию официального подхода к средствам дольщиков на счетах эскроу нами в ходе подготовки ответа не обнаружено. Поэтому если спор с налоговой не входит в планы налогоплательщика, ему целесообразно ориентироваться на предложенный чиновниками вариант формирования налоговой базы.

Вместе с тем есть вероятность, что такой подход просуществует ограниченное время и (или) изменится. Так, в упомянутом выше письме Минфина России от 27.04.2020 N 03-03-06/1/34378 сообщено, что Минфином России в Правительство РФ внесен проект Федерального закона «О внесении изменений в статью 251 части второй Налогового Кодекса Российской Федерации» (подготовлен Минфином России 14.01.2020). В проекте предусматривается абзац тринадцатый пп. 14 п. 1 ст. 251 НК РФ изложить в следующей редакции: «в виде аккумулированных на счетах организации-застройщика либо на счетах эскроу средств дольщиков и (или) инвесторов. В случае если средства дольщиков аккумулируются на счетах эскроу, то расходы организации-застройщика, которые должны быть в дальнейшем возмещены за счет указанных средств, учитываются раздельно как произведенные в рамках целевого финансирования».

Получается, что в случае принятия соответствующего закона в налоговой базе застройщика поступления дольщиков на эскроу-счета не будут учитываются в качестве доходов, так же как и расходы, понесенные за счет таких поступлений.

Бухгалтерский учет

Рекомендуем также ознакомиться со следующими материалами:

— Минфин определился с налогообложением у застройщиков, использующих счета эскроу (А.И. Серова, журнал «Строительство: бухгалтерский учет и налогообложение», N 5, май 2020 г.);

— Переход на счета эскроу и расчеты с бюджетом по НДС (А.А. Соловьева, журнал «НДС: проблемы и решения», N 5, май 2020 г.);

— Вопрос: Какой забалансовый счет застройщик должен использовать для отражения денежных средств участников долевого строительства, размещенных в банке на счетах эскроу? На основании каких документов и в какой момент делать записи в забалансовом учете? (журнал «Строительство: бухгалтерский учет и налогообложение», N 1, январь 2020 г.)

— Вопрос: Организация является застройщиком в соответствии с Федеральным законом от 30.12.2004 N 214-ФЗ. Основная часть строительно-монтажных работ выполняется собственными силами застройщика, на некоторые виды работ привлекаются сторонние подрядчики. Каков порядок обложения НДС сумм, поступающих от дольщиков (инвесторов), у застройщика (после введения льготы, установленной пп. 23.1 п. 3 ст. 149 НК РФ), самостоятельно выполняющего основную часть строительно-монтажных работ? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2017 г.)

— Вопрос: Организация-застройщик заключает договоры долевого участия в строительстве на основании Федерального закона от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» с физическими лицами на участие в строительстве нежилых помещений (кладовых) в подвале многоквартирного жилого дома. Застройщик осуществляет строительство собственными силами и с привлечением подрядных организаций. Облагаются ли эти операции НДС? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2015 г.)

— Вопрос: ООО является застройщиком и привлекает денежные средства участников долевого строительства для возведения на земельном участке многоквартирного дома с встроенными помещениями общественного назначения и подземной автостоянкой. Застройщик самостоятельно строительные работы не осуществляет. В договоре долевого участия стоимость услуг застройщика не выделена. Условиями договора предусмотрено, что экономия, выраженная в разнице между средствами, внесенными дольщиками, и фактическими затратами по нежилым помещениям, не возвращается дольщикам. Будут ли облагаться НДС суммы, поступившие по договорам долевого участия на нежилые помещения, парковочные места? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2012 г.)

— Комментарий к письму Минфина России от 07.07.2009 N 03-07-10/10 («Строительство: акты и комментарии для бухгалтера», N 8, август 2009 г.);

— Вопрос: Организация (общая система налогообложения) является застройщиком-инвестором, работающим в секторе строительства апартаментов по договору долевого участия. Будет ли формироваться вознаграждение застройщика при переходе его на эскроу-счета? Где в бухгалтерском учете будут отражаться денежные средства дольщиков на эскроу-счетах? Каков порядок налогообложения у застройщика при привлечении средств дольщиков с использованием счетов эскроу? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

24 сентября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Судьи указали следующее. Участники долевого строительства, вступая в отношения с застройщиком, не заключают договор на реализацию строительных работ, следовательно, не являются стороной договора строительного подряда, которой реализуются строительные работы, а совместно участвуют в долевом строительстве путем вложения инвестиций, результатом которого становится объект недвижимости (жилое или нежилое помещение). В данном случае заказчик-застройщик и подрядчик совпадают в одном лице. Организация, совмещающая функции заказчика-застройщика и подрядчика, не может реализовывать строительные работы ни самому себе, ни другим лицам (дольщикам). Денежные средства, направляемые дольщиками на финансирование строительства, носят характер инвестиционных, не признаются в качестве оплаты в счет будущего выполнения работ и в соответствии со статьями 39, 146 НК РФ не подлежат обложению НДС.

С учетом приведенных норм передача объекта долевого строительства участнику не может быть признана реализацией, тем более что целью заключения договоров для участника долевого строительства является получение права на жилое (нежилое) помещение, а не работы, выполненные силами только ООО. (кирпичная кладка стен), поскольку в таком случае цель строительства для дольщика, инвестирующего в объект недвижимости, достигнута не будет.

Таким образом, налоговые органы не представили достаточных доказательств того, что в рамках заключенных обществом с физическими (юридическими) лицами инвестиционных договоров на финансирование строительства произошла передача третьим лицам результата выполненных работ, или общество получило дополнительное вознаграждение за какие-либо услуги возмездного характера, которое могло бы быть включено в налогооблагаемую базу по налогу на добавленную стоимость, то есть не доказали обязанность застройщика произвести начисление и уплату соответствующих сумм налога по основанию пп. 1 п. 1 ст. 146 НК РФ.

*(2) Суд установил, что ООО получало денежные средства от дольщиков на основании договоров о долевом участии в строительстве жилых домов. Общество в рассматриваемом случае выступало в роли заказчика-застройщика и обязалось построить жилые дома с качеством, предусмотренным типовым проектом и с представлением инвесторам всех необходимых документов. Собственниками денежных средств являлись инвесторы, а Общество осуществляло лишь строительство объектов за счет инвестиционного имущества. Суд пришел к выводу, что по своей природе полученные Обществом денежные средства являлись инвестиционными. Статус денег, как вклада в долевое строительство, в результате того, что Общество являлось заказчиком и выполняло некоторые работы своими силами, не изменился, поэтому в силу положений пп. 4 п. 3 ст. 39 НК РФ и п. 2 ст. 146 НК РФ данные суммы не являются полученными от реализации товаров (работ, услуг), то есть выручкой, и не могут учитываться при исчислении, в частности, НДС.