учет безвозмездного поступления основных средств в бюджетном учреждении

КОСГУ и проводки при безвозмездных передачах: правила, исключения, нюансы

Без преувеличения можно сказать, что с операциями по безвозмездной передаче или получению активов и обязательств сталкивался каждый бухгалтер бюджетной сферы. Ведь к числу таких операций, в частности, относятся:

Нередки и сложности с отражением таких операций в учете.

Мы поможем вам разобраться в нюансах применения КОСГУ, бухгалтерских проводок и кодов для 1-17 разрядов номеров счетов.

При отражении операций по безвозмездной передаче и получению активов и обязательств применяются разные счета учета и КОСГУ — в зависимости от:

Общее правило применения КОСГУ при безвозмездных передачах НФА:

Передача/ получение нефинансовых активов

Учреждения в рамках одного публично-правового образования/ один уровень бюджета

Учреждения в разных публично-правовых образованиях / бюджеты разных уровней

Другие контрагенты/ НЕ сектор госуправления

Однако из любого правила всегда есть исключения, и на них стоит обратить особое внимание:

1. Отличный от вышеизложенного порядок применения КОСГУ используется при отражении межбюджетных трансфертов:

3. Безвозмездные передачи и поступления в учете отражаются в корреспонденции со счетами 0 401 20 000 и 0 401 10 000соответственно. И здесь есть исключение: безвозмездные передачи НФА между ПБС, подведомственными одному учредителю, или так называемые внутриведомственные передачи отражаются с применением счета 1 304 04 000″Внутриведомственные расчеты».

Кроме того, есть ряд нюансов, связанных с формированием 1-17 разрядов номеров счетов.:

1. В частности, для ПБС специальная норма Порядка N 132н указывает при безвозмездных поступлениях НФА использовать код вида доходов бюджетов 000 2 07 00000 00 0000 000 «Прочие безвозмездные поступления». В то же время при межбюджетных безвозмездных передачах применяются статьи и подстатьи доходов кода вида доходов бюджетов 000 2 02 00000 00 0000 000 «Безвозмездные поступления от других бюджетов. «. Поэтому применение КБК следует согласовать с финорганом.

2. Безвозмездное получение НФА — это неденежные поступления, для них с 2019 года введена новая статья КОСГУ 190. Но аналитическая группа подвида доходов предусматривает код только для денежных безвозмездных поступлений — статья 150. Так можно ли ее применять с подстатьями кода КОСГУ 190? Сопоставительная таблица АнКВД и КОСГУ такой увязки не содержит, что вполне объясняется целью ее составления — она нужна для корректного применения КБК при исполнении бюджета по доходам. До уточнения Инструкций по ведению учета возможно указание в 15-17 разрядах номера счета нулей. По сути, такой подход соответствует позиции Минфина в отношении подстатьи КОСГУ 189, применявшейся для отражения подобных операций в 2018 году.

В помощь вам мы подготовили подробные аналитические таблицы по применяемым корреспонденциям, включая КОСГУ, и формированию 1-17 разрядов номеров счетов при безвозмездных передачах:

Бюджетный учет основных средств в 2021 году (нюансы)

Основные средства в бюджетном учете — 2020-2021: вводная информация

В соответствии с п. 21 приказа № 157н понятие «бюджетный учет основных средств» применяется только к определенным государственным организациям. Например, казенным учреждениям, госорганам, внебюджетным фондам. Помимо единого плана счетов, в бюджетном учете должен применяться специальный план счетов (приказ Минфина России от 06.12.2010 № 162н).

Остальные госучреждения, ведя бухгалтерский и налоговый учет ОС в 2020-2021 годах, кроме единого плана счетов, используют планы счетов, утвержденные приказом Минфина России от 16.12.2010 № 174н (бюджетные учреждения) или от 23.12.2010 № 183н (автономные учреждения) и другие нормативные акты.

Например, ФСБУ «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257. Что учесть учреждениям при применении данного стандарта, разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно изучите обзорный материал.

О нормативных документах, регулирующих бухучет в бюджетных структурах, читайте здесь.

В данной статье мы будем ссылаться на приказ № 157н как на основу бюджетного учета. С начала 2018 года организации госсектора должны руководствоваться новым федеральным стандартом «Основные средства», утв. приказом Минфина от 31.12.2016 №257н (далее Стандарт). Эти документы раскрывают общие принципы бухгалтерского учета ОС, а также логику составления проводок.

Согласно п.8 Стандарта для отнесения актива к основным средствам должны выполняться следующие критерии:

Если актив не соответствует хотя бы одному из вышеприведенных критериев, он учитывается на забалансовых счетах. Информация о таких материальных ценностях раскрывается в бухгалтерской отчетности.

ОБРАТИТЕ ВНИМАНИЕ! В состав основных средств не входят объекты, отнесенные согласно п. 99 приказа № 157н к материальным запасам. Например, орудия лова, бензомоторные пилы и т. д.

Каждому инвентарному объекту как единице учета основных средств должен быть присвоен номер. И на каждый объект заводится инвентарная карточка.

Для учета основных средств предусмотрен синтетический счет 010100000 «Основные средства». Номер счета бюджетного учета состоит из 26 цифр, и только 18–26 разряды используются в бухучете учреждения. В зависимости от группы и вида ОС, а также сути их движения в номере счета меняется код в 22–26 разряде.

Ниже рассмотрена схема формирования номера счета бухучета в бюджетной организации, а также расшифрованы на примере коды разрядов. Подробную расшифровку разрядов также можно найти в п. 21 инструкции к плану счетов (приказ № 157н).

Номер разряда счета

Группа объекта учета

Вид поступлений, выбытий объекта учета

Пример: счет 110118310 «Увеличение стоимости прочих основных средств — недвижимого имущества учреждения»

1 — за счет средств бюджета

101 —основные средства

1 —недвижимое имущество

8 — прочие основные средства

310 — увеличение стоимости ОС

О создании рабочего плана счетов в бюджетной организации читайте здесь.

Учет основных средств при поступлении в бюджетные учреждения

ОС приходуются учреждениями по фактической стоимости, в которую входит (п. 15 Стандарта):

ОБРАТИТЕ ВНИМАНИЕ! Если объект ОС будет использоваться в бюджетной деятельности, то сумма входящего НДС включается в первоначальную стоимость.

В учете основных средств для отражения поступления выделены отдельные аналитические счета, в 24–26 разрядах которых используется код 310 для каждого вида ОС. Этот код обозначает увеличение стоимости ОС.

Рассмотрим в таблице основные проводки по учету поступления ОС на примере бюджетного учреждения (приказ 174н).

Проводка

Описание проводки в учете основных средств

Дт 010600000 «Вложения в нефинансовые активы»

Кт 020800000 «Расчеты с подотчетными лицами» (020831660), 030200000 «Расчеты по принятым обязательствам» (030231730)

Дт 010600000 «Вложения в нефинансовые активы»

Кт 030200000 «Расчеты по принятым обязательствам», 020800000 «Расчеты с подотчетными лицами», 010400000 «Амортизация», 030300000 «Расчеты по платежам в бюджеты», 010500000 «Материальные запасы»

Создание объекта ОС собственными силами

Дт 010110310 «Основные средства-недвижимое имущество учреждения»

Кт 010611310 «Вложения в недвижимое имущество»

Ввод в эксплуатацию построенного здания

Дт 010100000 «Основные средства» (010110310, 010120310, 010130310)

Дт 010600000 «Вложения в нефинансовые активы»

Ввод в эксплуатацию купленного, изготовленного хоз. способом ОС

Дт 010100000 «Основные средства» (010110310, 010120310, 010130310)

Кт 030404310 «Внутриведомственные расчетыпо приобретению основных средств»

Объект ОС получен от другого бюджетного учреждения, имеющего того же распорядителя ресурсов бюджета

Дт 010100000 «Основные средства» (010110310, 010120310, 010130310)

Кт 040110190 «Доходы текущего финансового года»

Прочие безвозмездные поступления ОС

О том, как формируется учетная политика бюджетного учреждения, читайте в материале «Пример учетной политики в бюджетном учреждении (нюансы)».

Амортизация ОС

Госучреждения начисляют амортизацию ОС линейно в течение срока их службы. Также действует правило ежемесячных начислений в размере 1/12 годовой суммы. Амортизационные начисления начинают отражать в месяце, следующем за месяцем ввода объекта в эксплуатацию.

Срок полезного использования определяется исходя из:

При начислении амортизации основных средств в бюджетном учете применяется следующий порядок:

Амортизация отражается на синтетическом счете 010400000 «Амортизация».

В бюджетном учреждении по приказу 174н для записи проводок по амортизационным отчислениям предназначены аналитические счета, оканчивающиеся на 410, которые используются в следующей транзакции: Дт 040120271 «Расходы на амортизацию основных средств и нематериальных активов», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (010960271, 010970271, 010980271, 010990271) Кт 010400000 «Амортизация» (010410410, 010420410, 010430410, 010440410, 010460410, 010490410).

Операции по начислению амортизации на объекты учета операционной аренды отражаются по дебету счета 040120224 «Расходы на арендную плату за пользование имуществом», 040120229 «Расходы на арендную плату за пользование земельными участками и другими обособленными природными объектами», соответствующих счетов аналитического учета счета 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (010960224, 010960229, 010970224, 010970229, 010980224, 010980229) и кредиту соответствующих счетов аналитического учета счета 010440000 «Амортизация прав пользования активами».

Учет выбытия ОС

Для учета основных средств при их выбытии также используются отдельные счета аналитического учета счета 010100000 «Основные средства», заканчивающиеся на 410 и обозначающие уменьшение стоимости соответствующих ОС.

Подборку практических рекомендаций по списанию определенных видов ОС в учете бюджетников смотрите в аналитическом обзоре от экспертов КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры. А в этой публикации вы найдете образец приказа о списании ОС в бюджетном учреждении.

Рассмотрим в таблице основные проводки по учету выбытия ОС на примере бюджетного учреждения (приказ 174н).

Проводка

Описание проводки в учете основных средств

Дт 040120271 «Расходы на амортизацию основных средств и нематериальных активов», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (010960271, 010970271, 010980271)

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410))

Дт 21 «Основные средства стоимостью до 10 000 рублей включительно в эксплуатации»

Ввод в эксплуатацию ОС стоимостью до 10 000 руб.

Дт 040120281 «Расходы по безвозмездным перечислениям капитального характера государственным (муниципальным) учреждениям», 040120251 «Расходы на безвозмездные перечисления бюджетам бюджетной системы РФ»

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410)

Безвозмездная передача объекта (по балансовой стоимости)

Дт 010400000 «Амортизация» (010410410, 010420410, 010430410)

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410)

Дт 040110172 «Доходы от операций с активами»

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410)

Итоги

Бюджетный учет основных средств имеет сложную структуру счетов и их кодирования. Однако инструкции, перечисленные в статье, содержат подробные разъяснения и перечни возможных проводок, которые могут помочь бухгалтеру. Ведение бюджетного учета основных средств строго регламентировано. Все движения ОС должны быть оформлены первичными документами и отражены в учете бухгалтерскими проводками.

Безвозмездное поступление ОС в 1С: Бухгалтерии государственного учреждения 8 редакции 2.0

Основные средства могут поступать в учреждение не только посредством приобретения за плату, но и безвозмездно. В этой статье рассмотрим отражение безвозмездного поступления ОС в программе «1С:Бухгалтерия государственного учреждения 8,редакция 2.0».

Поступление основных средств на безвозмездной основе можно условно разделить на три вида:

1. безвозмездное получение от учреждения, подведомственного тому же ГРБС (внутриведомственное перемещение);

2. поступление основных средств от учредителя;

3. поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС).

Рассмотрим все ситуации последовательно.

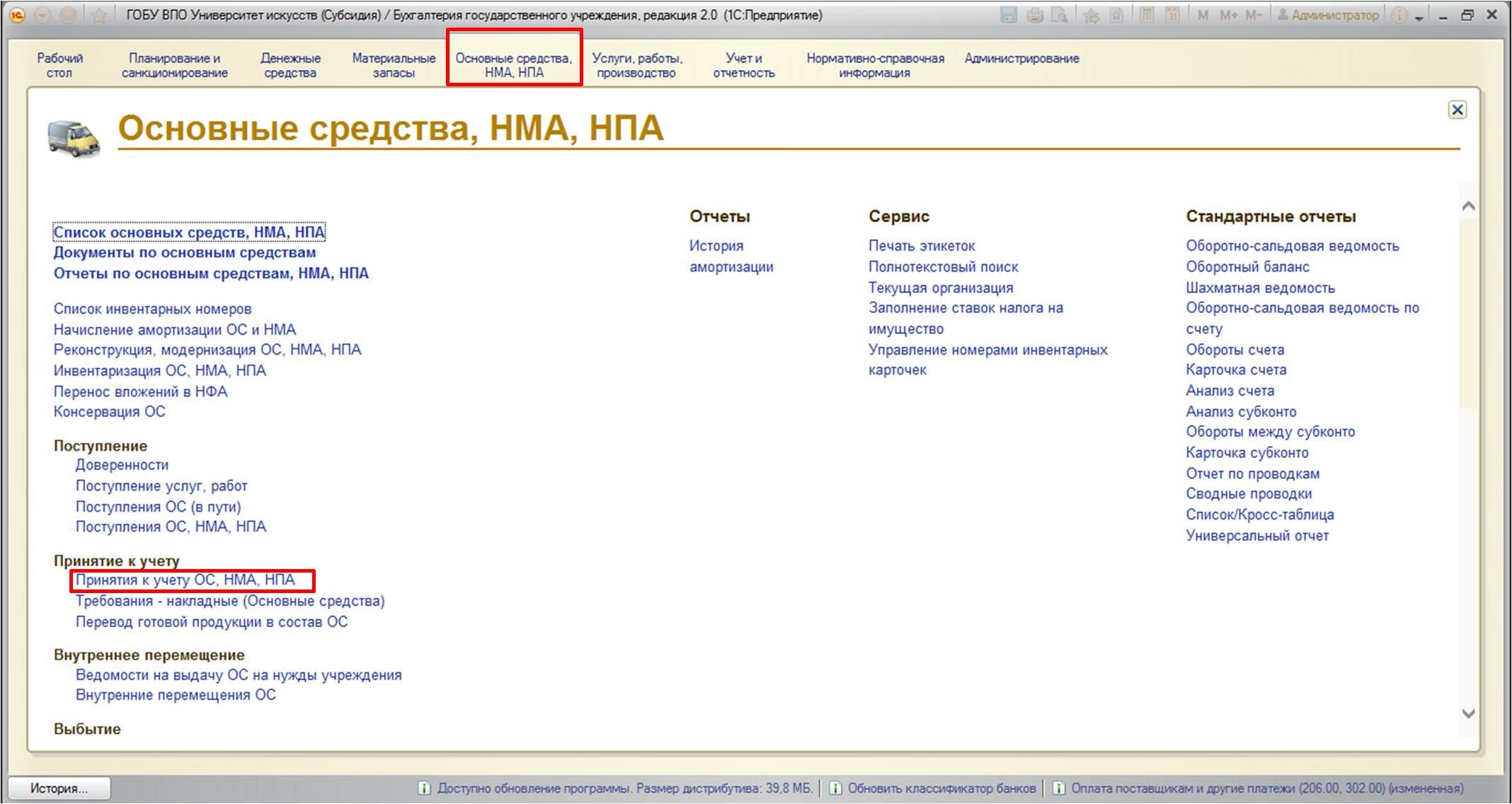

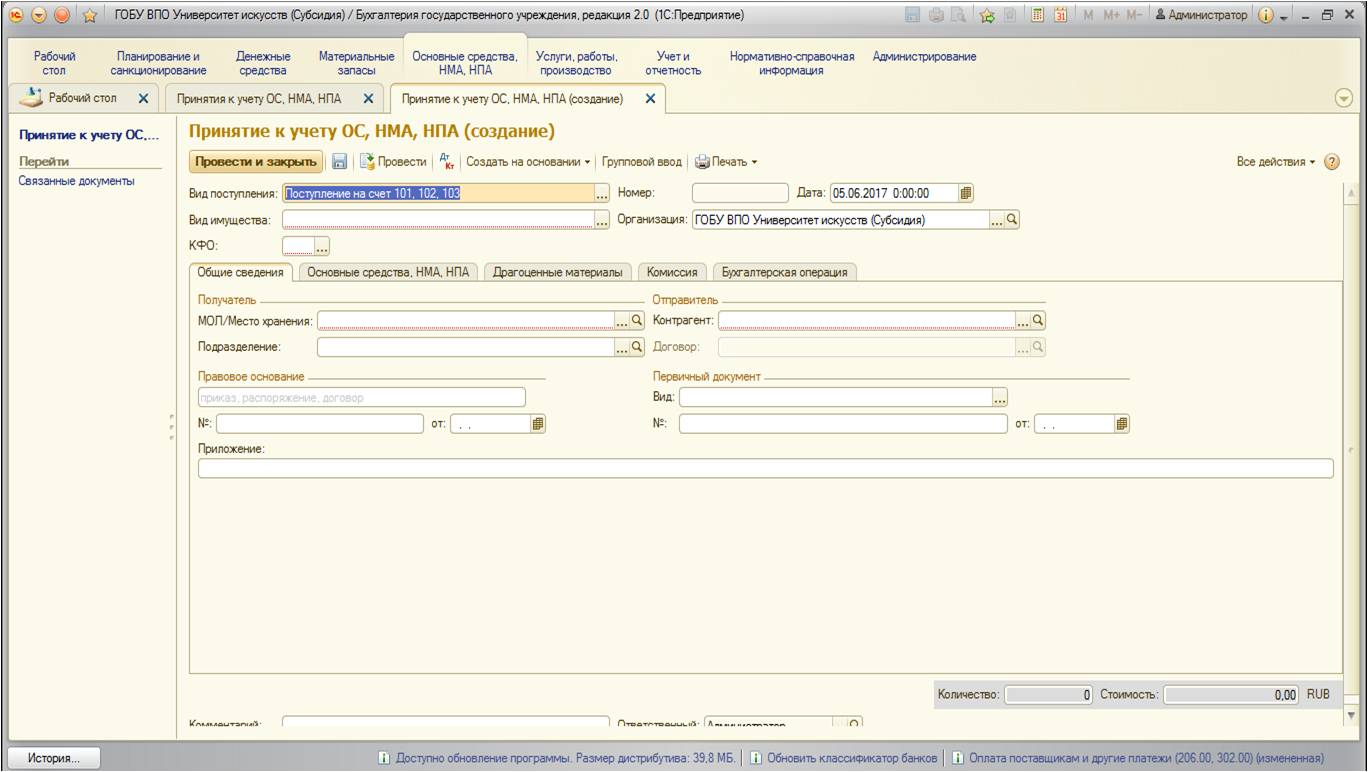

Отражение безвозмездного поступления основных средств в учете производится с помощью документа «Принятие к учету ОС, НМА, НПА». Найти его можно:

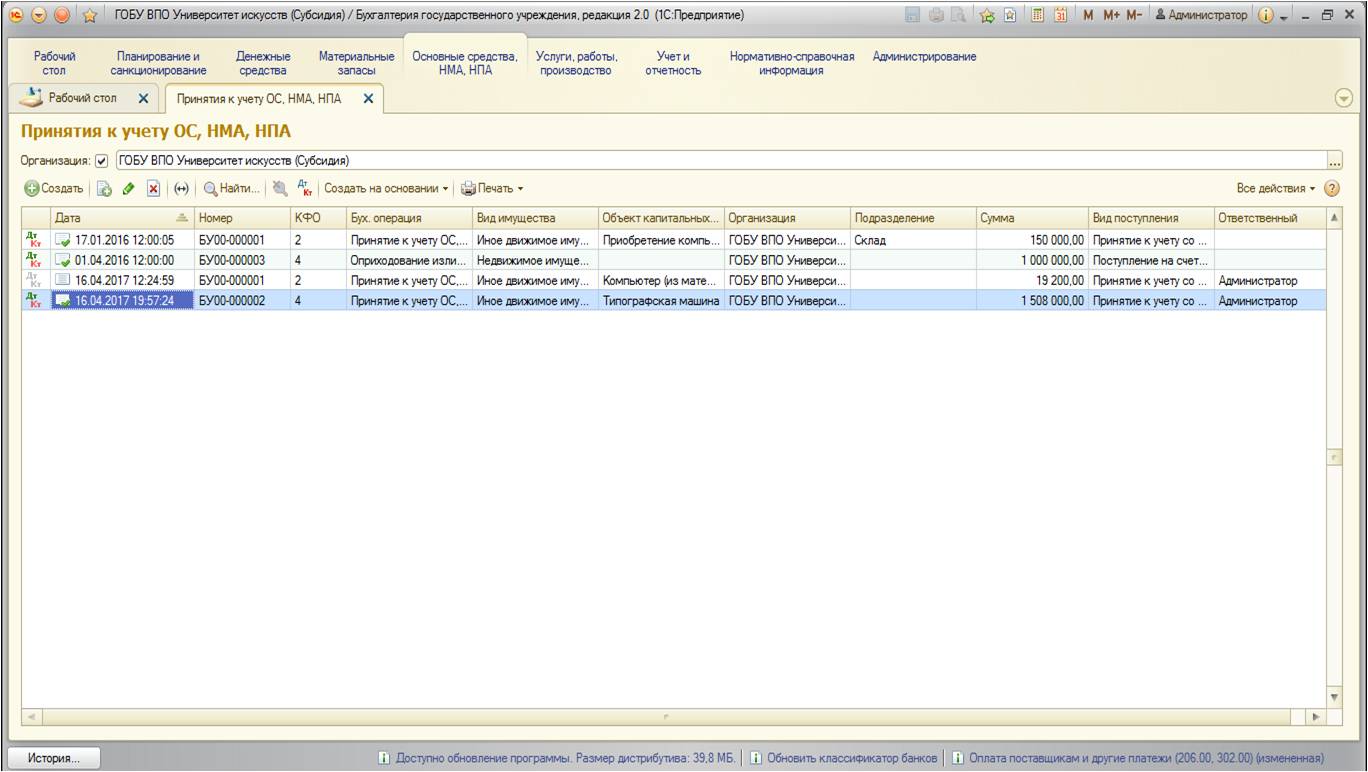

Открывается список документов:

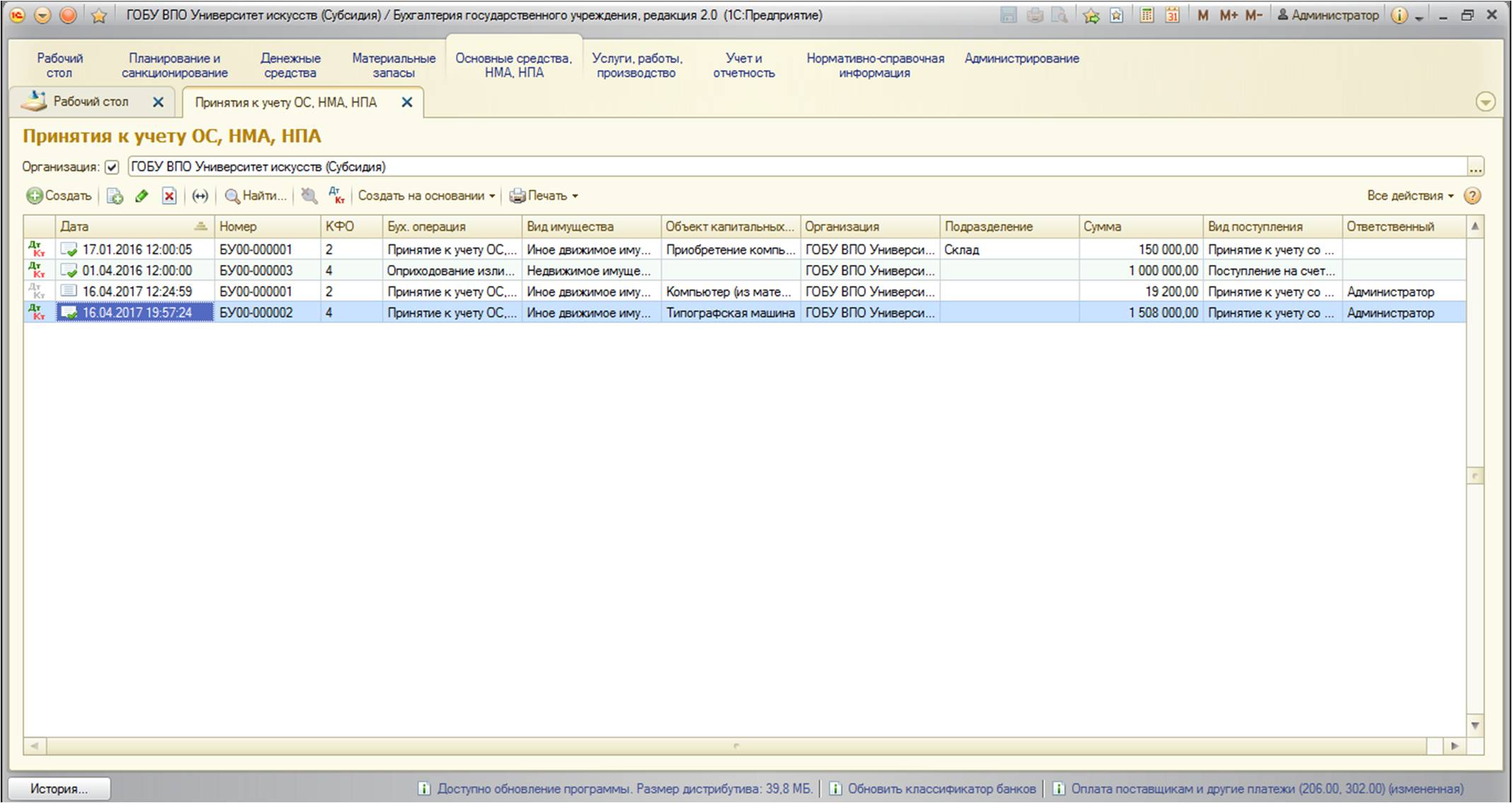

По кнопке «Создать» добавляем новый документ:

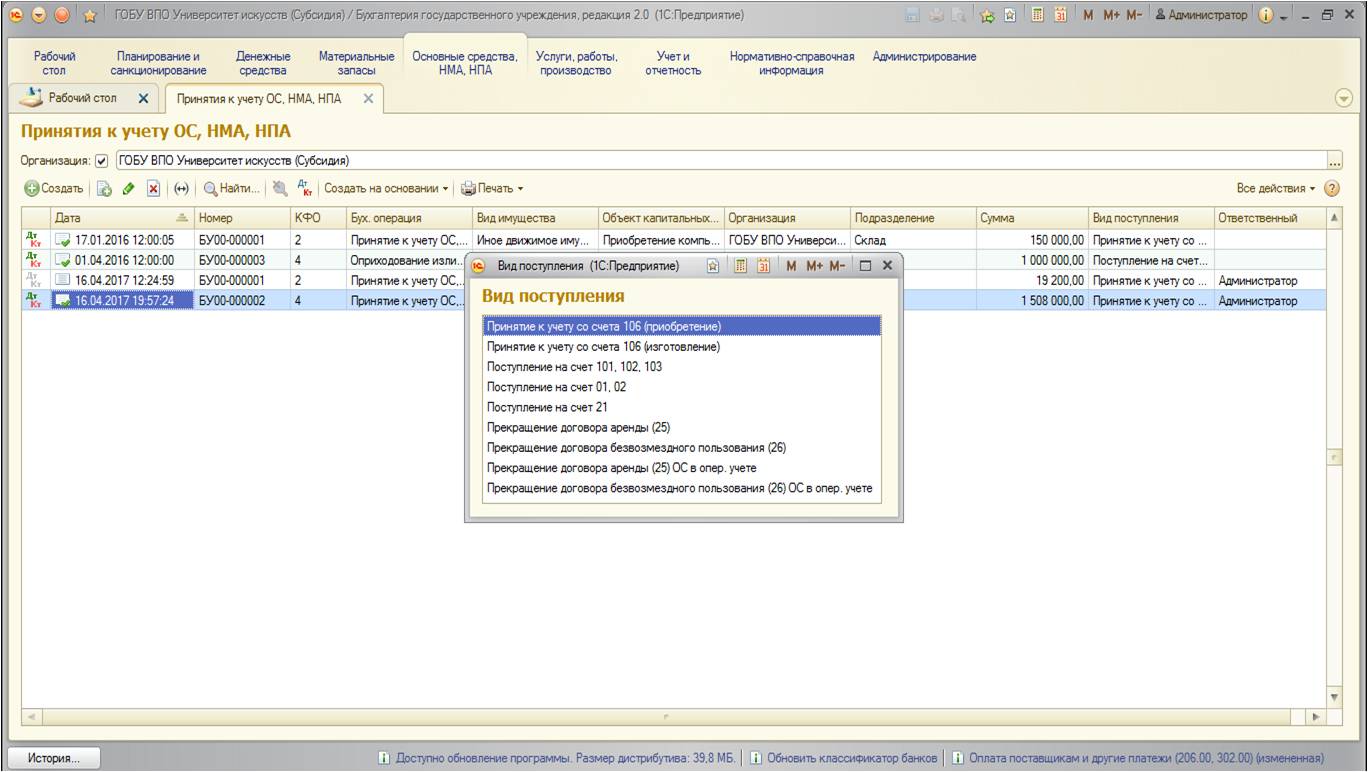

Открывается специальное окно с перечнем видов поступления основных средств:

Вид поступления со счета 106 используется в том случае, когда стоимость основного средства была предварительно аккумулирована на этом счете как капитальное вложение.

Вид поступления на счета 101,102,103 используется, если поступает готовое основное средство.

Остальные виды поступлений – по забалансовым счетам, для упрощенного учета и хранения.

В нашем случае необходимо выбрать вид «Поступление на счет 101,102,103»:

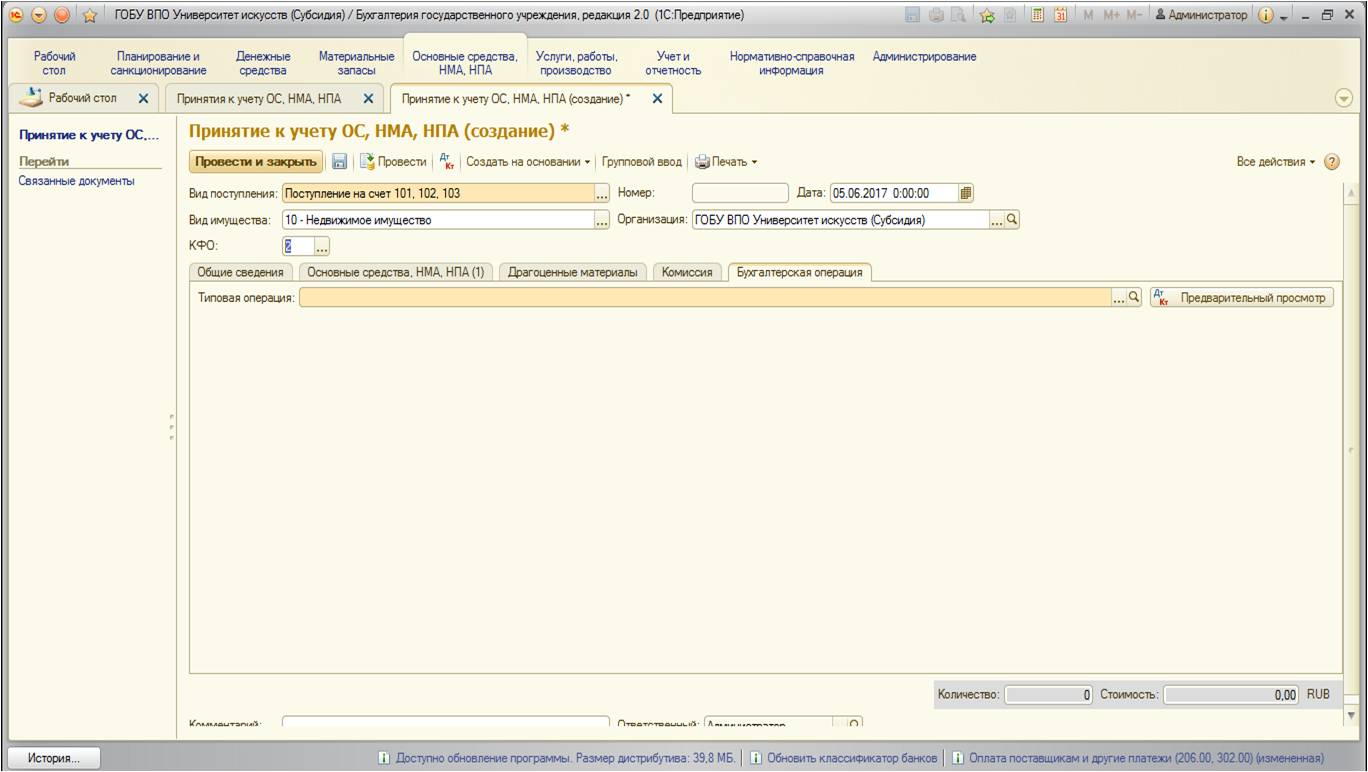

Реквизиты документа заполняются стандартным образом. Но хотелось бы заострить внимание именно на реквизите «Код финансового обеспечения»: по какому КФО принимать к учету основное средство, полученное безвозмездно?У казенных учреждений используется КФО 1 – «Деятельность, осуществляемая за счет средств соответствующего бюджета». А для автономных и бюджетных учреждений возможны варианты КФО – 2 «Приносящая доход деятельность (собственные доходыу чреждения)», 4«Субсидии на выполнение государственного (муниципального) задания» или 7 «Средства по обязательному медицинскому страхованию». В целом, можно сказать, что в выборе КФО играют роль два фактора:

-с помощью каких средств принимаемое основное средство будет содержаться (то есть, если вы принимаете безвозмездно основное средство, например, автотранспорт, то необходимо учитывать, из каких средств будет осуществляться обслуживание этого автотранспорта);

-и второй момент касается безвозмездной передачи внутри бюджета (среди учреждений, подчиненных одному ГРБС): здесь стоит учитывать, скакого КФО выбывает основное средство, обычно в этом случае ОС принимается на этот же КФО. Это обусловлено тем, что «хозяйство» одного ГРБС при безвозмездной передаче среди подчиненных учреждений не должно измениться (то есть, общая сумма основных средств на каждом из КФО не изменяется, передача должна быть под одним и тем же КФО).

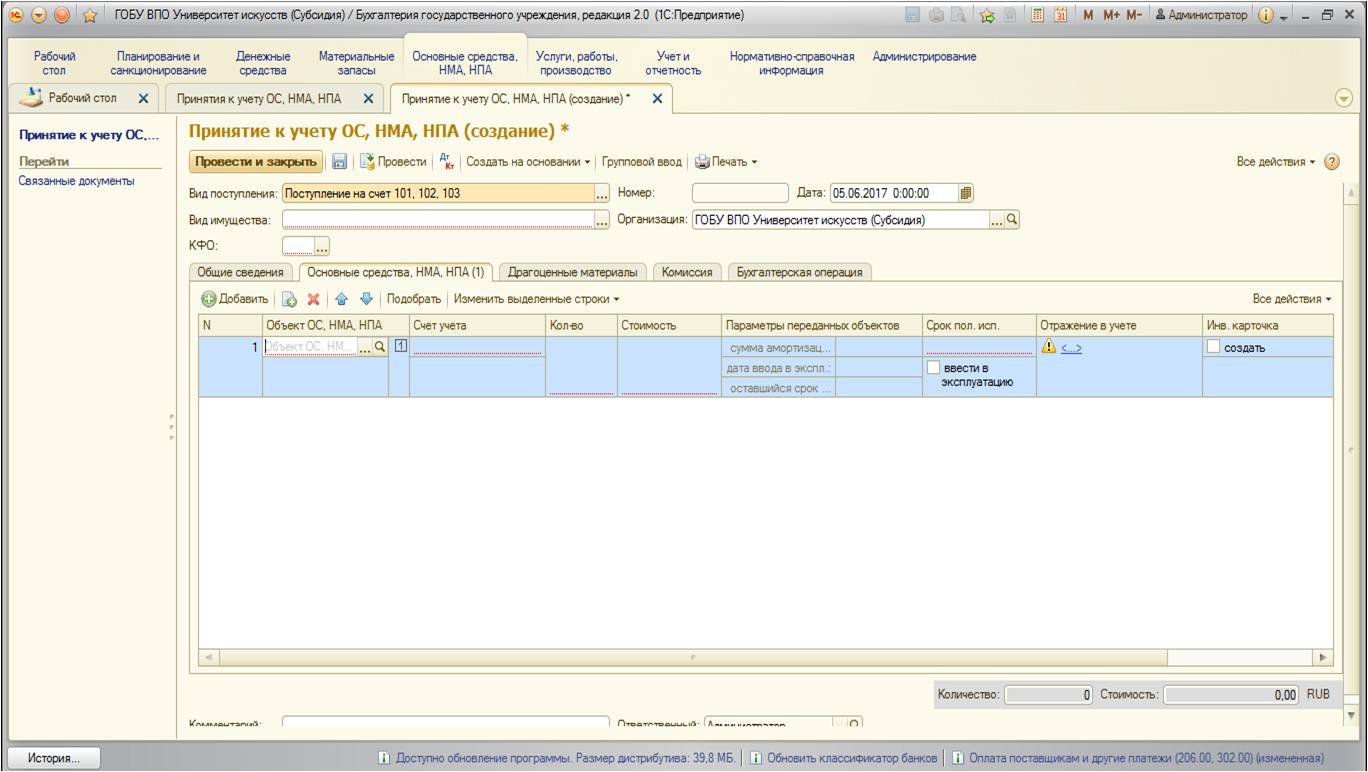

Далее на вкладке «Основные средства, НМА, НПА» заполняются исходные данные принимаемого к учету основного средства:

Если основное средство передается с амортизацией –данные амортизации указываются на этой вкладке.

После того, как основная информация по основному средству заполнена, переходим на вкладку «Бухгалтерская операция»:

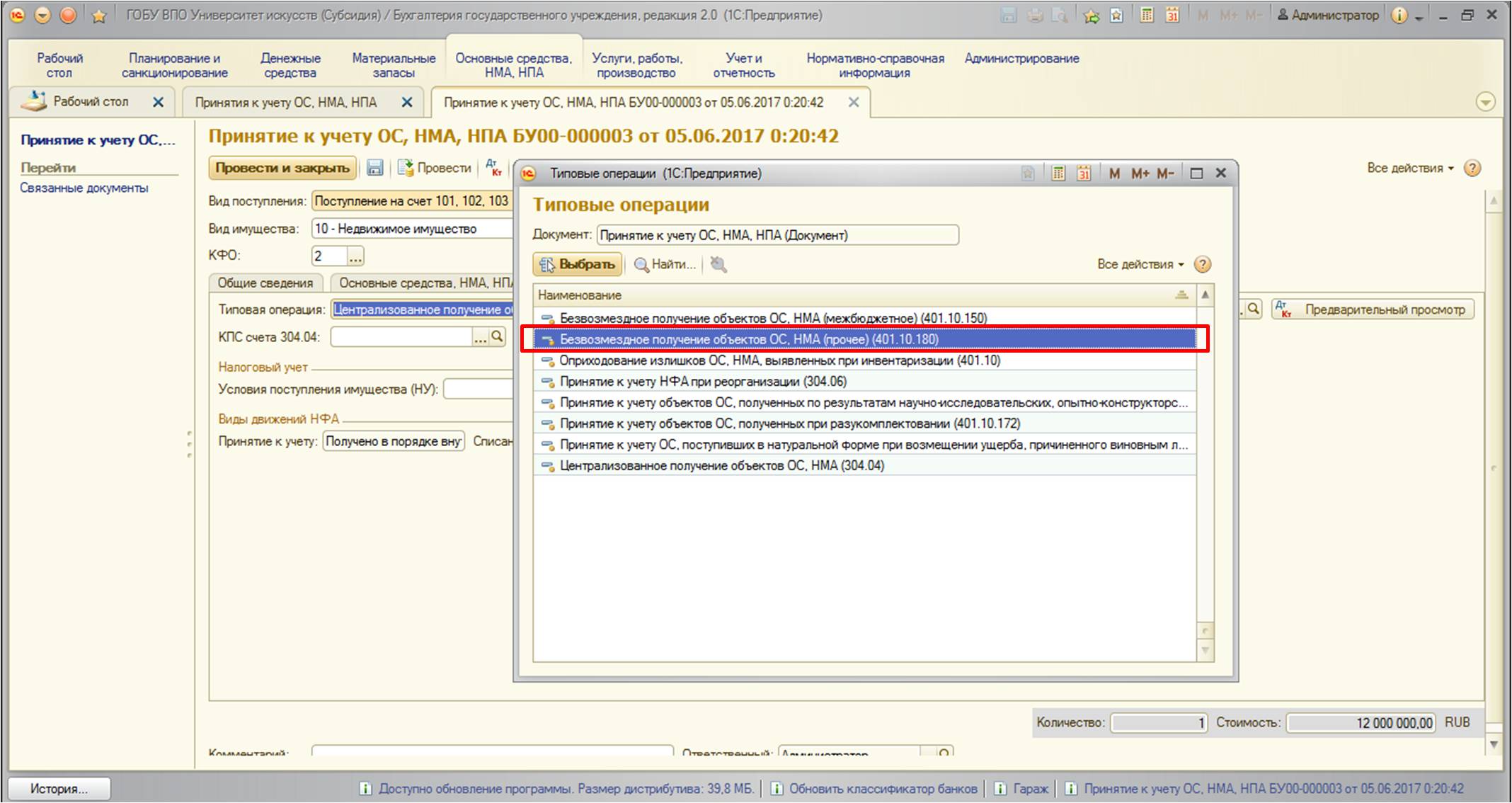

Данные основного средства при всех трех видах безвозмездного получения не отличаются. Отличия появляются только в типовой бухгалтерской операции, которая будет использоваться.

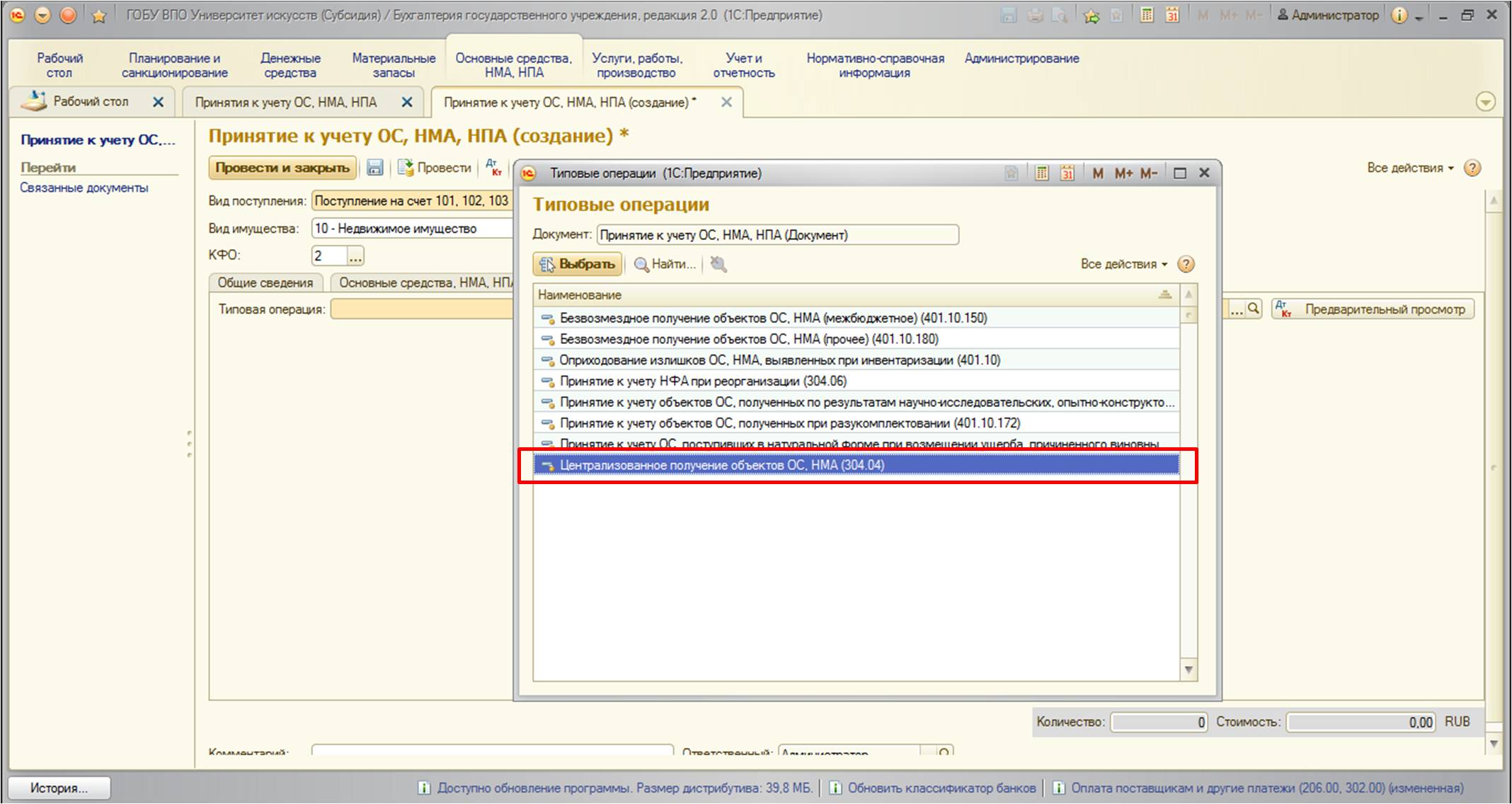

1.Безвозмездное получение от учреждения, подведомственного тому же ГРБС(внутриведомственное перемещение)

В случае безвозмездного получения основного средства в порядке внутриведомственного перемещения от другого учреждения используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 304.04.

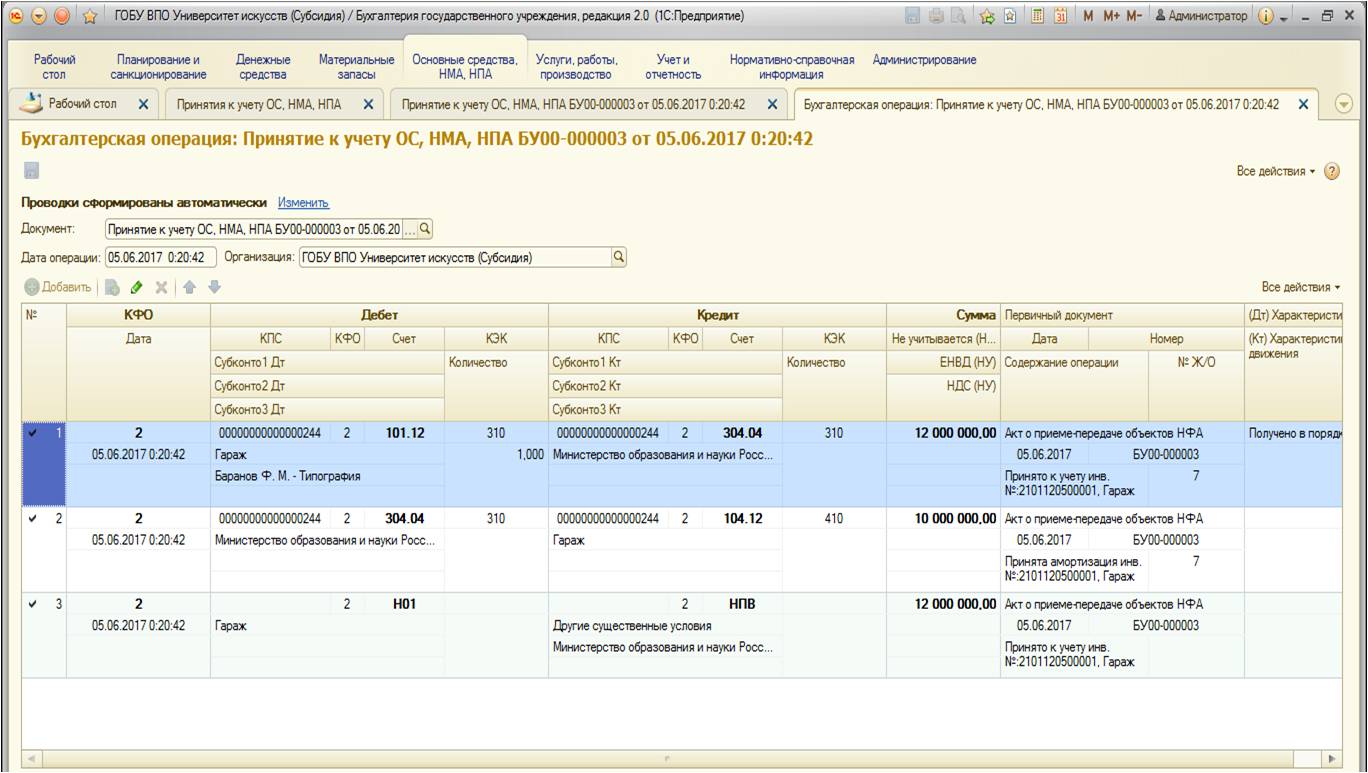

После проведения документ формирует следующие движения по счетам:

2.Поступление основных средств от учредителя

Может быть от учредителя (централизованное получение) и от учреждений, подведомственных тому же ГРБС.

В случае безвозмездного получения основного средства от учредителя используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 401.10.

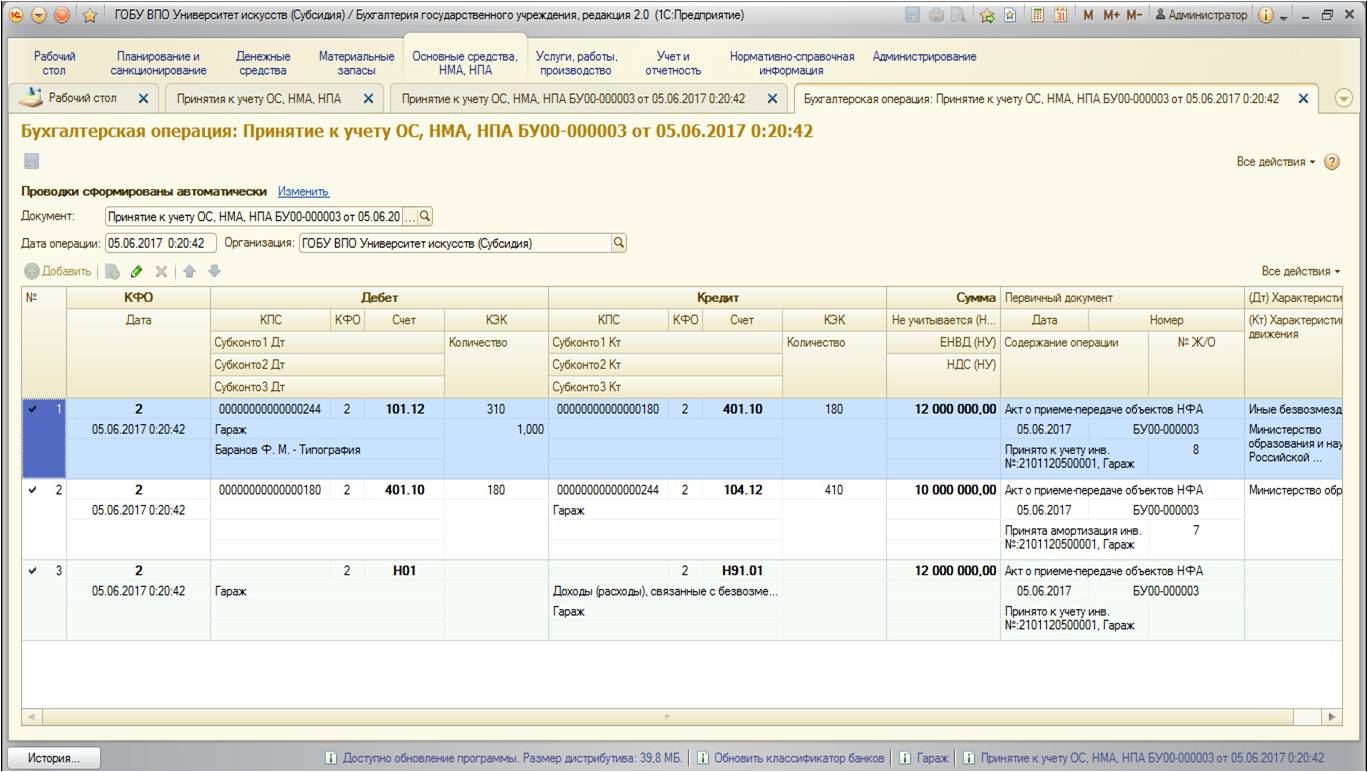

После проведения документ формирует следующие движения по счетам:

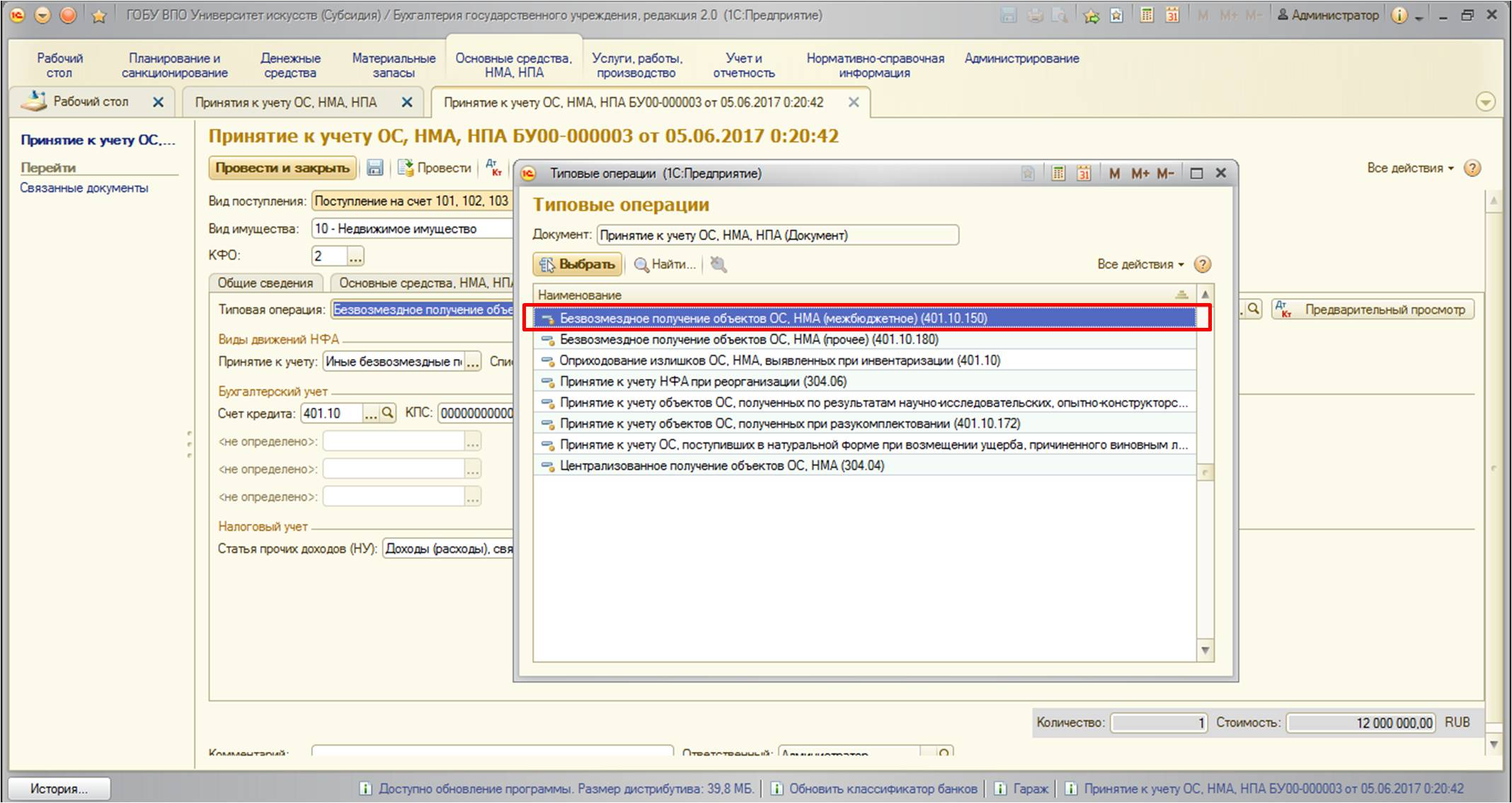

3.Поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС)

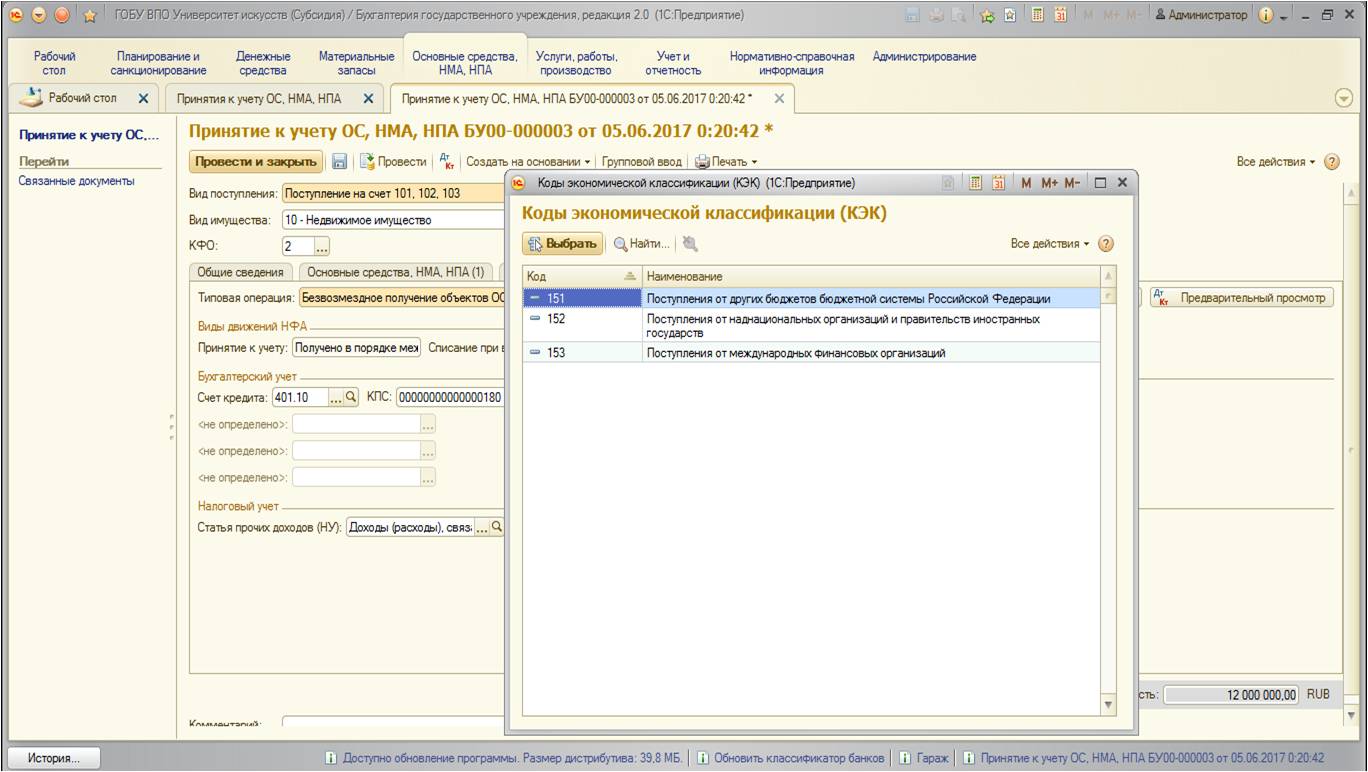

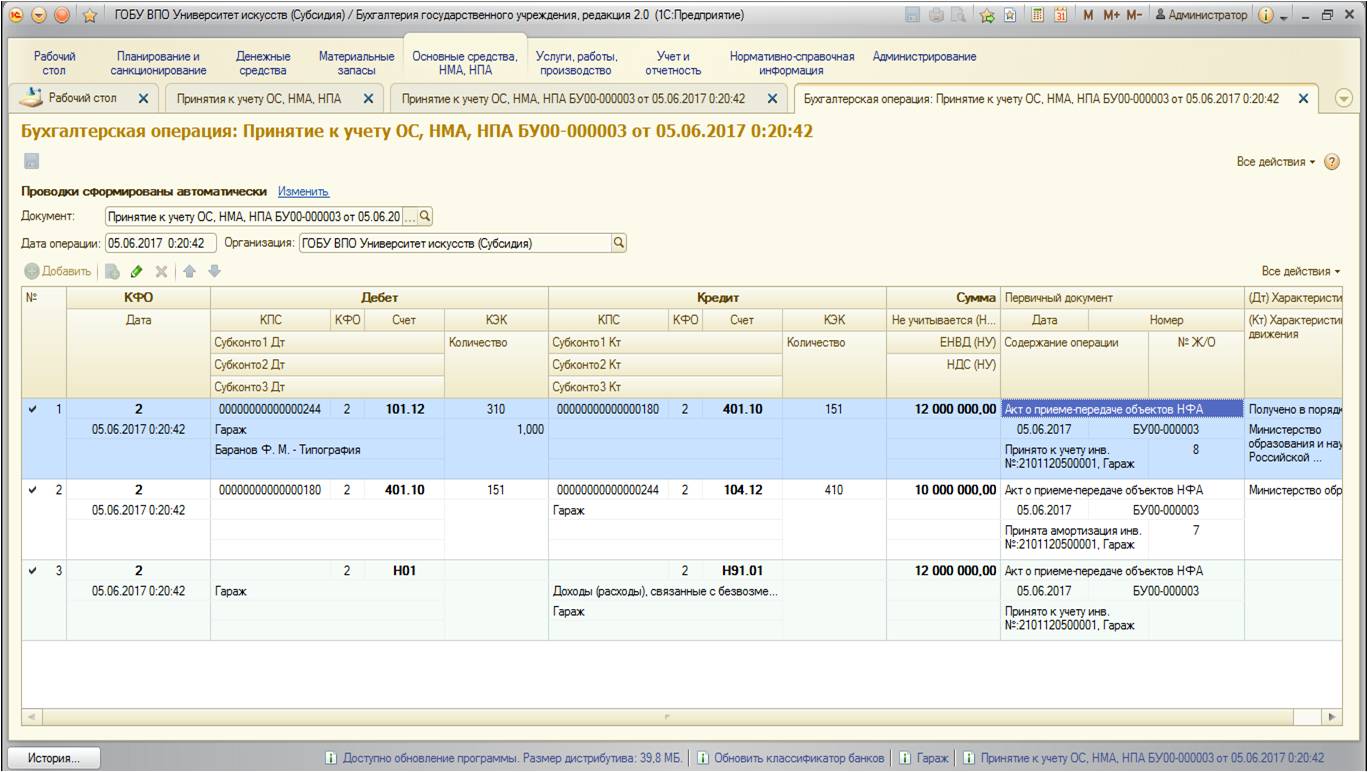

При поступлении имущества от других бюджетов используется следующая операция:

В данной типовой операции корреспондирующим счетом также будет являться счет 401.10. Отличием от предыдущей операции является КЭК: в предыдущей операции –это КОСГУ 180 «Прочие доходы», в этой – КОСГУ группы 150 «Поступления от. »:

Документ формирует следующие проводки:

Автор статьи: Светлана Батомункуева

Понравилась статья? Подпишитесь на рассылку новых материалов

Безвозмездное поступление основных средств

В деятельности автономных учреждений случаи безвозмездного получения основных средств имеют место быть. В связи с этим возникают вопросы: как документально оформить такую операцию, как оценить основные средства, как отразить операции в бюджетном учете, а также нужно ли учитывать их стоимость при определении налоговой базы по налогу на прибыль? В данной статье вы найдете ответы на эти и другие вопросы.

Возникновение и оформление имущественных отношений регулируются Гражданским кодексом. Однако в нем не содержится такого понятия, как безвозмездное поступление имущества. Гражданский кодекс связывает безвозмездное поступление имущества с такими формами имущественных отношений, как дарение и пожертвование.

Порядок безвозмездной передачи и оформления вещи в собственность другой стороне (одаряемому) представлен в гл. 32«Дарение»ГК РФ. Такая передача может быть оформлена договором дарения или пожертвования.

Из статьи 572 ГК РФ следует, что по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или третьим лицом.

Составление договора дарения в письменной форме требуется в следующих случаях (п. 2 ст. 574 ГК РФ):

– если дарителем является юридическое лицо и стоимость дара превышает 3 000 руб.;

– если договор содержит обещание дарения в будущем.

В иных случаях оформления договора дарения в письменной форме не требуется. Условиями такого договора не предусматривается использование вещи по определенному назначению.

В свою очередь, пожертвованием признается дарение вещи или права в общеполезных целях. Пожертвования могут делаться гражданам, лечебным, воспитательным учреждениям, учреждениям социальной защиты и другим аналогичным учреждениям, благотворительным, научным и образовательным учреждениям, фондам, музеям и другим учреждениям культуры, общественным и религиозным организациям, иным некоммерческим организациям в соответствии с законом, а также государству и другим субъектам гражданского права (п. 1 ст. 582 ГК РФ).

Договор пожертвования должен быть оформлен в письменной форме, поскольку в нем должно содержаться условие жертвователя на использование пожертвованного имущества в определенных целях. Иначе пожертвование имущества будет считаться обычным дарением.

Таким образом, главным отличием договора дарения от договора пожертвования будет наличие в договоре указания жертвователя на использование этого имущества в определенных целях.

Поскольку дарение и пожертвование являются формами безвозмездной передачи, то в оформляемых договорах не содержится условия об оплате передаваемого имущества.

Постановка на учет безвозмездно полученного основного средства

Чтобы принять к учету основное средство, поступившее в учреждение безвозмездно, нужно определить его стоимость.

Определение стоимости основного средства. Согласно п. 25 Инструкции № 157н к бухгалтерскому учету безвозмездно поступившее основное средство принимается по первоначальной стоимости. Она формируется из его текущей рыночной стоимости на дату принятия к бухгалтерскому учету и стоимости услуг, связанных с его доставкой, регистрацией и приведением его в состояние, пригодное для использования.

Рыночной стоимостью основных средств является сумма денежных средств, которая может быть получена в результате продажи основных средств на дату принятия к бухгалтерскому учету, она должна быть документально подтверждена или определена экспертным путем. Подтвердить рыночную цену можно информацией:

– о рыночных ценах, опубликованной в СМИ;

– о ценах на аналогичную продукцию, полученной в письменной форме от предприятий-изготовителей;

– о ценах по заключениям экспертов (оценщиков).

Определение рыночной стоимости осуществляется созданной в учреждении на постоянной основе комиссией по поступлению и выбытию активов.

Принятие основного средства к бухгалтерскому учету. К бухгалтерскому учету объекты основных средств принимаются по первоначальной стоимости, сформированной при безвозмездном получении. Основанием постановки их на учет является акт о приеме-передаче объекта основных средств.

Учреждение, принимающее основное средство в качестве пожертвования, для использования которого установлено определенное назначение, должно вести обособленный учет всех операций по использованию этого основного средства (п. 3 ст. 582 ГК РФ).

Автономному учреждению в рамках договора о пожертвовании от физического лица передан компьютер (иное движимое имущество). На основании оформленного акта приема-передачи компьютер принят к бухгалтерскому учету. Комиссией учреждения по поступлению и выбытию активов стоимость компьютера определена в сумме 20 000 руб.

В бухгалтерском учете эта операция будет отражена следующей проводкой:

Автономному учреждению в рамках договора пожертвования передано оборудование (иное движимое имущество). Комиссией по поступлению и выбытию активов определена его рыночная стоимость – 60 000 руб. Учреждение воспользовалось услугами транспортной организации по доставке оборудования. Стоимость услуг – 5 000 руб. На основании составленного акта приема-передачи оборудование принято к бухгалтерскому учету по сформированной первоначальной стоимости.

В бухгалтерском учете эти операции будут отражены следующей корреспонденцией счетов:

Прежде всего комиссией по поступлению и выбытию активов следует определить срок полезного использования исходя из:

а) Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1;

б) рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества, при отсутствии в законодательстве РФ норм, устанавливающих сроки полезного использования имущества в целях начисления амортизации, в случаях отсутствия информации в законодательстве РФ и в документах производителя – на основании решения комиссии учреждения по поступлению и выбытию активов, принятого с учетом:

– ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

– ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

– нормативно-правовых и других ограничений использования этого объекта;

– гарантийного срока использования объекта.

При поступлении в учреждение объекта основных средств, ранее бывшего в эксплуатации, определять дату окончания срока полезного использования нужно в указанном порядке, но с учетом срока фактической эксплуатации данного объекта. То есть максимальный срок, предусмотренный для соответствующей амортизационной группы, следует уменьшить на количество лет (месяцев), в течение которых этот объект уже эксплуатировался предыдущими владельцами (п. 44 Инструкции № 157н).

Пунктом 92 Инструкции № 157н определен порядок начисления амортизации. При отнесении объектов основных средств, поступивших безвозмездно, к тому или иному виду амортизацию следует начислять следующим образом:

а) на объект недвижимого имущества при принятии его к учету по факту государственной регистрации прав на объекты недвижимого имущества, предусмотренной законодательством РФ:

– стоимостью до 40 000 руб. включительно – в размере 100%-й балансовой стоимости объекта при принятии к учету;

– стоимостью свыше 40 000 руб. – в соответствии с рассчитанными в установленном порядке нормами амортизации;

б) на объекты движимого имущества, за исключением библиотечного фонда:

– стоимостью от 3 000 до 40 000 руб. включительно – в размере 100%-й балансовой стоимости при выдаче объекта в эксплуатацию;

– стоимостью свыше 40 000 руб. – в соответствии с рассчитанными в установленном порядке нормами амортизации;

в) на объекты библиотечного фонда:

– стоимостью до 40 000 руб. включительно – в размере 100%-й балансовой стоимости при выдаче объекта в эксплуатацию;

– стоимостью свыше 40 000 руб. – в соответствии с рассчитанными в установленном порядке нормами амортизации.

На объекты движимого имущества, за исключением библиотечного фонда, стоимостью до 3 000 руб. включительно амортизация не начисляется.

Расчет годовой суммы амортизации производится линейным способом исходя из балансовой стоимости основного средства и нормы амортизации, исчисленной исходя из срока его полезного использования (п. 85 Инструкции № 157н). В течение финансового года амортизация начисляется ежемесячно в размере 1/12 годовой суммы.

В бухгалтерском учете сумма начисленной амортизации отражается записью:

В этом случае полученный объект основных средств принимается к бухгалтерскому учету по балансовой стоимости с одновременным отражением суммы ранее начисленной амортизации (п. 27 Инструкции № 183н ). Информацию о стоимости и начисленной амортизации передающая сторона указывает в извещении (ф. 0504805) и акте о приеме-передаче объекта основных средств.

Срок полезного использования полученного основного средства учреждение определяет с учетом срока его фактической эксплуатации (п. 44 Инструкции № 157н). Дальнейшее начисление амортизации получающая сторона производит в общеустановленном порядке.

В Письме Минфина РФот 18.09.2012 № 020607/3798 приведена корреспонденция счетов, которой следует отразить поступление в учреждение основного средства от учредителя и расчеты с ним.

В бухгалтерском учете эти операции будут отражены следующей корреспонденцией счетов:

(900 000 120 000) руб.

Налогообложение

Таким образом, при передаче автономному учреждению основных средств начисления НДС не производятся.

Налог на прибыль. В статье 251 НК РФ приведен перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль.

Из этого перечня выделим те доходы, которые относятся к теме данной статьи. Так, не учитываются при определении налоговой базы по налогу на прибыль доходы:

– в виде имущества, полученного государственными и муниципальными учреждениями по решению органов исполнительной власти всех уровней (пп. 8 п. 1);

– в виде имущества, полученного налогоплательщиком в рамках целевого финансирования. Налогоплательщики обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. В противном случае указанные средства рассматриваются как подлежащие налогообложению с даты их получения (пп. 14 п. 1);

– в виде имущества, безвозмездно полученного государственными и муниципальными образовательными учреждениями (пп. 22 п. 1);

– в виде пожертвований (признаваемые таковыми в соответствии с Гражданским законодательством) от организаций и физических лиц, использованные получателями по назначению (пп. 1 п. 2). Пожертвования, оформленные договором и использованные согласно их назначению, установленному жертвователем, не учитываются при определении налоговой базы по налогу на прибыль.

Если пожертвованное имущество используется не по назначению, его рыночная стоимость учитывается при определении налоговой базы по налогу на прибыль в составе внереализационных доходов (п. 14 ст. 250 НК РФ). В составе внереализационных доходов учитывается также имущество, полученное по договору дарения (безвозмездно) (пп. 1 п. 4 ст. 271 НК РФ). Поэтому учреждения должны четко разграничивать имущество, поступившее в рамках договора дарения и пожертвования (об этом было указано выше), в целях недопущения занижения налоговой базы.

Нужно обратить внимание на такой факт: при формировании налоговой базы по налогу на прибыль учитывать амортизацию по основным средствам, полученным безвозмездно, следует только, если их стоимость включена во внереализационный доход и если основные средства отвечают требованиям, которые относят их к амортизируемому имуществу согласно п. 1 ст. 256 НК РФ. Для того, чтобы объекты основных средств признать амортизируемым имуществом, они должны отвечать следующим требованиям:

– принадлежать учреждению на праве собственности;

– их использование направлено на извлечение дохода;

– срок их полезного использования должен превышать 12 месяцев;

– первоначальная стоимость имущества должна быть больше 40 000 руб.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.