убыток текущего периода 09 счет проводки

Убыток текущего периода 09 счет проводки

Дата публикации 07.04.2021

Использован релиз 3.0.91

Для организаций, которые применяют ПБУ 18/02 балансовым методом.

В отчетном (налоговом) периоде, в котором получен убыток (отрицательная разница между доходами и расходами, учитываемыми в целях налогообложения), налоговая база признается равной нулю (п. 8 ст. 274 НК РФ). На полученные в предыдущих налоговых периодах убытки можно уменьшить налоговую базу по налогу на прибыль текущего налогового периода, но не более чем на 50 % (ограничение действует в отношении налоговых периодов с 01.01.2017 по 31.12.2021) (ст. 283 НК РФ).

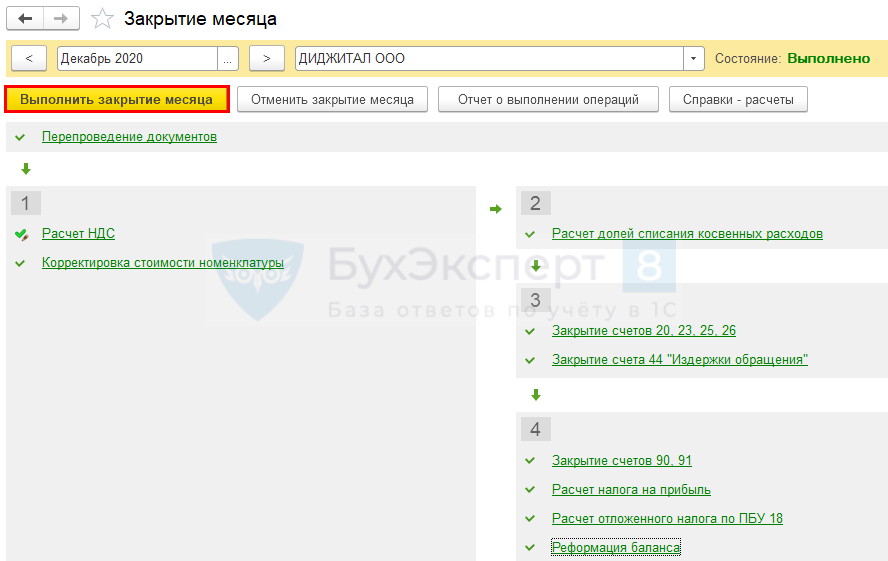

Если по итогам налогового периода получен убыток и в программе не выполнен его перенос на будущее, то при выполнении регламентной операции «Расчет налога на прибыль» в составе обработки «Закрытие месяца» за январь следующего года на экран будет выведено сообщение об ошибке с рекомендацией по переносу убытка прошлого года на будущее (рис. 1).

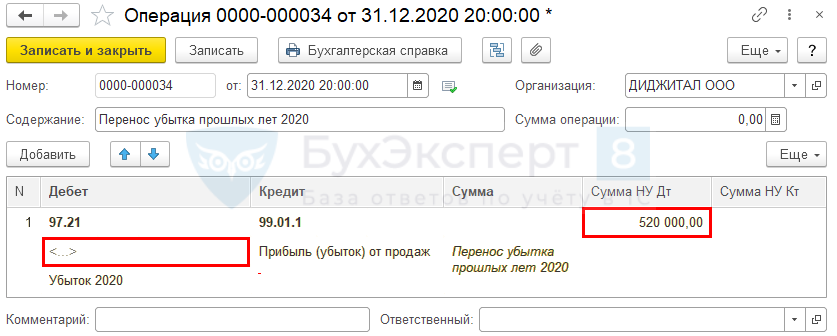

Перенос убытка текущего года на будущее в программе отражается документом «Операция» (рис. 2).

После ввода операции по переносу убытков на будущее необходимо повторно выполнить закрытие месяца за декабрь года, в котором получен убыток. При повторном закрытии месяца в регламентной операции «Расчет отложенного налога по ПБУ 18» в проводке Дт 09 Кт 99.02.О субконто счета 09 «Отложенные налоговые активы» будет автоматически изменено с «Убыток текущего периода» на «Расходы будущих периодов» (рис. 3).

Счет 09. Отложенные налоговые активы

Счет 09 «Отложенные налоговые активы» обеспечивает возможность фиксации разницы доходов и расходов, возникающей вследствие несовпадения в двух видах отчетности – налоговой и бухгалтерской.

Два типа отчетов о прибыли

При ведении коммерческой деятельности, сопутствующие действия и события в сфере учета прибыли могут трактоваться разными способами. Существуют регулирующие правила, обязывающие проводить учет доходов и расходов по двум стандартам – для налоговиков и бухгалтерии. В России данные положения регулируются следующим образом:

Временная разница

Согласно приказу №114н Минфина РФ от 19 ноября 2002 года, отклонения в подсчетах, возникающих между двумя стандартами, трактуются следующим образом:

в зависимости от ситуации, в бухгалтерском и налоговом отчетах могут появиться разные суммы доходов/расходов. Чтобы в дальнейших отчетных периодах эту разницу устранить, используется понятие «временная разница».

Временная разница– это бухгалтерская прибыль или убыток одного отчетного периода, облагаемая налоговой базой другого (других) отчетных периодов.

Отложенный налоговый актив

Если налоговики признали получение прибыли в своем отчете раньше, чем это сделали в бухгалтерии компании, то возникает та самая временная разница. В данном случае – вычитаемая. Это значит, что в следующих отчетных периодах компания заплатит меньший налог на прибыль. Отложенный налоговый актив – это и есть та часть суммы, на которую налог будет снижен. Таким образом, разница в двух типах отчетности исчезнет.

Помимо вычитаемой существует также налогооблагаемая разница. Она появляется в противоположном случае: когда налоговикам информация о прибыли поступает позже, чем фиксируется у бухгалтера. В подобной ситуации налог увеличивают, а сумма, на которую он повышается, именуется отложенным налоговым обязательством (сокращенно – ОНО).

На практике активы появляются чаще, чем обязательства.

Как рассчитать активы

Для получения суммы ОНА используется следующая формула, актуальная и при расчете отложенного налогового обязательства:

временная разница умножается на ставку налога на прибыль.

Ситуации, когда используются отложенные налоговые активы

Описываемые ситуации подходят для возникновения как активов, так и обязательств.

Пример использования отложенного налогового актива

Компания закупила товар и к дате наступления отчетного периода у нее остался долг в размере 10 000 у.е. Оплачивать долг следует согласно обменному курсу, установленному на момент продажи. Предположим, за одну условную единицу давали 70 рублей.

Бухгалтерия может закрыть данную задолженность в нынешний период. Налоговая же будет опираться на день, когда долг полностью погасят. Возникает временная разница.

К окончанию периода произошло изменение курса, теперь он составляет 72 рубля. Производятся расчеты, получается разница в 20 000 рублей. То есть, в отчетах налоговиков прибыль компании будет больше именно на эту сумму.

Используя формулу (налог на прибыль составляет 20 процентов), получаем 4 000 рублей.

В следующем отчетном периоде долг гасится и суммы прибыли становятся равны в обоих отчетах. На момент выплаты последней части долга курс составляет 71 рубль. Курсовая разница – 10 000, ОНА – 2 000. После перерасчета с имеющимися данными получаем 2 000 рублей.

Бухгалтер выравнивает налог на прибыль в обоих отчетах и получает ОНА суммой в 2 000 рублей.

Закрытие счета 09 «Отложенные налоговые активы»

Аудиоверсия статьи, прослушать

09 счет в бухгалтерском учете закрывается в конце месяца:

Закрытием периода называется цикл мероприятий, призванных для подведения итогов хозяйственной деятельности предприятия. Чтобы понять, какой финансовый результат сложился, необходимо свести все доходы и расходы. Для этого бухгалтеру нужно проделать ряд манипуляций со счетами.

Принципы расчетов

Счет 09 «Отложенные налоговые активы» ‒ один из самых проблемных, так как он не имеет прямой связи с первичными документами. Он предназначен для отражения доли налога на прибыль, которую организация собирается уплатить в будущем, поэтому и называется отложенным.

Чтобы рассчитать долю налога, необходимо сначала найти вычитаемые временные разницы (ВВР), которые образуются из-за разницы между:

В свою очередь, временные разницы попадают на счет 09 не в чистом виде, а исключительно по ставке налога на прибыль, принятой в регионе местонахождения компании. То есть, если ставка налога составляет 20%, то на 09 признают сумму согласно формуле:

Чтобы временная разница попала в актив, она должна иметь значение.

От автора! За главную величину в расчете принимается информация, отраженная в бухгалтерском учете. Это означает, что суммы по налоговому учету должны быть меньше, чем в бухгалтерском учете.

Если в результате такого расчета временная разница получается отрицательной, то она учитывается на счете 77 «Отложенные налоговые обязательства».

Как ведутся записи?

Учет на 09 происходит по видам активов и обязательств. Обычно применяется несколько типовых видов, но перечень может быть расширен в случае возникновения новых разниц:

Чтобы ВВР попала на 09 счет, необходимо проведение проводки:

Примеры ведения 09 можно узнать из видео

1С в помощь

Расчет временных разниц ‒ трудоемкое и путаное занятие, поэтому в программных продуктах 1С версий 8 предусмотрена обработка «Закрытие периода». Его можно отыскать в меню «Учет, налоги и отчетность». В обработке «Закрытие месяца» последней регламентной операцией будет «Расчет налога на прибыль», которая в том числе собирает доли отложенного налога на счете 09.

Операция высчитывает все ВВР, подходящие для учета ОНА, и в течение года собирает их на дебете по видам активов и обязательств. На конец месяца закрытие счета 09 может происходить частично, в случае получения прибыли, которая погашает убыток проводкой:

В версии 1С УПП-1 «Расчет налога на прибыль» тоже действителен для начисления и погашения отложенных налоговых активов. Чтобы понять, как работает эта операция, можно сформировать справку-расчет. Но она показывает не все источники разниц. В частности, нельзя увидеть, как рассчитываются ВВР с амортизации.

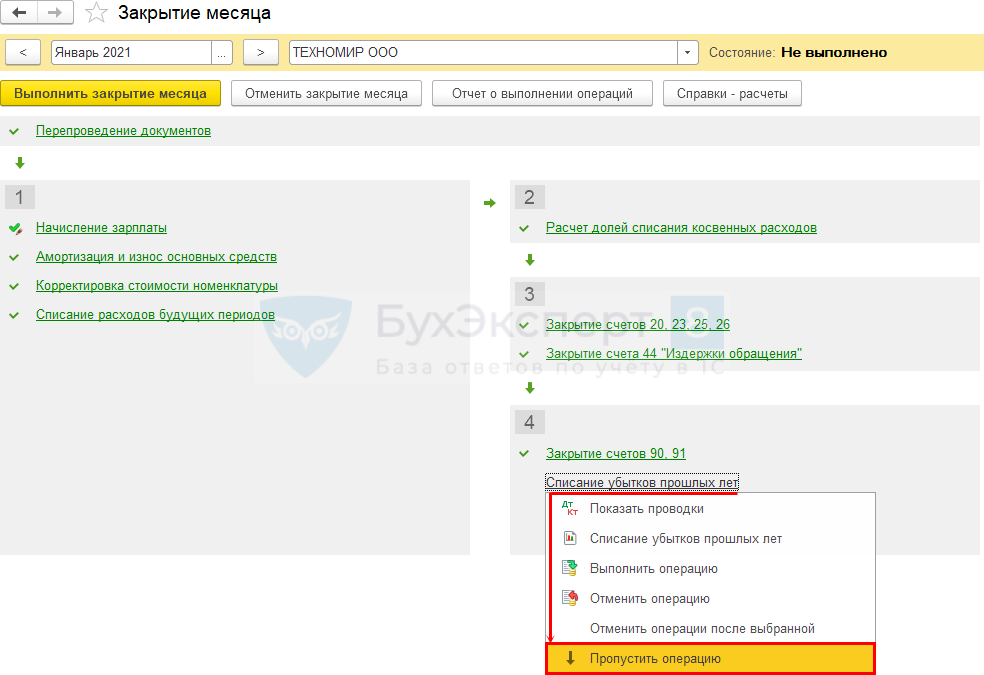

На конец года к проводкам закрытия 09 счета добавляется списание убытков прошлых лет. Это действие производится в регламентной операции, которая была специально добавлена в версию 1С 8.3. В более ранних конфигурациях ее нет.

Данная обработка стала необходимой с 2017 года, так как по новым правилам убытки прошлых лет могут переноситься на неограниченное время вперед. В том числе предприятия могут использовать их для уменьшения прибыли текущих периодов, но не больше чем на 50%.

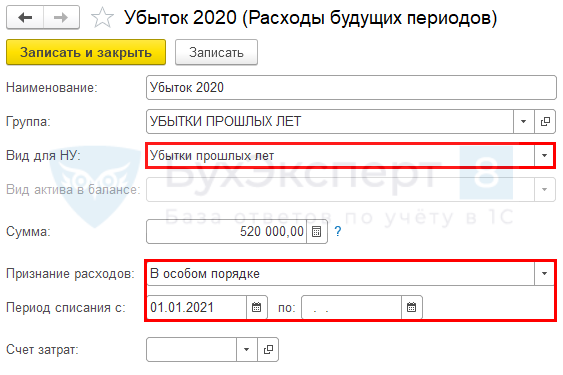

Перед тем как запустить данную обработку на 09 счете, необходимо сменить вид актива, иначе говоря, «Убыток текущего периода» переедет на «Расходы будущих периодов». Перенос убытков может быть сделан только руками в меню «Ведение учета» подраздел «Операции, введенные вручную»:

Важный момент! При создании вида расходов будущих периодов можно не заполнять период списания убытков прошлых лет, чтобы использовать их в случае необходимости, а не в следующем году.

Отсутствие операции переноса приводит к ошибкам в суммовом учете и программе. Без нее не удастся закрыть январь будущего года. Программа отвергнет расчет налога на прибыль, предупредив, что не осуществлен перенос убытка. После завершения работы необходимо заново перепровести документы за декабрь и выполнить реформацию баланса.

Пример начисления

Например, ООО «Фиалка» получило выручку 500 000 рублей, расходы по основной деятельности составили 600 000 рублей. В целях подведения итогов обороты по субсчетам 90 «Продажи» упали на 90.09.

Также в течение периода было получено доходов от прочей деятельности на сумму 100 000 рублей и понесены расходы в размере 50 000 рублей. Обороты по прочей деятельности ведутся на счете 91 «Прочие доходы и расходы». По аналогии с 90 счетом, сформировано сальдо на субсчете 91.9.

В свою очередь, 90.09 и 91.09 закрываются путем переноса на счет 99. Составляется расчет, чтобы увидеть, какой результат получился у предприятия.

Налог на прибыль: перенос убытков прошлых лет без ПБУ 18/02

Убытки, полученные за налоговый период, можно списать на уменьшение налогооблагаемой базы в последующие годы. Но автоматически перенести их в 1С сегодня нельзя: такой механизм пока не реализован.

Разберемся, как отразить в 1С убытки, чтобы они корректно уменьшали «прибыльную» базу в будущем и автоматически попадали в декларацию (рассмотрим вариант, если организация не применяет ПБУ 18/02).

Законодательство: порядок переноса убытков прошлых лет

НК РФ разрешает уменьшать базу по прибыли на сумму убытков, полученных в прошлых налоговых периодах.

Перенос убытков на будущее возможен как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периодов (Письма Минфина РФ от 03.08.2012 N 03-03-06/1/382, от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 по 31.12.2021 базу по налогу на прибыль за текущий отчетный (налоговый) период можно уменьшить на убытки прошлых лет не более, чем на 50% (п. 2.1 ст. 283 НК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

Перечисленные ниже налогоплательщики, имеющие особый статус и применяющие в соответствии с НК РФ особые налоговые ставки, убыток могут списать без учета этого ограничения — в полном объеме:

Временного ограничения на перенос нет: он производится до полного списания убытка, полученного за все предыдущие годы. Если убытки получены более, чем в одном налоговом периоде, переносите их в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ).

Все время, пока идет перенос, необходимо хранить первичные документы, подтверждающие возникновение убытка (п. 4 ст. 283 НК РФ). По окончании переноса сохраняйте их еще 5 лет (пп. 8 п. 1 ст. 23 НК РФ). Подробнее в Увеличен срок хранения налоговых документов.

Пошаговая инструкция

По результатам 2020 года Организация в налоговом учете получила убыток 520 000 руб. Она решила, что этот убыток будет уменьшать налоговую прибыль последующих лет.

В 1 квартале 2021 года в НУ получена прибыль 800 000 руб.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отчетный налоговый период | |||||||

| Закрытие налогового периода | |||||||

| 31 декабря | 99.01.1 | 90.09 | 520 000 | 520 000 | 520 000 | Определение финансовых результатов | Закрытие месяца — Закрытие счетов 90,91 |

| 84.02 | 99.01.1 | 520 000 | Отнесение убытка текущего периода на убыток, подлежащий покрытию | Закрытие месяца — Реформация баланса | |||

| Перенос убытка на будущие периоды | |||||||

| 31 декабря | 97.21 | 99.01.1 | — | 520 000 | 520 000 | Перенос убытка на будущие периоды | Операция, введенная вручную — Операция |

| Следующий налоговый период | |||||||

| Списание убытков прошлых лет | |||||||

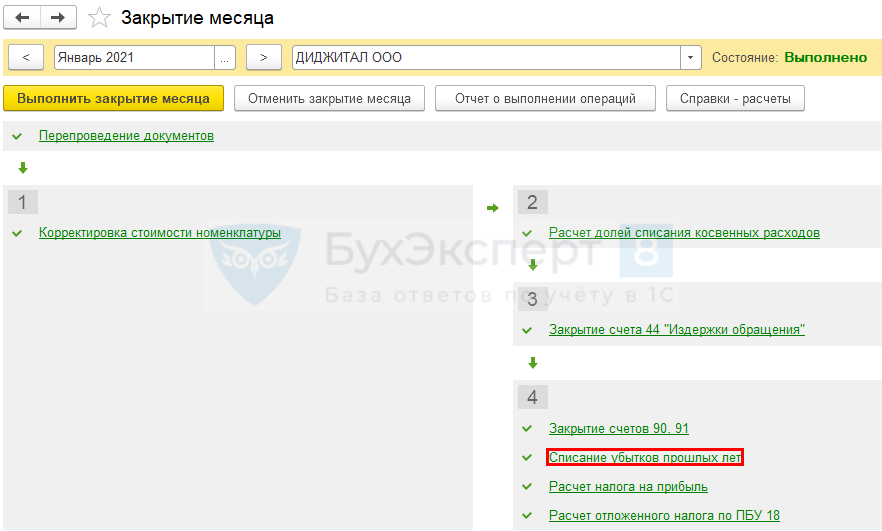

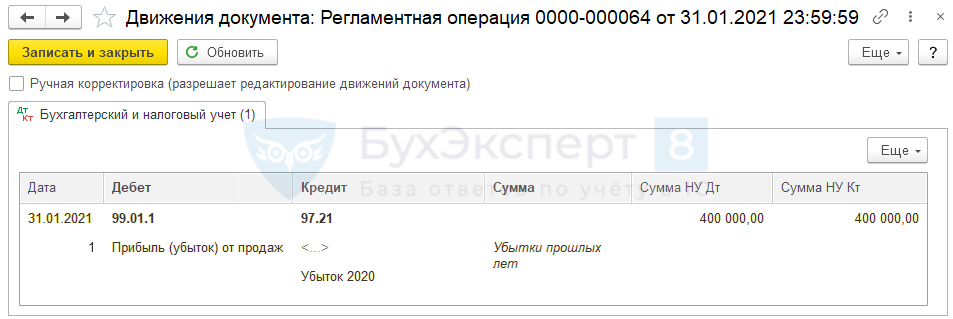

| 31 января | 99.01.1 | 97.21 | 400 000 | 400 000 | Списание убытков прошлых лет | Закрытие месяца — Списание убытков прошлых лет | |

Алгоритм переноса убытка, полученного за год

Перенос убытка производится 31 декабря после процедуры закрытия налогового периода, в котором он получен.

В 1С убыток прошлого года переносится в следующей последовательности:

Рассмотрим порядок оформления и проведения документов, связанных с переносом убытка в НУ.

Закрытие налогового периода

Для определения убытка по налоговому учету запустите процедуру Закрытие месяца, раздел Операции — Закрытие месяца по следующему алгоритму:

Определение убытка, подлежащего переносу

Убыток в регистрах бухгалтерского учета (НУ)

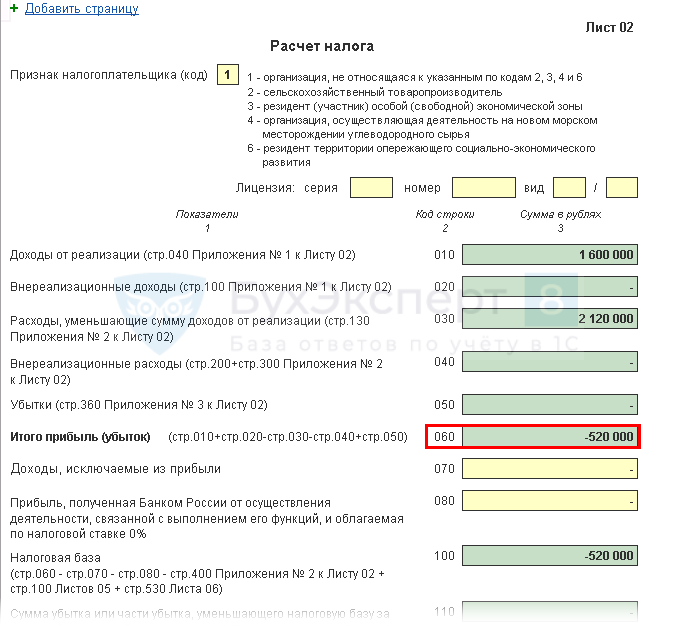

Чтобы определить сумму убытка, надо проверить финансовый результат и заполнить декларацию по налогу на прибыль.

Убыток к переносу на будущее можно определить разными способами:

Убыток в декларации по налогу на прибыль

В годовой декларации убыток, полученный по итогам налогового периода, отражается в:

Убыток, указанный в декларации, должен соответствовать сумме убытка по налоговому учету (сальдо по дебету счета 99.01.1 в НУ до реформации).

Перенос убытка на будущие периоды

Перенос убытка на последующие периоды надо проводить в конце каждого года (31 декабря), если по его итогам образовался убыток в НУ.

На сегодняшний день перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года необходимо оформить вручную.

Перенос убытка, полученного в истекшем налоговом периоде, отразите документом Операция, введенная вручную вид операции Операция ( Операции – Операции, введенные вручную… ):

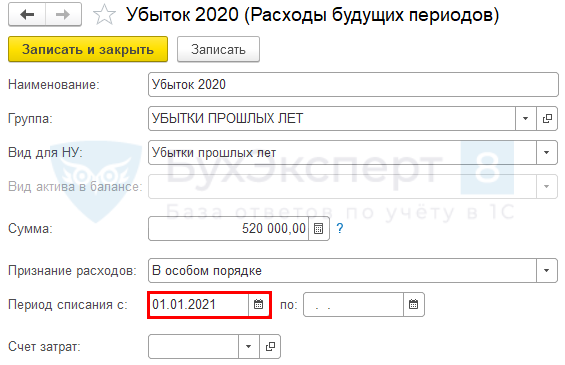

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов ( Справочники — Расходы будущих периодов ), он настраивается так:

В Операции, введенной вручную :

Не забудьте заново закрыть декабрь! ( Операции – Закрытие месяца )

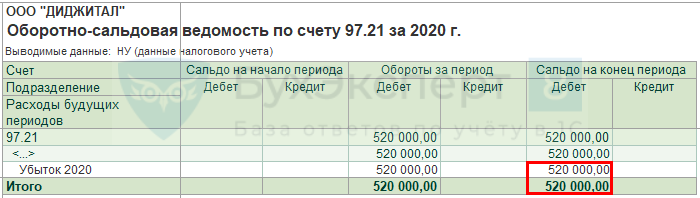

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 ( Отчеты – Оборотно-сальдовая ведомость по счету ):

Списание убытков прошлых лет

Если в следующем налоговом периоде образуется прибыль в НУ, она автоматически уменьшится на часть убытка прошлого периода (или всю его сумму — в зависимости от размера прибыли).

Проводки по документу

Документ формирует проводку:

Контроль

В сноске отчета Справка — расчет списания убытков прошлых лет есть напоминание: «В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2021 года налоговая база за текущий отчетный (налоговый) период … не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов» (п. 2.1 ст. 283 НК РФ)».

Отражение убытков прошлых лет в декларации по налогу на прибыль

В «прибыльной» декларации списанный убыток прошлых лет отражаем в:

Несписанный остаток отражаем в:

Как перенести убыток, если его списание нужно отложить или прервать

Что сделать в 1С, если организация не хочет в текущем налоговом периоде уменьшать налогооблагаемую базу на убыток прошлых лет?

Перенос убытков на будущее — право, а не обязанность налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам, начиная с 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ). Делать это можно с перерывами, соблюдая лишь очередность переноса (п. 3 ст. 283 НК РФ). Ограничения по времени переноса нет.

Если у Организации есть 100%-ная уверенность, что она никогда не воспользуется правом переноса, то операцию Перенос убытка на будущие периоды делать в 1С не нужно.

Но ситуации бывают разные: возможно, в будущем руководство организации передумает. Поэтому рекомендуем оформить эту операцию, но без указания даты начала списания — тогда убыток прошлых лет не спишется в налоговом учете без команды бухгалтера.

Рассмотрим настройки аналитики РБП, если надо отложить списание убытка в НУ.

Элемент справочника Расходы будущих периодов заполните в обычном порядке.

В поле Период списания с установите дату начала следующего налогового периода. Это необходимо для корректного заполнения Приложения N 4 к Листу 02 декларации по налогу на прибыль.

Позже, когда вы решите уменьшать налогооблагаемую базу на сумму убытка, начните проводить данную регламентную операцию.

Точно так же следует перестать проводить ее, когда списание убытков требуется прервать.

Соблюдайте очередность (п. 3 ст. 283 НК РФ): нельзя допускать списания убытка более позднего налогового периода перед тем, который образовался раньше.

См. также:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(19 оценок, среднее: 5,00 из 5)

Все комментарии (11)

Добрый день.

Спасибо за обратную связь.

Спасибо за полезный материал «Убытки прошлых лет». Особенно сотруднику БухЭксперт8 Босых Татьяне. С уважением, Вдовкина Елена.

Добрый день, Елена.

Спасибо большое за оценку нашего труда.

Мы рады, что наш материал оказался Вам полезным.

Удачного дня.

Добрый день, коллеги!

Огромная благодарность за материал.

Все четко, ясно, кратко, без «лишней воды», с примерами, ссылками, картинками — это очень удобно. В голове выстраивается структура изучаемого вопроса, понимание как нужно оформлять в программе операции, как это должно выглядеть в справках, ОСВ, декларациях. Ваш материал меня очень выручил и помог при формировании декларации, переносе и отражении убытков. Я сама не могла разобраться в этом вопросе окончательно, у меня только все больше и больше вопросов возникало при поиске и прочтении информации из других источников. Подобного материала я нигде не нашла. Вы разбираете вопросы многосторонне — с бухгалтерской, налоговой, юридической и технической стороны — благодаря этому появляется уверенность в работе! Выражаю искреннюю благодарность Марине Аркадьевне и всем, кто причастен к разработке и подготовке материалов.

Елена Лабутина.

Добрый день, Елена

Спасибо за ваш отзыв. Мы рады, что наш материал оказался вам полезем.

Будем стараться и дальше быть вам полезными.

Добрый день! Подскажите если у нас ведется учет затрат Балансовым методом с отражением постоянных и временных разниц, нужно ли в операции по переносу убытка на будущее кроме суммы НУ проставлять ПР?

Учет убытка и его отражение в отчетности

По результатам финансового года у предприятия может образоваться убыток. Бухгалтеру следует обратить внимание на то, что убыток в отчетности – это моментально повышенное внимание представителей налоговых органов к деятельности компании. Вопросы, связанные с учетом убытка при применении общей системы налогообложения и ПБУ 18/02, поможет рассмотреть Ольга Ильюшина, эксперт Аудиторской фирмы «Бизнес-студио».

Одним из критериев отбора фирм для проведения выездных проверок является убыточная деятельность организации на протяжении двух и более календарных лет (прил. № 2 к приказу ФНС от 30 мая 2007 г. № ММ-3-06/333). Учитывая данное обстоятельство, бухгалтер может прибегнуть к излюбленному способу сокрытия полученных убытков – отнести часть расходов на счет 97 «Расходы будущих периодов». Действительно, в некоторых случаях к этому методу можно обратиться. Но осторожность тут не помешает, так как далеко не все затраты можно совершенно спокойно оставить на будущее. В налоговом учете постепенно списывают затраты, которые согласно учетной политике относятся к прямым расходам. Поэтому косвенные расходы относить на счет 97 не совсем корректно, так как в налоговой декларации убыток уменьшить таким способом не получится – косвенные расходы списываются в полном объеме (п. 2 ст. 318 НК РФ).

В данной статье мы рассмотрим тот вариант, когда бухгалтер все-таки решил отразить правомерно полученный убыток в отчетности по итогам финансового года и готов его отстоять.

Вначале следует сказать о том, что налоговые органы требуют обосновывать возникновение убытка у предприятия и в качестве аргументов придется привести конкретные причины. Если говорить о данном требовании налоговых органов, то можно обратить внимание и на то, что обосновывать убыток ни один нормативный акт от налогоплательщиков не требует. Статья 252 НК РФ задает два условия для признания расходов при расчете налога на прибыль: экономическая обоснованность и документальное подтверждение. Тем не менее, лучше запастись хорошо сформулированными пояснениями, которые удовлетворят интерес налоговых органов, нежели спорить и портить отношения с проверяющими.

В качестве причин возникновения убытка по итогам года могут быть использованы следующие аргументы.

Причина первая: предположим, организация испытывает трудности со сбытом своей продукции. Но расходы у такой организации, как правило, снижаются медленнее, чем падает выручка.

Причина вторая: еще одна причина ухудшения показателей – компания из-за падения спроса вынуждена снижать цены на свою продукцию, а иногда и вовсе опускать их ниже себестоимости.

Причина третья: также может быть использован тот аргумент, что компания провела дорогостоящий ремонт производственных помещений и сразу учла его стоимость в составе затрат; именно поэтому и возник убыток.

Как известно, предприятия могут быть малыми, средними, крупными, кроме того, они могут использовать разные системы налогообложения, такие как общая система, упрощенная система и ЕНВД.

Вначале рассмотрим учет убытка при применении общей системы налогообложения и ПБУ 18/02. При закрытии отчетного периода сальдо, сформированное на субсчете 90-9, списывается на счет 99 «Прибыли и убытки», субсчет «Прибыль (убыток) до налогообложения». При получении убытка может быть сформирована следующая запись:

Дебет 99 субсчет «Прибыль (убыток) до налогообложения» Кредит 90-9

– отражен убыток по обычным видам деятельности за отчетный период.

Так же при получении убытка может закрываться и счет 91-9. Проводка при этом будет такая:

Дебет 99 субсчет «Прибыль (убыток) до налогообложения» Кредит 91-9

– отражен убыток по прочим операциям за отчетный период.

По состоянию на 1 января следующего года сальдо по субсчетам 90-1, 90-2, 90-3, 90-4, 90-9, 91-1, 91-2 должно равняться нулю. Для этого по итогам отчетного года проводят реформацию баланса. Бухгалтерские программы для ведения учета предусматривают проведение реформации баланса при закрытии года.

В бухучете сумму условного дохода нужно отразить записью:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Условный доход по налогу на прибыль»

— начислена сумма условного дохода за отчетный период.

Далее следует сделать еще одну запись:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

— отражен отложенный налоговый актив с убытка, который будет погашен в следующих отчетных (налоговых) периодах.

Подробнее об этом можно узнать, перечитав пункт 14 ПБУ 18/02, статьи 283 Налогового кодекса РФ и письмо Минфина от 14 июля 2003 г. № 16-00-14/219. В данном письме указано на то, что статья 283 главы 25 НК РФ полученный убыток в целях налогообложения квалифицирует как убыток, перенесенный на будущее, который будет уменьшать налогооблагаемую базу следующих отчетных периодов. Таким образом, убыток отчетного периода, перенесенный на будущее для целей налогообложения, является отложенным налоговым активом и отражается в бухгалтерском учете по дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Рассмотрим отражение финансовых результатов (прибыли и убытка) для организации, которая исчисляет ежемесячные авансовые платежи по налогу на прибыль исходя из фактически полученной прибыли и применяет ПБУ 18/02. Бухгалтер запишет следующие проводки:

Дебет 90-9 91-9 Кредит 99

– отражен финансовый результат (прибыль) за январь на сумму 50 000 руб.;

Дебет 99 Кредит 68

– отражен условный расход по налогу на прибыль на сумму 10 000 руб. (50 000 х 20%).

Дебет 68 Кредит 51

– перечислен авансовый платеж по налогу на прибыль за январь на сумму 10 000 руб.;

Дебет 90-9 91-9 Кредит 99

– отражен финансовый результат (прибыль) за февраль на сумму 120 000 руб.;

Дебет 99 Кредит 68

– отражен условный расход по налогу на прибыль на сумму 24 000 руб. (120 000 х 20%).

Дебет 68 Кредит 51

– перечислен авансовый платеж по налогу на прибыль за февраль на сумму 24000 руб.;

Дебет 99 Кредит 90-9, 91-9

– отражен финансовый результат (убыток) за март на сумму 280 000 руб.;

Дебет 68 Кредит 99

– отражен условный доход по налогу на прибыль на сумму 56 000 руб. (280000 х 20%);

Дебет 09 Кредит 68

– отражен отложенный налоговый актив на сумму 22 000 руб. ((50 000 + 120 000 – 280 000) х 20%).

В результате сальдо по счету 99 на 1 апреля 2011 года дебетовое и составляет 88 000 рублей. По счету 68 сальдо также дебетовое – 34000 рублей.

Отчет о прибылях и убытках в части формирования расчетов по налогу на прибыль и чистой прибыли (убытка) в данном случае будет выглядеть следующим образом (в тыс. рублей):

Формирование расчетов по налогу на прибыль и чистой прибыли (убытка)

в Отчете о прибылях и убытках

Название статей отчета

За I квартал 2011 года

Прибыль (убыток) до налогообложения

Текущий налог на прибыль

в том числе постоянные налоговые обязательства (активы)

Изменение отложенных налоговых обязательств

Изменение отложенных налоговых активов

Чистая прибыль (убыток)

Организации, применяющие ЕНВД, обязаны вести бухучет (ст. 4 Закона от 21 ноября 1996 г. № 129-ФЗ). Значит, они должны составлять и сдавать бухгалтерскую отчетность в налоговую инспекцию в полном объеме (подп. 5 п. 1 ст. 23 НК РФ). У таких организаций также может возникать убыток по итогам отчетного периода.

Предположим, что у организации возник убыток в сумме 100 000 рублей, а единый налог на вмененный доход составил 35 000 рублей. В этом случае Отчет о прибылях и убытках будет выглядеть следующим образом:

(Продолжение отчета о прибылях и убытках)

Название статей отчета

За I квартал 2011 года

Прибыль (убыток) до налогообложения

Текущий налог на прибыль

в том числе постоянные налоговые обязательства (активы)

Изменение отложенных налоговых обязательств

Изменение отложенных налоговых активов

Чистая прибыль (убыток)

Помимо учета текущего убытка при расчете налога на прибыль можно учесть убытки, полученные в предыдущих налоговых периодах (п. 1 ст. 283 НК РФ). При этом учитываются только те убытки, которые сформированы по правилам главы 25 Налогового кодекса РФ. Для переноса на будущее убытков предыдущих периодов нужно применять два правила (установленные в пунктах 2 и 3 статьи 283 НК РФ):

Первое правило: убыток может быть перенесен не более чем на 10 лет.

Второе правило: убытки погашаются в порядке очередности их получения.

Переносить убытки можно не в каждом налоговом периоде, а с перерывами во времени. В любом случае период времени, в течение которого убыток определенного года может уменьшать налоговую базу, не должен превышать 10 лет. Убыток, не списанный за этот период, остается непогашенным. Это следует из положений абзаца 3 пункта 2 статьи 283 Налогового кодекса.

Согласно письму Минфина России от 21 сентября 2009 года №03-03-06/2/177 сумму убытка, сложившегося по операциям, которые облагаются налогом на прибыль по ставке 20 процентов, при переносе на будущее не нужно уменьшать на сумму доходов, полученных по операциям, которые облагаются налогом на прибыль по ставкам 9 или 15 процентов.

Следует обратить внимание еще на одно обстоятельство, на погашение некоторых видов убытков можно направлять прибыль только от определенных видов деятельности. Данное правило применяется в отношении убытков, полученных от деятельности обслуживающих производств и хозяйств. Такие убытки можно покрыть только за счет прибыли, полученной от деятельности указанных производств и хозяйств. То же относится к убыткам, полученным по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, к убыткам по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, а также к убыткам, полученным по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

Перейдем к предприятиям, которые применяют упрощенную систему налогообложения. Если по итогам года расходы организации превысили налогооблагаемые доходы, то вместо единого налога в бюджет нужно перечислить минимальный налог. Он составляет 1 процент от суммы налогооблагаемых доходов за год. Кроме этого на основании пункта 6 статьи 346.18 Налогового кодекса РФ при получении убытка сумму уплаченного минимального налога можно списать на расходы в течение следующих 10 лет. И здесь, как и в общей системе налогообложения, существуют определенные правила учета убытка прошлых лет:

Первое правило: сумму убытка можно перенести на будущее, но не более чем на 10 лет вперед.

Второе правило: размер убытка и его сумма, уменьшающая налоговую базу в каждом налоговом периоде, должны быть документально подтверждены (например, первичной документацией (актами, накладными, копиями налоговых деклараций, книгой учета доходов и расходов и т. д.). Хранить документы, подтверждающие объем понесенного убытка и сумму, принятую в уменьшение по каждому году, нужно в течение всего срока использования права на его перенос.

Рассмотрим пример учета убытка прошлых лет для организации, которая применяет упрощенную систему налогообложения с объектом «доходы минус расходы».

За 2008 год организация получила убыток в сумме 300 000 руб. В бюджет перечислен минимальный налог в размере 10 000 руб. (с полученных доходов 1 000 000 руб. × 1%).

В 2009 году налоговая база уменьшена на сумму уплаченного за 2008 год минимального налога в сумме 10 000 руб. Таким образом, по итогам 2009 года организация получила убыток в сумме 6000 руб. (доходы в сумме1 150 000 руб. – расходы в сумме 1 146 000 руб. – 10 000 руб.).

В бюджет будет перечислен минимальный налог в размере 11 500 рублей.

В 2010 году налоговая база уменьшена на сумму уплаченного за 2009 год минимального налога в сумме 11 500 руб. Налоговая база по единому налогу за 2010 год составила 1 388 500 руб. (доходы в сумме 2 550 000 руб. – расходы в сумме 1 150 000 руб. – 11 500 руб.).

На начало 2010 года сумма непогашенного убытка прошлых лет составила 306 000 руб. Единый налог, подлежащий уплате по итогам 2010 года, составит:

162 375 руб. ((1 388 500 руб. – 306 000 руб.) × 15%).

Зачет убытка прошлых лет в налоговой декларации по единому налогу за 2010 год в данном случае будет выглядеть следующим образом.

Сумму налогооблагаемых доходов за 2010 год (2 550 000 руб.) указывают по строке 210 раздела 2 декларации, утвержденной приказом Минфина от 22 июня 2009 г. № 58н. Сумму налогооблагаемых расходов с включенной суммой уплаченного минимального налога за 2009 год (1 150 000 руб. – 11 500 руб.) указывают по строке 220 того же раздела. Так как налоговая база за 2010 год положительна (доходов больше, чем расходов), сумму убытков прошлых лет в размере, не превышающем налоговую базу 2010 года, указывают по строке 230. Итоговая сумма доходов (строка 240) за 2010 год рассчитывается как разница между строками 210, 220 и 230. Таким образом, налоговая база за 2010 год будет уменьшена на сумму убытков прошлых лет.

Если бы налоговая база за 2010 год была отрицательной (доходов меньше, чем расходов), то в строке 250 следовало отразить убыток текущего налогового периода. В этом случае источника для покрытия убытков прошлых лет у организации нет, поэтому их сумму в декларации указывать не нужно (раздел V Порядка, утвержденного приказом Минфина от 22 июня 2009 г. № 58н).

Подводя итог вышесказанному, обращаем внимание читателей на изменения, которые введены приказом Минфина от 2 июля 2010 г. № 66н. Этим документом утверждены формы бухгалтерской отчетности организаций: бухгалтерского баланса и отчета о прибылях и убытках, а также формы отчета об изменениях капитала, отчета о движении денежных средств и отчета о целевом использовании полученных средств.

В типовой форме Отчета о прибылях и убытках строки не пронумерованы. Коды для строк приведены отдельно в приложении 4 к приказу Минфина России от 2 июля 2010 г. № 66н. Нумеровать строки в соответствии с утвержденными кодами нужно, когда организация сдает отчетность в органы статистики и другие органы исполнительной власти. Если же отчетность составляется для акционеров или других пользователей, не являющихся органами исполнительной власти, строки баланса нумеровать не обязательно. Это следует из пункта 5 приказа Минфина России от 2 июля 2010 г. № 66н. Использовать новые формы нужно будет только при сдаче бухгалтерской отчетности за 2011 год.

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование