Как рассчитывается ставка дисконтирования

Ставка дисконтирования: рассчитываем инвестиционную доходность

Определение понятий «ставка дисконтирования» и «денежный поток»

Значение и область применения инструмента

Ставка дисконтирования применяется для инвестиционного анализа, когда инвестору необходимо выбрать направление деятельности для вложений. С помощью этого показателя рассчитывается перспективность вложений, для анализа сравниваются одновременно несколько видов бизнеса. Ценность любого объекта относительна, поэтому сопоставимый анализ позволяет получить объективную оценку. Ставка дисконтирования служит основным параметром, с которым сравниваются эффективности инвестиций.

Коэффициент используется при оценке и сравнении разных инвестиционных моделей.

Ставка дисконтирования используется для оценки объемов будущих денежных потоков при нынешних условиях:

За первый год продается 1 000 шт., что приносит доход в размере 50 000 р. Этот заработок не будет равен 50 000 р. на сегодня, ведь они будут получены в будущем, а за этот период начисляются проценты по займу. При кредите под 10 % полученный доход составит 45 000 р.

В дисконтированной ставке принимаются к учету минимальная граница безрисковой доходности, инфляция и риски определенного вложения.

В зависимости от экономической задачи эти критерии в различных методах расчета рассматриваются по-разному.

Опасность неправильного выбора нормы прибыли

Правильный выбор размера ставки дисконтирования имеет большое значение. В связи с тем, что все показатели бизнес-плана прогнозные, максимально точный расчет дает более четкое понимание об эффективности будущего проекта. Инвестор принимает решение о вложении денег, основываясь на цифры чистого дисконтированного дохода и внутренней нормы доходности. Эти показатели, в свою очередь, напрямую зависят от нормы прибыли.

Взаимосвязь неправильного расчета ставки и финансового результата:

Соответственно, нужно крайне ответственно подходить к подбору ставки дисконтирования. Завышенный и заниженный показатели в равной степени отрицательно сказываются на итоговом решении по отношению к эффективности реализации инвестиционной модели.

Что влияет на величину ставки дисконтирования?

Величина ставки дисконтирования зависит от ряда критериев:

Основные методы вычисления

Способы расчета отличаются в зависимости от поставленной экономической задачи. Рассмотрим основные методы оценки ставки дисконтирования для анализа эффективности вложений в те или иные инвестиционные проекты организации.

Интуитивный способ

При использовании этого подхода оценка носит субъективный характер. Предприниматель определяет ставку дисконтирования на основе личного мнения и ожиданий. Допускается анализ с учетом лишь безрисковой ставки и инфляции. Способ не предполагает применения расчетных формул и считается самым простым из имеющихся.

Расчет на основании

За основу берутся оценка экспертов или рентабельность капитала.

Оценки экспертов

Основой для оценки этим методом служат мнения инвесторов-экспертов. Этот подход, так же как и предыдущий, не предусматривает использования математических формул и расчетов. Назначается собрание экспертов, в рамках которого происходит обсуждение и голосование в пользу определенной дисконтированной ставки. В крайнем случае иногда проводится судебное заседание со сторонниками определенных ставок.

Для получения числового выражения оценки нескольких экспертов усредняются. Метод относится к субъективному, поскольку независимых и грамотных экспертов найти достаточно сложно.

Рентабельности капитала

Эта модель расчета опирается на показатели рентабельности капитала:

Данные для оценки берутся из бухгалтерского баланса и отчета о прибылях и убытках.

Способ невозможно применить при отрицательной прибыльности или низких значениях личного капитала. Помимо этого, подход не принимает во внимание прогнозные колебания финансовых показателей, то есть оценка долгосрочных бизнес-проектов может оказаться неточной.

Применение аналитического способа

Аналитический метод определения ставки дисконтирования основывается на финансовых мультипликаторах и показателях предприятия.

Расчет на основе премий за риск

Оценка дисконтированной ставки этим путем предполагает учет ставки без риска, инфляции и премии за риск.

Безрисковая ставка и инфляция рассчитываются одинаковым способом, а вот премии за риск подбираются различные. Этот подход расчета ставки дисконтирования используется при сравнении разных инвестиционных моделей, когда проблематично проанализировать показатели возможного риска/доходности.

Формула оценки дисконтированной ставки с учетом премии за риск:

r – дисконтированная ставка;

rf – безрисковая ставка;

rp – премия за риск;

I – процент инфляции.

Инфляция выделяется отдельным параметром, поскольку обесценивание денежных средств происходит на постоянной основе.

Безрисковая ставка

Существует два способа расчета безрисковой ставки:

Методика Правительства РФ

Согласно постановлению правительства, установлена методика расчета инвестиционных программ для государственного инвестирования. Риски и поправка на них рассчитываются посредством экспертной оценки. Оценка безрисковой ставки дисконтирования проводится с использованием ставки рефинансирования, которая опубликована на портале ЦБ РФ.

Специфические риски проекта и диапазоны их поправок:

Наибольший уровень дисконтированной ставки согласно этому подходу составляет 61 %.

Метод Виленского П. Л., Лившица В. Н., Смоляка С. А.

Этими авторами к ставке без рисков также прибавляется премия за риск. Она может достигать 46 % зависимо от ряда критериев:

Использование рыночных мультипликаторов

В качестве ставки в этом способе берется средневзвешенный показатель доходности, рассчитываемый по рыночным мультипликаторам.

Анализируют два коэффициента:

Метод расчета на основе модели

За основу берутся различные модели. Рассмотрим каждую из них.

Средневзвешенной стоимости капитала WACC

Смысл этой модели состоит в выявлении минимальной границы доходов организации. На основании метода WACC дисконтированная ставка представляет собой отношение суммы общих затрат к стоимости совокупного капитала.

Чтобы определить стоимость личного капитала, аналитики чаще всего используют методику САРМ.

Формула расчета WACC:

Порой невозможно дать оценку стоимости личного капитала организации, что вызывает сложности при применении WACC. Причина заключается в отсутствии котировок ценных бумаг в открытом доступе. Погрешность при оценке заемного капитала возможна из-за разовых предложений льготного кредитования.

Е. Фамы и К. Френча

Этот метод сохраняет премию за регулярный риск идентично модели CAPM и добавляет пару дополнительных премий. Они принимают во внимание размер компании и ее финансовое положение:

Оценки капитальных активов CAPM

Дисконтированная ставка, рассчитанная этим способом, предполагает наличие формулы, включающей две составляющие:

Эта методика проста, но зависит от субъективных суждений аналитиков. Расчеты предполагают использование данных, актуальных на определенный момент. Это препятствует отображению возможных экономических изменений в долгосрочном прогнозе, спустя 10–15 лет. В связи с этим метод САРМ не используется для оценки ставки дисконтирования в долгосрочных проектах.

Кумулятивного построения

Смысл этого подхода заключается в суммировании рисков, влияющих на инвестиционную программу.

Расчет проводится в несколько этапов:

При наличии страховки инвестиции от какого-либо вида риска, она не принимается во внимание, но страховые расходы возрастают. Определенный показатель премии за риск выявляется путем экспертного мнения или согласно справочной литературе.

Итоговая ставка дисконтирования может колебаться от безрисковой ставки до ставки с максимальным количеством рисков. То есть ставка имеет существенный диапазон, а вычисление ее субъективно.

Базовая ставка по эмитенту рассчитывается по формуле:

Выявление премии за риск, связанный со страной нахождения, происходит на основании международных рейтингов, к примеру Moody’s. Страновой риск дает понимание о платежеспособности государства и возможных негативных изменениях в экономической и финансовой политике.

Премия за отраслевой риск отражает возможные убытки из-за изменений в конкретной экономической отрасли по сравнению с иными отраслями.

М. Кархарта

Дополнительным критерием служит разница между доходностью наилучшего и наихудшего портфелей акций за определенный промежуток времени.

Добавление четвертого критерия обеспечивает более точный результат по сравнению с методом CAPM.

Гордона (постоянного роста дивидендов)

Методика дает оценку собственному капиталу организации, состоящему из акций. Основой служит предположение о том, что цена акции равняется сумме будущих дивидендов.

Модель применяется лишь для компаний, регулярно выплачивающих дивиденды. Это связано с тем, что ставка дисконтирования в данном случае рассчитывается в соответствии с дивидендным потоком.

re = DIV / (P * (1 − fc)) + g,

Чем отличается ставка дисконтирования в России и на Западе?

Дисконтированная ставка западных стран значительно ниже, нежели в Российской Федерации. Для инвестиционных программ ставка рассчитывается в диапазоне 0–4 %. Это связано с тем, что Запад поддерживает низкую инфляцию и стабильный уровень курса внутренней валюты. Ставки рефинансирования за рубежом практически равны нулю, а в ряде стран вовсе ниже нуля. Для России ставка дисконтирования определяется как ключевая ставка Центробанка РФ, сложенная с рисками, которые порой доходят до 20 %.

Большинство компаний в процессе деятельности сталкиваются с необходимостью оценки дисконтированной ставки. В связи с этим стоит помнить, что максимально подробное определение этого показателя достигается применением методики WACC, остальные же способы имеют существенную погрешность.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Порядок определения ставки дисконтирования в соответствии с требованиями IAS 36 на практическом примере

Автор: Юлия Белогорцева, Партнер практики Оценки и инвестиционного консалтинга АКГ «ДЕЛОВОЙ ПРОФИЛЬ»

Опубликовано в журнале «Корпоративная финансовая отчетность. Международные стандарты»

Согласно IAS 36, ставка дисконтирования – это ставка, отражающая текущие рыночные оценки временной стоимости денег и рисков, характерных для данного актива, представляющая собой ту норму доходности, которую потребовали бы инвесторы, если бы они выбрали объект инвестирования, по которому денежные потоки, суммы, распределение во времени и структура риска были бы эквивалентны ожидаемым организацией к получению от актива. Стандарт содержит следующие требования, предъявляемые к ставке дисконтирования:

1. ставка должна отражать те риски, которые не были учтены в денежном потоке;

2. ставка дисконтирования не зависит от структуры капитала организации;

3. ставка должна быть доналоговой;

4. обычно используется постоянная ставка, однако, если ценность использования чувствительна к разнице рисков для разных периодов или к структуре сроков процентных ставок, применяется переменная ставка дисконтирования.

Стандарт отдает приоритет ставке дисконтирования, полученной непосредственно на рынке, однако, на практике, ввиду ограничения данной информации, для определения ставки дисконтирования используются суррогатные данные с учетом рекомендаций IAS 36 п. 55 А 17, согласно которым в качестве отправной точки может быть использована:

средневзвешенная стоимость капитала организации, определенная с использованием таких методов, как модель определения стоимости капитальных активов;

ставка привлечения дополнительных заемных средств организацией;

другие рыночные ставки по займам.

Таким образом, с учетом вышеизложенных рекомендаций стандарта для определения ставки дисконтирования используется модель средневзвешенной стоимости капитала – Weighted Average Cost Of Capital (WACC).

Средневзвешенная стоимость капитала (WACC) рассчитывается по формуле:

WACC – средневзвешенная стоимость капитала, %;

T – эффективная ставка налога на прибыль, доли ед.;

Dd – стоимость долга (cost of debt, стоимость привлечения заемных средств), %;

Wd – доля заемных средств, доли единицы;

De – стоимость собственного капитала, %;

We – доля собственных средств, доли ед.

Стоимость собственного капитала De (cost of equity) – доходность, которую инвесторы ожидают от инвестиций в собственный капитал.

Стоимость собственного капитала определяется по модели оценки капитальных активов (Capital Asset Pricing Model, CAPM):

Rf – безрисковая ставка, %;

β – коэффициент бета, доли единицы;

Rm – доходность на рыночный портфель, %

RiskA – риск, связанный с небольшим размером компании, %;

RiskB – страновой риск, %;

RiskC – специфический риск оцениваемой компании, %.

Далее рассмотрим порядок определения ставки дисконтирования на практическом примере для условной небольшой компании с капитализацией до 2,46 млн. долл. США, относящейся к отрасли Metals&Mining по состоянию на 01.08.2019.

Безрисковая ставка (Risk free rate) – норма отдачи, которую инвестор может получить на свой капитал при вложении в наиболее ликвидные активы, характеризующиеся отсутствием или минимальным возможным риском финансовых потерь.

В качестве безрисковой ставки целесообразно использовать доходность по государственным ценным бумагам с периодом обращения, близким сроку жизни основного актива генерирующей единицы. Для дальнейших расчетов была использована эффективная доходность по 20-летним казначейским облигациям США, которая по состоянию на 01.08.2019 г. составляет 2,21% (http://www.economagic.com/em-cgi/data.exe/fedbog/day-tcm20y).

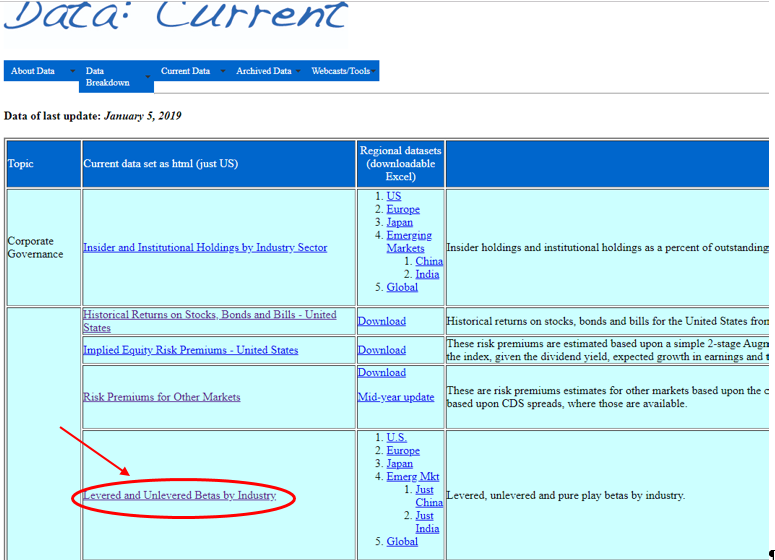

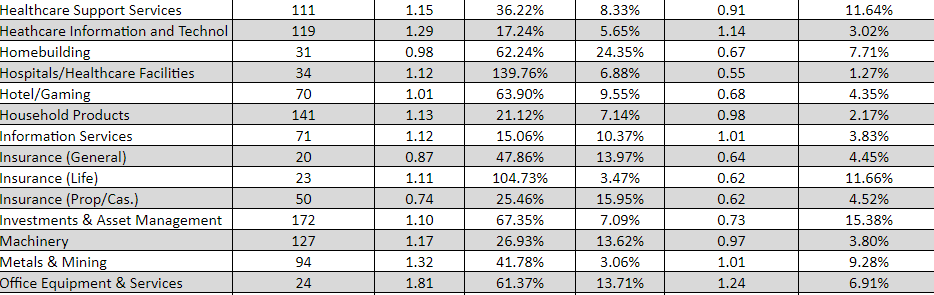

Коэффициент Beta (β) – характеризует риск вложения в предприятия соответствующей отрасли и служит мерой систематического риска, с помощью которой может быть измерена амплитуда колебаний (неустойчивость) цен на акции какой-либо отдельно взятой компании по сравнению с изменениями на фондовом рынке в целом, для всех зарегистрированных компаний, которые образуют рынок.

Для расчета ставки дисконтирования необходимо принимать коэффициент β без учета долговой нагрузки (Unlevered Beta) с последующей корректировкой на финансовый рычаг. Формула для учета финансового рычага при расчете коэффициента β с учетом налогового «щита» приведена ниже:

βi – коэффициент бета, учитывающий финансовый рычаг;

βu – коэффициент бета, не учитывающий финансовый рычаг;

D/E – коэффициент, учитывающий соотношение «долг/собственный капитал» компании.

Коэффициент Beta (β) может быть определен самостоятельно как среднее значение по компаниям-аналогам или путем использования среднеотраслевых коэффициентов β, представленных в открытых источниках информации.

Коэффициент бета компании без учета долгового бремени определяется видом деятельности, которым занимается компания, и ее операционным рычагом. В качестве целевой структуры капитала необходимо использовать среднеотраслевые данные.

Для отрасли Metals&Mining на развитых рынках коэффициент бета составляет 1,01, а соотношение заемного и собственного капитала – 41,78% (http://pages.stern.nyu.edu/

Ниже приведены копии интернет-страниц сайта damodaran.com с последовательностью шагов для определения Beta и соотношения «долг/собственный капитал»:

Шаг 1

Шаг 2

Шаг 3

Шаг 4

При расчете долгового коэффициента Beta (β) ставка налога на прибыль принимается на уровне 20,0%.

Таким образом, для дальнейших расчетов рычаговая Beta составит βi:

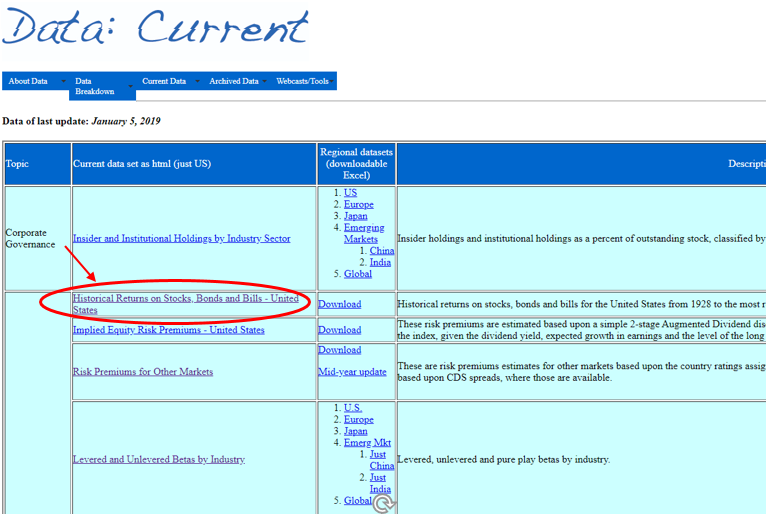

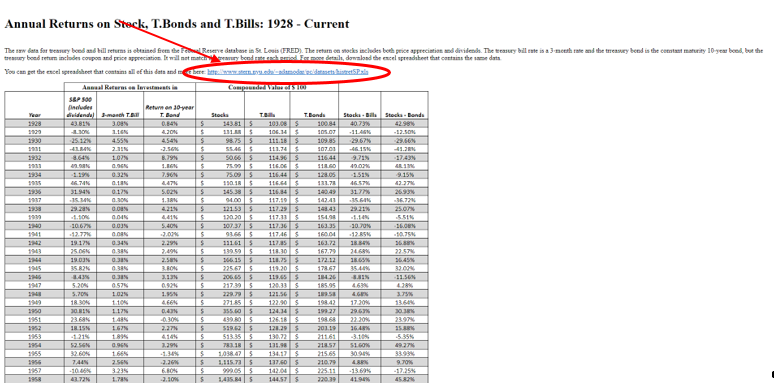

Рыночная премия за риск (цена риска) представляет собой разницу между ожидаемой доходностью рыночного портфеля и безрисковой процентной ставкой. Согласно сложившейся практике, в качестве рыночной премии за риск принимается разница между среднеарифметической доходностью акций и облигаций на американском фондовом рынке за период с 1969 по 2018 гг. (http://pages.stern.nyu.edu/

adamodar/). По указанным данным, рыночная премия за риск составляет 4%.

Ниже приведены копии интернет-страниц сайта damodaran.com с последовательностью шагов для определения размера рыночной премии за риск:

Шаг 1 и Шаг 2 идентичны последовательности, приведенной выше для определения Beta и соотношения «долг/собственный капитал».

Шаг 3

Шаг 4 (На указанной ниже странице есть возможность скачать рассчитанные данные в формате excel):

Премия за размер компании (size premium).

Результаты многочисленных исследований свидетельствуют о том, что у мелких компаний норма прибыли выше, чем у более крупных компаний. Так крупная компания имеет более легкий доступ к финансовым рынкам при необходимости привлечения дополнительных ресурсов, а также отличается большей стабильностью бизнеса, по сравнению с малыми компаниями.

Результаты исследований в этой области ежегодно обновляются и приводятся онлайн сервисом по подписке под названием The Cost of Capital Navigator (https://www.dpcostofcapital.com/).

Согласно приведенному выше источнику, премия за размер для компаний с микро-капитализацией в 2019 году составляет 5,22%.

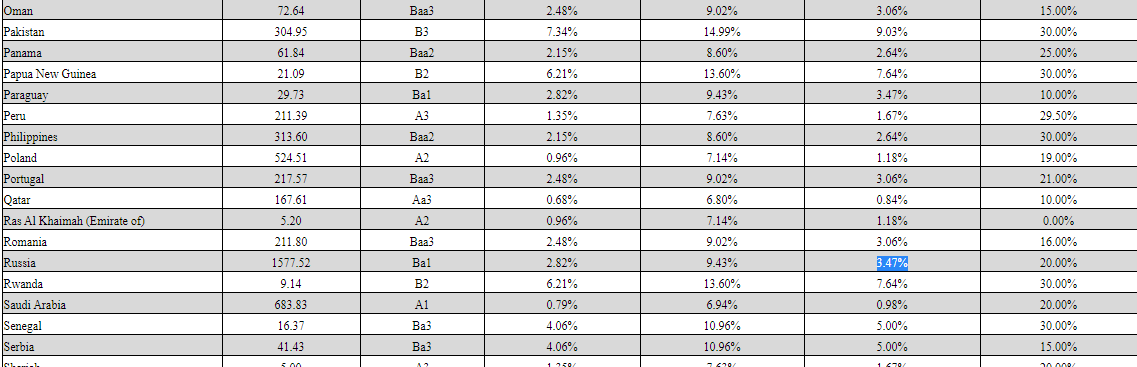

Премии за страновой риск.

Премия за страновой риск отражает дополнительный доход, который ожидает инвестор за риск, связанный с вложениями в акции российских компаний, по сравнению с компаниями США. Страновой риск связан с неопределенностью получения доходов, которая вызвана возможностью изменения политической или экономической ситуации в стране.

Для расчета премии за страновой риск можно использовать сведения, опубликованные на сайте А. Дамодарана (http://pages.stern.nyu.edu/

Согласно указанному источнику информации, размер премии за страновой риск для России (дата последнего обновления данных – январь 2019) составляет 3,47%.

Копия интернет-страницы сайта damodaran.com для определения размера премии за страновой риск представлена ниже:

Премия за специфический риск.

Премия за специфический риск отражает дополнительные риски, связанные с инвестированием в конкретное предприятие или конкретную генерирующую единицу. Премия за специфический риск оцениваемой компании может варьироваться в пределах от 0 до 5%.

Основными критериями, оказывающими влияние на специфический риск, являются: зависимость от ключевых сотрудников, зависимость от основных поставщиков и клиентов, эффективность корпоративного управления, состояние основных фондов, перспективы развития бизнеса и пр.

На практике премия за специфические риски не получила широкого применения, так как ее расчет может быть проведен только экспертно, на основе логики и опыта.

В случае стабильного функционирования компании и отсутствия существенных специфических рисков, по сравнению со среднеотраслевыми условиями, данная премия не учитывается. Для дальнейших расчетов размер премии за специфические риски был принят равным 0%.

После определения всех необходимых составляющих для расчета стоимости собственного капитала рассчитаем ставку CAPM:

De = 2,21% + 1,35 x 4% + 5,22% + 3,47% = 16,3%

Ставка CAPM, рассчитанная с учетом описанных выше компонентов, представляет собой требуемую ставку доходности для денежного потока, номинированного в долларах США.

Для возможности дисконтирования денежного потока, номинированного в рублях, необходимо полученную ставку скорректировать на валюту денежного потока, то есть долларовую ставку нужно перевести в рублевую.

Пересчет долларовой ставки в рублевую производится по следующей формуле:

Dруб – ставка дисконтирования для рублевого денежного потока;

Dдолл – ставка дисконтирования для долларового денежного потока;

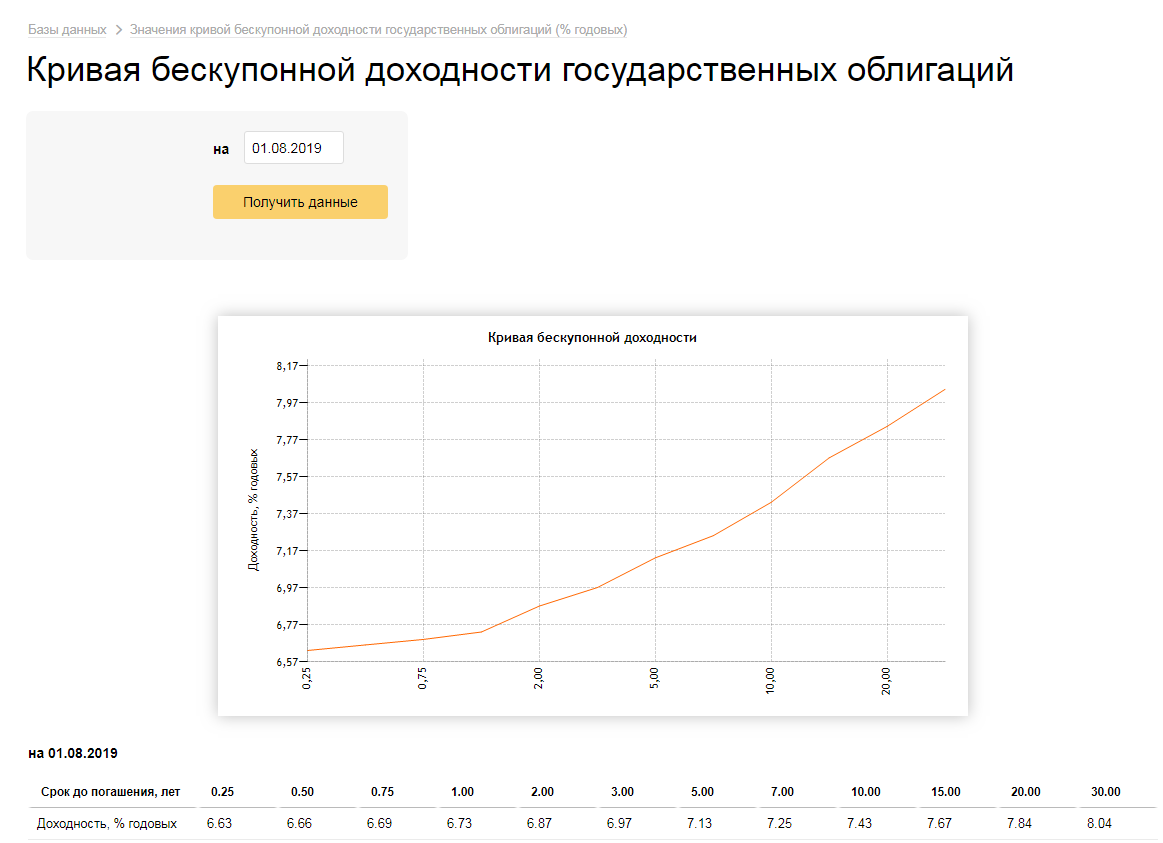

rруб – доходность по рублевым государственным ценным бумагам;

rдолл – доходность по еврооблигациям России, номинированным в долл. США.

Доходность российских облигаций в долларах принята на уровне суммарного значения установленной безрисковой ставки и премии за страновой риск и составляет 5,68%.

Доходность российских облигаций в рублях принята как значение кривой бескупонной доходности государственных облигаций по состоянию на 01.08.2019 со сроком погашения 30 лет (https://www.cbr.ru/hd_base/zcyc_params/zcyc/), которое составляет 8,04%.

Копия интернет-страницы сайта https://www.cbr.ru/ для определения бескупонной доходности государственных облигаций:

Тогда рублевая ставка составит:

Таким образом, стоимость собственного капитала составляет 18,9%. Для определения средневзвешенной стоимости капитала осталось определить стоимость заемного капитала, а также доли собственного и заемного капитала.

Стоимость заемного капитала (до налогов).

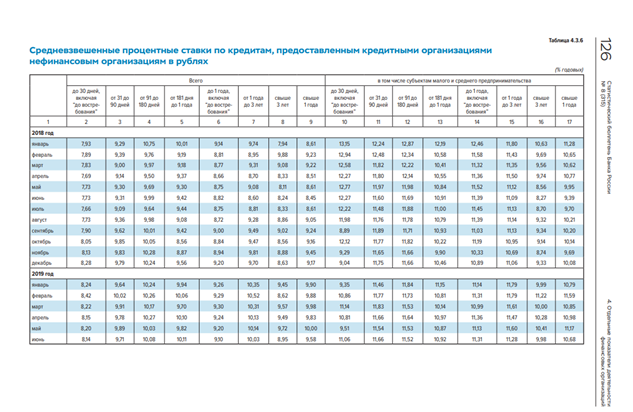

В качестве стоимости заемного капитала может быть принята средневзвешенная процентная ставка по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет. Данная информация представлена в Статистическом бюллетене Банка России (https://www.cbr.ru/Collection/Collection/File/22637/Bbs_1908r.pdf). Согласно указанному источнику, величина средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет составляет 8,95%.

Копия интернет-страницы сайта https://www.cbr.ru/ для определения средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет:

Доля собственного капитала определяется по формуле:

We = 1 / (1 + D/E)

Тогда значение доли собственного капитала составит:

We = 1 / (1 + 41,78%) = 0,705

Значение доли заемного капитала составит:

Определенные выше составляющие позволяют определить средневзвешенную стоимость капитала (WACC):

Полученная ставка дисконтирования является номинальной рублевой посленалоговой.

Доналоговая ставка дисконтирования может быть определена по методу освобождения посленалоговой ставки дисконтирования от налога на прибыль:

Таким образом доналоговая ставка WACC составит:

Изложенный порядок определения ставки дисконтирования наглядно продемонстрировал, что этап ее определения один из самых сложных в процессе проведения теста на обесценение.

Для проведения тестирования на обесценение одним из наиболее часто используемых методов определения ставки дисконтирования является модель средневзвешенной стоимости капитала (WACC), при этом, в зависимости от даты, сферы деятельности компании, ее специфики, ставка дисконтирования может существенно отличаться.

Обзор методов расчета ставки дисконтирования

Ставка дисконтирования (ставка сравнения, норма дохода) — это стоимость привлеченного капитала, т.е. ставка ожидаемого дохода, при котором владелец капитала согласен инвестировать. Доходность депозитов или других ценных бумаг, инфляция и другие подобные финансовые показатели являются только косвенными данными, на основе которых можно принимать решение о приемлемом для инвестора доходе на вложенный капитал.

Существует несколько способов расчета ставки дисконтирования. Выделяют кумулятивный и укрупненный метод оценки ставки дисконтирования.

Укрупненный метод расчета ставки дисконтирования.

Наиболее часто при расчетах инвестиционных проектов ставка дисконтирования определяется как средневзвешенная стоимость капитала (weighted average cost of capital — WACC), которая учитывает стоимость собственного (акционерного) капитала и стоимость заемных средств.

где Re — ставка доходости собственного (акционерного) капитала, рассчитанная, как правило, с использованием модели САРМ;

E — рыночная стоимость собственного капитала (акционерного капитала). Рассчитывается как произведение общего количества обыкновенных акций компании и цены одной акции;

D — рыночная стоимость заемного капитала. На практике часто определяется по бухгалтерской отчетности как сумма займов компании. Если эти данные получить невозможно, то используется доступная информация о соотношении собственного и заемного капиталов аналогичных компаний;

V = E + D — суммарная рыночная стоимость займов компании и ее акционерного капитала;

Rd — ставка доходности заемного капитала компании (затраты на привлечение заемного капитала). В качестве таких затрат рассматриваются проценты по банковским кредитам и корпоративным облигациям компании. При этом стоимость заемного капитала корректируется с учетом ставки налога на прибыль. Смысл корректировки заключается в том, что проценты по обслуживанию кредитов и займов относятся на себестоимость продукции, уменьшая тем самым налоговую базу по налогу на прибыль;

tc — ставка налога на прибыль.

Для определения стоимости собственного капитала применяется модель оценки долгосрочных активов (capital assets pricing model — CAPM).

Ставка дисконтирования (ставка доходности) собственного капитала (Re) рассчитывается по формуле:

где Rf — безрисковая ставка дохода;

β — коэффициент, определяющий изменение цены на акции компании по сравнению с изменением цен на акции по всем компаниям данного сегмента рынка;

(Rm — Rf) — премия за рыночный риск;

Rm — среднерыночные ставки доходности на фондовом рынке.

Ставка доходности инвестиций в безрисковые активы (Rf). В качестве безрисковых активов (то есть активов, вложения в которые характеризуются нулевым риском) рассматриваются обычно государственные ценные бумаги.

Коэффициент β. Этот коэффициент отражает чувствительность показателей доходности ценных бумаг конкретной компании к изменению рыночного (систематического) риска. Если β = 1, то колебания цен на акции этой компании полностью совпадают с колебаниями рынка в целом. Если β = 1,2, то можно ожидать, что в случае общего подъема на рынке стоимость акций этой компании будет расти на 20% быстрее, чем рынок в целом. И наоборот, в случае общего падения стоимость ее акций будет снижаться на 20% быстрее рынка в целом.

Премия за рыночный риск (Rm — Rf). Это величина, на которую среднерыночные ставки доходности на фондовом рынке превышали ставку дохода по безрисковым ценным бумагам в течение длительного времени. Она рассчитывается на основе статистических данных о рыночных премиях за продолжительный период.

Кумулятивный метод оценки ставки дисконтирования определяется исходя из следующей формулы 2 :

где d — ставка дисконтирования (номинальная);

Emin — минимальная реальная ставка дисконтирования;

r — коэффициент, учитывающий уровень инвестиционного риска (премия за риск).

Как правило, за минимальную реальную ставку дисконтирования принимают 30-летние гособлигации США.

Основным недостатком данной методики расчета является то, что она не учитывает конкретную стоимость капитала компании. По сути этот показатель заменен на инфляцию и минимальную доходность сопоставимую с государственными долгосрочными облигациями, что никак не связано с рентабельностью деятельности компании, средневзвешанной процентной ставкой (по кредитам и / или облигациям) и структурой ее пассивов.

Как видно оба способа подразумевают использование премии за риск. Премия за риск может быть определена разными способами:

Страновой риск можно узнать из различных рейтингов, составляемых рейтинговыми агентствами и консалтинговыми фирмами (например, специализирующейся на этом немецкой фирмой BERI). Размер премии за риск, характеризующий ненадежность участников проекта, согласно Методическим рекомендациям не должен быть выше 5%. Поправку на риск неполучения предусмотренных проектом доходов рекомендуется устанавливать в зависимости от цели проекта.

Многие компоненты данной методики оцениваются достаточно субъективно, отсутствует привязка рисковой премии к специфичным рискам проекта и учету текущей деятельности компании.

2. Компания «Альт-Инвест» (разработчик одноименного программного продукта) рекомендует использовать следующую шкалу ставок на базу укрупненного метода расчета ставки дисконтирования (с использованием WACC) 4 :

Таблица 1. Методика определения премии за риск используемая «Альт-Инвест»

Характеристика источника риска проекта

WACC + премия за риск

Проект, поддерживающий производство:

расширение производства:

выход на новые рынки:

смежные области бизнеса (новый продукт):

В этой методике описана рекомендованная процедура определения ставки дисконтирования для анализа проекта и предложена следующая «лестница» рисковых премий:

Таблица 2. Методика определения премии за риск используемая при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации

Вложения при интенсификации производства на базе освоенной техники

Увеличение объема продаж существующей продукции

Производство и продвижение на рынок нового продукта

Вложения в исследования и инновации

Следует, однако, учитывать то, что в данной методике в качестве стоимости капитала была взята ставка рефинансирования ЦБ РФ (методика ориентирована на анализ государственных инвестиций). Для коммерческих предприятий следует ожидать, что ставка дисконтирования без учета риска проекта будет выше, а рисковые премии — ниже, таким образом применение методики ограничено осуществлением государственных инвестиций и не подходит для применения в бизнес среде.

4. Коллектив авторов Виленский П.Л., Лившиц В. Н., Смоляк С.А. предлагают следующую пофакторную методику определения премии за риск 6 :

Таблица 3. Влияние отдельных факторов на величину премии за риск

Факторы и их градация

Прирост премии за риск, %

1. Необходимость проведения НИОКР (с заранее неизвестными результатами) силами специализированных научно-исследовательских и (или) проектных организаций:

а) НИОКР выполняется силами одной специализированнойорганизации

б) НИОКР носит комплексный характер и выполняется силами нескольких специализированных организаций

2. Характеристика применяемой технологии:

3. Неопределенность объемов спроса и цен на производимую продукцию:

4. Нестабильность (цикличность, сезонность) производства и спроса

5. Неопределенность внешней среды при реализации проекта (горно-геологические, климатические и иные природные условия, агрессивность внешней среды и т.п.)

6. Неопределенность процесса освоения применяемой техники или технологии. Наличие у участников возможности обеспечить соблюдение технологической дисциплины

В данной таблице отражены преимущественно риски, так или иначе связанные с разработкой новой техники. Однако в ней присутствуют и такие факторы риска, которые не имеют статистической закономерности проявления и, следовательно, не поддаются прогнозированию. Их влияние на эффективность инвестиционного проекта неправомерно включать в норму дохода. Учет таких рисков в инвестиционном проектировании осуществляется с помощью иных методов: анализа чувствительности проекта, сценарном, расчете точки безубыточности и др. Также важно отметить, что максимальный размер премии за риск составляет 47%, что по мнению автора является слишком высокой величиной даже с учетом специфики инновационной деятельности.

5. Я. Хонко использует экспертный метод для определения агрегированной рисковой премии, т.е. при ее установлении сразу целиком. Для выяснения возможного диапазона дифференциации рисковой премии по проектам в зависимости от их целевой направленности, которая непосредственно связана с уровнем применяемой техники, ее новизны и сложенности, можно воспользоваться обобщениями, приведенными им. Были выделены следующие классы инвестиций, для которых возможно использование различных значений нормативной ставки дохода 7 :

1) вынужденные инвестиции — требования к норме дохода отсутствуют;

2) вложения с целью сохранения позиции на рынке — 6%;

3) инвестиции на обновление основных фондов — 12%;

4) вложения с целью экономии текущих затрат — 15%;

5) вложения с целью увеличения доходов (для новых проектов на стабильном рынке) — 20%;

6) вложения в инновационные проекты — венчурные инвестиции (базирующиеся на новых технологиях, новых подходах и т.п.) — 25%.

Таблица 4. Определение величины рисковой премии в зависимости от класса инвестиций

Размер рисковой премии,%

1. Вынужденные инвестиции

Требования отсутствуют

2. Вложения с целью сохранения позиций на рынке (в повышение качества продукции, рекламу)

3. Инвестиции на обновление основных фондов

4. Инвестиции с целью экономии текущих затрат (на базе новых технологических решений)

5. Вложения с целью увеличения доходов (для проектов, направленных на расширение производства на новой технологической основе)

6. Венчурные инвестиции (в инновационные проекты)

Важно отметить, что ставки по рисковым премиям были получены путем расчета из нормы дохода. При этом сама норма может быть нулевой или требования к ней могут отсутствовать в случае вынужденных инвестиций, что, по мнению автора, является неверным, так как не учитывается стоимость капитала компании.

Вне зависимости от выбора методики премии за риск, если расчет проекта ведется с учетом инфляции, т.е. все денежные потоки моделируются именно в тех суммах, которые реально будут получаться в каждом этапе проекта, то в ставке дисконтирования используется номинальная стоимость капитала, без поправок.

Если проект рассчитывается в постоянных ценах, то из ставки дисконтирования необходимо исключить уровень инфляции.

Потому что, рассчитывая проект в постоянных ценах, занижается доходность на величину инфляции, вычитаем из этой смоделированной доходности часть, которая в реальной жизни создавалась бы за счет общего инфляционного роста. Между тем, номинальная ставка дисконтирования представляет собой требование к доходности инвестированных средств, рассчитанной для полностью реальных денежных потоков, включающих, в числе прочего, и инфляцию.

При расчете проекта в постоянных ценах необходимо от номинальной ставки дисконтирования перейти к реальной ставке. Величина реальной ставки дисконтирования может быть рассчитана по формуле:

где R реал. — реальная ставка дисконтирования,

R ном. — номинальная ставка дисконтирования,

Ур. инфл – уровень инфляции.

В качестве упрощенного варианта расчета можно применять и такую формулу:

Проанализировав методы расчета ставки дисконтирования (нормы дохода или ставки сравнения), автор предлагает дополнить методику оценки ставки дисконтирования через средневзвешанную стоимость капитала (WACC) с учетом премии за риск для оценки ставки дисконтирования для планирования инвестиционных проектов в предпринимательской деятельности следующим образом:

где Re — ставка доходности собственного (акционерного) капитала, рассчитанная, с использованием модели САРМ или как рентабельность собственного капитала (чистая прибыль по отношению к средней величине собственного капитала за отчетный период, выраженная в процентах);

E — рыночная стоимость собственного капитала (акционерного капитала). Рассчитывается как произведение общего количества обыкновенных акций компании и цены одной акции;

D — рыночная стоимость заемного капитала. На практике часто определяется по бухгалтерской отчетности как сумма займов компании. Если эти данные получить невозможно, то используется доступная информация о соотношении собственного и заемного капиталов аналогичных компаний;

K — объем кредиторской задолженности. Здесь учитывается задолженность перед поставщиками и подрядчиками, перед персоналом организации, внебюджетными фондами, по налогам и сборам, задолженность перед прочими кредиторами.

B = E + D + K — валюта баланса;

Rd — ставка доходности заемного капитала компании (затраты на привлечение заемного капитала). В качестве таких затрат рассматриваются проценты по банковским кредитам и корпоративным облигациям компании. При этом стоимость заемного капитала корректируется с учетом ставки налога на прибыль. Смысл корректировки заключается в том, что проценты по обслуживанию кредитов и займов относятся на себестоимость продукции, уменьшая тем самым налоговую базу по налогу на прибыль;

tc — ставка налога на прибыль.

Rk — стоимость использования кредиторской задолженности. Чаще всего равна нулю. В случае платности товарного кредита, оплаты пени и штрафов за просрочку платежа необходим учет данных платежей за отчетный период по отношению к средней величине кредиторской задолженности за отчетный период, выраженная в процентах.

Таким образом, можно отметить, что предложенные автором изменения методики расчета ставки дисконтирования посредством средневзвешанной стоимости капитала позволяют устранить имеющиеся неточности в расчете показателя, а также апробировать его в значительно большем объеме, прежде всего за счет возможности использования для непубличных компаний.

1 Синадский В. Расчет ставки дисконтирования // «Финансовый директор» № 4, 2003.

2 Касатов А.Д. Развитие экономических методов управления интегрированными корпоративными структурами в промышленности: инвестиционный аспект. М.: Изд. Дом «Экономическая газета», 2010. 324 с.

3 Об оценке эффективности инвестиционных проектов: Методические рекомендации. Утверждено 21.06.1999 г., Минэкономики, Минфином, Госстроем России. Официальное издание. М.: Экономика, 2000.

4 Комплект методических материалов по теме «Практика коммерческой оценки и экспертизы инвестиционных проектов в промышленности». ООО «Альт-Инвест», Москва, 2006, С. 71.

5 Комплект методических материалов по теме «Практика коммерческой оценки и экспертизы инвестиционных проектов в промышленности». ООО «Альт-Инвест», Москва, 2006, С. 71.

6 Касатов А.Д. Развитие экономических методов управления интегрированными корпоративными структурами в промышленности: инвестиционный аспект. М.: Изд. Дом «Экономическая газета», 2010. 324 с.

7 Касатов А.Д. Развитие экономических методов управления интегрированными корпоративными структурами в промышленности: инвестиционный аспект. М.: Изд. Дом «Экономическая газета», 2010. 324 с.

8 Комплект методических материалов по теме «Практика коммерческой оценки и экспертизы инвестиционных проектов в промышленности». ООО «Альт-Инвест», Москва, 2006, С. 71.