форма 1 6 учет уведомление о выборе налогового органа образец заполнения

Уведомление о постановке на учет обособленного подразделения (форма 1-6-Учет)

Уведомление о постановке на учет обособленного подразделения (форма 1-6-Учет)

Похожие публикации

Расширяя деятельность, компания может принять решение об открытии своих филиалов и представительств. НК РФ относит к обособленным и прочие подразделения, даже если это единственное стационарное рабочее место. Структурные единицы могут создаваться в той же местности, где находится «голова», или в других регионах. Постановка на учет обособленного подразделения входит в обязанности головной организации. Рассмотрим, какие формы подаются для этого в ИФНС, и приведем образец заполнения уведомления 1-6-Учет.

Регистрация обособленного подразделения

Самостоятельными юрлицами ни филиалы, ни представительства фирмы, как и прочие подразделения, не являются. Они не могут располагаться по тому же адресу, что и головная компания, должны иметь стационарные рабочие места, для работы как минимум на один месяц. «Голова» наделяет их имуществом, назначает руководителей, выдает им доверенности, а также разрабатывает положения, на основании которых они действуют (ст. 11 НК РФ, ст. 55 ГК РФ).

Постановка на учет обособленных подразделений фирмы осуществляется в ИФНС по месту их нахождения. На это после принятия решения о создании отводится не более месяца (п. 1 ст. 83 НК РФ):

Получив документы, инспекция в пятидневный срок направляет юрлицу уведомление о постановке на учет обособленного подразделения с указанием присвоенного ему КПП. Не будучи отдельными юрлицами, подразделения применяют ИНН головной организации, поэтому он им не присваивается.

Заполнять Уведомление о выборе ИФНС следует по форме и в Порядке, утвержденным приказом ФНС РФ № ЯК-7-6/488 (приложения 4 и 15).

Уведомление по форме № 1-6-Учет состоит из титульного листа и страниц со сведениями об обособленных подразделениях. Форму можно заполнять вручную, или на компьютере. В ИФНС Уведомление подается лично, по почте, либо электронно.

Все необходимые коды для заполнения Уведомления содержатся в приложениях к Порядку заполнения.

Количество страниц со сведениями о обособленных структурах соответствует числу этих подразделений, указанных на титульном листе. Наименования подразделений указываются только при их наличии: например, если создается удаленное рабочее место, не имеющее своего названия, то поле «Наименование» остается незаполненным. В нашем примере Уведомление заполнено для случая создания сразу двух подразделений: филиала и обособленного рабочего места.

Поле со сведениями о записи ЕГРЮЛ заполняется исключительно по филиалам и представительствам.

Подача формы № 1-6-Учет позволяет не только поставить на учет, но и снять с учета обособленное подразделение, поскольку, при ее направлении в новую инспекцию (по месту нахождения одного из обособленных подразделений), в прежней ИФНС подразделение будет снято с учета автоматически.

Приложение N 2. Порядок заполнения формы уведомления о выборе налогового органа

Приложение N 2

к приказу ФНС России

от 06.12.2019 г. N ММВ-7-11/622@

Порядок заполнения формы уведомления о выборе налогового органа

1.2. Форма Уведомления заполняется рукописным способом чернилами черного, фиолетового либо синего цвета или с использованием соответствующего программного обеспечения в одном экземпляре.

1.3. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать формы Уведомления на бумажном носителе и скрепление Уведомления, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы Уведомления соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых является дата. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.»(«точка»).

1.5. Заполнение полей формы Уведомления значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей формы Уведомления с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

1.6. Заполнение текстовых полей формы Уведомления осуществляется заглавными печатными символами.

1.7. В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнение всех знакомест соответствующего поля, то в незаполненных знакоместах в правой части поля проставляется прочерк.

1.9. Уведомление в электронной форме формируется в соответствии с форматом представления Уведомления о выборе налогового органа в электронной форме (приложение N 3 к настоящему приказу).

1.11. На второй и последующих страницах, заполняемых при необходимости, в поле «Стр.» формы Уведомления указывается номер страницы Уведомления, заполняются поля «ИНН», «КПП», а также иные необходимые поля Уведомления. Остальные поля Уведомления заполняются прочерками.

1.12. В разделе «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю:» указывается:

В поле «фамилия, имя, отчество руководителя организации либо представителя полностью» указываются фамилия, имя, отчество (при наличии) руководителя организации либо уполномоченного лица, представившего Уведомление.

В полях «Подпись» и «Дата» проставляются соответственно подпись, число, номер месяца, год подписания Уведомления.

Поле «Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента» заполняется в случае представления Уведомления представителем налогового агента.

1.13. Раздел «Заполняется работником налогового органа» содержит сведения о коде способа представления Уведомления, количестве страниц Уведомления, количестве листов подтверждающих документов или их копий, приложенных к Уведомлению, дате его представления, номере, под которым зарегистрировано Уведомление, фамилии и инициалах имени и отчества (при наличии) работника налогового органа, принявшего Уведомление, его подпись.

II. Заполнение формы Уведомления

2.3. В поле «полное наименование организации» указывается полное наименование организации, соответствующее наименованию, указанному в ее учредительных документах.

2.4. В поле «начиная с _______года» указывается налоговый период (календарный год), начиная с которого организация будет перечислять исчисленные и удержанные суммы налога на доходы физических лиц, а также представлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ.

2.5. В поле «по КПП организации/обособленного подразделения» указывается КПП организации либо выбранного обособленного подразделения организации, через которое будут перечисляться исчисленные и удержанные суммы налога на доходы физических лиц, а также представляться справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ.

2.7. В поле «Причина представления уведомления (код)» указывается:

В поле «(указать другие изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ)» указываются изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ. Данное поле подлежит заполнению в случае, если в поле «Причина представления уведомления (код)» указана цифра «4».

2.8. В поле «Номер контактного телефона» указывается телефонный код города и номер контактного телефона организации, по которому в случае необходимости может быть получена справочная информация, касающаяся Уведомления.

2.9. В поле «Данное уведомление составлено на ______ страницах» указывается количество страниц Уведомления.

Например, если Уведомление составлено на двух страницах, в поле, состоящем из трех знакомест, проставляется соответствующая цифра следующим образом: «2—«.

2.10. В поле «с приложением подтверждающих документов (копий) на______ листах» указывается количество листов копии документа, подтверждающего полномочия представителя организации.

2.11. В разделе «Организация и ее обособленные подразделения, расположенные на территории одного муниципального образования:» указываются КПП организации и всех обособленных подразделений, расположенных на территории одного муниципального образования, в отношении которых организация либо выбранное ее обособленное подразделение будет перечислять исчисленные и удержанные суммы налога на доходы физических лиц, а также представлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ.

В случае если организация представляет Уведомление в связи с отказом от перехода на уплату налога в бюджет субъекта Российской Федерации по месту нахождения организации либо выбранного обособленного подразделения, раздел «Организация и ее обособленные подразделения, расположенные на территории одного муниципального образования:» не заполняется.

В полях «КПП организации/обособленного подразделения» и «Код налогового органа» указываются КПП организации и (или) обособленных подразделений, расположенных на территории одного муниципального образования с организацией либо выбранным обособленным подразделением, а также код налогового органа по месту их учета. Заполнению подлежит необходимое количество полей «КПП организации/обособленного подразделения» и «Код налогового органа».

Количество полей «КПП организации/обособленного подразделения» и «Код налогового органа» соответствует количеству обособленных подразделений, расположенных на территории одного муниципального образования с организацией либо выбранным обособленным подразделением.

Как и когда уведомить о выборе налогового органа для целей НДФЛ: форма с 2020 года

Новое право

При наличии у организации нескольких обособленных подразделений на одной муниципальной территории или её расположении с обособками вместе на этой территории, с 2020 года уплачивать НДФЛ и сдавать отчётность по нему можно одним из 2-х способов:

Это регулирует новый абзац п. 7 ст. 226 НК РФ с 1 января 2020 года (ввёл Закон от 29.09.2019 № 325-ФЗ).

Налоговый агент сам выбирает обособку либо головной офис (это его право, а не обязанность) с учетом порядка, установленного п. 2 ст. 230 НК РФ.

Отметим, что до 2020 года такие налоговые агенты платили НДФЛ и сдавали отчетность по месту учета как головной организации, так и каждого обособленного подразделения.

Срок подачи

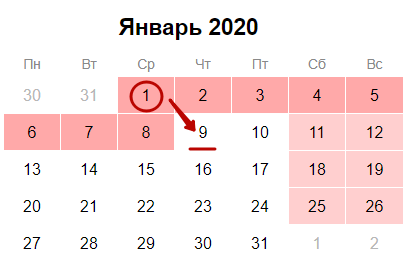

По общему правилу компания должна уведомить о выборе ИФНС не позднее 1 января (п. 2 ст. 230 НК РФ).

С учётом новогодних каникул с 1 по 8 января, этот документ нужно было направить в инспекцию не позднее 9 января.

Изменять уведомление в течение года нельзя. Исключения:

Однако в связи с довольно поздним утверждением формы уведомления в 2020 году, ФНС выпустила специальное разъяснение. Согласно ему, организации-налоговые агенты, планирующие с 2020 года применять новый порядок перечисления НДФЛ и представления отчетности, могут представить в инспекцию уведомление о выборе налогового органа до 31 января 2020 года (пятница).

Если же налоговый агент планирует представить уведомление после перечисления НДФЛ, то во избежание недоимки и переплаты эти суммы налога следует перечислять с 1 января 2020 года по платежным реквизитам выбранного обособленного подразделения.

При этом у налогового агента есть право подать заявление на уточнение платежа при необходимости корректировки отдельных реквизитов (КПП плательщика, ИНН, КПП и наименование получателя платежа).

Какой использовать бланк

Для указанной цели бланк уведомления о выборе налогового органа, порядок его заполнения и электронный формат подачи утверждены приказом ФНС России от 06.12.2019 № ММВ-7-11/622.

Согласно приказу, новая форма уведомления о выборе налогового органа для обособленного подразделения вступает в силу с 1 января 2020 года. Её КНД – 1150097.

Бланк уведомления состоит из 2-х листов – стандартного титульного и листа с перечнем вносимых КПП организации/её обособок и соответствующими кодами ИФНС.

Далее по прямой ссылке можно бесплатно скачать бланк уведомления 2020 :

Как заполнить уведомление

В целом, правила не отличаются от заполнения других налоговых форм. Это можно сделать как на бумаге, так и электронно. То же касается его отправки в ИФНС.

Так, в случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк. То же самое касается ситуации, когда для указания какого-либо показателя не требуется заполнение всех знакомест.

Если код по ОКТМО имеет 8 знаков, свободные места справа не заполняют.

«2» – если уведомление представляете в связи с изменением количества подразделений

«3» – если уведомление представляете в связи с отказом от перехода на уплату налога в бюджет региона по месту нахождения организации либо выбранного подразделения

«4» – если уведомление представляете в связи с другими изменениями, влияющими на порядок представления 2-НДФЛ и 6-НДФЛ

В последнем разделе уведомления приводят КПП организации и всех обособленных подразделений, расположенных на территории одного муниципального образования, в отношении которых организация либо выбранное ею обособленное подразделение будет платить НДФЛ и отчитываться.

Учтите: количество полей «КПП организации/обособленного подразделения» и «Код налогового органа» должно соответствовать количеству обособок, расположенных на территории одного муниципального образования с организацией либо выбранным подразделением.

Пример заполнения

Допустим, что ООО «Гуру» имеет 2 обособленных подразделения на территории одного муниципального образования. Они состоят на учете в ИФНС России № 19 и 21 по г. Москве (условимся, что две эти налоговые курируют одно муниципальное образование, каждая в своей части территории).

Платить НДФЛ и сдавать отчетность по этому налогу по данным подразделениям компания в 2020 году хочет через ИФНС России № 19 по г. Москве (п. 7 ст. 226, п. 2 ст. 230 НК РФ).

Значит, она уведомляет о своем выборе инспекцию № 19.

Форма 1 6 учет уведомление о выборе налогового органа образец заполнения

II. Заполнение формы Уведомления

2.3. В поле «полное наименование организации» указывается полное наименование организации, соответствующее наименованию, указанному в ее учредительных документах.

2.4. В поле «начиная с ____ года» указывается налоговый период (календарный год), начиная с которого организация будет перечислять исчисленные и удержанные суммы налога на доходы физических лиц, а также представлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ.

2.5. В поле «по КПП организации/обособленного подразделения» указывается КПП организации либо выбранного обособленного подразделения организации, через которое будут перечисляться исчисленные и удержанные суммы налога на доходы физических лиц, а также представляться справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ.

2.7. В поле «Причина представления уведомления (код)» указывается:

В поле «(указать другие изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ)» указываются изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ. Данное поле подлежит заполнению в случае, если в поле «Причина представления уведомления (код)» указана цифра «4».

2.8. В поле «Номер контактного телефона» указывается телефонный код города и номер контактного телефона организации, по которому в случае необходимости может быть получена справочная информация, касающаяся Уведомления.

2.9. В поле «Данное уведомление составлено на ___ страницах» указывается количество страниц Уведомления.

Например, если Уведомление составлено на двух страницах, в поле, состоящем из трех знакомест, проставляется соответствующая цифра следующим образом: «2—«.

2.10. В поле «с приложением подтверждающих документов (копий) на ___ листах» указывается количество листов копии документа, подтверждающего полномочия представителя организации.

2.11. В разделе «Организация и ее обособленные подразделения, расположенные на территории одного муниципального образования:» указываются КПП организации и всех обособленных подразделений, расположенных на территории одного муниципального образования, в отношении которых организация либо выбранное ее обособленное подразделение будет перечислять исчисленные и удержанные суммы налога на доходы физических лиц, а также представлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ.

В случае если организация представляет Уведомление в связи с отказом от перехода на уплату налога в бюджет субъекта Российской Федерации по месту нахождения организации либо выбранного обособленного подразделения, раздел «Организация и ее обособленные подразделения, расположенные на территории одного муниципального образования:» не заполняется.

В полях «КПП организации/обособленного подразделения» и «Код налогового органа» указываются КПП организации и (или) обособленных подразделений, расположенных на территории одного муниципального образования с организацией либо выбранным обособленным подразделением, а также код налогового органа по месту их учета. Заполнению подлежит необходимое количество полей «КПП организации/обособленного подразделения» и «Код налогового органа».

Количество полей «КПП организации/обособленного подразделения» и «Код налогового органа» соответствует количеству обособленных подразделений, расположенных на территории одного муниципального образования с организацией либо выбранным обособленным подразделением.

Уведомление о выборе налогового органа по НДФЛ: образец

В НК РФ внесены значительные изменения: с 2020 года упрощена процедура сдачи отчетности по НДФЛ. Наша статья посвящена новой форме уведомления о выборе налогового органа — она касается предприятий с обособленными подразделениями, расположенными на территории одного муниципального образования. Расскажем обо всех изменениях, сроках подачи уведомления, покажем образец заполнения.

Что изменилось в отношении НДФЛ в 2020 году

До введения нового закона приходилось сдавать отчетность и оплачивать НДФЛ отдельно по каждому подразделению. Теперь же у налогового агента есть право самостоятельно выбирать инспекцию ФНС, через которую будут подаваться сведения (п. 2 ст. 230 НК РФ).

Срок подачи уведомления по НДФЛ

Организации должны успеть подать уведомления в выбранную ИФНС до 1 числа нового налогового периода (п. 2 ст. 230 НК РФ). С учетом праздничных и выходных дней эта дата переносится на ближайший рабочий день (п. 6, 7 ст. 6.1 НК РФ).

Поскольку Приказ № ММВ-7-11/622 вступил в силу только в 2020 году, ФНС России Письмом от 25.12.2019 № БС-4-11/26740 поменяла срок подачи уведомления по НДФЛ и продлила его до 31.01.2020.

Невозможно поменять налоговый орган, указанный в сданном уведомлении, в течение текущего отчетного периода.

Исключения из этого правила:

Во всех других случаях сменить ИФНС для сдачи централизованной отчетности по НДФЛ (и уплаты налога) можно только с начала нового налогового периода (календарного года).

Содержание бланка уведомления по НДФЛ 2020

Новая форма состоит из двух страниц, но их количество может быть увеличено, если у организации больше подразделений, чем предусматривает утвержденный бланк.

Рассмотрим, какие сведения указываются в уведомлении.

Первая страница

На первой странице уведомления НДФЛ укажите:

Вторая страница

Здесь укажите КПП основной компании и всех ее подразделений, по которым формируются отчеты 2-НДФЛ и 6-НДФЛ, а также происходит оплата налога.

Правила заполнения уведомления по НДФЛ в 2020 году

Требования к заполнению уведомления стандартные:

Как видим, такие же требования применяются ко всем основным регламентированным отчетным формам.

Образец уведомления о выборе ИФНС для уплаты НДФЛ

А теперь заполним уведомление на примере.

Пример

У ООО «Кондитер» два обособленных подразделения, расположенных на территории одного муниципального образования города Москвы. Основное предприятие зарегистрировано в ИФНС № 20, одно подразделение — в ИФНС № 19, другое — в ИФНС № 18.

Компания, учитывая последние изменения законодательства (п. 7 ст. 226, п. 2 ст. 230 НК РФ), с 01.01.2020 решила сдавать отчетность и платить НДФЛ через налоговую инспекцию № 19. Об этом нужно оповестить ИФНС № 19 уведомлением о выборе налогового органа по НДФЛ.