фонды в бухгалтерском учете это

Особенности учета и отчетности фондов

Рассмотрим особенности бухгалтерского учета в фондах, состав и порядок представления отчетности.

Прежде всего, фонд – это некоммерческая организация (НКО), Учрежденная гражданами и (или) юридическими лицами на основе добровольных имущественных взносов.

Создание фондов преследует социальные, благотворительные, культурные, образовательные или иные общественно полезные цели.

Имущество, переданное фонду его учредителями (учредителем), является собственностью фонда. Учредители не отвечают по обязательствам созданного ими фонда, а фонд не отвечает по обязательствам своих учредителей.

Специфика правового статуса фондов предопределяет порядок бухгалтерского учета.

Особенности бухгалтерского учета фондов

При подготовке отчетности фонды как НКО должны руководствоваться как общими бухгалтерскими стандартами, так и отраслевыми. Так, НПФ (особая форма НКО) при составлении бухгалтерской (финансовой) отчетности должны руководствоваться приказом Минфина РФ от 02.07.2010 г. №66н «О формах бухгалтерской отчетности организации» с учетом особенностей, установленных приказом Минфина РФ от 10.01.2007 г. №3н «Об особенностях бухгалтерской отчетности негосударственных пенсионных фондов».

Федеральным законом о бухгалтерском учете от 06.12.2011 г. №402-ФЗ сделаны определенные послабления для ведения бухгалтерского учета НКО и, соответственно, фондов. Так, фонды вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (пп.2 п.4 ст.6 Закона №402-ФЗ). Исключение сделано для НКО, включенных в реестр некоммерческих организаций, выполняющих функции иностранного агента (п.5 ст.6 Закона №402-ФЗ). Кроме того, фонды не применяют положения некоторых бухгалтерских стандартов (ПБУ 7/98,11/2008,12/2010,17/02,18/02,20/03,23/2011).

Какие первичные учетные документы может применять фонд? Начиная с 2013 года, формы используемых первичных учетных документов (за исключением государственных организаций), определяет руководитель экономического субъекта (п.4 ст.9 Закона №402-ФЗ). Это могут быть унифицированные формы либо собственные, разработанные с соблюдением обязательных реквизитов первичных документов. При использовании унифицированных форм нельзя удалять имеющиеся реквизиты таких документов (письмо Минфина РФ от 08.07.2011 г. №03-03-06/1/414), можно лишь дополнять форму новыми строками или графами.

Особенность бухгалтерского учета связана с организацией учета источников финансирования фондов. Так, структура доходов фондов складывается из поступлений учредителей, добровольных имущественных взносов и пожертвований, выручки от реализации товаров (работ, услуг) и прочих поступлений.

Исходя из специфики деятельности конкретного фонда, формируется рабочий план счетов с соответствующей аналитикой (как приложение к учетной политике для целей бухгалтерского учета).

Наиболее сложным в учете фондов является организация учета средств целевого финансирования.

В стандартной программе «1С» к счету 86 предусмотрены счета:

86.01 «Целевое финансирование из бюджета»;

86.02 «Прочее целевое финансирование и поступления» (субконто 1 «Назначение целевых средств», субконто 2 «Договоры», субконто 3 «Движение целевых средств»).

Однако такой детализации недостаточно.

Как и любая НКО, фонд вправе осуществлять предпринимательскую деятельность только для достижения целей, ради которых он создан, и соответствующую этим целям (п.2 ст.7 Закона №7-ФЗ).

То есть доходы, полученные от такой деятельности, учитываются на счетах 90 (например, выручка от оказания услуг) или 91 (проценты, начисленные на остаток денежных средств в банке). Полученная от коммерческой деятельности чистая прибыль включается в состав целевого финансирования.

К счету 86 «Целевое финансирование» должны быть открыты субсчета 1 порядка по видам финансирования (пожертвования, взносы учредителей и пр.), второго – по назначению целевых средств (для какого мероприятия, благотворительных целей предназначены средства) и т.д.

Фонды не распределяют управленческие расходы между основной (некоммерческой) и коммерческой деятельностью (письма Минфина РФ от 02.08.2013 г. №03-03-06/4/31096, от 20.01.2010 г. №03-03-03-06/4/4).

В части приобретенных основных средств следует учитывать, что по ним будет начисляться износ, а не амортизация (п.17 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина РФ от 30.03.2001 г. №26н).

Для учета доходов и расходов фонда в разрезе целевых мероприятий (программ) составляется смета доходов и расходов. Форма такой сметы законодательно не установлена, а поэтому фонд вправе разработать ее самостоятельно.

Отчетность фондов

Фонды представляют налоговую, бухгалтерскую, пенсионную, статистическую отчетность в установленном порядке. Годовая бухгалтерская отчетность фонда состоит из бухгалтерского баланса, отчета о целевом использовании денежных средств и приложений к ним (п.2 ст.14 Закона №402-ФЗ, приказ Минфина РФ №66н, Информация Минфина РФ «Об особенностях формирования бухгалтерской отчетности некоммерческих организаций» (ПЗ-1/2015)).

Кроме того, существует и специальная отчетность, которую должны формировать НКО.

Фонды должны представлять в Минюст отчеты о своей деятельности и другую отчетность (п.32 Закона №7-ФЗ, рекомендации по заполнению приведены в Методических рекомендациях по заполнению, утв. приказом Минюста РФ от 17.03.2011 г. №81).

Статус деятельности фондов определяет и особенности их налогообложения (в зависимости от вида общественного объединения).

Фонды в бухгалтерском учете это

Счет 88 «Фонды специального назначения»

Счет 88 «Фонды специального назначения» предназначен для обобщения информации о состоянии и движении фондов накопления и потребления, если образование их предусмотрено учредительными документами. При этом под фондами накопления понимаются средства (прибыль и др.), направленные на производственное развитие предприятия и иные аналогичные цели, предусмотренные учредительными документами (на создание нового имущества предприятия). Под фондами потребления понимаются средства (прибыль и др.), направленные (зарезервированные) на осуществление мероприятий по социальному развитию (кроме капитальных вложений) и материальному поощрению коллектива предприятия и иных аналогичных мероприятий и работ, не приводящих к образованию нового имущества предприятия.

Перечень и порядок образования фондов специального назначения регулируются учредительными документами.

На счете 88 учитывают также на отдельном субсчете движение имущества и прочих средств, полученных от других предприятий и лиц безвозмездно.

По счету 88 «Фонды специального назначения» предусмотрены субсчета:

88-1 «Фонды накопления»;

88-2 «Фонды потребления»;

88-3 «Безвозмездно полученные ценности»;

На субсчете 88-1 учитывают средства фондов производственного и социального развития, направляемые на нужды расширенного воспроизводства. Перечень составных частей фондов накопления предприятия предусматривается в учредительных документах.

На субсчете 88-2 учитывают средства создаваемых фондов на нужды потребления, в том числе на материальное поощрение, на социальные нужды (кроме капитальных вложений) и др.

На субсчете 88-3 отражают имущество, материальные и денежные средства, поступившие безвозмездно от других предприятий, организаций, из бюджетных источников, правительственных субсидий, в порядке оказания помощи и др.

По субсчету 88-4 учитывают движение прочих фондов, создаваемых в соответствии с учредительными документами.

Суммы, отнесенные в кредит счета 88 «Фонды специального назначения» в части фондов накопления, как правило, не списываются. Дебетовые записи по ним могут иметь место лишь в случаях:

Движение фондов специального назначения отражают по отдельным субсчетам. Аналитический учет по каждому из фондов организуют таким образом, чтобы обеспечивать формирование информации по направлениям использования средств и источникам формирования фондов.

Счет 88 «Фонды специального назначения» корреспондирует со счетами:

│ Хозяйственная операция │Коррес- │

│Списание затрат на капитальные вложения в пределах │ 08 │

│сумм, не включаемых по установленному порядку в │ │

│первоначальную стоимость оприходуемого объекта │ │

│Безвозмездная передача товарно-материальных │ 10, 11,│

│Списание результата по безвозмездно передаваемым │ 47 │

│Списание результата по безвозмездно передаваемым │ 48 │

│Разовые перечисления за счет средств фондов │ 51, 52,│

│Отражение выдачи работникам путевок за счет фондов │ 56 │

│Начисление страховых платежей по добровольному │ 65 │

│страхованию имущества и посевов │ │

│Начисления по социальному страхованию за счет средств │ 69 │

│Начисление выплат персоналу предприятия премий │ 70 │

│и вознаграждений за счет фондов потребления │ │

│Начисление прибыли, числящейся в фондах накопления, │ 75 │

│Начисление сумм из фондов специального назначения │ 78, 79 │

│дочерним предприятиям и филиалам, представительствам, │ │

│отделениям предприятия на самостоятельном балансе │ │

│Зачисление средств фондов накопления на увеличение │ 85 │

│уставного фонда по решению учредителей предприятия (с │ │

│внесением изменений в учредительные документы) │ │

│Зачисление средств фондов специального назначения в │ 86 │

│Списание средств фондов специального назначения на │ 87 │

│покрытие убытков отчетного года и прошлых лет │ │

│Зачисление средств фондов в источники целевого │ 96 │

│Начисление процентов по договору долгосрочной аренды │ 97 │

│Отражение безвозмездного поступления ценностей │ 01, 04,│

│Зачисление в фонды специального назначения сумм от │ 75, 78,│

│учредителей, дочерних организаций, филиалов, │ 79 │

│представительств, отделений на самостоятельном балансе│ │

│Зачисление в фонды специального назначения отчислений │ 81 │

│от прибыли отчетного года │ │

│Зачисление сумм из резервного фонда │ 86 │

│Зачисление сумм нераспределенной прибыли прошлых лет │ 87 │

│Зачисление сумм индексируемой части амортизационных │ 89 │

│Зачисление в фонды использованных бюджетных средств на│ 96 │

Учет в некоммерческих организациях (примеры)

Некоммерческие организации (НКО). Казалось бы, что там учитывать? Разве что отразить взносы учредителей и получение целевого финансирования. Однако на этом деятельность НКО только начинается. Особенности учета и отчетность будут зависеть от формы НКО: коллегия адвокатов, благотворительный фонд, ТСЖ, учреждение или общество охотников и рыболовов.

Коммерческие организации – это юридические лица, основной целью деятельности которых является извлечение прибыли. Однако юридические лица могут создаваться и для других целей. Организации, для которых извлечение прибыли не является приоритетом, признаются некоммерческими.

Некоммерческие организации могут создаваться в форме потребительских кооперативов, общественных или религиозных организаций (объединений), учреждений, благотворительных и иных фондов, а также в других формах, предусмотренных законом.

Особенности форм некоммерческих организаций установлены в главе 4 Гражданского кодекса.

Потребительский кооператив – добровольное объединение граждан и юридических лиц на основе членства с целью удовлетворения материальных и иных потребностей участников, осуществляемое путем объединения его членами имущественных паевых взносов.

Общественными и религиозными организациями (объединениями) признаются добровольные объединения граждан на основе общности их интересов для удовлетворения духовных или иных нематериальных потребностей.

Фондом признается некоммерческая организация, учрежденная гражданами и (или) юридическими лицами на основе добровольных имущественных взносов, преследующая социальные, благотворительные, культурные, образовательные или иные общественно полезные цели.

Учреждение – некоммерческая организация, созданная собственником для осуществления управленческих, социально-культурных или иных функций некоммерческого характера.

Учреждение может быть создано гражданином или юридическим лицом (частное учреждение) либо соответственно Российской Федерацией, субъектом Российской Федерации, муниципальным образованием (государственное или муниципальное учреждение).

НКО. Учет и отчетность

НКО ведут бухгалтерский учет и представляют бухгалтерскую отчетность в порядке, установленном законодательством Российской Федерации.

Бухгалтерская отчетность НКО должна содержать информацию об уставной и предпринимательской деятельности.

НКО самостоятельно разрабатывают и принимают формы бухгалтерской отчетности на основе образцов, рекомендованных Минфином России.

При отсутствии предпринимательской деятельности и соответствующих данных общественные организации (объединения) могут не представлять в составе бухгалтерской отчетности:

Информацию об использовании бюджетных средств представляют НКО, получающие бюджетные средства. Указанная информация представляется в составе бухгалтерской отчетности по формам, установленным Минфином России.

К бухгалтерской отчетности прилагается сопроводительное письмо, содержащее информацию о составе представляемой бухгалтерской отчетности.

Целевые доходы для НКО

С 1 января 2011 года расширен перечень доходов, не учитываемых некоммерческими организациями в целях налогообложения прибыли.

Соответствующие поправки внесены Федеральным законом от 18 июля 2011 г. № 235-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части совершенствования налогообложения некоммерческих организаций и благотворительной деятельности».

Не учитываются при определении налоговой базы по налогу на прибыль:

Некоммерческие организации могут осуществлять и предпринимательскую деятельность, если это соответствует целям, ради которых они созданы.

Учет в благотворительных организациях

Благотворительные организации осуществляют свою деятельность в соответствии с Федеральным законом от 11 августа 1995 г. № 135-ФЗ «О благотворительной деятельности и благотворительных организациях» (далее – Закон № 135-ФЗ).

Источниками формирования имущества благотворительной организации могут являться:

Расходы благотворительной организации осуществляются согласно смете, которая является составной частью благотворительной программы. Благотворительная программа устанавливает этапы и сроки реализации сметы предполагаемых поступлений и планируемых расходов (расходы на материально-техническое, организационное и иное обеспечение, на оплату труда лиц, участвующих в реализации благотворительных программ, другие расходы, связанные с реализацией благотворительных программ).

Благотворительная программа утверждается высшим органом управления благотворительной организации.

При реализации долгосрочных благотворительных программ поступившие средства используются в установленные программой сроки.

Благотворительная организация вправе использовать на оплату труда административно-управленческого персонала не более 20 процентов финансовых средств, расходуемых за финансовый год. Ограничение не распространяется на оплату труда лиц, участвующих в реализации благотворительных программ.

Не менее 80 процентов благотворительных пожертвований в денежной форме используется на благотворительные цели в течение года с момента получения данного пожертвования.

Благотворительные пожертвования в натуральной форме направляются на благотворительные цели в течение одного года с момента их получения.

Благотворителем или благотворительной программой могут быть установлены иные сроки.

Имущество благотворительной организации не может быть передано учредителям (членам) этой организации на условиях более выгодных, чем для других лиц.

Благотворительная организация вправе осуществлять предпринимательскую деятельность только для достижения уставных целей.

Средства, полученные благотворительной организацией от осуществления иной предпринимательской деятельности, взыскиваются в доход местного бюджета и подлежат использованию на благотворительные цели.

Бухучет для НКО

НКО ведут бухгалтерский учет в общеустановленном порядке (п. 1 ст. 32 Федерального закона от 12 января 1996 г. № 7-ФЗ «О некоммерческих организациях»).

Осуществляя хозяйственную деятельность, благотворительные организации руководствуются общим Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению.

Особенностью бухгалтерского учета в благотворительных организациях является правильность отражения целевых поступлений, взносов, пожертвований на ведение уставной деятельности. В связи с этим рассмотрим использование счета 86 «Целевое финансирование».

На финансирование благотворительных программ должно быть использовано не менее 80 процентов поступивших за финансовый год внереализационных доходов, поступлений от хозяйственных обществ, учрежденных благотворительной организацией, и доходов от предпринимательской деятельности.

По кредиту счета 86 отражаются поступившие средства целевого финансирования, по дебету – списание средств, израсходованных в соответствии с благотворительной программой и сметой.

Целевые средства предоставляются на финансирование конкретных мероприятий и не могут быть использованы в иных целях. В связи с этим благотворительные организации ведут аналитический учет целевых средств по каждому виду источника и в разрезе целевых программ.

Поступление целевых денежных средств в учете отражается бухгалтерской проводкой:

ДЕБЕТ 50 «Касса» (51 «Расчетный счет»,52 «Валютный счет») КРЕДИТ 86 «Целевое финансирование»

– на сумму поступивших целевых средств. Целевые средства могут выделяться благотворительной организации и в натуральной форме (гуманитарная помощь в виде продуктов питания, теплой одежды и пр. ).

В таком случае поступление отражается записью:

ДЕБЕТ 10 «Материалы» КРЕДИТ 86 «Целевое финансирование»

– в денежном эквиваленте.

Налог на добавленную стоимость по приобретенным средствам в таком случае включается в фактическую себестоимость материалов.

Благотворительным организациям необходимо вести раздельный учет ТМЦ, поступивших в виде целевых средств и приобретенных для ведения хозяйственной деятельности.

В случае приобретения товарно-материальных ценностей для осуществления хозяйственной деятельности их поступление отражается записью:

ДЕБЕТ 10 «Материалы» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

– на сумму приобретенных материальных ценностей, включая НДС. Кроме того, благотворительные организации вправе осуществлять коммерческую деятельность, и, следовательно, необходимо вести отдельный аналитический учет товарно-материальных ценностей, предназначенных для использования в коммерческой деятельности. Следует помнить, что в подобном случае НДС, предъявленный поставщиком, выделяется из стоимости ТМЦ и учитывается отдельно.

Некоммерческие организации вправе не применять ПБУ 18/02, утвержденное приказом Минфина России от 19 ноября 2002 г. № 114н.

Приобретение указанных ТМЦ отражается записью:

ДЕБЕТ 10 «Материалы» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

– на сумму приобретенных материальных ценностей (без НДС);

ДЕБЕТ 19 «Налог на добавленную стоимость по приобретенным ценностям» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

– на сумму НДС, предъявленного поставщиками по приобретенным материальным ценностям. Приобретение товарно-материальных ценностей оформляется в общеустановленном порядке.

Рассмотрим отражение хозяйственных операций на конкретных примерах.

Отражение в учете благотворительного фонда проведения благотворительного мероприятия.

Благотворительный фонд проводит бесплатную раздачу продуктовых наборов малоимущим. На расчетный счет получены целевые денежные средства в сумме 200 000 руб. Приобретено продуктов для раздачи малоимущим на сумму 118 000 руб. (в том числе НДС). Расходы на проведение мероприятия (аренда

Налог на добавленную стоимость (НДС)

Товары и услуги приобретены фондом для осуществления операций, не облагаемых НДС. Следовательно, сумма входного НДС, предъявленного по аренде помещения, транспорта, канцтоварам и печатным материалам, к вычету не принимается (подп. 1 п. 2 ст. 171 НК РФ). Сумма входного НДС включается в стоимость приобретенных товаров и услуг в порядке, установленном подпунктом 1 пункта 2 статьи 170 Налогового кодекса.

Налог на прибыль организаций

Целевые поступления, получаемые благотворительным фондом и использованные по назначению, в целях налогообложения прибыли не учитываются (абз. 1, 3 п. 2 ст. 251 НК РФ). Следовательно, затраты на проведение благотворительного мероприятия не признаются расходами в целях налогообложения прибыли.

Отражено получение целевых средств:

ДЕБЕТ 51 КРЕДИТ 86

Отражено приобретение продуктов за счет средств целевого финансирования:

ДЕБЕТ 10 КРЕДИТ 60

Отражены затраты на проведение благотворительного мероприятия:

ДЕБЕТ 20 КРЕДИТ 10, 60, 76

– 168 000 руб. (118 000 + 50 000).

Отражено использование средств целевого финансирования:

ДЕБЕТ 86 КРЕДИТ 20

Г. Джамалова, редактор-эксперт

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Выбор читателей

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

Алименты с больничного: что нового с 11 ноября 2021 года

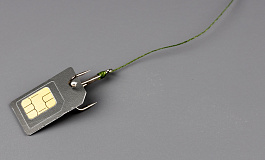

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Бухгалтерский учет при оказании благотворительной помощи

Законодательные основы благотворительной помощи

Благотворительная деятельность в нашей стране регулируется законом «О благотворительной деятельности и благотворительных организациях» от 11.08.1995 № 135-ФЗ. Она должна быть добровольной, может осуществляться всеми лицами, как юридическими, так и физическими, в адрес любых лиц в форме:

Благотворительная деятельность должна соответствовать целям, перечисленным в ст. 2 закона 135-ФЗ. Законом обеспечивается беспрепятственное ведение благотворительных операций по свободному выбору благотворителя. Физлица или юрлица также могут создавать благотворительные организации, одним из видов которых является благотворительный фонд. Благотворительный фонд является некоммерческой организацией (НКО) и действует в соответствии с законом «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ.

Все НКО должны вести бухучет и составлять отчетность согласно ст. 32 закона 7-ФЗ. Бухгалтерская отчетность предоставляется учредителям, в налоговые органы, в органы госстатистики, а также ежегодно (для выполняющих функции иностранного агента — раз в полгода) публикуется в интернете или СМИ.

Отчетность благотворительного фонда

Учет благотворительной помощи в бухгалтерских проводках и составление отчетности в благотворительных фондах организуется на основании закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Состав бухотчетности для благотворительного фонда (п. 2 ст. 14 закона 402-ФЗ):

Закон 402-ФЗ дает НКО послабление в виде права применять упрощенные способы ведения бухучета и отчетности (подп. 2 п. 4 ст. 6), при этом нельзя забывать об исключениях, данных в п. 5 ст. 6, под которые может попасть организация. Полноценные и упрощенные формы отчетности можно найти в приказе Минфина РФ от 02.07.2010 № 66н.

Кроме того, согласно п. 3 ст. 32 закона 7-ФЗ благотворительный фонд подпадает под обязанность отчитываться перед Минюстом. Формы отчетов утверждены приказом Минюста РФ от 16.08.2018 № 170.

Узнать об упрощенной отчетности, актуальной для благотворительных фондов, можно из статьи «Упрощенная бухгалтерская отчетность для малых предприятий».

Как оформить благотворительную помощь, полученную от юридического лица или гражданина?

Особенностью учета в благотворительных фондах является то, что для отражения некоммерческой благотворительной деятельности не используются счета финансовых результатов, а в ход идет счет 86 «Целевое финансирование».

Как оформить благотворительную помощь от юридического лица? Доходы по некоммерческой деятельности могут быть в виде пожертвований, членских взносов или прочих платежей на уставную деятельность, их отражаем проводками:

отражена дебиторка по поступлению благотворительного взноса

поступили деньги на некоммерческую уставную деятельность фонда

К 86 счету открываются субсчета в зависимости от вида поступлений. Если поступлением являются не деньги, а основные средства, которые будут использоваться в уставной деятельности:

безвозмездно получено ОС (по рыночной стоимости)

ОС введено в эксплуатацию

использовано целевое финансирование

начислен износ по объекту ОС

При получении материалов для ведения уставной деятельности делаются проводки:

отражена дебиторка по поступлению благотворительного взноса

Использование поступивших средств показывается по дебету счета 20, а если средства направлены на содержание благотворительного фонда, то по дебету 26 счета:

отражены затраты на некоммерческую уставную деятельность фонда

затраты покрыты целевым финансированием

Если благотворительный фонд ведет предпринимательскую деятельность, то прибыль от нее относится на ведение благотворительной деятельности проводкой Дт 84 Кт 86.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли у вас зафиксированы бухпроводки при безвозмездном получении пожертования. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как отразить оказание благотворительной помощи в проводках?

Как отразить в бухгалтерском учете благотворительную помощь? Расходы на благотворительность в обычной коммерческой организации являются прочими. Кроме того, они не учитываются при налогообложении прибыли (п. 16 ст. 270 НК РФ), поэтому в бухучете возникает ПНО. Бухгалтер должен сделать такие проводки:

В следующем примере рассмотрим ситуацию по передаче в рамках благотворительности основного средства.

ООО «Первоцвет» в марте 20ХХ года приобрело копировальный аппарат стоимостью 75 000 руб., включая НДС 12 500 руб. В июне аппарат был передан благотворительному фонду для реализации определенной программы. Амортизационные начисления за период эксплуатации равны 10 593 руб. В марте 20ХХ года в учете сделаны записи: