до ближайшего круглого альфа банк это что значит

Накопительный Альфа-Счет от Альфа-Банка

Альфа-Банк разработал для своих клиентов «Альфа-Счет» — продукт, представляющий собой депозит. На нем можно хранить любую сумму от 1 коп.

Общее описание вклада «Альфа-Счет»

Этот продукт является максимально выгодным по сравнению с множеством предложений других кредитно-финансовых организаций. Благодаря счету можно получать высокий доход с первого месяца — до 6% годовых. При этом депозитом легко пользоваться. Все необходимые операции можно выполнять с помощью мобильного приложения или интернет-банка.

Основные условия по вкладу

Физическое лицо может открыть в Альфа-Банке 15 накопительных счетов, но не более 5 в каждой из поддерживаемых валют. Предусмотренные способы пополнения — это переводы со счетов и карт любых кредитно-финансовых организаций. Комиссии за выполнение этих операций не взимаются.

Процентные ставки

Процентная ставка состоит из базового значения и надбавки и зависит от:

Например, для клиентов, не совершающих покупки, годовой процент составляет от 3,5% до 4,5%. Наибольшую выгоду можно получить при выполнении расходных операций.

Самая высокая ставка (в размере 6%) предусмотрена для лиц, регулярно осуществляющих покупки и пользующихся премиальным пакетом услуг.

С подробными условиями начисления процентов в зависимости от срока вклада можно ознакомиться в таблице.

Срок и проценты

Сумма совершенных покупок тоже влияет на процент по вкладу.

| Категория клиентов | Сумма расходных операций за месяц | Надбавка |

| Лица, имеющие счет «Премиум» или премиальную карту | От 50 тыс. руб. | 1% |

| От 100 тыс. руб. | 1,5% | |

| Иные клиенты | От 10 тыс. руб. | 1% |

Для долларового вклада предусмотрена единая процентная ставка, не зависящая от расходных операций, периода хранения средств. Она составляет 0,01% годовых.

Требования к вкладчику

Воспользоваться продуктом может любое совершеннолетнее лицо. Заявки на открытие депозита принимаются от граждан России и других стран.

В какой валюте можно открыть счет

Банк позволяет открыть счет в евро, долларах США и рублях. Однако для первой валюты не предусмотрено начисление процентов.

Преимущества продукта

Физическому лицу доступно открытие счета с нулевым балансом.

Пополнение возможно в любое время и на любую сумму.

Стоимость обслуживания

Продукт бесплатно оформляется и обслуживается. Исключением являются счета, открытые в евро. За их обслуживание может взиматься комиссия в размере 0,1% от суммы (минимум — 10 евро, максимум — 100 евро).

Как начисляются проценты

Проценты начисляются на минимальный остаток и рассчитываются с даты, которая следует за днем первого пополнения накопительного счета.

Например, договор заключен 15 мая. Первое пополнение зафиксировано 18 мая. С 19 мая банк начинает рассчитывать проценты.

Ежемесячное обновление

Проценты ежемесячно зачисляются на счет в последний календарный день.

Выплаты осуществляются банком в 2 этапа:

Максимизация дохода

Чтобы получить максимальный доход в размере 6% годовых, рекомендуется:

При этом рекомендуется учитывать, что не все расходные операции считаются покупками.

Например, банк не учитывает:

Калькулятор дохода

Чтобы выполнить расчет, пользователю необходимо:

После заполнения таблицы появятся 2 суммы к выплате — с учетом надбавки и без нее.

Например, клиент пользуется счетом всего 2 месяца и не имеет премиального пакета услуг. Сумма расходных операций за текущий календарный месяц составила чуть более 10 тыс. руб. Остаток — 20 тыс. руб.

При введении этой информации автоматически рассчитывается базовая процентная ставка — 4,5% годовых, и надбавка за покупки — 1%. В конце месяца клиент получит 2 суммы — 73,77 руб. (базовый доход) и 16,39 руб. (с учетом надбавки).

Как открыть вклад «Альфа-Счет»

Пользователь, не являющийся клиентом, может зайти на официальный сайт кредитно-финансовой организации и подать заявку на дебетовую карту.

После получения платежного средства появится возможность открытия вклада через интернет-систему или мобильное приложение. Если же карта не нужна, то рекомендуется обратиться в ближайший офис Альфа-Банка. Для лиц, являющихся клиентами, самый быстрый способ оформления депозита — использование мобильного приложения.

Заполнение заявки

При оформлении заявки на карту пользователь должен указать:

На заключительном этапе требуется придумать кодовое слово, которое в дальнейшем понадобится для прохождения идентификации по телефону, и выбрать способ получения пластиковой карты — в отделении банка или в салоне мобильного оператора «Билайн».

.jpg)

Получение карты

Только будущий владелец может получить платежное средство. Карта выдается после проверки паспорта. Иные документы не требуются для получения.

Открытие вклада

Из всех способов открытия вклада рекомендуется выбирать использование мобильного приложения.

Схема оформления депозита:

После совершения этих действий останется только пополнить депозит.

Как привязать карту Альфа-Банка к счету

Выполнять привязку не требуется. В банкоматах Альфа-Банка можно получить доступ к счету при наличии любой дебетовой карты, выпущенной на имя клиента.

Снятие денег с вклада «Альфа-Счет»

Клиентам банка разрешено обналичивать любые суммы с накопительного счета и в любое время. Никаких штрафных санкций за это не предусмотрено.

Для снятия средств рекомендуется обратиться в ближайшее отделение кредитно-финансовой организации или воспользоваться мобильным приложением, онлайн-банком и перевести деньги на карту.

В дальнейшем с платежного средства можно обналичить нужную сумму в банкомате. Однако перед тем как снять деньги, стоит ознакомиться с условиями тарифного плана. Для операции обналичивания средств могут быть установлены комиссии.

Отзывы вкладчиков Альфа-Банка

Ирина, 29 лет, Томск:

Нравится Альфа-Банк. Недавно решила открыть в нем счет для накоплений. Привлекла высокая процентная ставка. О принятом решении не пожалела, ведь во многих других банках действуют менее выгодные условия начисления процентов.

Юлия, 38 лет, Санкт-Петербург:

Пользуюсь дебетовой картой Альфа-Банка, поэтому никаких проблем с открытием накопительного счета не было. Все сделала самостоятельно с помощью мобильного приложения. Быстро и просто! Всем советую пользоваться услугами этого банка.

Сергей, 32 года, Анжеро-Судженск:

Пользуюсь «Альфа-Счетом». Пока что доволен. Никаких претензий нет. Открывал счет в приложении. Через эту же программу регулярно перевожу деньги с зарплатной карты другого банка. Комиссия не взимается. Деньги поступают на счет моментально. Буду рекомендовать банк своим друзьям и знакомым.

Павел, 55 лет, Москва:

Когда узнал о вкладе «Альфа-Счет» в Альфа-Банке, решил воспользоваться. Условия выгодные. В других кредитных организациях пользователям накопительных счетов предлагают ставку от 0,01% до 2% годовых, что очень мало.

Что такое дебетовые карты

Содержание:

Банковские карты прочно вошли в нашу жизнь — с их помощью мы покупаем утренний кофе, оплачиваем доставку продуктов или долгожданный отпуск. Но до сих пор не все знают, чем дебетовые карточки отличаются от кредитных.

Что такое дебетовые карты

Дебетовые карты — базовый банковский продукт. Это самый простой пластик, который выпускается к счёту. Баланс такой карточки нулевой, пока владелец его не пополнит. Карта заменяет собой наличные: ей можно расплатиться за покупки в магазинах, перевести кому-то деньги или просто оплатить счета. Сумма операции не может превышать остаток денег на счёте.

На дебетовой карте обязательно будут следующие реквизиты:

Уникальный номер из 16 знаков (в редких случаях — из 20);

Срок действия (от 2 до 5 лет в зависимости от степени защиты);

Фамилия и имя владельца на латинице (исключение — неименные карты);

Сам способ оплаты — магнитная полоса, чип;

CVC-код для интернет-платежей;

Логотип банка и его реквизиты (контактные телефоны, адрес);

Логотип платёжной системы.

Альфа-Банк работает с тремя платёжными системами: Visa, MasterCard и Мир. Вы можете выбрать любую, учитывая некоторые территориальные ограничения. Так, карты международных систем не работают на территории Республики Крым. Дебетовые карты «Мир» изначально принимались только внутри России, но сейчас ими можно пользоваться на территории некоторых стран СНГ.

Пластик может различаться и по категориям: карты бывают классические и премиальные. Во втором случае в комплекте с картой владелец получает дополнительные возможности от банка — повышенный кэшбэк и проценты, расширенные программы страхования, сопровождение личным менеджером, выделенную телефонную линию и другие.

Для чего они нужны: преимущества и недостатки

Дебетовые карты серьёзно облегчают жизнь, так как имеют неоспоримые преимущества перед наличными. Какие же у них плюсы?

Сохранность средств. Потерять наличные проще, чем пластик. При утере карту легко заблокировать и сохранить деньги. Если у банка отозвали лицензию, все размещённые в финансовой организации деньги до 1 400 000 рублей застрахованы Агентством по страхованию вкладов, а значит, их получится вернуть.

Удобство. С появлением дебетовых карт отпала необходимость носить в кошельке банкноты и монеты. Теперь у вас всегда под рукой точная сумма к оплате, а ещё вы защищены от ошибки кассира, который может дать неверную сдачу или фальшивую купюру. Скорость расчёта тоже отличается — оплата карточкой быстрее.

Универсальность. Одна и та же дебетовая карточка может работать со счетами в разных валютах, позволяя экономить на конвертации. Вы можете пользоваться большинством карт в любой стране мира, совершая как онлайн-, так и офлайн-покупки.

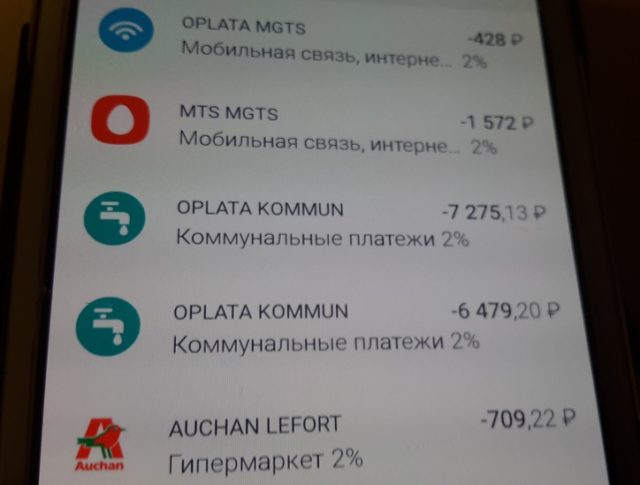

Выгода. Часть потраченных по дебетовой карте денег возвращается в виде кэшбэка или бонусов, на остаток по счёту начисляются проценты, а партнёрские акции помогают совершать покупки с выгодой. В Альфа-Банке вы можете экономить на регулярных платежах (мобильная связь, ЖКХ, штрафы ГИБДД и прочее) — эти переводы осуществляются без комиссии.

Круглосуточный доступ. Вы можете сделать покупку, снять или внести наличные на счёт дебетовой карты в любое время, ведь интернет-банк доступен круглосуточно. Через него можно совершать платежи и переводы, смотреть баланс и историю платежей, а также аналитику по расходным статьям.

У дебетовых карт есть и недостатки. Банк устанавливает лимиты на совершение таких операций, как снятие и перевод денег, но обычно они довольно велики. Но при бронировании гостиницы или автомобиля за границей лучше пользоваться «кредиткой». Это связано с тем, что в качестве задатка блокируется крупная сумма, и для этого требуют кредитную карту, на которой указано слово «credit».

Дебетовый пластик пригодится, чтобы получить средства на свой счёт в банке. Помимо перечислений от работодателя, вам могут безналично оказывать финансовую помощь или возвращать долг. Если вы решить оформить налоговый вычет за обучение, медицинские или другие услуги, средства будут возвращены на банковский счёт.

Условия оформления

Для оформления банковских услуг необязательно посещать офис лично. Просто заполните небольшую анкету на нашем сайте, и через некоторое время с вами свяжется сотрудник для уточнения деталей. Если заявка подана до 15:00, курьер доставит готовую дебетовую карту в тот же день.

Карта не предполагает пользования деньгами банка, а значит, подтверждать трудоустройство и доход не нужно. Впрочем, если вы предоставите эти данные, банк может сформировать индивидуальное предложение по предоставлению кредитной линии.

Если вы не являетесь гражданином РФ, для выпуска карты нужно обратиться в отделение банка, имея при себе:

документ, удостоверяющий личность (паспорт, идентификационная карта);

комплект документов, подтверждающих право пребывания (виза, разрешение на временное пребывание, вид на жительство, патент и прочее);

нотариально заверенный перевод — потребуется, если в документах нет указания персональных сведений на русском языке.

После подписания анкеты на ваше имя открывается счёт и изготавливается пластиковая дебетовая карточка. Срок выпуска — от нескольких минут до трёх дней. После её получения нужно придумать четырёхзначный ПИН-код для подтверждения операций, а затем совершить хотя бы одну через банкомат для корректной работы чипа и систем бесконтактной оплаты.

Виды дебетовых карт в Альфа-Банк

В Альфа-Банке широкая линейка дебетовых карт, и каждая выпускается бесплатно — на весь период действия и без дополнительных условий. Продукты можно условно разделить на три категории, в зависимости от того, какое преимущество они дают своему пользователю: 1. Для покупок, позволяющие накапливать бонусы, баллы или кэшбэк: Альфа-Карта, Перекрёсток, Пятёрочка, Яндекс.Плюс; 2. Для путешественников, позволяющие зарабатывать мили: Alfa Travel, Аэрофлот; 3. Для особых запросов: Мир и Детская карта.

По Альфа-Карте вы получаете кэшбэк до 2% за все покупки и до 5% на остаток.

Аэрофлот предлагает держателям карт от 1,5 до 2 миль на бонусный счёт за каждые потраченные 60 рублей. С их помощью можно получить бесплатный перелёт, повысить класс обслуживания. А ещё бонусные баллы можно использовать у партнёров проекта. Владельцы премиальных дебетовых карт получают дополнительные преимущества: проход в бизнес-залы аэропортов, страхование, трансфер и роуминг.

Alfa Travel предлагает копить на путешествия. В зависимости от суммы трат по дебетовой карте и категории оплаты начисляется от 2 до 11 миль за каждые потраченные 100 рублей. Работает это так: вы заводите на специальном сайте личный кабинет, где можно бронировать отели и покупать билеты. Для премиальной карты также предусмотрен набор бесплатных услуг: персональный консьерж, доступ в бизнес-залы, страхование для всей семьи и другие.

По картам Пятёрочки возвращаются баллы на бонусный счёт магазина: до 2 за каждые потраченные 10 рублей. А ещё бонусные баллы начисляются за открытие карты и в честь дня рождения держателя. Аналогичная программа у Перекрёстка — вернётся до 3 баллов с каждых 10 рублей, и их снова можно будет потратить в магазине.

Яндекс.Плюс предлагает получение кэшбэка 1% со всех покупок и повышенного в определённых категориях: 5% за траты на рестораны, развлечения и спорт и до 10% — за расходы на товары и услуги внутри экосистемы Яндекса. Чтобы использовать накопленную сумму, нужна подписка.

По дебетовому «Миру», который необходим для получения пособий и выплат от государства, можно тоже получать кэшбэк, зарегистрировавшись в программе лояльности и покупая товары и услуги у партнёров системы.

Детская карта предназначена для несовершеннолетних пользователей и имеет определённые ограничения. За покупки в кафе и ресторанах возврат от суммы покупки составляет 5%.

Да кто такой этот ваш Альфа-Счет?! Объясняем в 6 карточках

Из-за кризисов люди задумываются о пассивном доходе уже не ради обогащения, но хотя бы для сохранения общего заработка в случае перебоев с основными источниками. Поэтому Юга.ру составили карточки о том, как работает накопительный счет, кому он может пригодиться и точно ли это надежнее клада под подушкой.

Как работает Альфа-Счет в Альфа-Банке?

Накопительный счет — один простейших финансовых инструментов. Клиент хранит деньги в банке, а тот начисляет процент чуть выше инфляции за год.

В 2020 году аналитики Frank RG назвали Альфа-Счет самым доходным накопительным счетом — в течение года ставка достигала 6% годовых. С 1 июля 2021 года Альфа-Счет может дать больше — до 7% с первого месяца.

Альфа-Банк выплачивает процент каждый месяц без требований к минимальному остатку — процент начислят даже на 1 рубль, пусть это всего 7 копеек. Поэтому такой счет удобен и для хранения на короткий срок, и для долгих накоплений.

Минимальный остаток определяется по наименьшей сумме на начало дня по московскому времени с первого по последний день месяца.

Какие требования для максимальных ставок?

Альфа-Счет предлагает максимальную ставку в 7% новым клиентам, а также тем, кто закрыл счет 90 и более дней назад. Тогда достаточно возобновить услугу и два месяца получить максимальный пассивный доход. Потом ставка снизится до 6% — до уровня остальных клиентов. При этом сумма покупок должна быть не ниже 10 тыс. рублей в месяц по дебетовым и кредитным картам. Причем 10 тыс. в месяц — это средние траты жителя РФ на одни продукты.

Если по картам не было покупок или они не превысили 10 тыс., процент все равно начислят — но с годовой ставкой 4%. Эти условия одинаковы как для новых, так и для старых клиентов Альфа-Банка.

Что не считается покупками?

— Покупки с виртуальных карт;

— переводы между своими счетами, другому клиенту банка или на счет в другой банк;

— переводы на электронные кошельки вроде Qiwi, «Яндекс.Деньги» или WebMoney;

— лотерейные билеты, ставки на тотализаторе или в казино и прочие азартные игры;

— покупка или пополнение подарочных карт;

— снятие наличных.

Альфа-Счет не считает покупками еще несколько более редких и специфических категорий трат, их полный список есть здесь.

О чем не пишут в правилах?

Как пользоваться деньгами с Альфа-Счета?

Клиенты могут тратить или снимать откладываемые деньги в любой момент — и это не понизит ставку. Для этого в мобильном приложении надо перевести сумму с Альфа-Счета на текущий. Или снять наличные в банкомате или офисе банка.

Важный момент: Альфа-Счет защищен от мошенничества: отдельные карты к нему не привязаны. Поэтому снять с него деньги по потерянной или украденной карте нельзя. Распоряжаться средствами может только владелец. Помимо этого деньги застрахованы в Агентстве по страхованию вкладов по законодательству РФ.

Банк позволяет открыть сколько угодно Альфа-Счетов в разных валютах. Поэтому пользователи могут сортировать свои накопления по разным целям, например, раздельно копить на дорогую технику, недвижимость или отдых.

Как открыть Альфа-Счет?

Сначала надо стать клиентом Альфа-Банка. Для этого надо оформить Альфа-Карту — это бесплатно, у нее кешбэк на все 2%, а оформить ее можно онлайн, заполнив заявку за минуту и получив карту доставкой домой или в офис. Можно, конечно, и по старинке в банке оформить.

Став клиентом, Альфа-Счет проще всего открыть в мобильном приложении или интернет-банке. Это актуально и для действующих клиентов банка без счета.

Дебетовые карты с кэшбеком

Дебетовая Альфа-Карта

на остаток по карте

выпуск и обслуживание

Дебетовая Альфа-Карта Premium

Особые привилегии премиального обслуживания

на остаток по карте

Все деньги застрахованы

Средства застрахованы в Агентстве по страхованию вкладов.

Страховая сумма до 1 400 000 ₽.

Всё чаще люди отказываются от наличных в пользу дебетовых карт. Это не только удобно, но и выгодно. Альфа-Банк предлагает получать выгодный кэшбэк за ваши повседневные покупки.

Кэшбэк — возврат части потраченных средств. На ваш бонусный счёт начисляется процент от совершенных расходов.

Происходит это следующим образом: вы совершаете оплату по дебетовой карте, а в следующем месяце вам зачисляются баллы. В приложении банка ими можно компенсировать уже совершённые покупки в любое удобное время или перевести в рубли. Один балл равен одному рублю.

Преимущества дебетовой Альфа-Карты

Главное преимущество карты — кэшбэк начисляется на все покупки, независимо от категории. Процент зависит от категории пластика и суммы трат в месяц.

Обслуживание карты бесплатное.

Дополнительно можно заработать на остатке. Проценты начисляются ежемесячно и прибавляются к сумме остатка на карте.

Расходы от 10 000 рублей в месяц

Расходы от 100 000 рублей в месяц

Максимальная сумма к выплате

Альфа-Карта

Альфа-Карта

Процент на остаток

Альфа-Карта Premium

Альфа-Карта Premium

Процент на остаток

Можно оформить дебетовые карты членам семьи, чтобы вести общий бюджет и увеличить доход.

Вы ничего не тратите — выпуск и обслуживание бесплатно.

Пополнение счёта и снятие наличных всегда бесплатно в банкоматах Альфа-Банка и партнёров. Снятие до 50 000 рублей в банкоматах по всему миру ежемесячно без комиссии при соблюдении одного из двух условий: сумма расходов свыше 10 000 рублей или минимальный баланс счетов от 30 000 рублей.

Постоянные расходы без лишних комиссий: оплата ЖКХ, мобильной и интернет-связи, штрафов ГИБДД и другие.

Если у вас дебетовая Альфа-Карта Premium, то, помимо повышенного кэшбэка, вы получаете дополнительные привилегии: консьерж-сервис, доступ в бизнес-залы аэропортов, страхование выезжающих за рубеж для всей семьи, льготы от платёжных систем и другие.

Как открыть выгодную дебетовую карту с кэшбэком

Если вы ещё не пользовались услугами банка, то подать заявку на открытие счёта и выпуск дебетовой карты можно:

Заполнив анкету онлайн (доступно для граждан РФ). На это уйдёт не более 40 секунд. Реквизиты карты будут доступны сразу в приложении банка. Изготовление пластиковой карточки займёт от 1 до 4 дней. Её можно получить в отделении или с доставкой. Сотрудник банка привезёт все документы и готовую дебетовую карту в удобное для вас время.

Если вы уже являетесь клиентом банка, то заказать Альфа-Карту можно через интернет-банк или в мобильном приложении. Виртуальная версия будет доступна моментально, и её можно добавить в сервисы бесконтактной оплаты вашего мобильного устройства (на базе Android или iOS).

После получения карту необходимо активировать и установить пин-код для подтверждения операций. Вы можете сразу начать ей пользоваться.

Дебетовая Альфа-карта

Альфа-карта — до 8% годовых

Альфа-банк выпускает линейку дебетовых карт под общим названием «Альфа-карта».

На самом деле, 8% годовых — только первые 2 месяца, дальше — 4%. Кроме того, первые 2 месяца — 2% кэшбэк на все покупки.

C 01.12.2021 возобновлена акция «Приведи друга»:

Если заказать бесплатную Альфа-карту по акции «приведи друга», то банк начислит на нее 500 рублей.

А ещё можно выиграть один из 100 000 денежных призов

А теперь небольшой ребус с сайта Альфа-банка. О каких 10% идет речь в этой рекламке?

Внимательное обследование тарифов не выявило наличия такой цифры в 10% нигде. Но вот подсказка:

Очевидно, маркетологи из Альфа-банка продемонстрировали чудеса арифметики и сложили 2% кэшбэка с 8% годовых в первые 2 месяца :). Т.е. сложили величины разной размерности, других вариантов тут нет.

Что же такое Альфа-карта?

По Альфа-карте с 13.04.2020 обслуживание тоже стало безусловно бесплатное

Но чтобы получать кэшбэк, нужно делать оборот покупок по карте от 10000 рублей в месяц и выше:

| Сумма покупок в месяц (в рублях) | Кэшбэк |

| от 0 до 10000 | 0% |

| от 10000 до 100000 | 1.5% |

| более 100000 | 2% (в первые 2 месяца в любом случае) |

По дебетовым картам Альфа-банка кэшбэк начисляется на все покупки, есть список исключений, вот их MCC-коды:

Обратите внимание, что в список исключений не входят

Лимит кэшбэка в месяц — 5000 рублей.

Кроме стандартного кэшбэка есть кэшбэк от партнеров банка до 30%. Нужно заранее включить его в разделе «Витрина» — «Получить повышенный кэшбэк» и выбрать всех нужных партнеров.

Проценты на остаток

Проценты на остаток — платят первые 2 месяца 8% годовых (точнее, с даты активации до конца следующего календарного месяца) на сумму до 300000 рублей. А затем — 3% годовых вне зависимости от суммы покупок.

Но никаких бонусных категорий повышенного кэшбэка у Альфа-карты с преимуществами — нет, они есть у другой дебетовой карты Альфа-банка «Яндекс.Плюс». «Альфа-карта с преимуществами» может годиться в качестве зарплатной или просто чтобы завести бесплатный счет в Альфа-банке, пользоваться интернет-банком и думать насчет каких-нибудь более интересных продуктов банка — накопительного счета или кредитки. Бесплатное снятие наличных с альфа-карты возможно только в банкоматах Альфа-банка и у его партнеров.

Альфа-карту можно заказать уже с 14 лет, у нее будет собственный счет.

Снятие наличных с Альфа-карты

Снятие наличных с непремиальных карт — бесплатно в банкоматах банков-партнеров Альфа-банка, см. https://alfabank.ru/atm/

Пополнение Альфа-карты

Пополнять можно бесплатно с карт других банков в личном кабинете Альфа-банка или в мобильном приложении. Также есть переводы СБП, минимум до 100000 в месяц бесплатно, а у некоторых отправителей можно и больше.

Можно без комиссии пополнять наличными в банкоматах банков-партнеров.

Дополнительные услуги

Замечу, что самой интересной картой у Альфа-банка считаю кредитку «100 дней», безнаказанное снятие наличных на длительный срок — это очень удобно в различных жизненных ситуациях — ремонт, снять дачу, квартиру, поездка в отпуск и т.д.

СМС-информирование

С 22.09.2020 в Альфа-банке поменялись способы уведомления о покупках через Альфа-чек. Нужно было выбрать из 3 вариантов:

В направленной пользователям ссылке alfa.link/3k1B приведена инструкция как подключить бесплатные пуш-уведомления и описание услуги. Всего есть 2 варианта:

При этом, если клиент не выберет себе самостоятельно нужный вариант подписки, то такому клиенту банк принудительно отключает старый Альфа-Чек и подключает один из вариантов подписки.

Альфа-Премиум

Это карта «с преимуществами» в пакете «Премиум» с повышенными бонусами, рассчитана на тех, кто много зарабатывает и много тратит.

Лимит кэшбэка — 15000 в месяц.

Первая премиальная карта — предоставляется бесплатно. Пакет услуг «Премиум» бесплатный при соблюдении одного из условий:

Если условия не выполнены, то стоимость пакета «Премиум» — 2990 ₽ в месяц.

В 2019 году Альфа банк ввел единую систему вознаграждения по черной «Альфа карте с преимуществами» в виде бонусных баллов, которыми можно компенсировать покупки в Альфа мобайл.

Переводы через дистанционные сервисы ограничены общим лимитом на снятие наличных с Альфа-карты: 500 тыс./сутки, 1,5 млн./месяц.

Снятие наличных с карты «Премиум» — бесплатно в любых банкоматах.

Подводные камни Альфа-банка и его дебетовых карт

Сообщите номер **** сотруднику банка для подписания заявления на включение в Коллективный договор страхования. Если Вы не совершали данную операцию, обратитесь в отделение банка.

Потом банк скажет «Вы сообщили код сотруднику, тем самым выразили согласие на подключение страховки.» Точно так же могут открыть брокерские счета без вашего согласия.

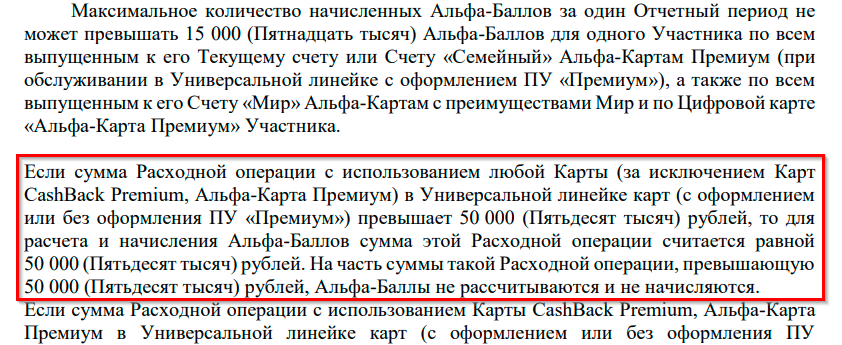

Кэшбэк начисляется только на первые 50000 рублей у каждой операции.

Если вы хотите купить Макбук за 150000, то кэшбэк окажется в 3 раза меньше, чем вы рассчитывали. См. правила программы лояльности,стр.18:

Карта Альфа — «Яндекс.Плюс» не совместима с Альфа картой с Преимуществами

(с обычной Альфа картой совместима), это прописано в тарифах. Придется выбрать что-то одно, или Яндекс.Плюс, или карту «с преимуществами».

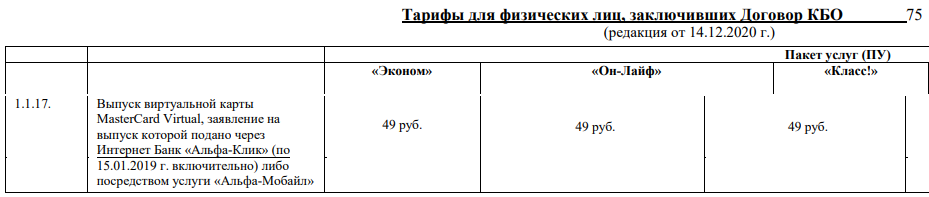

Выпуск виртуальной карты MasterCard Virtual — платный, 49 рублей

Согласно пункту 12.2.1.1. Договора о комплексном банковском обслуживании, при внесении наличных денежных средств через банкомат Банка посредством Бесконтактной оплаты, зачисление средств осуществляется только на Счет карты в валюте Счета карты (в том числе с Конверсией/Конвертацией) → alfabank.ru/f/1/retail/docs/dogovor_cbo_26072021.pdf. Да, банкомат может принять доллары, но зачислит их на счет, к которому привязана карта. У вас карта на момент внесения средств была привязана к счету *6808 — счет в валюте рубли. Поэтому при внесении долларов США зачисление прошло с конвертацией.

Новости

Часто задаваемые вопросы

Узнать реквизиты карты Альфа-банка — просто.

Готово, переписывайте на бумажку или в текстовый файл на компе. Еще вариант — то же самое в личном кабинете (интернет-банк) на сайте банка — web.alfabank.ru (новый личный кабинет). Цифры можно скопировать через CTRL+C и CTRL+V, так меньше вероятность ошибки.

С 07.04.2020 прекращается выпуск новых дебетовых карт CashBack и CashBack Premium. Ранее выданные карты продолжают действовать. Линейка Альфа-карт остается основной в банке.

1. Некоторые тарифы отправлены в архив и не оформляются: «CashBack», «CashBack Premium», «Next», «World of Tanks», карта рассрочки #вместоденег, РЖД и другие.

2. Отменены комиссии за обслуживание по ТП «Альфа с преимуществами» и Alfa Travel. Ранее: 100₽/мес или необходимость делать покупочный оборот 10к/хранить от 30к).

Продолжают оставаться бесплатными карты Альфа-карта, МИР, «Детская карта» и «Яндекс.Плюс».

3. ПНО: покупки >10к/мес — ставка 4% годовых; покупки >100к/мес — ставка 5% годовых. Данные условия касаются в т.ч. карты Яндекс.Плюс.

4. Кэшбэк по «Альфа-карте с преимуществами»: покупки на 10к/мес — 1,5% кэшбэк; покупки на 100к/мес (↑30к) — 2% кэшбэк. Лимит 5000₽/мес (↓10к).

5. Начисление миль по дебетовым Alfa Travel: покупки на 10к/мес — 2%; покупки на 100к/мес (↑30к) — 3%. По кредитным картам Alfabank Travel всегда 2% милями (было 3% при обороте >70к). Есть исключения для архивных пакетов услуг.

Лимит 10000 миль/мес. Мили не начисляются за покупки за рубежом (за иностранные интернет-магазины начисление осталось).

6. Бонусируемый лимит одной покупки — 50 тыс. руб.

7. Введено невыгодное округление покупок в меньшую сторону до 100₽.

8. Межбанковские переводы: 9₽ (было бесплатно). СБП: бесплатно до 20к/мес. С 1 мая по решению ЦБ этот лимит должен быть 100к/мес.

9. Смс-инфо: 99₽/мес (↑40₽).

10. Снятие наличных у партнёров бесплатно, в любых других банкоматах 50к/мес бесплатно при покупках от 10к/мес или хранении от 30к. Точнее, комиссия возьмётся, но вернётся в следующем месяце.

В целом, банк упростил линейку карт, но и убрал самые выгодные для клиентов. А также порезал ставки бонусирования, уменьшил лимиты выплат, увеличил стоимость услуг (смс/межбанк, неприятная плата за СБП), усложнил условия получения бОльшего дохода или кэшбэка.

Зато по двум продуктам отменена плата за обслуживание — есть повод написать об этом радостный пресс-релиз

Альфа сделала платными межбанковские переводы. Теперь один перевод стоит 9 руб.

-e1620200024483.png) Нравится Альфа-Банк. Недавно решила открыть в нем счет для накоплений. Привлекла высокая процентная ставка. О принятом решении не пожалела, ведь во многих других банках действуют менее выгодные условия начисления процентов.

Нравится Альфа-Банк. Недавно решила открыть в нем счет для накоплений. Привлекла высокая процентная ставка. О принятом решении не пожалела, ведь во многих других банках действуют менее выгодные условия начисления процентов.-e1620200035514.png) Пользуюсь дебетовой картой Альфа-Банка, поэтому никаких проблем с открытием накопительного счета не было. Все сделала самостоятельно с помощью мобильного приложения. Быстро и просто! Всем советую пользоваться услугами этого банка.

Пользуюсь дебетовой картой Альфа-Банка, поэтому никаких проблем с открытием накопительного счета не было. Все сделала самостоятельно с помощью мобильного приложения. Быстро и просто! Всем советую пользоваться услугами этого банка.-e1620200044516.png) Пользуюсь «Альфа-Счетом». Пока что доволен. Никаких претензий нет. Открывал счет в приложении. Через эту же программу регулярно перевожу деньги с зарплатной карты другого банка. Комиссия не взимается. Деньги поступают на счет моментально. Буду рекомендовать банк своим друзьям и знакомым.

Пользуюсь «Альфа-Счетом». Пока что доволен. Никаких претензий нет. Открывал счет в приложении. Через эту же программу регулярно перевожу деньги с зарплатной карты другого банка. Комиссия не взимается. Деньги поступают на счет моментально. Буду рекомендовать банк своим друзьям и знакомым. Когда узнал о вкладе «Альфа-Счет» в Альфа-Банке, решил воспользоваться. Условия выгодные. В других кредитных организациях пользователям накопительных счетов предлагают ставку от 0,01% до 2% годовых, что очень мало.

Когда узнал о вкладе «Альфа-Счет» в Альфа-Банке, решил воспользоваться. Условия выгодные. В других кредитных организациях пользователям накопительных счетов предлагают ставку от 0,01% до 2% годовых, что очень мало.