упд образец подписи где какие ставить

Как правильно подписывать УПД: кто должен это делать — обязательные подписи со стороны покупателя и поставщика, правильное оформление

В этой статье мы предлагаем разобраться, кто должен и как правильно подписывать так называемый УПД со стороны покупателя при каждом получении, на что следует смотреть и т.д. Неверно подготовленные бумаги оказываются юридически недействительны. Наличие в них подписей — необходимый нюанс. Он подтверждает, что пакет видели оба контрагента и согласны с содержанием. Этот бланк объединяет в себе несколько функций, поэтому к его оформлению стоит подойти серьезно. В этом материале мы будем изучать обязательные реквизиты и наличие прав на подпись, так как у всех сотрудников компаний разные полномочия. Если распишется не тот работник, то придется все печатать заново.

Что это такое

Это документ для передачи от продавца к клиенту, который требуется, чтобы зафиксировать завершение очередной хозяйственной операции. Его так называют, потому что в нем объединяется функционал и важные поля нескольких файлов — СФ и первички.

Главная цель — сократить и ускорить документооборот, избежать ошибок и ненужных задержек времени. Теперь входит в стандартный комплект данных для успешного завершения сделки. Его допускается использовать для целей налогообложения, что значительно упрощает процесс.

Заполнение всех или отдельных подписей в УПД — серьезная часть сделки. Этим бланком подтверждается, что все оформлено корректно, стороны с этим согласны, а бумага заполнена верно. Следует заранее уточнить, кто и где должен расписываться.

Для каких целей может оказаться нужен

На основании этого файла заявляют налоговый вычет, ведут корректный бухучет, списывают возникшие затраты. С его помощью серьезно экономится время и силы сотрудников, уменьшается количество необходимых документов.

При продаже или отгрузке товаров теперь компания не собирает пакет документации из накладных, счет-фактуры и иных передаточных файлов. Все уже прописано на едином универсальном листе.

По факту это СФ, дополненная нужными строками, в частности, об отгрузке и приемке. Когда бумага будет корректно оформлена, ее можно будет отправлять в налоговую и контрагентам.

Главное — перед переходом на новую систему, то следует закрепить это в учетной политике. Все перемены важно внести до начала нового налогового периода.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Когда используется

Его допускается задействовать при совершении большинства актов хозяйственной жизни. Сюда можно отнести продажу, передачу имущественных прав, отгрузку, иные действия, связанные со сменой организации. Чаще всего его заполняют при:

Кроме того, некоторые виды деятельности ФНС отдельно расписала во втором приложении к письму. Этот документ является рекомендованным, но участникам процесса следует помнить, где нужно ставить подписи в УПД покупателю при получении, а продавцу при передаче. Корректное заполнение крайне важно.

Еще один нюанс — юридическое лицо может применять его по своему усмотрению. Например, перейдет на подобный документооборот только по одному виду сделок, а по остальным продолжит пользоваться стандартными СФ и иными первичными документами.

Что указывать обязательно

Существует перечень полей, которые необходимо заполнять продающей стороне при использовании этой формы. Стандартный список реквизитов включает в себя:

Так как он может заменять собой целый комплект документов и выступать в виде самостоятельной первичной документации, в нем есть еще один постоянный реквизит — статус. Их всего 2:

Во втором случае допускается не прописывать информацию про ставку, а также «код страны и ее название». На вычет можно подавать при указанном «1» либо в случае, когда все нужные строки были прописаны, но случайно или по ошибке было написано «2». Стоит отметить, что только в качестве СФ его заполнять не разрешается, в частности потому, что для этих целей необходимо отдельный статус, а его нет. Поэтому его следует рассматривать шире.

Правила подписания всех типов УПД со всех сторон у любого стандартного покупателя

Количество подписантов как от клиента, так и от продавца способно меняться. Кто должен ставить свою подпись, зависит от того, как в конкретной фирме распределены полномочия — кто отвечает за передачу товаров, подтверждает корректность произошедшего, пересчет по количеству и качеству. Предлагаем разобраться в этом ответственном моменте подробнее.

Неважно, какой статус, рекомендованными будут 2 подписи:

Обязательные и рекомендованные подписи в УПД от руководства со стороны поставщика

Этот реквизит есть сразу в нескольких строчках:

Чтобы минимизировать вероятность ошибок, стоит установить на рабочие компьютеры специальное ПО. Оно оптимизирует многие процессы и сэкономит время сотрудников. Найти подходящее оборудование и софт можно в «Клеверенс».

Кто, как и где имеет право подписывать УПД: что происходит у продавца при оформлении по заранее составленному образцу

Как мы уже говорили выше — обязательно наличие подписи главы предприятия или подразделения и главбуха либо людей, их заменяющих на законных основаниях, в разделе СФ.

Когда заполняется строчка 10, то допускается не проставлять подписи в случае, если принимать груз и оформлять счет-фактуру имеет право все тот же человек. Тогда достаточно расписаться в разделе для СФ, а в поле 10 написать должность и ФИО.

В графе 13 реально не подписываться, если один и тот же гражданин будет принимать и отвечать за результаты.

Правила оформления и подписания всех УПД, которые рекомендуется соблюдать с привычной для любого покупателя стороны

После блока, в котором говорится о продавце продукции, есть несколько строчек, где пригодятся данные от клиента. В поле под номером 15 необходима подпись человека, который занимается приемкой, а также его должность и Ф.И.О.

В 18 указывается информация о лице, отвечающем за верностью формирования операции. Здесь разрешается не расписываться, если принимает и следит за корректностью один работник. Тогда хватит Ф.И.О. и занимаемого им места.

Следует проверять, насколько все органично, чтобы потом не возникало вопросов у налоговой инспекции. Сформировать бланк через торговую программу не тяжело, остается только в нужных местах обеспечить подходящие отметки.

Правильность оформления УПД подписи со стороны продавца

От того, насколько безошибочно подготовлены файлы, зависит, насколько большой будет очередная проверка специалистами ФНС.

Во «2» статусе необязательно расписываться в блоке, который относится к СФ.

Где отмечается тот, кто заказал продукцию

В 15 поле требуется, чтобы расписалось лицо, которое принимает услугу или продукцию. Там же указывается Ф.И.О. и кем эта личность работает. Если от клиента (предприятия, заказывающего выполнение работ/услуг) будет обозначен директор или иное руководящее звено, то можно в строке 18 вписать только Ф.И.О. и кем служит.

Отражаем исполнителей

Если вы задались вопросом, какие могут оказаться необходимы подписи в УПД от реализаторов, то для них тоже есть свои поля.

Для этого бланка это 13 блок. Здесь должен отметиться мастер, который имеет право составлять подобные бумаги в виде первичных. Этот человек обязательно проявляется и отражается в документации.

Это товароведы, которые отвечают за погрузку и проверять качество укладки, или бухгалтер, который допустил к отправке груженый автомобиль. Требуется вписывать того специалиста, который имеет непосредственное отношение к произошедшему акту хозяйственной жизни организации. Единственный нюанс — ему требуется соответствующий доступ и разрешение от начальства.

Где ставится подпись в УПД и у кого есть такое право

Место, где будут расписываться разные стороны, закреплено в бланке и не меняется от одного файла к другому. Общий вид только рекомендован, но блок, в котором содержатся реквизиты для счета-фактуры нельзя удалять или пропускать. Его следует заполнять по всем правилам. Первым это будет делать продавец и его представители. Они фиксируют, что все загружено и подготовлено, пересчитано, соответствует требованиям закона и в полном соответствии с договором.

Когда груз попадет к приобретателю, то его работники обязаны будут все перепроверить по количеству и качеству, поставить соответствующие отметки. Как мы уже говорили выше, всем участникам сделки следует иметь полномочия, чтобы расписываться, иначе документ потеряет юридическую силу.

Где должны стоять обязательные и рекомендованные подписи в УПД от лица водителя в образце и с привычной для покупателя стороны

Никто не заставляет организации пользоваться этой бумагой, в их доступе любая первичка. А если ее применяют, то это еще не значит, что понадобится подпись экспедитора. Чаще это зависит от фирмы и ее внутренних распоряжений. Если руководство считает это нужным, то в бланке будет строчка специально для шофера. Обычно это касается грузов, которые транспортируют с пломбами.

В остальном необходимо проверить, отметились ли:

Главное — не забыть о реквизитах. Все остальные строки могут быть на усмотрение составителя.

Печать

Мы изучили, где в УПД должен проверить данные и расписаться покупатель, а где — грузоотправитель. Теперь стоит разобраться, а нужно ли заверять бланк.

По закону это необязательно. В пункте 5 статьи 169 указан полный перечень реквизитов, без которых нельзя работать. И этого элемента в нем нет. Более того, наличие синей круглой рамки не является важным параметром как для счета-фактуры, так и для первички.

Есть нюанс — если участники сделки пришли к мнению о том, что все будут проставлять печать и полное наименование организации, то им не придется заполнять строки 14 и 19. Но это действует лишь для компаний, которые планируют длительное сотрудничество, при этом после каждого дня менять шаблон они не собираются.

Какие документы заменяет

Выше мы говорили, как правильно подписать УПД покупателю и продавцу. Осталось разобраться, вместо чего может использоваться этот файл.

Главная цель этого бланка — использоваться взамен целого комплекта. Он с легкостью объединяет в себе строки для счета-фактуры и разнообразной первички. А возможность создавать дополнительные поля делает его действительно универсальным. По факту это СФ с добавленными к ней графами про отгрузку и приемку.

Кроме того, допускается отправлять его не только контрагенту и клиенту. Можно сформировать и отправить в налоговую. Важно не забыть сначала зафиксировать его в учетной политике, а потом — не менять шаблон, использовать одну форму.

По законодательству каждая компания может самостоятельно выбирать, как им работать. То есть фирма способна так взаимодействовать только с одним контрагентом или их группой, либо оформляет подобные файлы для всех по своему желанию.

Именно для того, чтобы определить полномочия бумаги, у нее есть статус. Об этом мы уже говорили выше. Напоминаем, что следует проверять, что стоит на документе — 1 или 2.

Особенно актуально использовать УПД фирмам, которые оказывают услуги и одновременно продают товары или продукцию. С его помощью можно отказаться от оформления акта выполненных работ в сочетании с СФ.

Разработали и предложили это специалисты ФНС. Она помогает значительно сократить количество документации, которые необходимо безошибочно подготовить и передать на подпись клиенту. Она носит рекомендательный характер, поэтому допускается дополнять ее другими важными для компании строчками, чтобы не формировать отдельные бланки из-за 1-2 граф. Все можно объединить и один раз организовать шаблон, которым будет пользоваться предприятие при взаимодействии с контрагентами.

Это неплохой файл и для предпринимателей, которые находятся на упрощенке. Несмотря на то что они не создают и не выставляют счет-фактуры, им разрешается пользоваться УПД. Только желательно внимательно отнестись к заполнению всех строк, особенно к статусу. Там может стоять только цифра «2».

Итоги

Мы рассмотрели, кто подписывает универсальный передаточный документ (УПД) со стороны продавца или поставщика, сколько и где подписей должно быть. Изучили нюансы и нормы, которыми необходимо руководствоваться, чтобы правильно вести предпринимательскую деятельность. Обычно компания регулярно выполняет одинаковые операции, а значит, первичку и СФ можно автоматизировать и создать шаблоны. Это минимизирует вероятность ошибок и значительно упростит работу специалистам фирмы.

Заполняем универсальный передаточный документ: пошаговая инструкция

УПД — это универсальный передаточный документ. Специализированная форма объединяет в себе сразу два первичных регистра: счет-фактуру для оплаты и налогообложения НДС и накладную, подтверждающую отгрузку товаров.

| Скачать образец формы УПД 2021 года в Еxcel для заполнения |

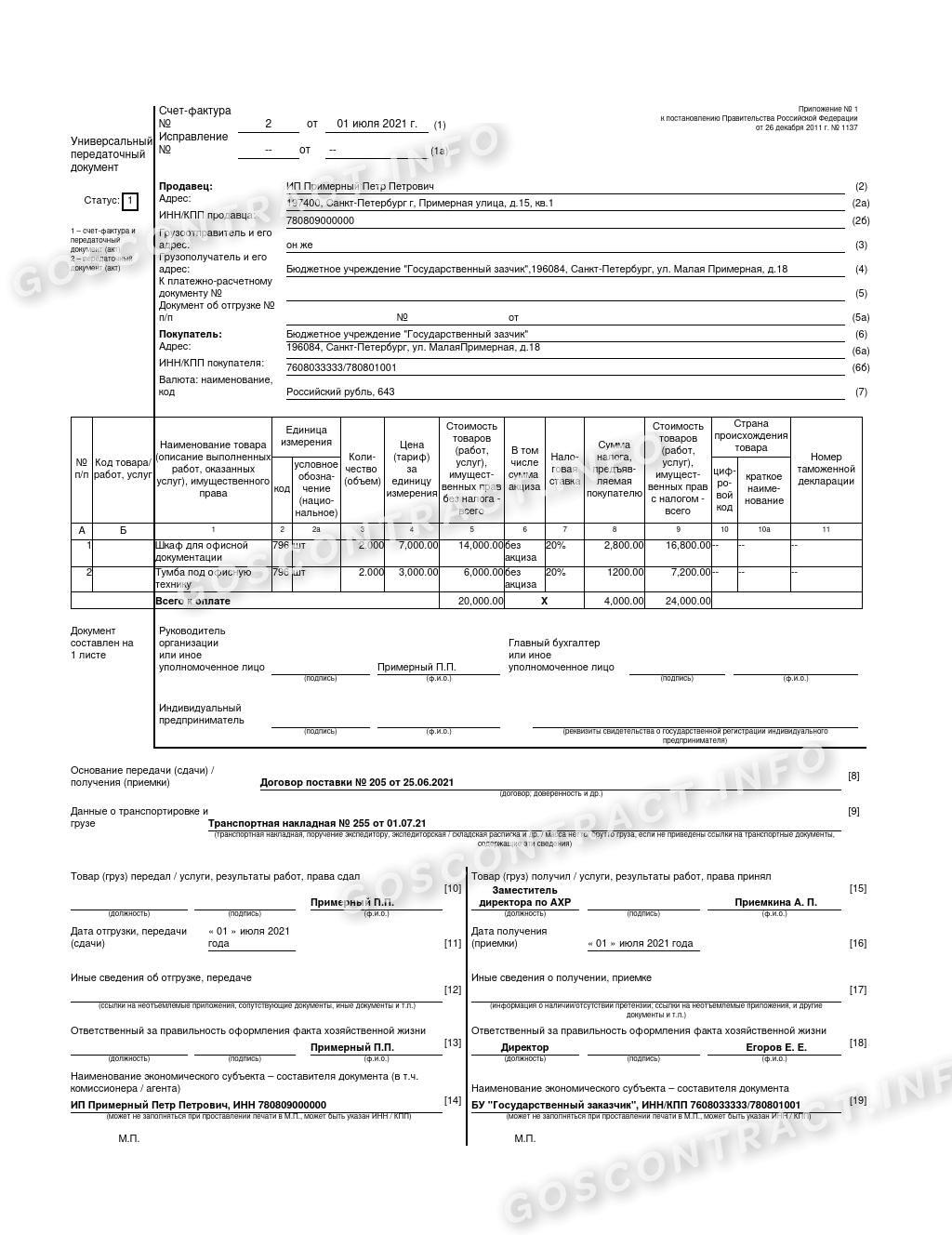

| Скачать образец заполнения универсального передаточного документа для товаров |

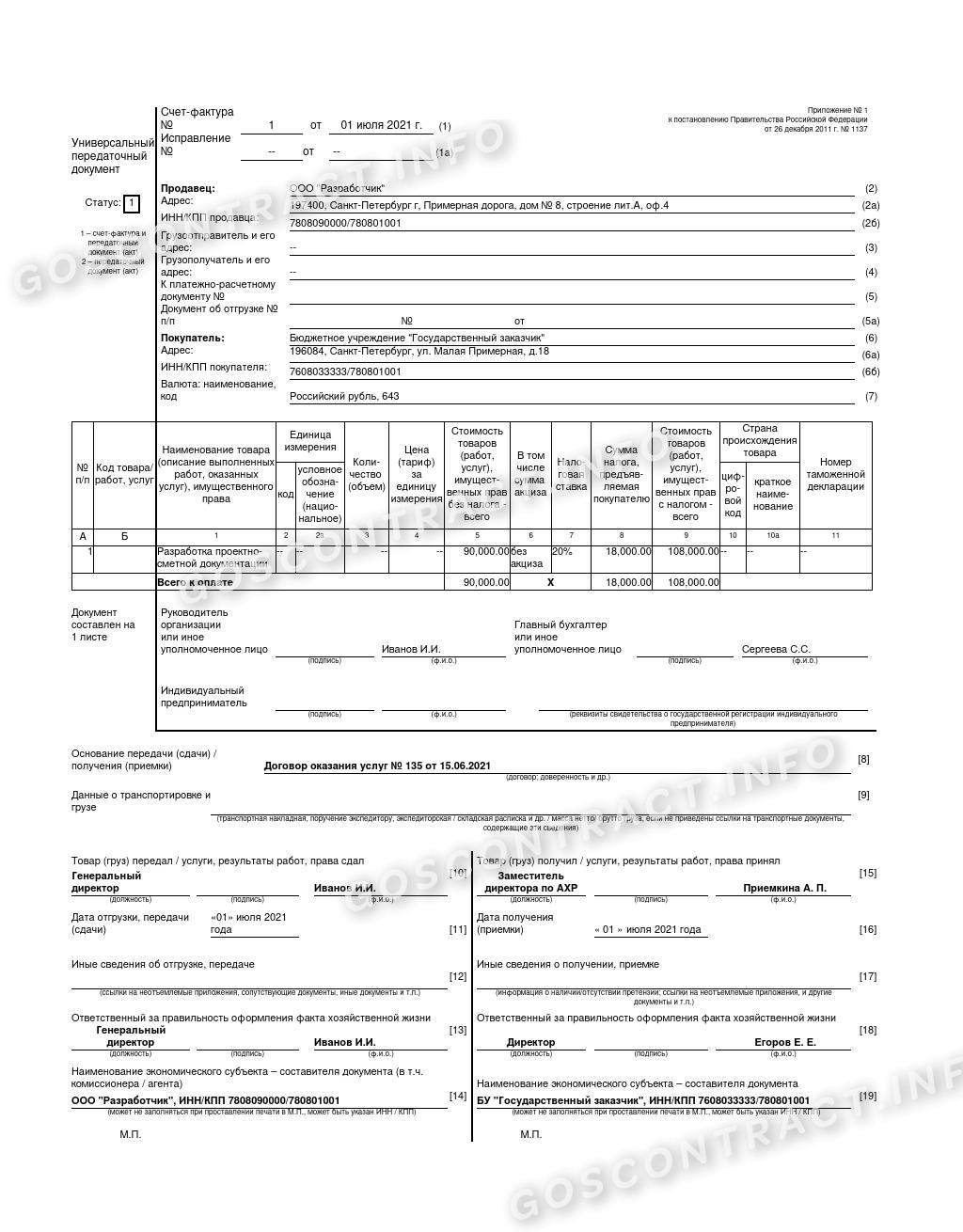

| Скачать образец заполнения УПД на услуги, работы |

| Скачать УПД без НДС в формате Еxcel |

Каковы общие требования к документообороту

По общим правилам любая операция оформляется документально. Для отгрузки товаров или при оказании услуг и работ компания оформляет соответствующую форму первичной документации. Например, накладную на поставку продукции или акт выполненных работ или услуг.

Затем, чтобы предъявить требования по оплате заказчику, компания формирует счет-фактуру. Этот документ является основой при исчислении налога на добавленную стоимость и имеет унифицированный бланк.

Но такой порядок документооборота не единственный. Чиновники предусмотрели упрощенный алгоритм, при котором вместо накладных и счета-фактуры формируется только один формуляр — универсальный передаточный документ.

Как это работает на практике

Организация реализует услуги сторонней компании по договору. В момент оказания услуг стороны обязаны подписать акт об оказанных услугах. Только после того как заказчик примет выполненные действия, компания вправе выставлять требования по оплате. То есть сформировать счет-фактуру.

Документооборот общего порядка не всегда удобен. Например, если заказчик и исполнитель находятся в разных населенных пунктах или даже регионах. Это дополнительные издержки организаций.

Сократить расходы позволит упрощенный способ документооборота: поставщик формирует УПД, который заменяет и акт, и счет-фактуру одновременно. Заказчик, проверив качество и объем оказанных услуг, подпишет форму и сразу передаст на оплату. Это существенно сократит время расчетов между сторонами.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы формировать УПД при изменении стоимости товаров, работ, услуг.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ БЕСПЛАТНО НА 2 ДНЯ .

Какой бланк использовать в работе

Единая форма УПД не предусмотрена. Организации вправе самостоятельно разрабатывать бланки первичной документации. Правило введено с 2013 года, со вступлением в силу закона «О бухучете» № 402-ФЗ. Учреждение вправе разработать собственный передаточный документ, который отвечает особенностям и специфике деятельности. Допускается использовать рекомендованный бланк, утвержденный в приложении № 1 к письму ФНС России № ММВ-20-3/ [email protected] от 21.10.2013. Или доработать форму ФНС своими графами и полями (Письмо ФНС России № ЕД-4-15/18322 от 14.09.2017). Но шаблон, рекомендованный ФНС, удобен и раскрывает все обязательные реквизиты.

Если организация решила использовать самостоятельно разработанный бланк, учтите два правила:

Без этого собственный формуляр использовать нельзя. Налоговики не примут документы к учету, что приведет к доначислению налогов и сборов и применению штрафных санкций.

Кто и когда использует УПД

Универсальную первичку вправе применять любые организации: и ИП, и даже бюджетники. Нет никакой разницы, какой режим налогообложения применяет экономический субъект. Организационно-правовая форма, как и форма собственности, тоже не имеет значения. Используйте УПД при оформлении операций:

Инструкция по заполнению

Правила оформления формуляра закреплены во втором приложении письма ФНС. Порядок, как правильно заполнить УПД покупателю товара построчно, — в таблице:

Содержание и рекомендации по заполнению

Предусмотрены два варианта заполнения:

Регистрируем идентификационную информацию о заказчике и исполнителе по договору. Фиксируем наименование сторон, ИНН и КПП, адреса. При необходимости заполняем сведения о грузоотправителе.

Указываем код 643 — российский рубль.

Все операции в бухучете отражаются в рублевом эквиваленте!

Детализируем сведения о предмете договора. Например, если между сторонами заключен договор поставки, то необходимо обозначить информацию о товаре. Для договора подряда или оказания услуг фиксируем сведения об оказанных услугах, работах. В обновленной рекомендованной форме появилась графа «Код вида товара» — 1а. В нормативах Внешнеэкономической деятельности (ВЭД) разъясняется, где взять код вида товара в УПД, — в справочнике кодов ТН ВЭД ЕАЭС, который утвержден решением Совета Евразийской экономической комиссии № 54 от 16.07.2012. Код обязателен для товаров, экспортируемых из России в государства ЕАЭС. Если информации для заполнения нет, поставьте прочерк. Многие сервисы предлагают заполнить УПД бесплатно онлайн в 2021-м: это поможет избежать ошибок при формировании первичной документации.

Подписи ответственных работников

Эту часть УПД обязаны заверить руководитель и главбух организации. Либо иные лица, уполномоченные на совершение таких действий, по доверенности.

Это договор, контракт или соглашение. Впишите его реквизиты и дату подписания.

В инструкции ФНС указано, как правильно подписывать передаточный акт: ответственные лица со стороны заказчика и исполнителя проставляют подписи. Тем самым подтверждают факт передачи товара, оказания услуги, выполнения работы. Указываются дата подписания, ФИО и должность ответственного работника каждой стороны.

Печать на универсальный передаточный документ ставить необязательно.

Вот образец, как правильно заполнить УПД для товаров:

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Универсальные передаточные документы

Предпосылки для применения УПД

Реализация товаров у плательщиков НДС, как правило, сопровождается оформлением двух документов:

При этом содержание перечисленных документов в основном идентично. Ведь накладные (ТОРГ-12, товарно-транспортная накладная Т-1) или акты и счет-фактура дублируют содержание хозяйственной операции. А это увеличивает как временные, так и финансовые затраты на оформление, учет, хранение, поиск и анализ первичных учетных документов.

Форма счета-фактуры утверждена постановлением Правительства РФ от 26.12.2011 № 1137. А в п. 9 Правил заполнения счета-фактуры, содержащихся в том же постановлении, говорится о возможности добавления строк или граф для дополнительной информации. Налоговый кодекс тоже не содержит запретов на дополнение этого документа. Также еще с 2013 года любая организация может разрабатывать собственные первичные документы для целей бухучета (п. 4 ст. 9 закона № 402-ФЗ). В связи с этим налоговики решили упростить процедуру оформления документации для продавцов и предложили единый документ на базе счета-фактуры.

ВАЖНО! Применение этого документа может осуществляться по выбору организации. Он не является обязательным, он только призван облегчить труд бухгалтеров и уменьшить затраты организаций.

Какой документ предложила ФНС?

Свое предложение ФНС оформила в письме «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» от 21.10.2013 № ММВ-20-3/96@, где рекомендовала налогоплательщикам к использованию форму универсального передаточного документа (приложение № 1).

Этот документ включает все необходимые реквизиты, обязательные как для первичного учетного документа, так и для счета-фактуры. Налогоплательщик вправе применять его как для целей бухгалтерского учета, так и для целей налогообложения по НДС, а также по иным налогам. УПД, оформленный поставщиком, для покупателя является одновременно основанием как для вычета НДС, так и для подтверждения расходов по налогу на прибыль.

Если организация принимает решение об использовании УПД в своем документообороте, то ей необходимо учесть ряд организационных моментов, а также привести в соответствие рекомендуемый бланк с актуальной формой счета-фактуры.

Как перейти на УПД? Как правильно его заполнять? Когда обязательно применение счета-фактуры, а не УПД? Ответы на эти и другие вопросы детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель.

Соответствие УПД и счета-фактуры

С 01.07.2021 форма счета-фактуры изменилась и действует в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Бланк УПД также нуждается в корректировке, в том числе в добавлении:

Также в бланке универсально-передаточного документа в графе 11 нужно изменить наименование на «Регистрационный номер таможенной декларации».

Скорректировать счет-фактурную часть УПД можно самостоятельно. Это подтверждает ФНС.

Сроки оформления универсального передаточного документа

УПД должен соответствовать требованиям как главы 21 НК РФ, так и закона № 402-ФЗ. Только при соблюдении этих условий он может применяться в целях бухгалтерского учета и налогообложения (письмо ФНС России от 21.10.2013 № ММВ-20-3/96@). Так, в соответствии с п. 3 ст. 168 НК РФ, счет-фактура при реализации товаров, работ, услуг (передаче имущественных прав) выставляется в срок не позднее 5 календарных дней с даты отгрузки товаров, выполнения работ, оказания услуг (передачи имущественных прав). Первичный учетный документ, на основании п. 3 ст. 9 закона № 402-ФЗ, должен быть оформлен при совершении факта хозяйственной жизни либо непосредственно после его окончания.

В силу данных требований УПД следует оформлять при совершении факта хозяйственной жизни либо сразу после него. В этом случае будут выполнены и условия закона № 402-ФЗ, и требования НК РФ. Дата составления документа отражается в строке 1 УПД «Счет-фактура № ____ от __________». Она должна соответствовать дате, которая отражается в строке 11 УПД «Дата отгрузки, передачи (сдачи) «__» __________ 20__ года».

При этом ФНС России допускает незначительную разницу между датой составления документа и датой отгрузки (Приложение № 3 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@) в следующих случаях:

В любом случае УПД необходимо составить не позднее следующего рабочего дня после отгрузки.

Порядок и образец заполнения УПД

Начинается заполнение универсального передаточного документа с указания его статуса. Статус определяет, в каком качестве будет использоваться УПД: как счет-фактура и первичный документ (статус 1) или только как первичный документ (статус 2), обязательность заполнения ряда его строк.

В УПД со статусом 1 должны быть заполнены все реквизиты и для счета-фактуры, и для документа о передаче. Как счет-фактура УПД должен содержать все обязательные для счетов-фактур реквизиты, предусмотренные ст. 169 НК РФ и постановлением Правительства от 26.12.2011 № 1137. Как первичный документ УПД должен содержать все обязательные реквизиты в соответствии с законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

В УПД со статусом 2 заполнение реквизитов для счета-фактуры не требуется. В этом случае данный документ используется только как передаточный и подтверждает лишь факт хозяйственной операции.

После указания статуса заполняется регистрационный номер УПД и дата его составления (строка 1). В УПД, имеющем статус 1, приводится порядковый номер в соответствии с хронологией нумерации счетов-фактур, а УПД со статусом 2 нумеруются в соответствии с хронологией нумерации первичных документов.

В случае исправления ошибок в ранее выставленном УПД по строке 1а отражают номер и дату, когда были внесены исправления. Исправления производят в порядке, аналогичном для исправления счетов-фактур.

Приводятся обязательные данные о продавце (строки 2, 2а, 2б) и покупателе (строки 6, 6а, 6б).

Информация о грузоотправителе (строка 3) и грузополучателе (строка 4) заполняется только при отгрузке товаров. При выполнении работ, оказании услуг в этих строках ставится прочерк.

Строка 5 «К платежно-расчетному документу» может не заполняться, если УПД используется только как передаточный документ.

В строке 7 приводятся указание валюты и ее код, а в строке 8 — идентификатор госконтракта при его наличии.

Заполнение табличной части производится в соответствии с порядком заполнения счетов-фактур с учетом следующих особенностей:

Затем в УПД проставляется количество листов, на которых он составлен, и под табличной частью документ подписывается ответственными лицами: руководителем и главным бухгалтером / индивидуальным предпринимателем. Полномочия по подписанию УПД могут быть переданы уполномоченным лицам. Если УПД не несет функцию счета-фактуры, а только передаточного акта, то подписи руководителя, главного бухгалтера/ индивидуального предпринимателя необязательны.

Подписи в УПД проставляются следующим образом:

Строка

Значение

Особенности заполнения

Ф.И.О., должность и подпись человека, отгрузившего товар / передавшего услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, совершившего отгрузку товара (передачу услуг, работ, имущественных прав), совпадают с Ф.И.О. и должностью лица, которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны продавца

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление, совпадает с Ф.И.О. и должностью лица:

· которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.;

· которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, получившего товар/ услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны покупателя

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление совпадают с Ф.И.О. и должностью лица, которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.

В УПД присутствуют три строки для указания даты:

Независимо от того, совпадают ли эти даты или нет, в графе 3 «Дата и номер счета-фактуры продавца» в книге продаж в качестве даты отгрузки будет указана дата, приведенная в строке 11 УПД, за исключением случая, когда моментом определения налоговой базы является дата приемки работ (строка 16 УПД).

В графе 8 «Дата принятия на учет товаров (работ, услуг, имущественных прав) в книге покупок будет указана дата, приведенная в строке 16 УПД.

В строках 14 и 19 указываются наименования хозяйствующих субъектов, которые принимают участие в составлении документов со стороны продавца и покупателя. Здесь могут быть приведены данные о компании, ведущей бухгалтерский учет у продавца/покупателя по договору оказания бухгалтерских услуг. По строке 14 могут указываться также данные о комиссионере (агенте), передающем комитенту товар (работы, услуги), приобретенный у продавца от собственного имени. Если на УПД проставляется печать (необязательный реквизит) составителя документа, то строки 14 и 19 могут не заполняться.

Итоги

Универсальный передаточный документ был разработан для облегчения оформления транзакций по продаже товаров, работ и услуг: один документ вместо двух. УПД является основанием для начисления или вычета НДС, для подтверждения доходов для продавца или расходов для покупателя. Проверка УПД налоговыми органами происходит по тем же критериям, что и проверка привычной первички и счетов-фактур. Налоговых рисков при применении УПД не возникает при условии его правильного заполнения.